9月26日(優分析產業數據中心) -我們之前已深入探討了台灣PCB供應鏈在AI伺服器領域的接單情況,同時也探索了車用PCB中哪些類型的成長潛力最大,並對比了台灣製造商的市場份額。

延伸閱讀:

車用方面,2022年全球PCB產值約868億美元中,車用PCB產值占約10%;而台灣2022年PCB產值9,033億台幣中,也有約10.5%應用在車用。到了2023年上半年,台灣PCB產值約3,511億台幣,車用占比已提升至14.6%。顯見車用PCB重要性日益提升!

HDI(高密度電路板)是成長性最高的車用PCB種類,被看好2022-2028年CAGR達16.5%,AI伺服器、AI加速卡也會用到高階HDI板,兩大需求都將推動HDI板的需求和價格上升。

哪些台灣的PCB製造商在HDI的營收中佔有較大的比重,且在AI伺服器和車用領域都具有競爭優勢呢?

兩大領域皆布局已久的健鼎(3044-TW)

健鼎主要從事PCB多層板、HDI(高密度連接板)製造,HDI板營收比重約35-40%。

下圖可看到健鼎PCB產品幾乎所有的應用類型,因為各類應用終端需求景氣都不一樣,雖然很難出現大成長,不會是我們挖掘具成長潛力的首選,但優點長期營運穩定,較不受單一客戶/產品景氣影響。

從短期營運面來看,健鼎也展現出了一些亮點。

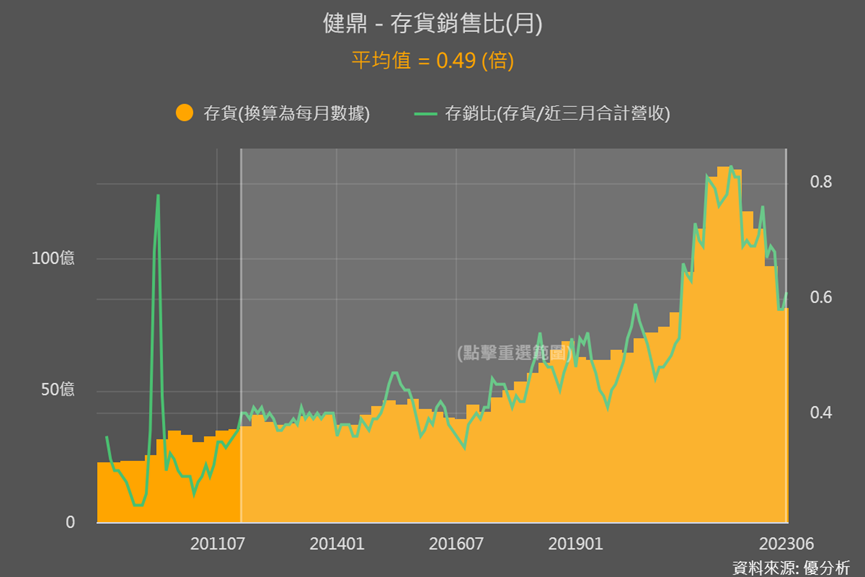

因其應用面多,所以2023年庫存去化方面也較為順利,已連續五季存貨下降,存貨已接近2021Q1的水準,目前存貨除以營收的存銷比0.61倍也接近平均值。

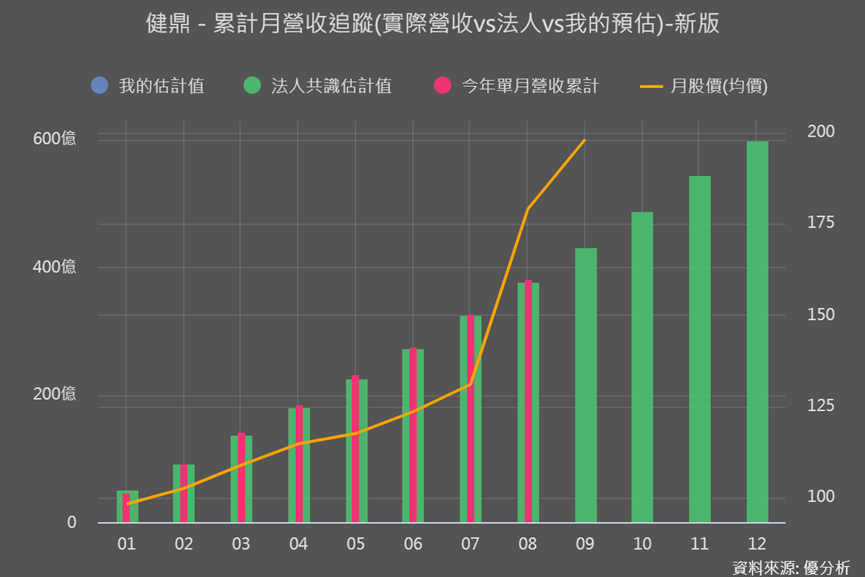

此外,8月營收明顯回溫、超越法人預期4%。雖然這個增長不算太高,但從下面的圖表可以看出,健鼎的月營收都略高於市場的預期,這也證明了在多元應用的支撐下,其營運表現確實很穩定!

但更重要的是,健鼎是否具有中長期的成長潛力?

優勢一:製程能力佳、品質高

相比同業,健鼎具有優異的製程能力和高品質,尤其是在硬板潔淨度、平整度及線路布建縝密度:

● 硬板潔淨度高,有助於提高產品可靠性和壽命。

● 硬板的平整度,直接影響元件焊接質量和信號傳輸品質。

● 健鼎的路布建更為縝密,在相同面積內可以布建更多的線路和元件,適合高性能和小型化的應用。

無論是AI伺服器還是車用,對於產品可靠性、傳輸品質、高性能方面要求都提高,所以擁有製程優勢的健鼎,在AI和車用成長趨勢下,訂單接獲上也較有利。

優勢二:車用與伺服器布局已久

●2023上半年車用比重也提升至約27-30%

車用佔比已經從去年的21%提升至目前30%,成為第一大營收來源。健鼎HDI產品應用像是雷達、導航、通訊等系統,在ADAS自動駕駛等級持續提高下將長期受惠。

●AI相關產品即將出貨

過往網通伺服器就健鼎營收比重約20%,顯示長期皆有布局伺服器領域,而AI伺服器商機中,健鼎的供應集中在高階HDI板和AI加速卡等產品,目前已到產品驗證、小量出貨的階段,預計2023第4季就能看到逐漸有營收貢獻。

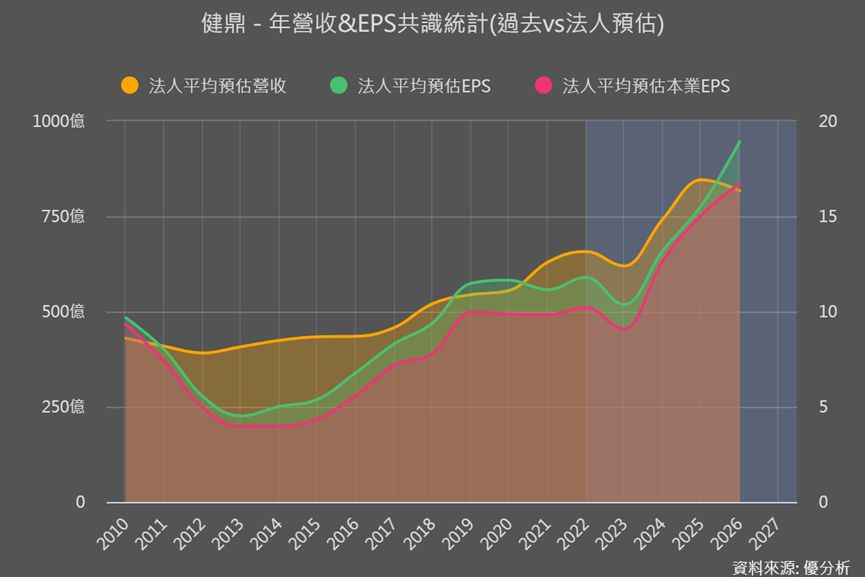

市場預估2024年AI伺服器相關板材將佔健鼎整體營收達3-5%,即使有AI伺服器的營收挹注,但傳統伺服器因受到排擠效應,整體伺服器營收比重提升程度不會像車用那麼顯著,但獲利貢獻仍能有不錯的提升。

而這兩項應用合計將有望占健鼎營收60%以上,讓過往應用多元且平均的營運、轉變為由兩大動能強的應用,引領健鼎明顯成長的新局面。

優勢三:持續擴張產能與設備

健鼎過去就有持續在增加資本支出、擴張產能;2022-2023上半年支出轉為保守,不過仍加強HDI產能的投入、進行無錫新廠擴建。無錫第一期將在2023Q4開出HDI新產能,供應給車用、AI伺服器。

此外,市場也指出健鼎正積極研發玻璃基板技術,英特爾(Intel)近期發布玻璃基板技術,有望取代現有封裝載板。健鼎被看好是英特爾供應鏈備受關注的一家,增添健鼎多元發展的題材性。

最具有潛力的定穎(3715-TW)

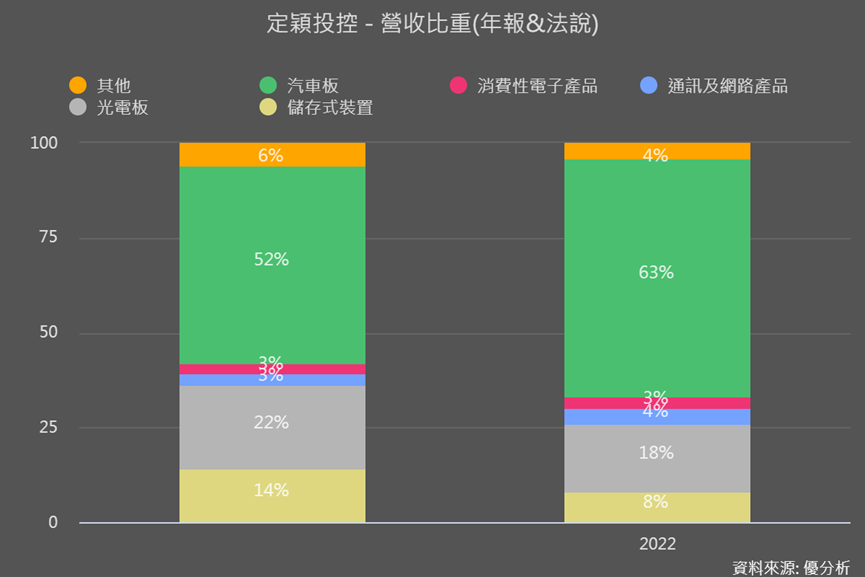

相較於健鼎過去PCB產品多元應用,定穎主要重心就是在車用,2022車用占比已達60%以上,其中約有兩成是來自電動車;2023年車用比重已提升近至70%、電動車的貢獻也越來越顯著、占整體營收提升到約25%。PCB中以多層板為主、HDI板占營收22%。

其車用PCB應用於電池厚銅板、智慧座艙、高頻雷達、自動駕駛相關等產品,主要耕耘歐美客戶、已是歐洲Tier 1和美系車廠的供應商;並2024下半年預計將出貨給中國汽車品牌,應用在自動駕駛控制器及中央域控制器等。

從上述資訊可以看到定穎營運較集中在車用方面,過去網通伺服器方面看起來也較少佈局,但考慮到以下幾點:

1. 車用市場對於板材的品質和可靠性要求較高

2. 定穎的客戶群咖位大、具有市場地位

3. 智慧座艙、自動駕駛等應用較高階

這些因素都顯示,定穎在高階HDI板的製造技術上具有優勢,不僅難以被替代,還可以轉向其他高階應用領域。此外,AI伺服器相關應用不需要像車用那樣經過長時間的驗證,所以定穎在AI領域也具有一定競爭優勢與潛力。

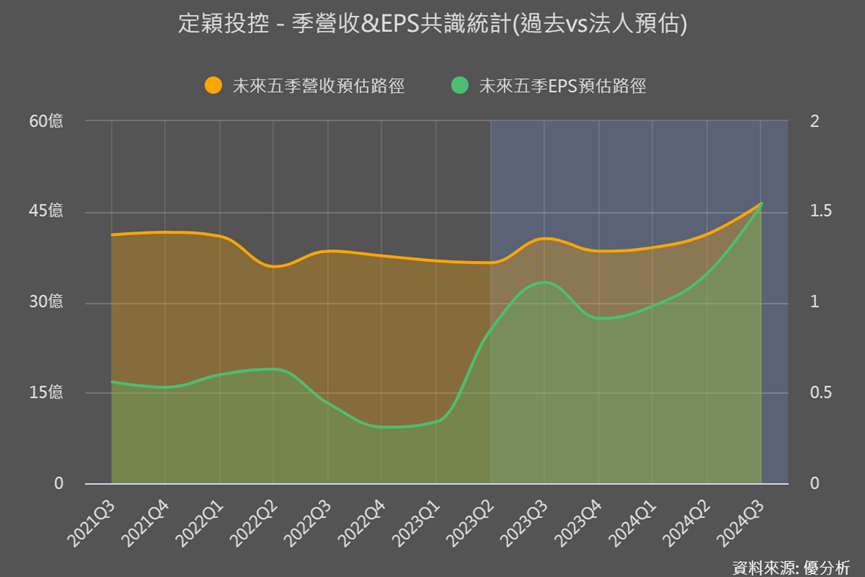

而且定穎和健鼎較類似的是,目前已有小量供應AI加速卡用板,但定穎要到2024Q2AI相關產品才會有較明顯的放量,後續定穎在AI伺服器、HDI板的接單狀況和布局,有可能是提升法人對其評價與盈餘預估值的關鍵。

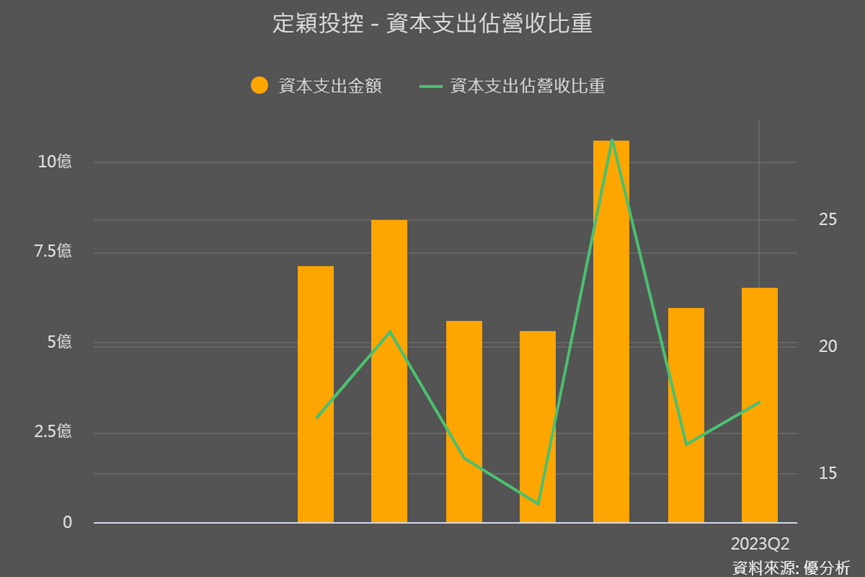

2022年至2023上半年,定穎也持續投入資本支出擴充產能,且從支出占營收比重來看,定穎的投入力道更強一點。

我們再進一步思考,健鼎還有其他40-50%的應用面不在車用和伺服器上,仍限制了其一定的向上動能,而定穎車用比重70%、加上AI相關出貨陸續出貨,從兩大最具成長性的應用占定穎營收比重來看,就能發現定穎未來盈餘成長性極具有跳升的潛力。

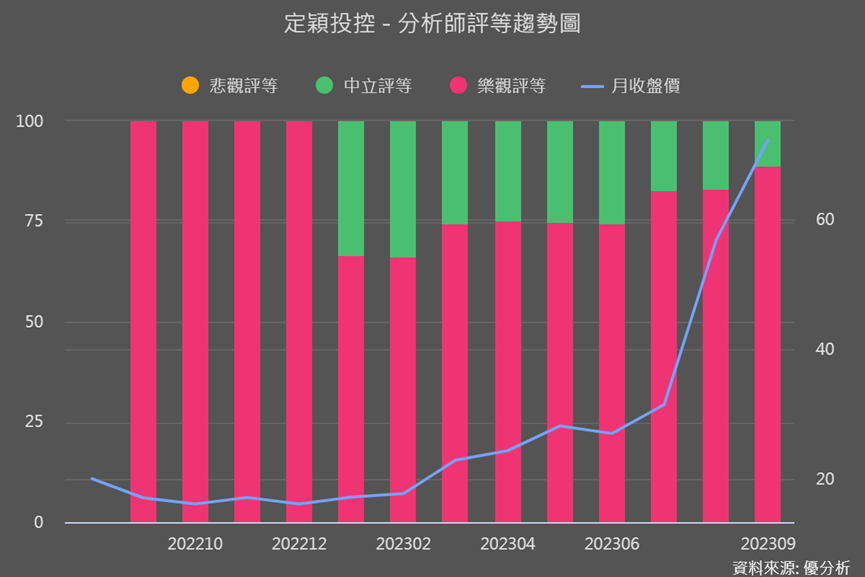

所以目前分析師對其評等樂觀來到高點,顯示市場仍看好後續進一步發展;AI布局或進展有望成為法人對定穎調整盈餘預估值的一大關鍵。