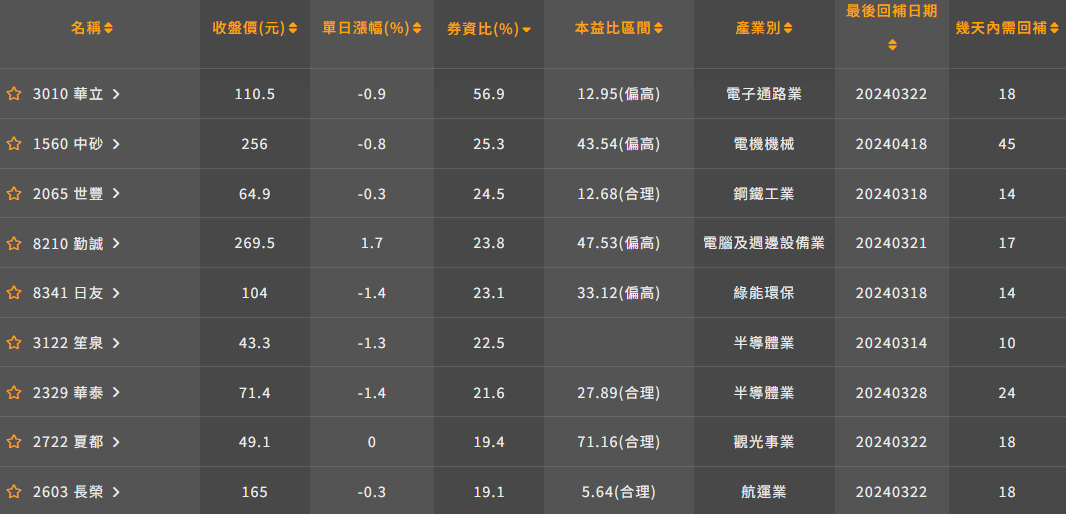

2024年3月3日(優分析產業數據中心) - 每年台股的3~4月份之間都有軋空大秀:融券回補行情。尤其是大盤氛圍偏向樂觀的時候,就更為精彩。

融券回補的主要原因與股東大會的召開日期有關。根據證交所的規定,股東大會前60天將停止過戶,而在停止過戶日之前六天內,所有融券都需要被償還。

每年的3到4月,當公司董事會決定股利政策並公布股東常會日期時,通常會引起市場的關注。這時,公司傾向於發布樂觀的財報和未來展望,並宣布優於預期的股息分派,這往往伴隨著股價的上漲。

要注意的地方

看到公司放出利多導致股價上漲的時候,投資人可能會誤以為是未來展望真的很好,但實際上,這背後可能更多是出自於融券回補所引起的軋空行情,這兩個因素並存,有時候難以分辨。

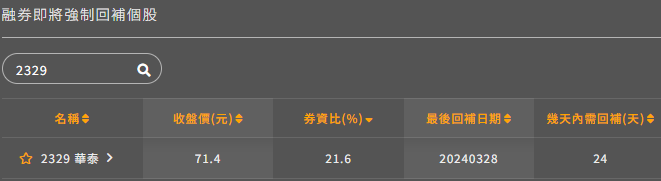

例如華泰(2329-TW),近期股價大漲,看起來像是因為Super Micro美超微AI伺服器的產業前景好而上漲,因為它接獲了SuperMicro的訂單預計於Q3開始出貨。

但同時,大漲的背後也可能加雜了其他因素,例如因為它在外的融券需要於3/28之前回補完畢,該股的券資比率高達21.6%,融券餘額還有6,874張。

到底是因為美超微(Super Micro)訂單會讓公司未來獲利大增,還是純粹籌碼軋空導致股價上漲,有時候可能兩者都有而難以分辨。

但毫無疑問地,此時去購買股票的人有比較高的機率會買到超級昂貴的股價。

別把股價上漲都當作是因為"有人提前知道基本面會更好",是以上要說明的重點。

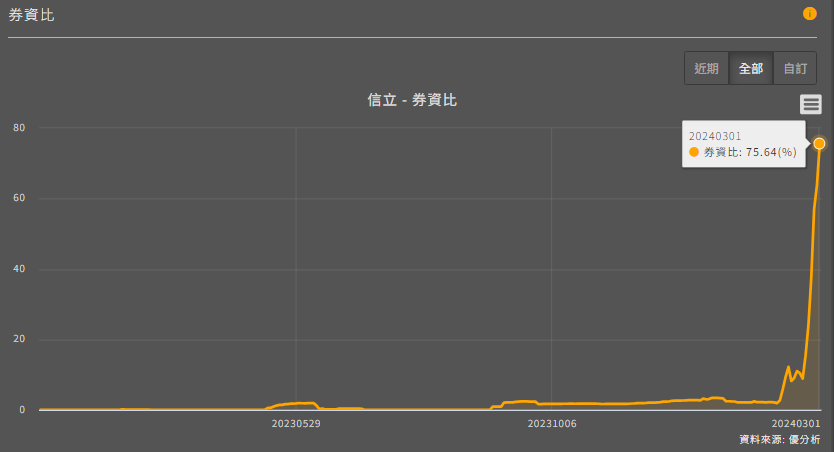

辨別方法

要區分股價上漲是基於基本面改善還是軋空行情,可以首先查看「券資比」是否偏高,如果高於20~30%的話,這可能表明之前的漲幅部分是由於回補壓力所致。像是下圖的信立(4303-TW)券資比就高達76%。

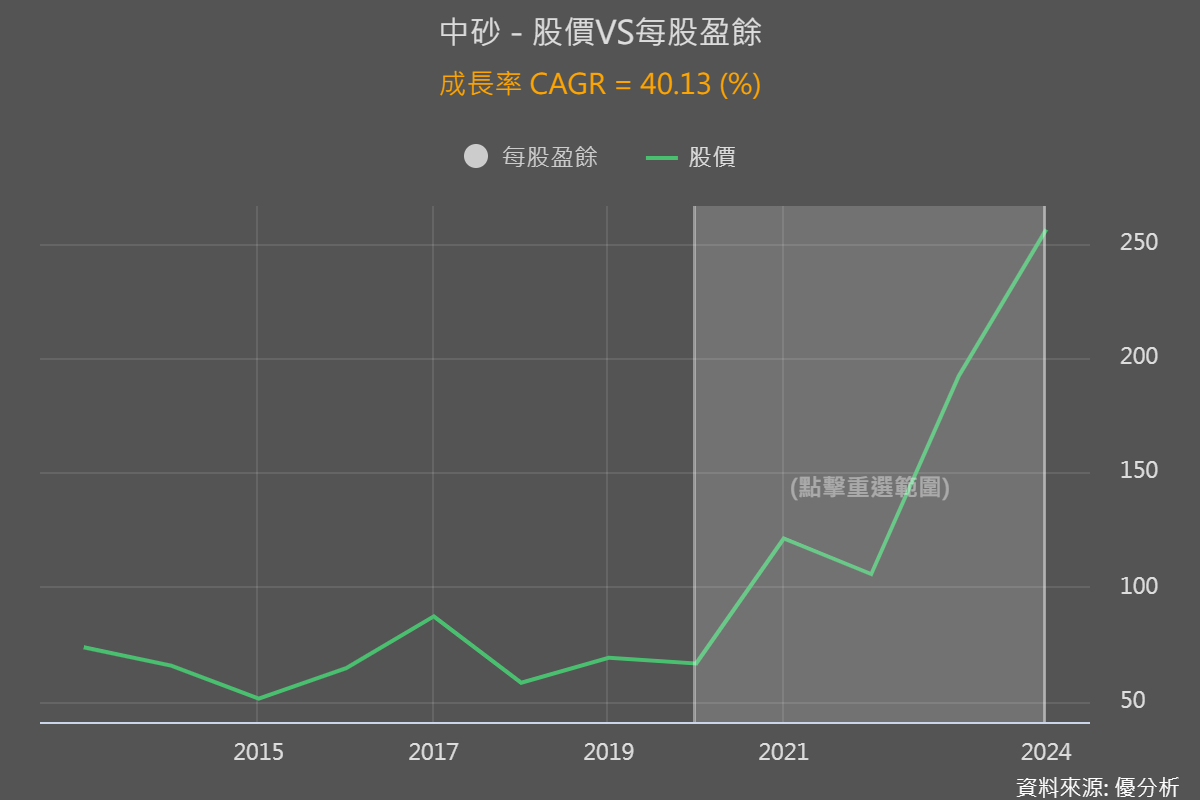

接著,進一步比較「股價漲幅」與「盈餘展望的上升程度」,就像上一篇用聯發科(2454-TW)所示範的方法一樣,若股價上漲速度顯著快於盈餘的提升幅度,則可以判定股價漲幅中可能有比較多是因為軋空而虛灌的部分。

這裡再以中砂(1560-TW)為例,根據法人的估計,2020至2024年的年均盈餘成長率為22.22%,而同期股價年均上漲速度超過40%。這數據表明,中砂的股價上漲速度超出了其預計獲利成長的速度。

這不代表未來會漲或會跌,但此時確實比較容易出現離譜的價格。

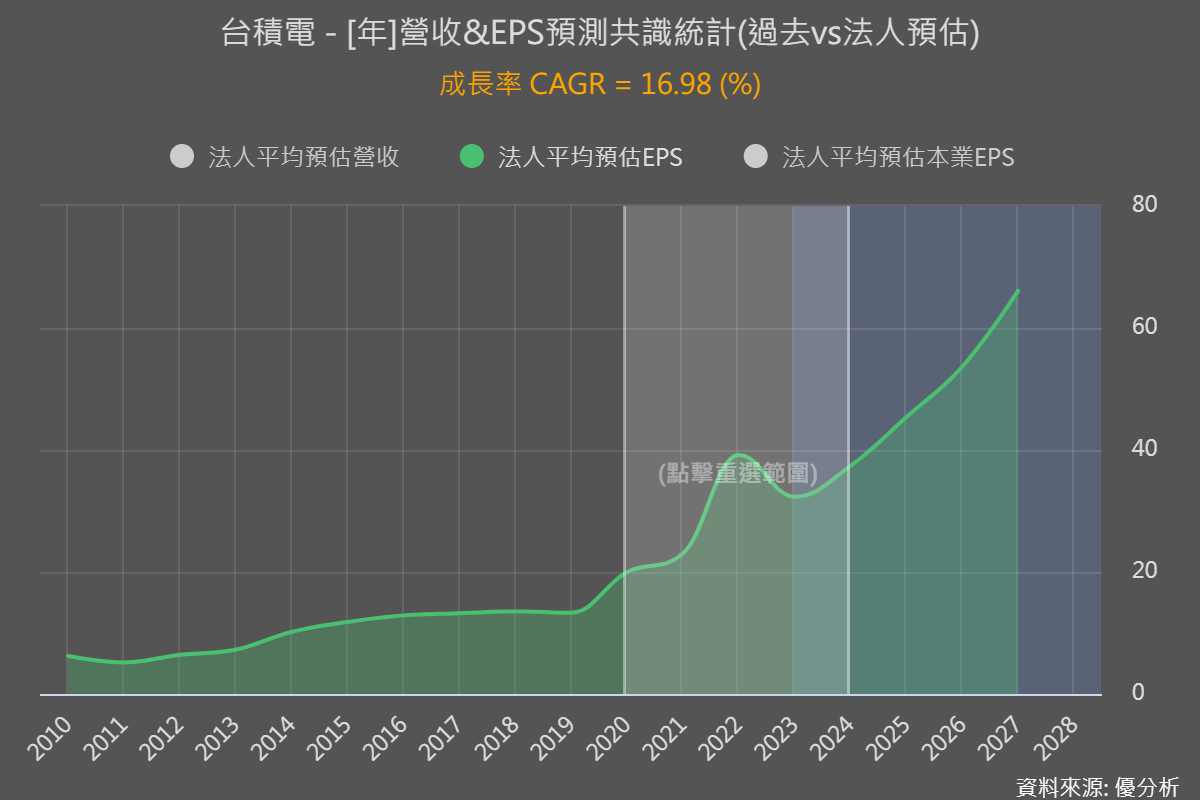

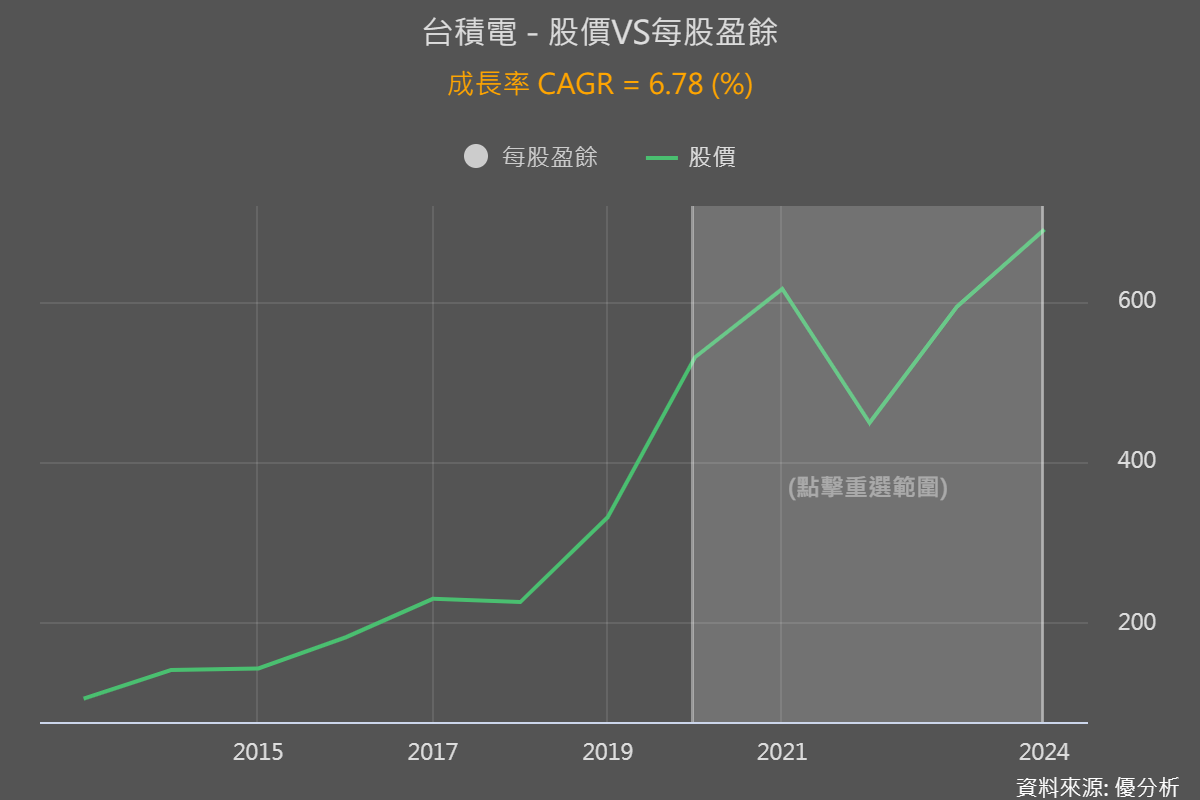

因為做為反例,我們把中砂的客戶台積電(2330-TW)當作對照組,根據相同的比較法,台積電在2020~2024(估)盈餘年複合增長率是16.98%,而股價同期間的增長速度為每年6.78%,相比之下,股價灌水的程度就可能比中砂來的低,而要知道,這兩家公司所面對的產業環境與成長動能都是相同的。

結論

軋空行情通常會出現不合理的股價,這些高價買進股票的人只是被迫回補之前放空的融券,並非因為看好公司的前景,這種短期的買盤很快就會完全消失,股價也可能因此瞬間回落原點。

多數人不會想參與這種短期行情,但每個人都該注意的地方是,有些看似有基本面的股票,也可能是因為出現軋空行情而出現上漲,而並非反應產業前景的好轉,此時價格可能完全偏離基本面前景,因此而買進的人恐怕虧大。