注意看,這些英國離岸風電業者太狠了,英國政府最新開啟的『可再生能源合約拍賣』竟然沒有人要參加競標。

這次意外的發展引起開發商、以及環保團體的擔憂,再這樣下去再生能源的發電量,不足以讓英國實現氣候目標:淨零碳排放。

這個產業到底發生什麼事?

-

為什麼全世界迫切需要的風力發電,連政府也明訂成長目標了,發展卻這麼緩慢?

-

為什麼成長潛力這麼明確的產業,供應鏈股價不漲還跌?

風電產業的變化

風電根據建置在哪,分為陸上風電和離岸風電,過去幾十年來,風電這個產業已經發生劇烈的變化。以前只在少數歐洲國家和美國幾個州有風力發電,但現在已經遍布全球數十個國家。

增長的主要推動力就是成本不斷下降和技術的提升,使得風力發電成本足夠低,低到大家願意採用了,甚至在世界某些地區,比化石燃料成本還便宜,而且新技術也使風機的效率提高。

還有像是浮動式風機這類創新技術,也讓風機能在過去難以想像的地方大量部署,選址變得更容易。

雖然長期來看,風電技術成本已經比過去大幅下降,裝機的速度也在上升。

但根據產業研究機構預測,成長速度還是太慢,全球的風力發電量照現在這樣龜速成長,未來根本達不到全球淨零碳排放的目標,只能達成預定目標的68%而已。

開頭提到的英國再生能源標案,沒有一間離案風電業者想投標就是一個縮影。

所以未來全球想達到淨零碳排放目標,風電一定要加速發展才行,其他替代能源也是如此。

那現在到底遇到什麼問題,接下來風電能不能『狂蓋』?

先從去年的情況看起-2022年情況

2022年,全球陸上風電及離岸風電,總共新增的風電容量為78GW,雖然在過去三年內是最低的一年,但卻還是歷史第三高水準。

2022年全球新增的風電容量主要集中在幾個國家中,第一多是中國,全球新增風電容量有52%是中國貢獻的。

第二是美國,然後再來是歐洲各個國家比如瑞典、芬蘭、波蘭等等,不過跟中國新增風電容量相比,實在少到不行。

成長驅動力

我們再仔細看剛才的圖表,根據機構預測,雖然這個成長速度不夠快,但未來每年還是都會增加100多GW的風電容量。

能有這樣的成長潛力,主要是由幾個因素驅動的:

-

歐洲的能源轉型:由於烏克蘭危機後,歐洲加速替代化石燃料,尋求『能源安全』,使得可再生能源,特別是風電在歐洲市場需求大增。

-

中國、歐洲和美國的市場推動:這三大市場將會成為未來五年全球陸上風電發展的主要驅動力,合計可能會佔到五年新增裝機容量的80%以上。

-

離岸風電的蓬勃發展:相比陸上風電,離岸風電會成長更快,將從2022年的9 GW,到2027年預期會增長到35 GW,佔比會從目前的11%到2027年上升到23%。

了解目前情況和成長驅動力之後,就要來看遇到什麼困難了,到底是什麼原因才導致相關概念股沒有反映未來成長潛力呢?

供應鏈中斷

第一個阻力就是供應鏈中斷。風力發電是一個由政府補貼才有辦法賺錢的行業,所以你想要賺到政府的錢就必須要符合政府的規定,其中一個規定就是廠商必須在某個期限內安裝完成,才能拿到補貼款。

但是從2020年開始的疫情,導致各種封鎖、以及疫情期間對現場工人的數量限制、還有各種零件缺貨,使一部分風電開發商不得不推遲、甚至是取消專案。再加上烏俄戰爭也帶來物流和供應鏈問題。

國際能源署(IEA)表示,當時有一些開發商因此錯過專案截止日(Deadline),導致他們失去原本應該拿到的政府補貼,原本賺錢可能都變虧錢。

雖然後來疫情過去了,但直到現在供應鏈問題還是不定時會發生,導致各家風電開發商都不確定能不能如期完工,所以根本不敢投入。

資金成本上升

第二個阻力是資金成本上升。疫情和戰爭帶來的高通膨、和高利率,造成開發商募集資金、和建造風機的成本都大幅上升。

如果資金成本能轉嫁倒是還好,但問題是預期收入並沒有同步成長,因為許多國家的政府都是通過拍賣來決定支付給風能的價格,而這個價格通常又偏低。

像開發商Vattenfall就估計,整體專案成本在過去幾年中狂升了約四成,所以7月已經暫停在英國(Norfolk Boreas)的離岸風電場施工。

未來想要靠技術進步讓成本下降也很困難,風力發電已經是40年的成熟技術,最大的成本下降以前都已經發生過了,想繼續透過技術優化來降低成本的幅度將非常有限。

競爭越來越激烈

第三個阻力是競爭。隨著更多政府宣布雄心勃勃的氣候目標,有越來越多業者加入這個行業,競爭可再生能源的大餅。

傳統的風電開發商,現在要面臨傳統石油與天然氣巨頭們的競爭,這些巨頭也看到風能有成長機會,相繼以低價競爭策略進入市場,他們的價格非常有競爭力,經常在風電招標書和拍賣出價贏過傳統再生能源開發商。

零組件維修成本提高

第四個阻力則是維修成本上升。現有的風機運轉久了之後,業者開始發現維護成本比預期中來的高,包括陸域及離岸風電都是如此。

例如一間風機製造商Vestas在2020年也因為他們的陸上風機組葉片出現問題,花了額外6億歐元來維修。

遞延需求(Pent-up demand)

就是這四大阻力使風電開發商選擇暫時停止投入專案,因為供應鏈中斷、資金成本上升、競爭加劇、維修成本提高,都會使原本微薄的利潤消失。

但是,除非全球政府不想實現2030年淨零排放的目標,不然現在少裝的,以後都必須要補回來才能達成目標。

就像這張圖顯示的數字,如此才能達到目標。

但這個目標真的達不到嗎?

這是各種發電技術的成本比較,你可以發現,其實平均來說風力發電是最便宜的,其價格最有競爭力。

而且呢,聰明的你可能還有發現,前面講的四大阻力,應該不是永久無法解決的問題,

-

像是供應鏈中斷的問題,這大多來自疫情和戰爭的後遺症,只要給供應鏈一些時間自然會修復。

-

資金成本上升,則是通膨造成的,若未來通膨能下降,利率就能降低,資金成本也會變低。

-

不過競爭變大就無法解決了,只要是高速成長又確定能賺錢的行業,必定會有競爭者不斷加入,所以根據資本市場的機制,這些開發商都會維持在一個能賺又不會太賺的水準。

-

至於維修成本提高,這是所有開發商都有的問題,所以其實沒差,只要在未來的專案,把多的成本計算進去就OK了,也不是大問題。

再加上政府為了達成目標,未來一定會不斷以政策引導,繼續制定目標提供未來風電需求的可見性,同時也引入有利風電開發的法規,幫忙消除建設階段的各種瓶頸。

這樣一來,過去進度太慢少建的風電,未來都很有可能加速建回來,所以你現在看到的預估成長率,可能都還是偏低的。

只要加速的情況出現,台灣風電供應鏈的機會就來了,影片後半段就讓我們來簡單介紹幾間風電相關的公司吧。

信邦(3023-TW)

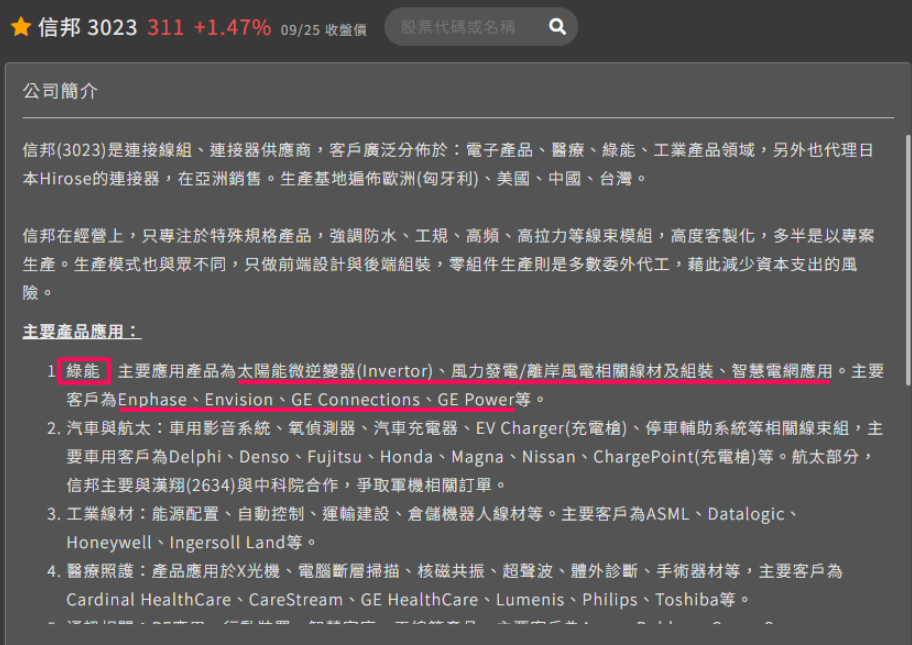

台灣瞄準全球離岸風電商機的公司不少,信邦(3023-TW)就是其中一家。

信邦的綠能部門主要應用產品為太陽能微逆變器(Invertor)、陸上風電/離岸風電相關線材及組裝、智慧電網應用。

綠能相關連接器一直是信邦這兩年的成長動能,也是公司近年來投入最大的部門,營收占比短短幾年已經升高到27%以上。

長期來說成長性很不錯,但近期營運動能卻非常疲弱。

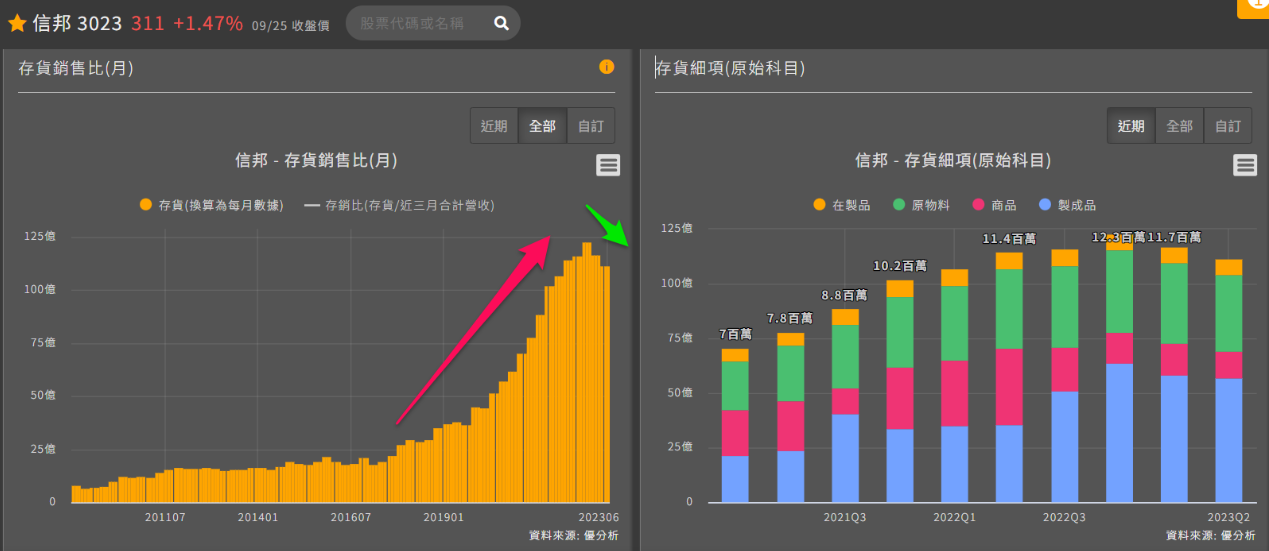

公司買存貨都是為了下一季的生產在備料,過去備料金額是不斷成長的,也就是公司想生產的金額越來越大,但最近卻出現連續三季的存貨減少。

存貨下降可能會讓公司的成長稍微暫停,背後原因就跟綠能成長動能下降有關。

那未來呢,有沒有辦法好轉?

請優分析的『資訊蒐集助理』幫忙,可以問他各種問題,比如『近況發展如何』,他就會查找網路上數以萬計的資訊,然後把最關鍵、最重要的部分整理出來給你看。

在綠能方面,大客戶Enphase可能會在2024年回來繼續下單,未來可以重點追蹤這個訊息。

上緯投控(3708-TW)

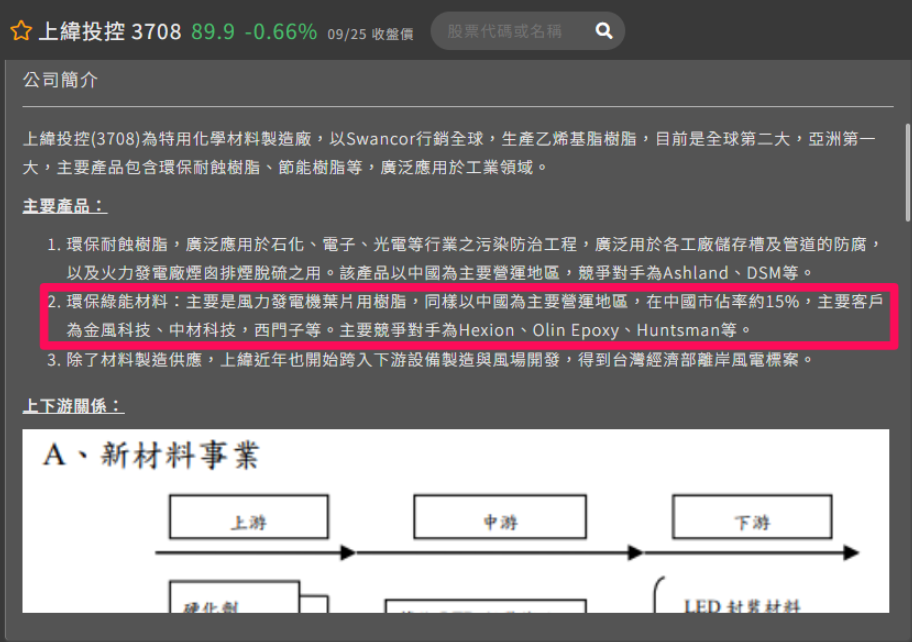

環保綠能材料主要就是應用於風力發電機葉片用的樹脂。

公司以中國為主要營運地區,在中國市佔率約15%,主要客戶為金風科技、中材科技,西門子等。前面講過,中國是風電主要的成長區塊。

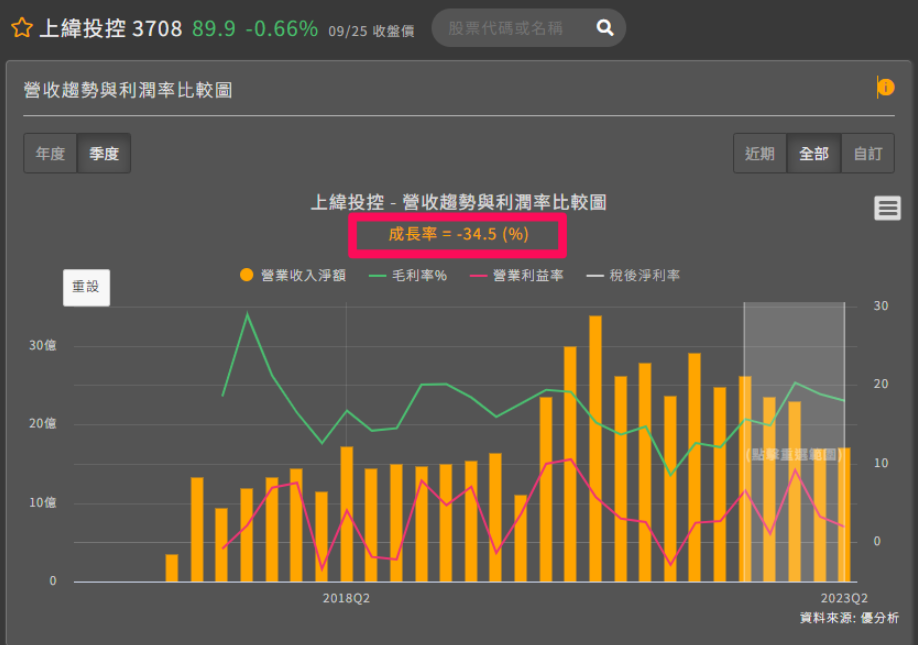

但跟去年同季相比,上緯第二季營收年減幅度高達3成,不知道是什麼原因。

再運用優分析的『資訊蒐集助理』幫忙查找,看看有什麼利空。

發現主要原因就是前面提到的四大阻力:

-

風電產業競爭加劇,但公司為了生產要達到規模經濟,儘管毛利超低,還是會選擇性接單。

-

建置成本也上升,所以新風機的需求也受到壓抑,出貨就放緩了。

不過這也是上緯這類型公司的特性,因為他銷售是上游材料,產業循環性會更大,獲利起伏大是正常情況。

所以用景氣循環股的角度來看待會比較合適。

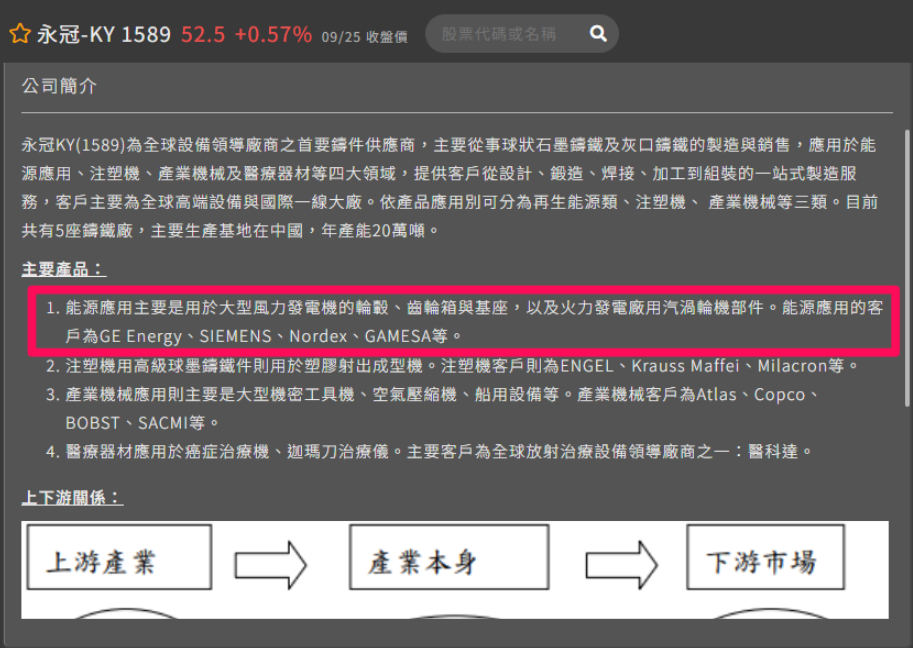

永冠-KY(1589-TW)

這家公司生產的鑄件,有賣到風電市場、產業機械市場等等。

因為風電類鑄件佔營收比重最大,波動也最大,可以得知風電市場的好壞,是影響公司營運最大的因素

能源類鑄件主要用於大型風力發電機的輪轂、齒輪箱與基座,以及火力發電廠用汽渦輪機部件,客戶也都是國際大廠。

再看看營收地區,跟上緯一樣主要來自中國。

不過也沒辦法,中國就是全球最大風電市場客戶。

一樣請出優分析的『資訊蒐集助理』來查原因。

看起來跟上緯類似,都是受到中國景氣影響,不但影響到能源類鑄件,也影響到產業機械和注塑機鑄件的營收。

而且因為中國政府沒有釋出新的風電補貼政策,所以原本預期可能會出現的訂單大幅減少。

不過最近又有新發展,中國政府開始進行一連串的電力市場改革,很可能會有風電的政策出台,就是潛在的機會。

跟上緯一樣,永冠KY的產品終端都屬於景氣波動比較劇烈的行業,所以獲利波動也跟著比較大,是正常的情況。在投資判斷上,會比較需要掌握循環谷底的時機點,才能創造超額報酬。

台灣風電的未來

剛講的是供應鏈,那台灣的風電呢?

台灣未來再生能源主要是以太陽能跟風電為主,其中風電又以離岸風電為主軸。

球前20名離岸風場有很多都是在台灣海峽,所以這幾年離岸風電商轉的容量增加得很快。

但跟全球一樣,即使過去風電增加這麼快了,但因為疫情干擾,這個進度還是嚴重落後的。

你看經濟部的目標是:2025年,兩年後的裝置容量要達到5,600MW,現在才1060MW而已,還有5倍的裝置容量要追趕。

你會問:現在達成率才19%,這樣2025年能衝到5600MW嗎?

你問我我問誰,我只知道未來還有很多要趕,即使沒有達成目標,成長率都會比過去還要高。

可以參與到這個成長機會的公司有很多,可以利用此表,再利用優分析資訊蒐集助理來幫你整理資料。

投資風電供應鏈的正確觀念

不過在看台灣離岸風電商機的時候,很多人會誤以為這是一個穩賺的生意,但其實不一定。

風電開發商還是會因為某些原因賠錢,比如說天災繁發,花大錢蓋好風機要賣電了,結果被颱風吹倒怎麼辦....所以公司只能盡量花錢投保,但保險費肯定不便宜,就會增加公司營運成本,降低預設的每年獲利金額。

另一個就是維修成本,很多東西理論上都可以用個幾十年,但問題是,維護成本都是用估算的,要等到幾十年後才知道成本真正多高,這也是一個風險。

再來是融資,很多專案都是需要靠融資開槓桿來執行,所以利率變動就會影響成本,但是台電的費率卻是死豬價,所以獲利是多還是少,某種程度上要看公司的各種應變能力。

有些人會很奇怪為何成長性那麼高,但股價還會跌,就是沒有這層認識,因為做風電生意並不是保證獲利。

其實台灣離岸風電的發展分成三個階段

-

第一個階段是政府示範給你看

-

第二階段是台電躉購保證跟你買

-

到現在進入第三階段了,各家廠商開始要自己找客戶來賣。

那就要比誰的經營能力比較強,不一定是穩賺的,其他國家也是如此。

要知道喔,買風機是用股東投資的錢去買的,那股東看的是什麼,當然就是投資報酬率,風電蠻確定會賺錢沒錯,但是如果公司用股東的錢投入一些報酬率很低的專案的話,股東一定會不爽,因為拿去買0050都比投給你還棒,這就是機會成本的概念。

投資風險

前面所有內容都在告訴你風電產業的大機會,但並非沒有風險。

因為全球的政府會不會唬爛,其實真的是有變數的,你想想,公司裡面要很多同事要一起合作都很困難了,更何況是各個國家的政府要一起合作達成淨零碳排目標。

再來,淨零的目標到底是10年達成還是20年才達成,營收成長率是差很多的。如果政府執行力不足,花20年才達成,營收成長率會剩不到一半。

對個股的評價差異還會更大,因為客戶如果慢慢給訂單,但是廠商每年要花的固定成本還是沒有少,所以營收成長率砍半,獲利成長率會比砍半慘很多,甚至可能變賠錢。

因此你看到風電股在跌,其實是合理的,因為市場就是擔心未來成長率不如預期。

所以想投資風電股的投資人,必須制定好策略,因為他們會受到景氣和政策的影響產生循環性。

但要是把目光拉長來看,長期成長性確實不錯,那谷底的時期反而有可能是投資機會。

如果再細分,有些公司因為有其他應用市場,風電在爛的時候還有其他營收來源可以支撐營運,不至於賠錢,像信邦就屬於這類。

另一部分公司就是那種完全依賴風力發電的公司,好的時候就很好,壞的時候有可能賠錢,這種就要以循環股的角度來看。