判斷公司的庫存水位高低,能讓你推敲到公司未來的營運走向,看到未來一年公司盈餘的樣貌。

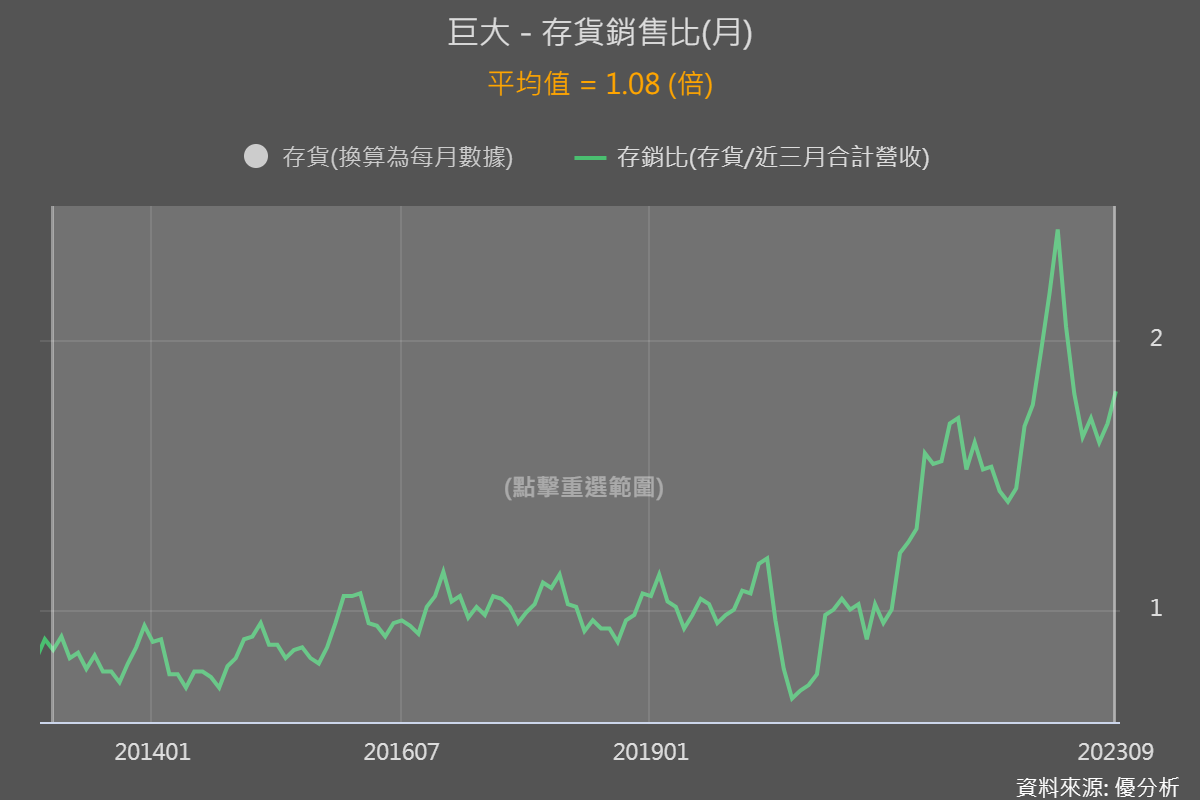

所謂「庫存」,就是供應方先準備好等客戶來買的產品數量,假如準備很多,客戶卻遲遲不來拉貨,庫存就會偏高。這一個現象會反應在公司的存貨/營收比值上,就是存銷比,存銷比偏高的時候就是庫存水位過高(如下圖的巨大),需要趕快把這些多餘的供給量賣出去,把這些存貨趕快變成錢,才不會讓公司的資金全部卡在賣不掉的庫存上動彈不得。

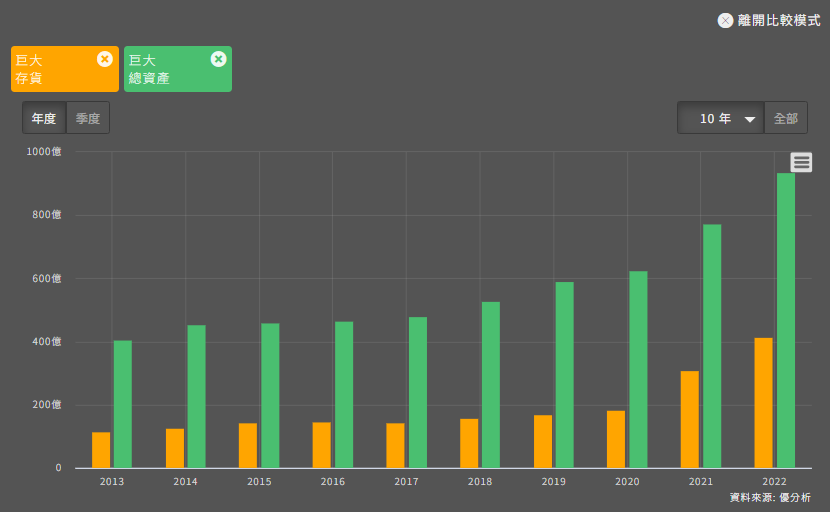

存貨能卡了多少的資金?真的很多嗎?以巨大(9921-TW)來說,存貨佔其總資產比重高達44%,公司的錢全部卡在這裡賣不出去,對公司未來的財務影響很大。

因為這些資金有些來自營運貸款,為了這批賣不掉的東西還要每天支付利息跟倉儲成本,放越久虧越大。

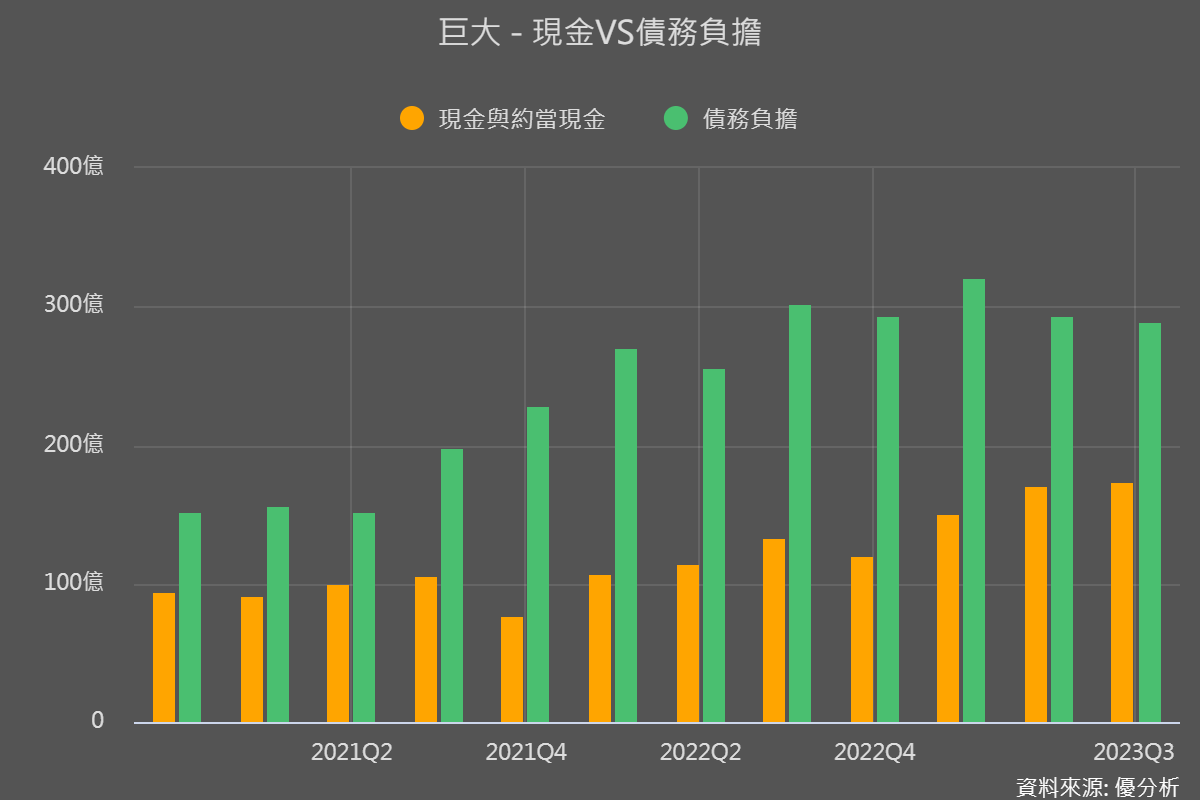

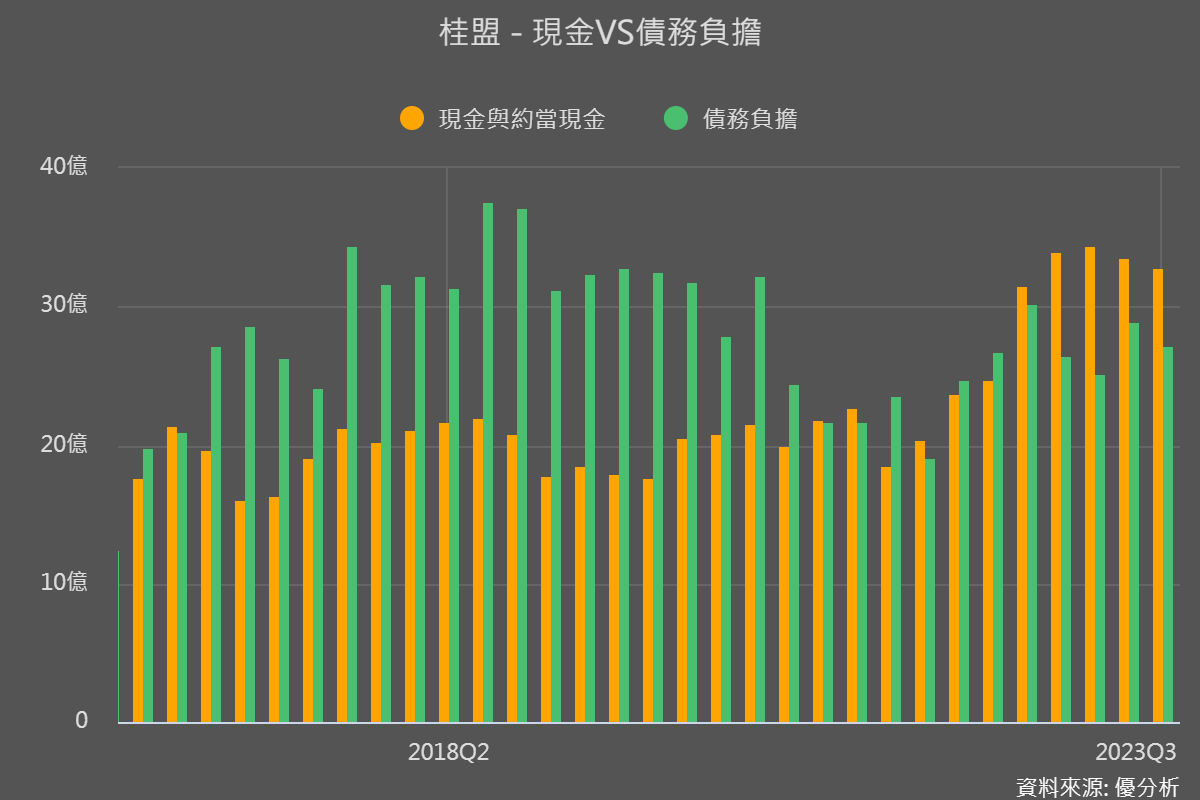

財報課都有上過一個指標叫做"債務負擔",這個值是把公司比較有利息的債務加總起來。

債務負擔=短期銀行借款+應付公司債+長期借款+一年或一營業週期內到期長期負債

把這個公司付息債務加總後,拿來跟公司手上的現金比較就能知道公司負擔多大。如下圖,巨大在2023年第三季現金部位約173億台幣,有利息的債務負擔卻高達289億。在營運正常的時候這可能不是問題,畢竟它是馳名品牌,不會怕商品賣不掉。但仍可以看出這個壓力是很大的。

但是能快速把存貨賣出去的廠商呢?

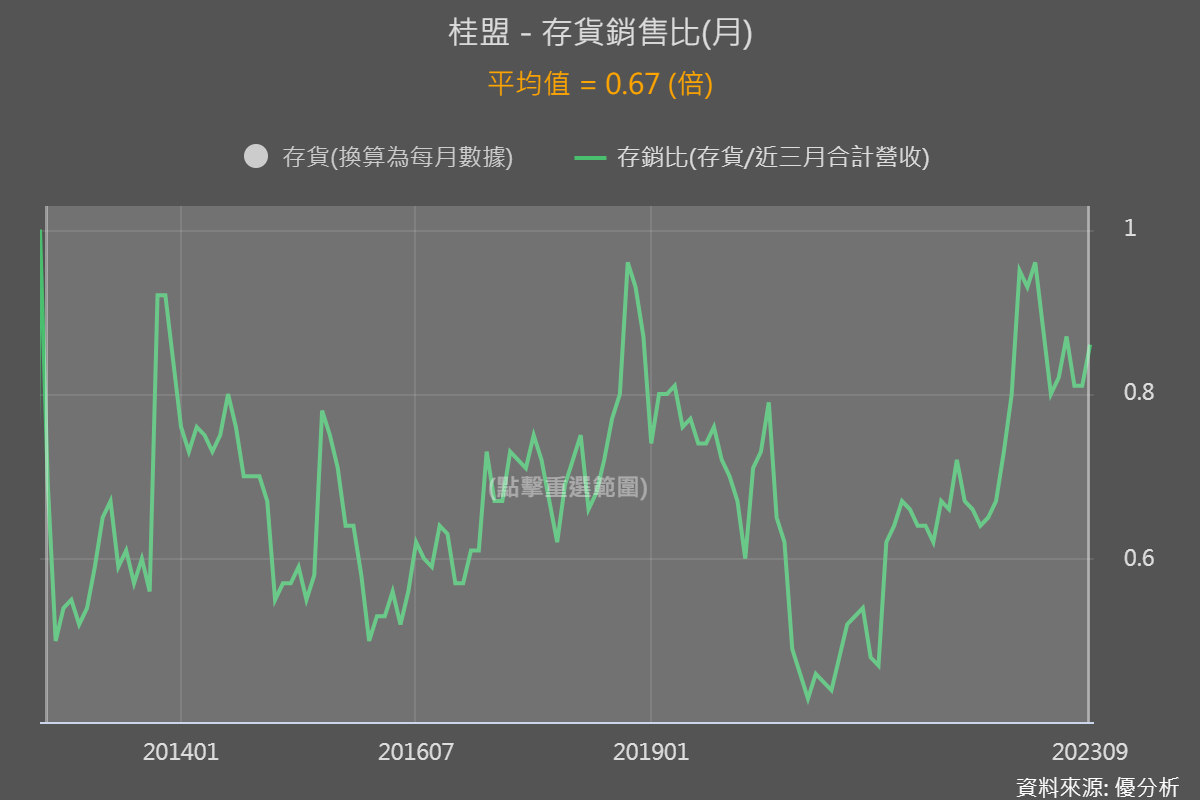

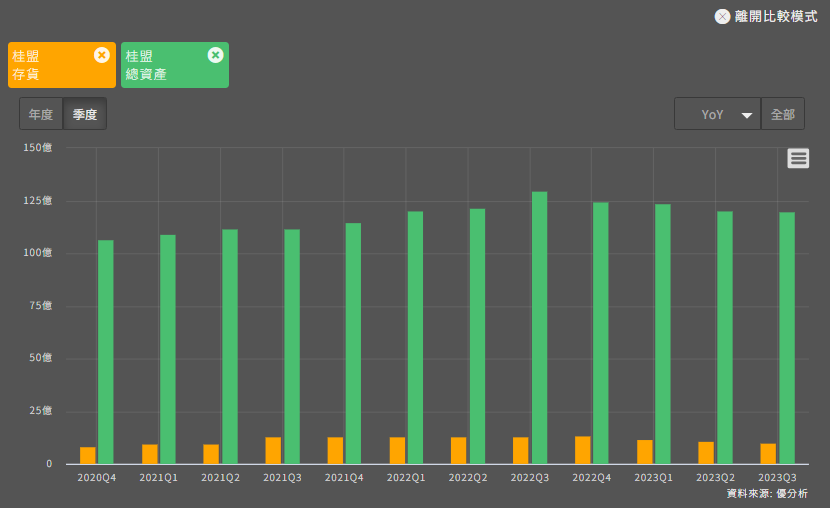

如下所展示的圖組是自行車與機車鏈條供應商:桂盟(5306-TW),數據結果顯示,它的存貨賣出去的速度較快,存銷比更快的回到較為正常的水位,而且公司積壓在存貨上的資金比重較低,債務負擔上自然也輕了許多。

這裡並不是想要說巨大(9921-TW)會出現財務危機,只是要形容這種緊張的情勢:存貨一直偏高對公司而言,是非常要緊的事情,公司此時不但無力擴張,隨時來一個金融海嘯公司都可能要倒閉。

而且這裡也想分享一個分析上的技巧:做比較。

這兩家公司都在同一個行業,面臨同一種需求,但還是有很大的差異,誰的狀況比較緊急,誰的狀況比較差,只要你花點時間比一下就能有一些洞見,讓你可以推敲未來可能的路徑。

假如自行車需求開始強勁復甦,那麼合理來講,這兩家公司的營收同時會上升,而桂盟(5306-TW)的存貨水準已經偏低,需求好起來的話就需要趕快生產,產能利用率回升後的毛利率會提升。如果生產的都是高階自行車的話,對毛利率也有幫助。

而巨大呢?就會趕快趁機會促銷,盡可能地把這些放了一整年的庫存賣出去轉化成現金,營收雖然上升了,但毛利率還是可能有壓力,因為這些庫存多半是中低階車款,而這種便宜的車款賣得越多,毛利率反而越低,更何況還是降價促銷。必須等到這些商品賣光光以後,公司才會重啟生產線提高產能利用率,專注於高階車款,毛利率才會有明顯的上升。

所以比較之後,你會發現零組件廠商的庫存去化速度較快,如果需求回升的話,盈餘可能比較容易反彈。如果需求一直不好的話,公司也比較沒有財務負擔與倒閉的壓力,因為多餘的庫存已經賣出去了,由於沒有太多資金壓力,要維持一定的配息也比較有機會。

當然,以上只就庫存與資金等面向做討論,並沒有考慮到其他因素例如品牌價值、估值水準的差異等,還有其他足以影響股價與盈餘的因素,沒有在本文的討論範圍中。

判斷公司的庫存水位高低,其實能讓你推敲到公司未來的營運走向,看到未來一年公司盈餘的樣貌。