台達電簡介

台達電(2308-TW)為全球最大交換式電源供應器廠商,擁有自有品牌Delta行銷全球,為電源供應及關鍵零組件廠,產品分為四大類別:電源及零組件、交通、自動化應用、基礎設施應用。近年 PC 產業已漸趨飽和,台達電營運策略轉往工自動化、電動車、儲能應用,擺脫傳統電源製造轉往布局節能領域。

競爭對手 : 光寶科、群電、康舒等電源供應廠商。

台達電第一季稅後淨利為57.64億元,季減35.7%,年減16.5%,每股盈餘(EPS)為2.22元,創下自2020年首季以來16季單季新低,法人共識值為2.62元,成績遠低於法人預期約15%。

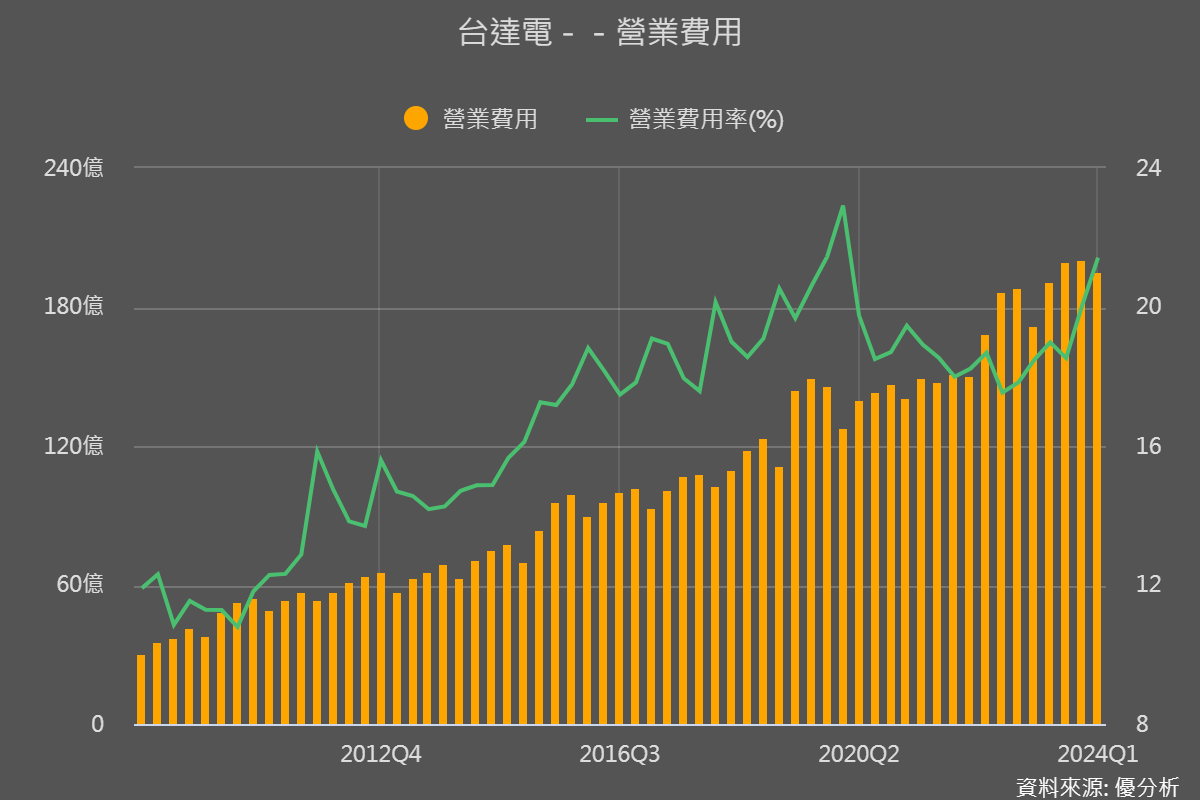

從長線來看,台達電仍在成長階段,隨著時間推進,營業費用是逐年攀升,從近兩季的營業費用率來觀察,都突破20%,原因自然是營收跟不上營業費用的長期增長趨勢。過去4Q2019及1Q2020也曾面臨這樣的局勢,不過隨著營收增長,就會走出這樣的困境,而四月的營收已重回年成長。

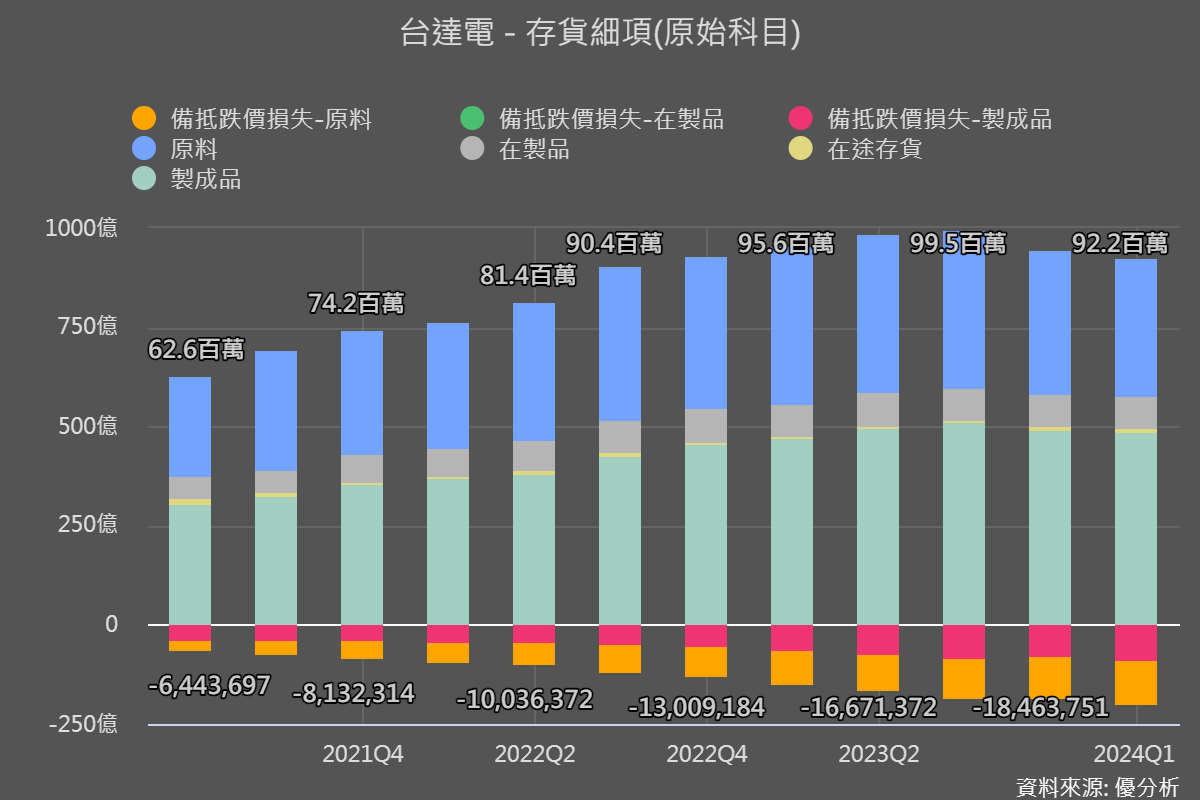

另一方面,從存貨觀察,台達電加大力度認列原料和在製品的備抵跌價損失,逐步使存貨水位趨於健康,認列存貨跌價損失越多,當季銷貨成本就會增加,這將使得使毛利率下滑。

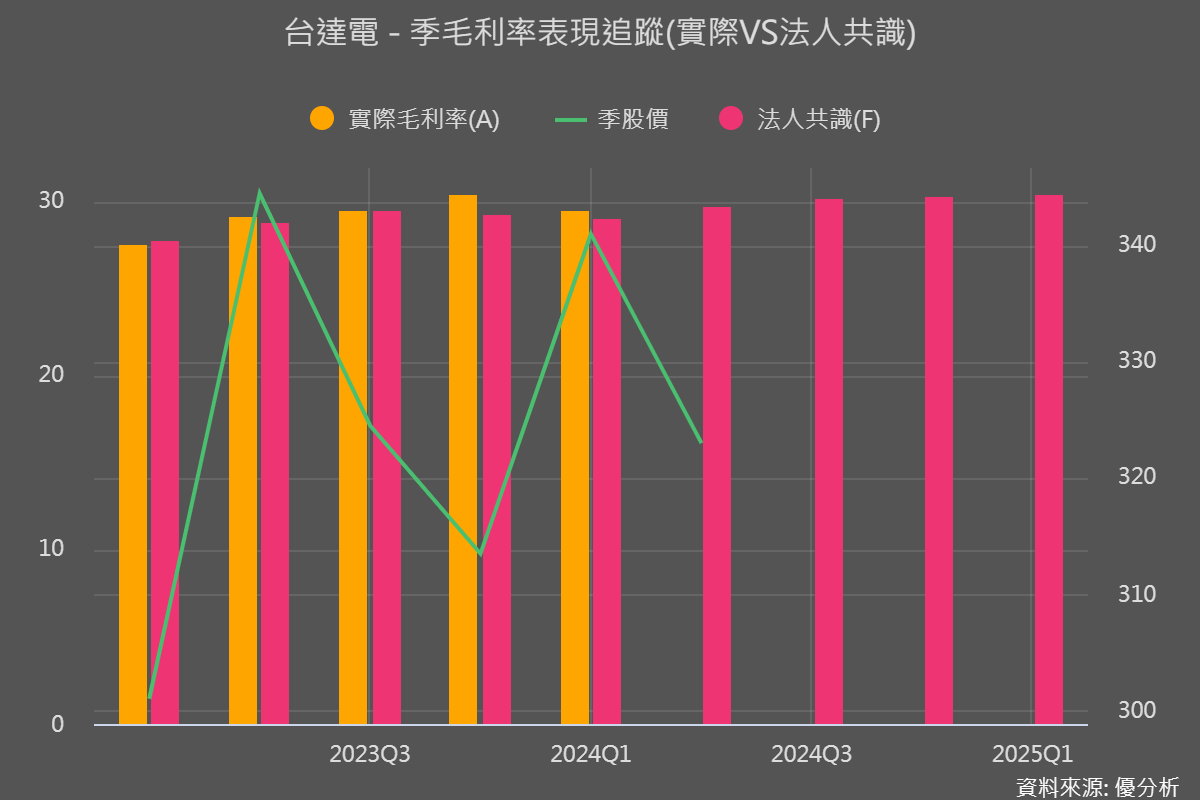

不過,台達電毛利率仍繳出好成績,1Q24的毛利率29.52%高於法人共識預期的29.08%,並預計2Q24毛利率將進一步提升至30.1%。這一提升主要得益於高毛利產品線,其中AI伺服器電源為背後的推手。

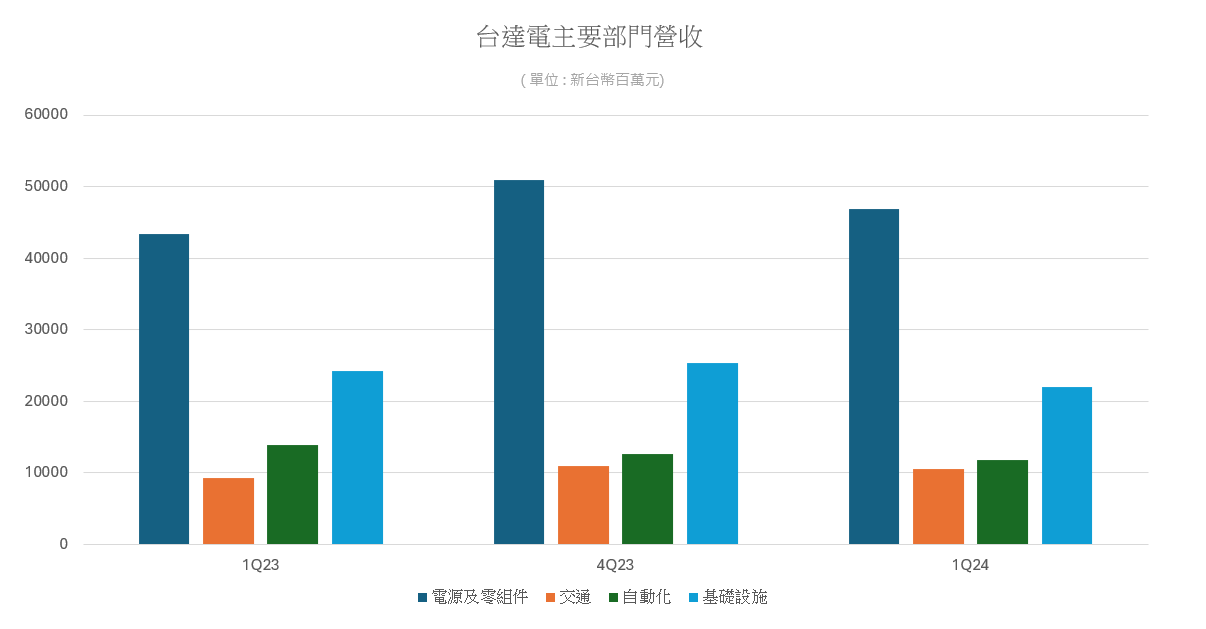

從部門營收來看,同比(Y/Y)觀察,電源及零組件增長2%、交通增長18%、自動化下降15%、基礎設施下降9%。而在利潤部分,同比(Y/Y)觀察,電源零組件約增長6%、交通增長372%、自動化下降88%、基礎設施下降110%。

(資料來源 : 台達電法說會)

1、電源及零組件 : 營收佔比51%,利潤佔比98%。

產品線為電源供應器、風散及散熱管理、被動元件,產品應用為PC、遊戲機、伺服器、家電、不斷電系統、馬達、散熱模組、被動元件、磁性元件。

受惠 AI 高速成長趨勢,AI伺服器營收佔比由2023年的2%,1Q24 已提升至 4~5%,下半年佔比將持續提升。台達電伺服器電源產品涵蓋 Grid Level 到 Chip Level,其中 Chip Level DC/DC 降壓至 0.8V 的技術,台達電具有技術領先的地位,公司目前也是美系 Tier 1 CSP AI 伺服器電源的最大供應商。隨著功率提升單價也同步上升,其毛利率優於其餘公司產品線,將為公司未來獲利成長的主要動能之一。

根據供應鏈調查,台達電預期將成為DGX GB200中DC/DC轉換器和AC/DC電源供應器(PSU)的主要供應商,這一領域的營收比重預計將從FY23的2~3%增加到5~6%。而散熱產品中, AI 伺服器因耗能高,著重水冷技術,台達電具備完整的水冷散熱解決方案,目前整體營收貢獻還不到 1%,公司預計最快將於2H24 開始有專案進入量產,將於 2025 年會有較明顯的營收貢獻。

優分析觀點 : AI伺服器和資料中心需求提升,將帶動相關產品規格提升,有利於整體營收及毛利率成長,為推動2024年台達電獲利成長的最大因子。

2. 交通 : 營收佔比12%,利潤佔比小於1%。

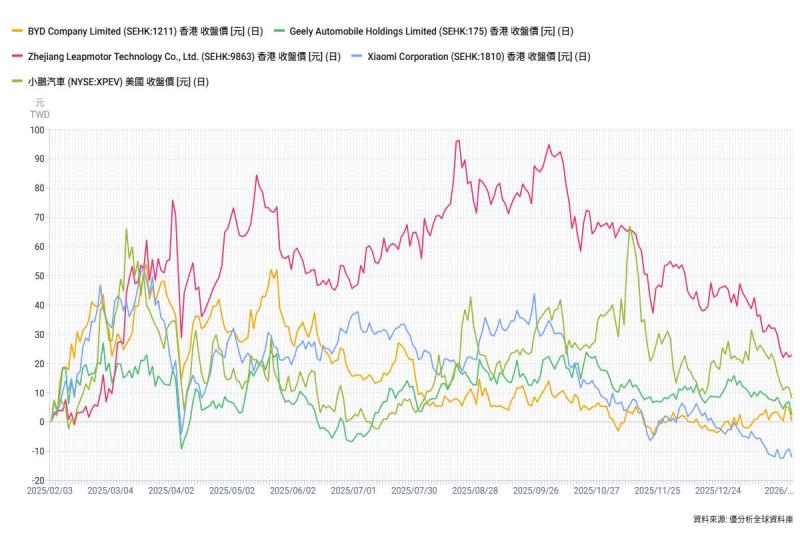

電動車在 1Q24 逆風, 部分訂單出現遞延情況,但台達電依舊看好電動車整體成長趨勢,認為當電動車規模經濟後生產成本逐漸降低,有望使電動車價格下滑,長期趨勢隨電動車銷售滲透率成長,交通部門獲利看增,預期今年成長20%~30%,而在獲利能力提升上,台達電改善原生產線,由專線專用改採多機型生產,持續提升部門營利率。

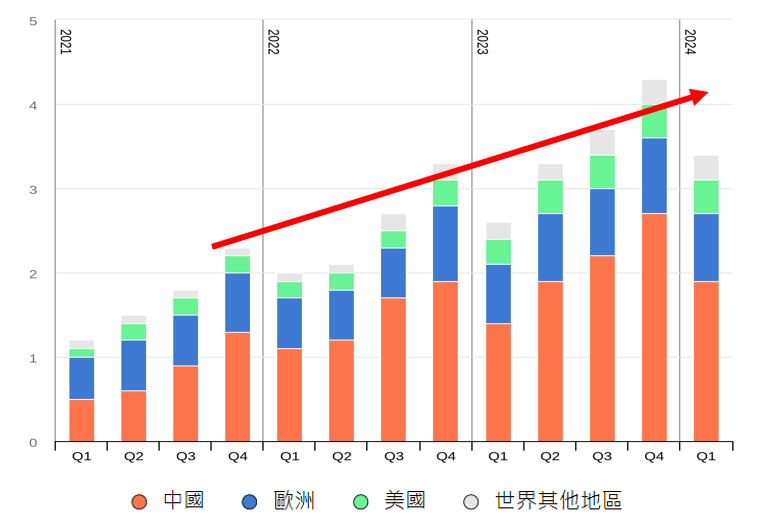

從 IEA提供的數據觀察,目前電動車趨勢成長並沒有改變,仍為高速成長,根據IEA預估到 2024 年可能達到 1,700 萬輛左右,佔全球汽車銷量的五分之一以上。過去3年中國市場對電動車的投資加大力道, 2023年電動車銷量的絕大多數來自中國(60%)、歐洲(25%)和美國(10%)。

( 資料來源 : IEA )

隨著電動車競爭的加劇,電動車變得越來越便宜,電動車正快速推向更實惠的車型。在中國, 2023 年銷售的電動車類型中超過 60% 的價格已經低於燃油車的價格。而歐洲和美國,電動車仍然比燃油車貴 10%~50% ,不過在2018年到2022年已經明顯看到電動車的價格正在下滑。

( 資料來源 : IEA )

目前各國政策正加大對電動車的推廣,如加拿大、歐盟和美國去年採用的新排放標準。歐盟的淨零工業法案、中國的十四五計畫、印度的PLI計畫..等,如果各國政策如宣布承諾情景按時實現,在2035 年銷售車輛中,將會有3分之2為電動車。

優分析觀點 : 電動車5年內具備全球節能減碳利多政策,隨電動車價格下滑,電動車銷售滲透率將逐年提升,但隨著滲透率逐步提升,在汽車市場已經是飽和的狀態下,2030年後成長性將明顯放緩。

3. 自動化 : 營收佔比13%,利潤佔比小於1%。

產品線主要分為工業自動化,包含變頻器、伺服驅動系統、電源管理、邏輯與運動控制、工業機器人等,到圖控軟體和工業資訊管理系統;樓宇自動化,包含樓宇管理及控制系統、 LED 照明、智慧安防等。

台達電,自動化主要市場來自於中國,相關營收高達5成以上,從數據觀察,2024年第一季度,中國自動化整體市場銷售額達783億,相較於去年同期微幅下降1.5%。一季度同比數據連續兩年下滑,整體市場仍處於低迷階段。目前觀察市場仍處於築底階段。

優分析觀點 : 自動化市場與經濟景氣高度連結,重點關注中國市場,全年營收存在衰退的可能性,但長線自動化市場仍是趨勢。

4.基礎設施 : 營收佔比24%,利潤佔比小於1%。

主要分為資通訊基礎建設,包含通訊電源系統、網通系統、不斷電系統及資料中心;能源基礎建設,包含電動車充電設備、儲能系統、可再生能源等。

通訊端基礎設施仍受到 客戶庫存去化的影響,整體需求較低迷;網通基礎設施則預期隨著下半年 5G 相關專案陸續貢獻開始回升,而能源基礎建設,受惠於電網建設, 台達電持續投入 Micro Gride、儲能、充電樁、燃料電池等項目,持續往節能的方向布局,短期電動樁市場充滿許多不確定性,但長期來說北美充電樁市場長期看好。

優分析觀點 : 上半年基礎設施需求低迷,下半年需求回升,全年看持平,預期2025年迎來成長。

目前美國電網因為資料中心的高速建置,導致電力需求過大,電網穩定性遭受挑戰。IEA呼籲美國政府至少支持公共充電基礎設施的部署,直到道路上有足夠的電動車可供營運商維持充電網路。並指電網擴展和增強的計畫,須包括促進電動車充電技術發展,以確保電動車能夠成為電網穩定的資源而不是挑戰。

結論 :

1Q24台達電受限於經濟環境不佳,消費性電子產品需求疲弱影響,營運逆風,但公司表示,Q2~Q3 營收將走升,2H24 也會優於 1H24。整體來看,雖然全年獲利成長幅度有限,但邁入復甦階段後,有望迎來長線成長期,包含 EV、資料中心、自動化、智慧電網等,都具備5年的成長潛力。

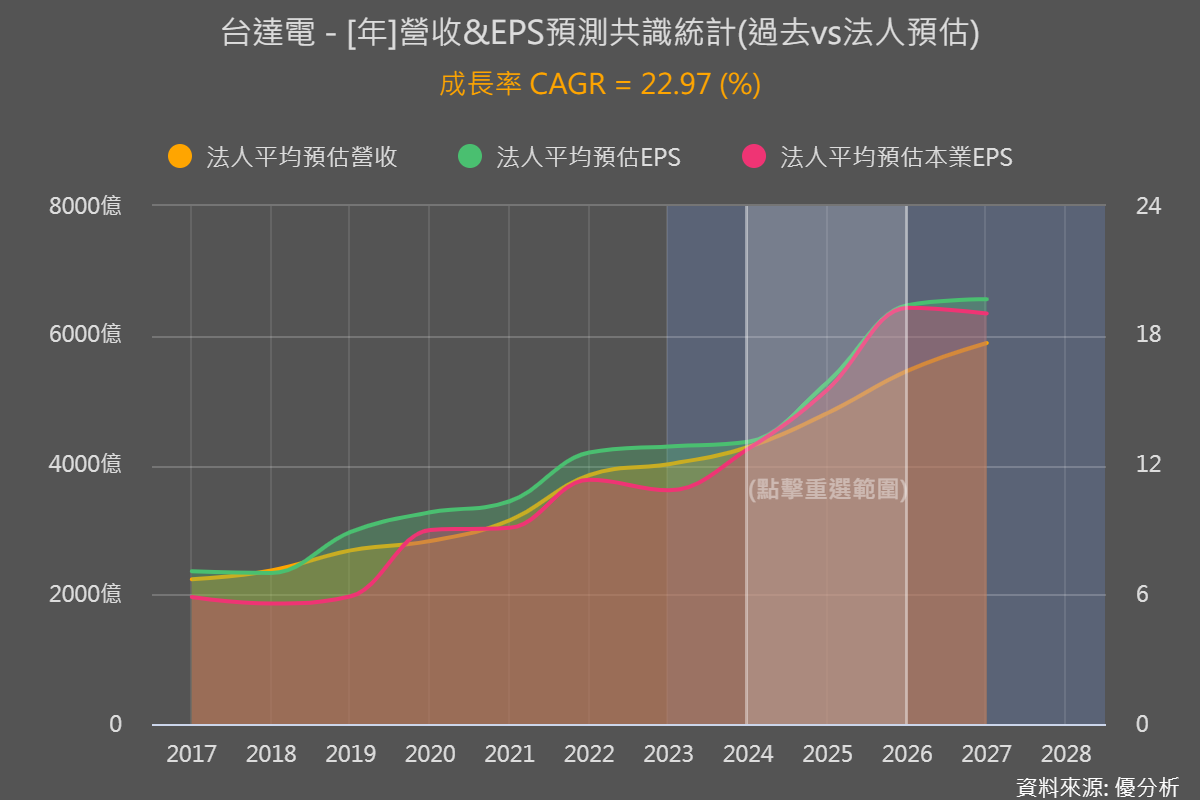

從優分析數據庫,法人預測EPS共識值,2024年至2026年,台達電年複合成長率將達22.97%。