友達(2409-TW)以6億歐元(約台幣204億元)全資收購BHTC。這筆交易如何解讀?

你現在看到市面上的解讀,都是從兩家公司的損益表合併之後的好壞來解讀。

這次,我們從長期股東報酬率的視角,來深入探討。我們想知道一個問題:這個併購案對股東有利嗎?

以下客觀數據將顯示,友達能更有效地運用資金,將閒置資金轉化為有生產力的資源,對股東來說可能是有利的。

不需外借資金,財務風險相對低

首先對於友達而言,這筆併購金額只是小部分。

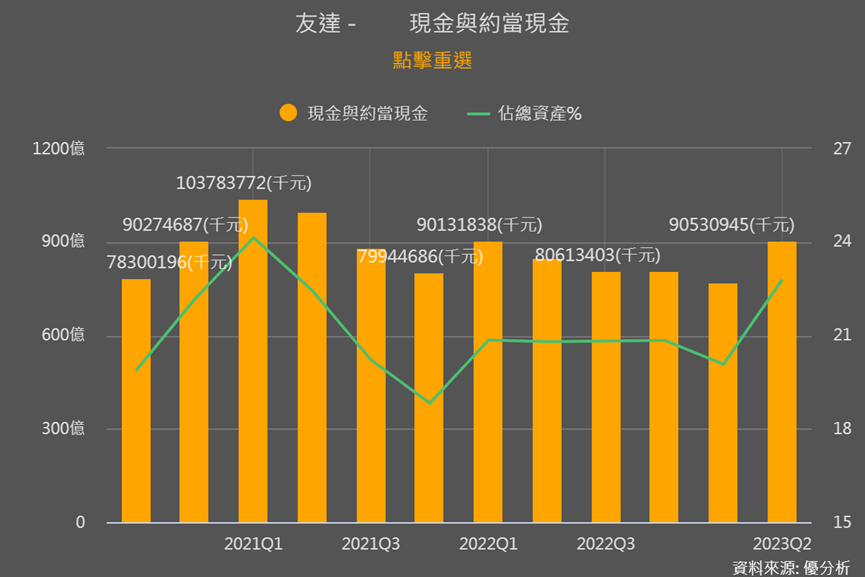

根據友達2023Q2財報,其手頭現金及等價物高達905.3億元台幣,淨負債率僅為14.06%,財務狀況相當健全,不需要增資就足以支付此次收購金額。

尤其在當前利率上升的大環境下,友達的充裕現金儲備,也意味著這是筆低風險的交易。

而看到這麼多現金,可以先思考,200億來放著都不幹嘛比較好,還是進行併購來追求成長比較好?

接著,我們來看看兩家公司的數據。

併購公司獲利表現似乎不出色,但實際上…

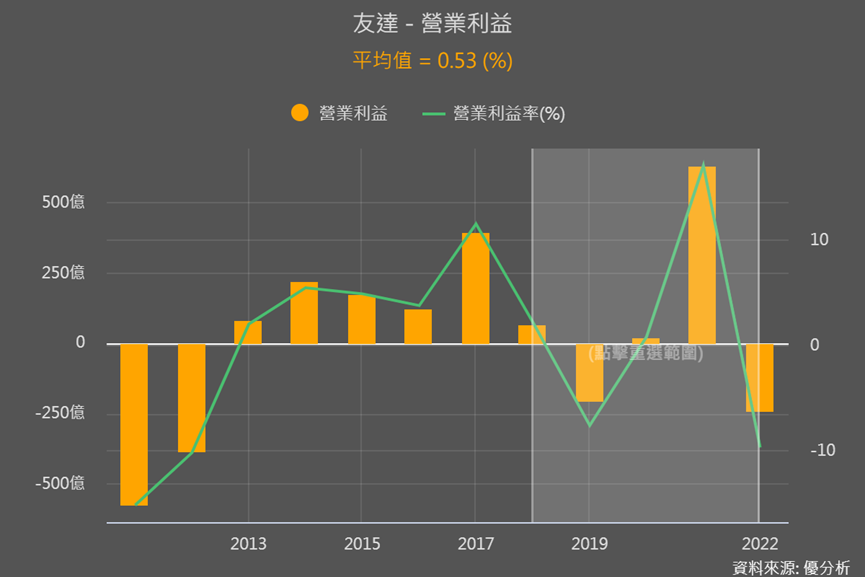

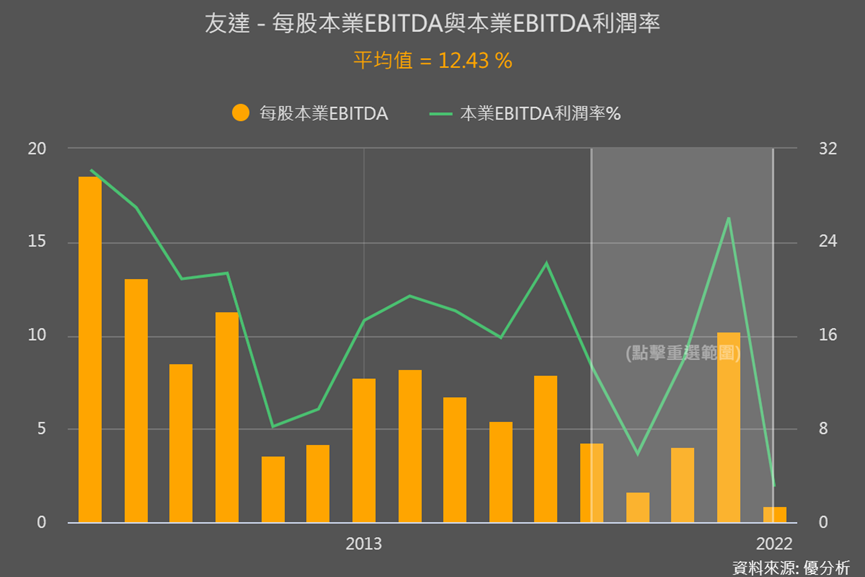

友達因為近年有虧損,所以我們以近五年(2018-2022)平均值來看營收獲利情況:

●平均營收2,930億台幣

●平均營業利益54.77億台幣,營益率0.53%

●平均稅後淨利為69億台幣,稅後淨利率1.08%

●五年本業EBITDA(稅前息前折舊攤銷前獲利)利潤率12.4%

而BHTC在2022年的營運數據為:

●營收6.19億歐元(約210億台幣)

●營業利益約為1,620萬歐元(5.5億台幣),營益率2.6%

●稅後淨利為900萬歐元(3.05億台幣),稅後淨利率1.45%

●EBITDA為7,680萬歐元,EBITDA利潤率有12.4%

也就是說BHTC的營收約占友達近五年平均營收的7%,其營益率2.6%雖高於友達平均的0.53%、但沒有高出非常多,而就EBITDA利潤率來看,也無法帶動明顯提升。

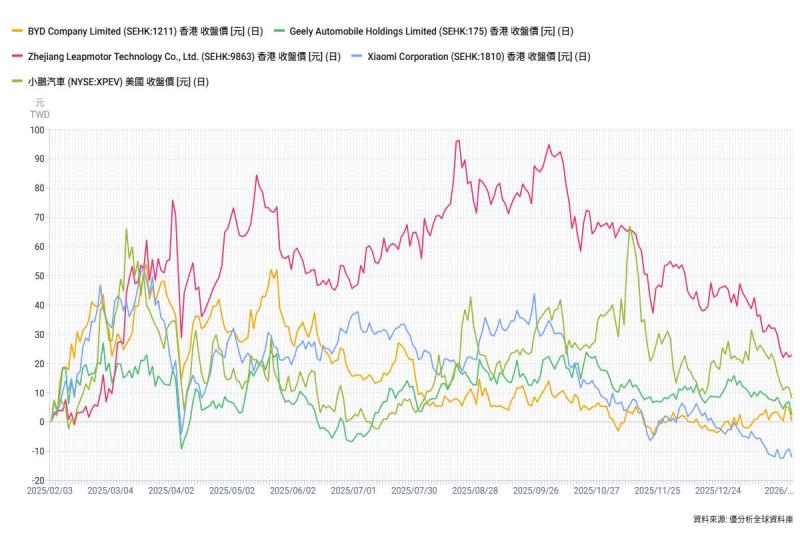

相比之前康舒(6282-TW)ABB的電源轉換部門,無論是在營收還是獲利率提升方面,看似都能帶來較大的基本面轉型。所以友達這筆併購帶來的基本面轉型,好像沒有到很強?

從損益表基本面角度看轉型成長空間沒有很大,這可能是市場對此次併購的反應不如康舒當時熱烈的主要原因。

然而,不要忘了,友達並不需要借錢、增資來完成這筆併購,而且我們再來看投入資本報酬率。

在競爭激烈的產業中,作為股東,你會如何選擇?

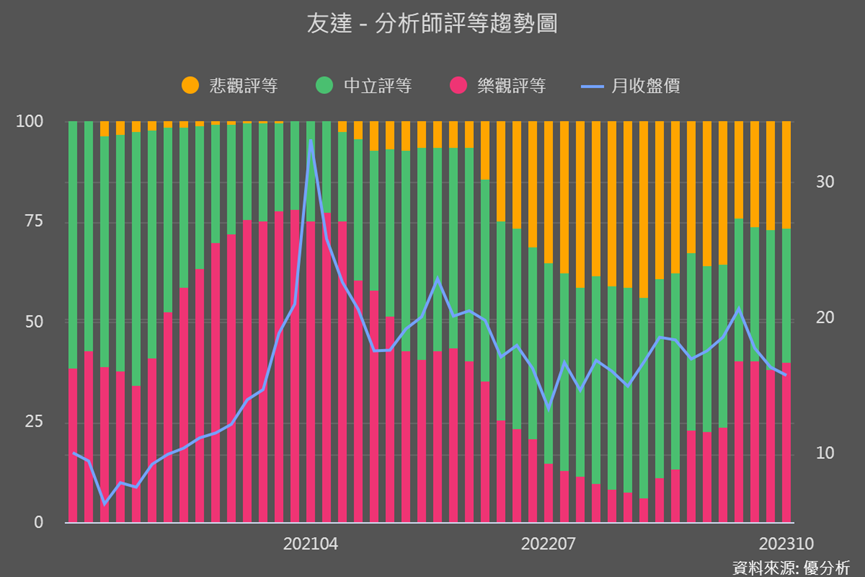

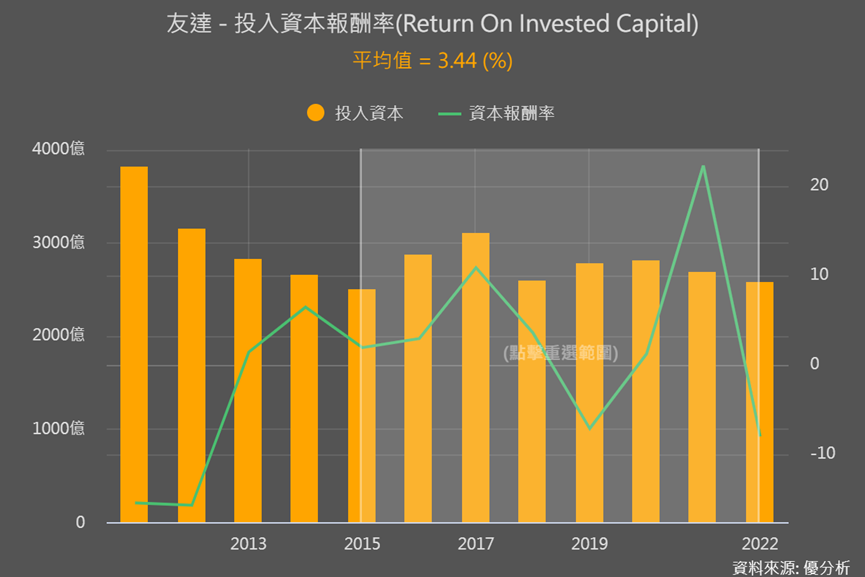

投入資本報酬率,或者稱為 ROIC,是判斷一家公司價值的最重要因素之一。過去友達的投入資本報酬率都很低。

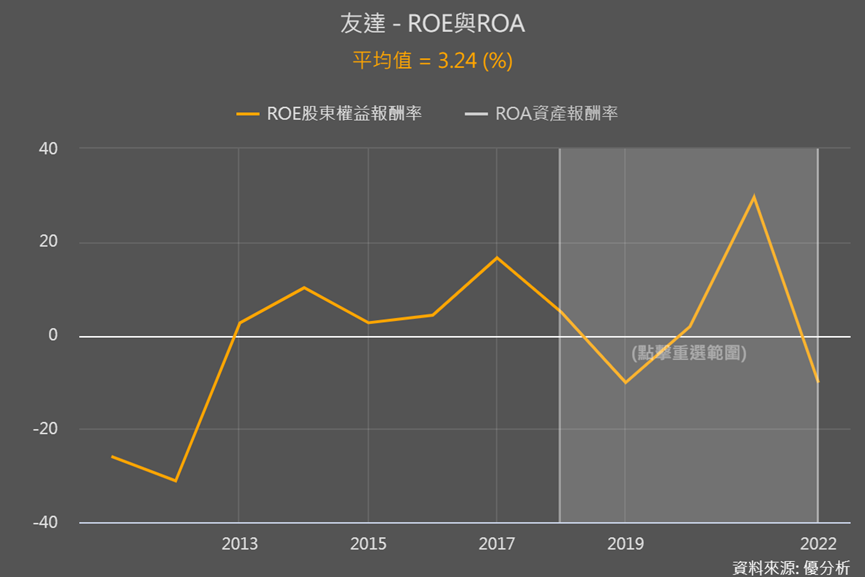

另一個股東資本報酬率的指標是大家常用的ROE。友達近五年的平均ROE也只有3.24%,即使再往前看,平均ROE也只有約5%。也就是每投入100元股東的權益,只能獲得3-5元的淨利潤回報。無論是投入資本報酬率還是股東權益報酬率,都顯示面板產業競爭激烈,投入後的獲利都很困難。

-

ROIC (Return on Invested Capital):表示公司如何使用所有的投資資本(不僅僅是股東的資金,還包括債務)來賺取利潤。計算公式為:ROIC=淨營業利益 (NOPAT)/投資資本

-

ROE (Return on Equity):表示公司如何僅使用股東的資金來賺取利潤。計算公式為:ROE=淨利潤/股東權益

而經過簡單的計算,可以知道,友達用手上204億台幣現金(6億歐元)用來購買BHTC,這6億歐元就是投入的資本。過去該公司一年可賺取7,680萬歐元的EBITDA(稅前息前折舊攤銷前獲利)。

因此初步看稅前數字就好,BHTC投入資本報酬率是12.8%(0.768/6),怎麼樣都比友達以現金持有來的好。

所以,我們回到前面的思考,當友達手中有900億資金時,你會拿200億做怎樣的選擇?

● 繼續持有?但資金閒置如同靜止的死水,無法有效地帶動業績成長。

● 投資在競爭激烈的面板產業?在如此競爭難賺的市場中,是否真的值得再次投資?

●或者,考慮將多餘的資本退回給股東?從股東的角度看,配息當然是有益的。

但若想要確保公司長期營運的穩健發展,是選擇用200億資金退還給股東,還是選擇購併一家報酬率高達12.8%、遠超過原本ROIE平均只有3-5%的公司?答案應該是顯而易見的。

更何況,併購後還有可能帶來更多的綜效。

收購後的綜效:打入OEM車廠

根據之前的文章(延伸閱讀),友達收購德國BHTC主要有三大優勢:

1. BHTC擅長於車用技術,尤其是人機介面和車用空調控制等智慧駕駛艙領域。

2. BHTC在全球設有製造和研發基地,有助於友達快速擴展全球布局。

3. BHTC與多家一級供應商和OEM車廠合作,使友達更容易與車廠建立供應關係。

在這次併購之前,友達已經在車用和AIoT市場進行了積極布局:

● 投資於工業電腦公司凌華(6166-TW),持股約20%。凌華在邊緣運算和AIoT領域有著深厚的專業知識。

● 投資於工業電腦公司鑫創電子(6680-TW),持股約7%。

特別是鑫創專注於專用車的後裝市場,友達可以結合凌華的邊緣運算技術和自家的顯示技術,進一步拓展智慧駕駛艙等前裝市場。

整體來說,結合併購公司與投資公司的優勢,友達可從賣單一的顯示器模組,進化成為在製造過程中提供某一特定功能或模組的準系統業者,進一步與車廠OEM業者有更密切的合作。

接收產能與設備,整體價值易提升

此外,友達原本已計劃在海外設廠。通過併購BHTC,友達獲得了BHTC在歐洲和北美的工廠。

特別是BHTC於2022年新建的印度工廠,將有助於友達在快速增長的印度電動車市場迅速建立供應鏈,節省了車廠的驗證時間。

而且原本BHTC的印度廠就是印度塔塔(TATA)集團的供應鏈,印度政府也推出顯示器在印度生產的計畫,友達正好藉此強化與塔塔(TATA)集團的供應鏈關係。

當像友達這樣的公司獲得海外實體資產時,由於能為併購公司提供具體的價值,所以併購後,友達的整體價值也容易大幅提升。

結論

隨著汽車產業的變革,客戶的需求也在不斷增加。如果友達只提供顯示器,它可能會面臨訂單減少的風險。因此,這次能夠讓友達晉升為車用次系統或准系統供應商的併購,對友達的中長期營運至關重要。

再加上該併購公司的資本報酬率達12.8%,從客觀地數據都顯示,從價值、效益和中長期營運角度看,這確實是一筆非常明智的交易。