2024年5月29日(優分析產業數據中心) -

在昨日的分析師會議後,南電(8046-TW)的管理層對今年的營運走勢展望表示樂觀。他們預計2024年下半年的需求將好於上半年,並預期在第2季度需求將從第1季度的低谷中改善,這是好的部分。然而,市場對於公司毛利率改善的指引仍然存在一些擔憂,加上Capex指引低於市場預期,顯示經營階層對於未來的供需情況仍然有些不確定,這是比較不好的部分。

利潤率為市場關注重點

毛利率和營業利潤率的改善是市場關注的焦點。管理層指導第2季度會比第1季度有所改善,但對於毛利率能否從第1季度的虧損中轉為正值,尚未提供具體的預期數字。這使得投資者對公司的獲利能力持保留態度。運營費用的控制仍將非常嚴格,管理層希望通過嚴控費用來支持公司業績的回升。

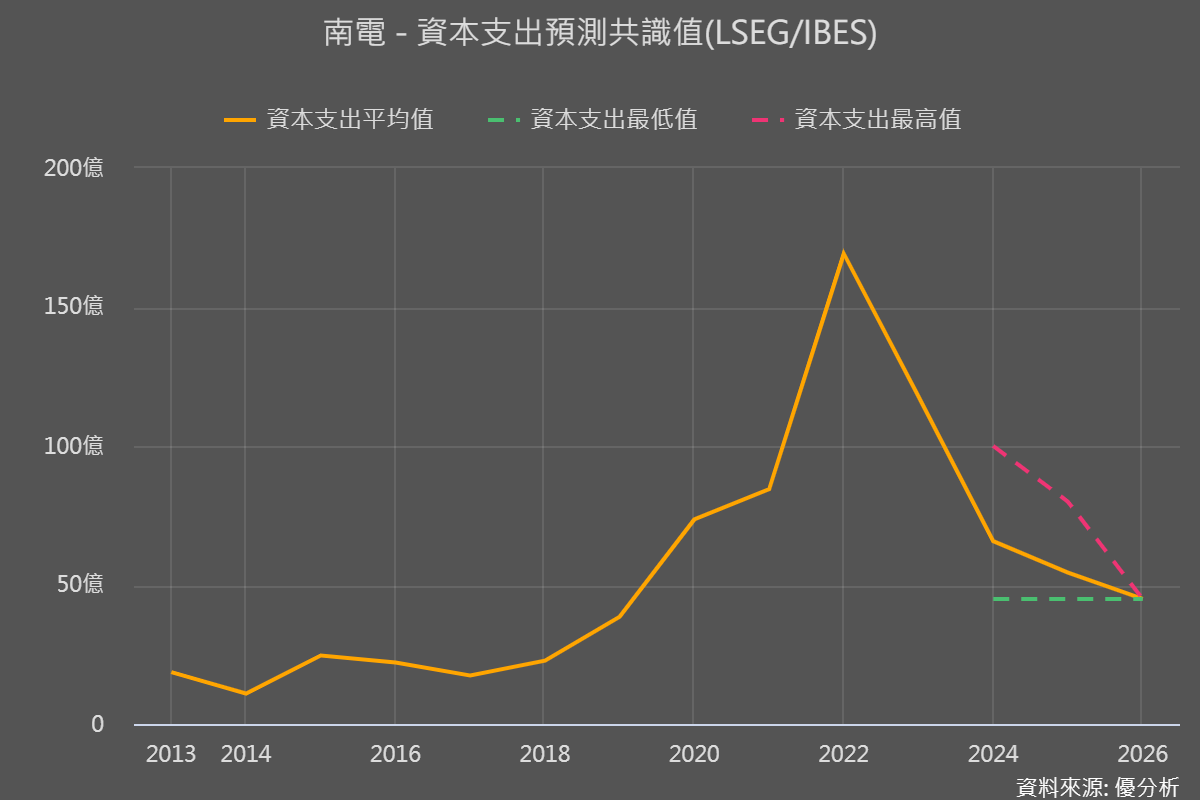

Capex指引低於預期

南電管理層表示,2024年的資本支出(Capex)將低於2023年,除非決定在東南亞擴展,否則資本支出將主要用於維護現有設備。

這一指引雖然是在市場的預料之中,但仍反映出公司對於未來供需情況的不確定性。管理層認為ABF的平均銷售價格已在2024年第1季度見底,目前正在穩定,但可能對於能回升多少暫時還沒有把握。

解讀方向

資本支出變低了對於短期可能是不太好的消息,因為它反映出公司對於未來供需情況的不樂觀想法。

但是反過來說,如果每家廠商都同樣悲觀而降低資本支出,如果最終的需求能夠優於預期的話,那麼反而也增加了未來可以上修的空間,市場的邏輯有時候可能要反著看。

AI技術的快速發展其實給了南電等載板廠帶來一些新的機遇,這些包括AI伺服器、800G交換機、以及AI PC。

管理層透露,AI PC的出貨量將從5月底或6月開始,並計劃在2024年第2季度和第3季度推出更多新產品,包括PC和交換機等。

這些新產品的推出預計將增強南電在市場上的競爭力,特別是在AI伺服器和800G交換機等高端應用領域。

如果以上所說的這幾條產品需求能夠優於預期,那麼現在較為低迷的資本投入,反而可能是件好事。

競爭情況

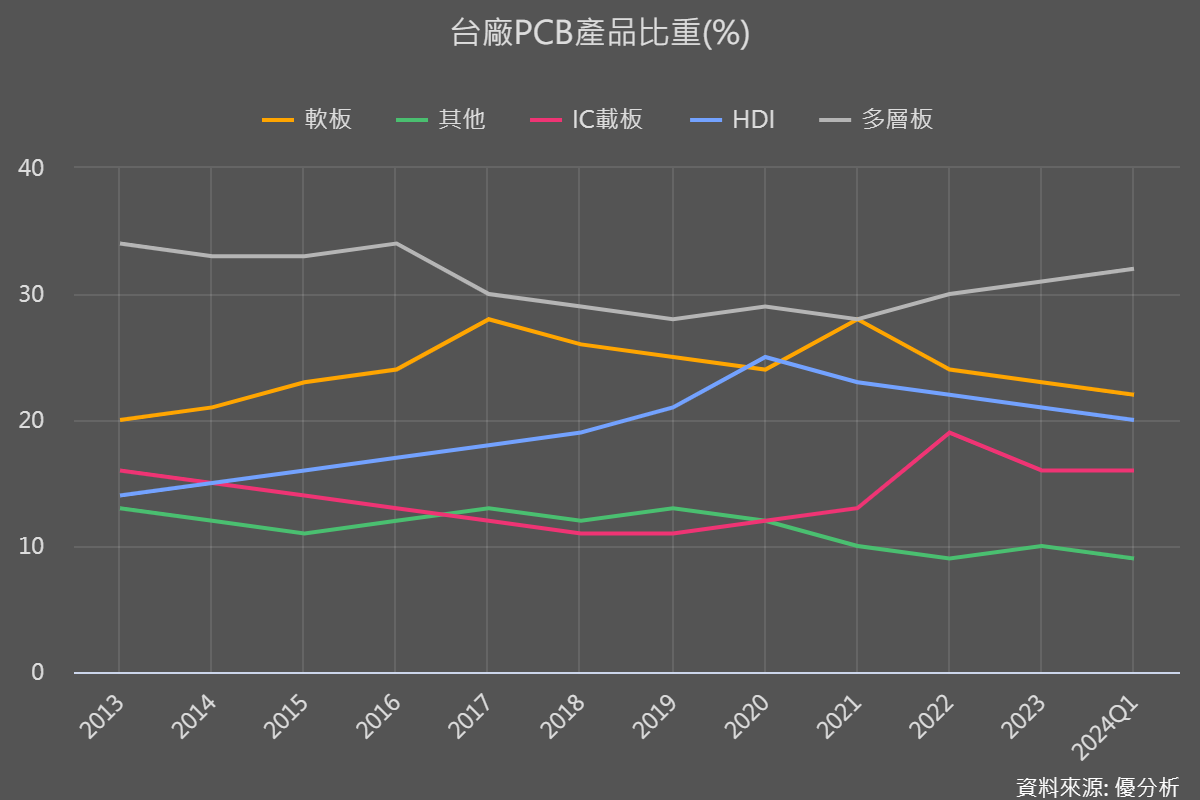

台灣的PCB供應鏈雖然是以HDI板、多層板、以及軟板為主要產品,但近年來在高速運算需求的推升下,ABF載板比重逐漸提高,這個趨勢可望延伸至未來。

且台灣廠商在載板的競爭力不低,是為全球最大載板供應廠商,根據IEK數據,2022年台灣所生產的載板約佔整體產值 38.3%、其次為韓國與日本,這三地的廠商總計囊括九成全球載板市場。

若以市場細分,BT載板的部分則是以韓國廠商的供應量最高。而台灣與日本在ABF載板的供應比重較高。

由於ABF載板在高速運算晶片的帶動下成長潛力較高,這對於台灣與日本廠商來說是個有利的環境。而且近年中國廠商不斷進軍BT載板,ABF的競爭壓力相對較低一點。

近年AI、HPC 快速發展,對 FCBGA 需求擴大,二地皆逐漸提高其 ABF 載板比重,台灣約達 65%,日本約達 70%。

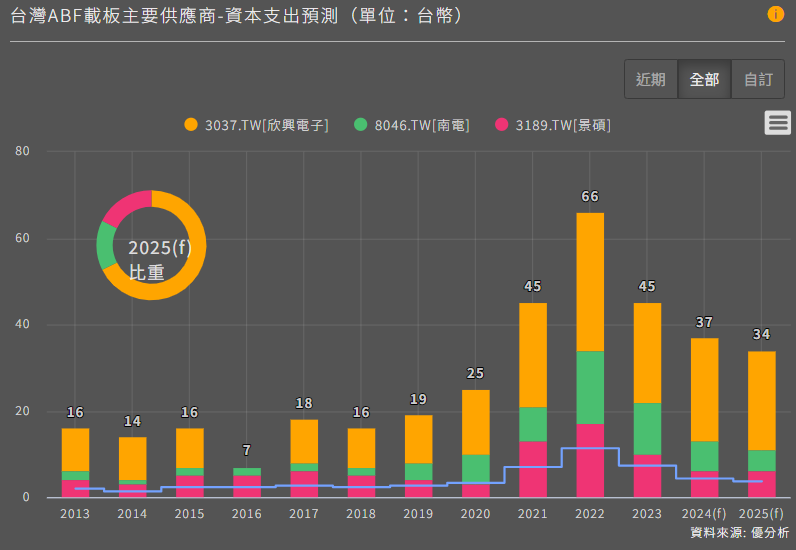

統計IBES數據,台灣三大主要載板廠欣興(3037-TW)、南電(8046-TW)以及景碩(3189-TW)的合計資本支出2024年將下滑約17.7%至370億元左右,比2022年的高峰少了一半,而目前市場預期2025年也會是保持低迷的情況。

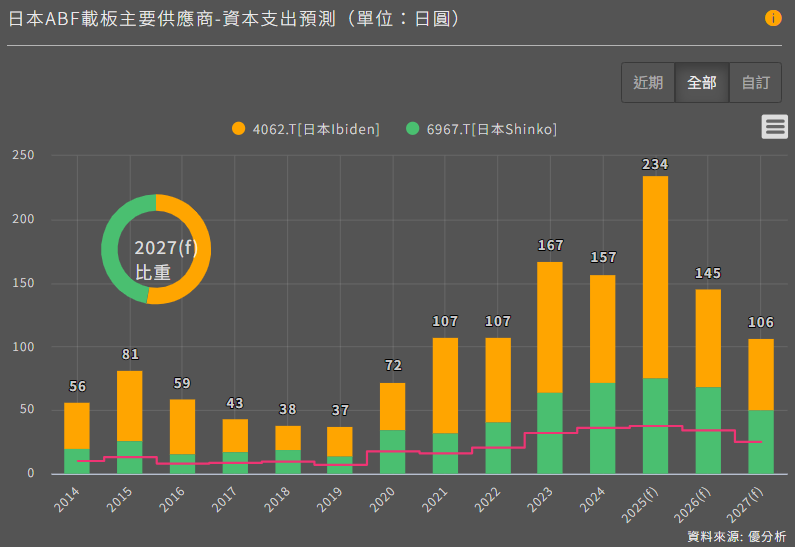

然而,觀察日本的前兩大載板廠Ibiden與Shinko,市場對於這兩家公司的資本支出展望就相對樂觀了,預計2025年之後就會重回上升軌道。

由於這兩家日本大廠在載板材料(ABF、BT)、高階特化品(乾膜、藥水、油墨等)與關鍵製程設備(曝光機、雷射機、檢測機等)都具有全球領導地位,因此市場較為看好日本廠商後續的成長周期。

這完全凸顯了ABF高階載板需求的成長潛力,隨著高速運算需求不斷擴增,將來是否擴散到台灣廠商來,就是未來PCB產業最受矚目的焦點。