2024年已經開始,有沒有檢視去年投資績效,你對這個績效滿意嗎?

去年很多投資人被套在高點都是因為公司高庫存問題導致獲利衰退,上一集影片提到怎麼避開高庫存的痛苦期,因為每當公司進入高庫存股價自然也會受到連累,公司庫存過高時,意味著市場需求減弱跟銷售放緩,所以這種情況公司才會獲利下滑。

假如你看的是一間長期成長性很不錯的公司,當庫存去化之後,公司可能又是一尾活龍,反而應該要抓緊庫存去化時帶給你的絕佳投資機會才是。

但如果長期成長性普通,即使庫存去化完畢,也不能算是優秀的投資機會。

如何判斷長期展望,這些經歷庫存循環的公司,哪些可以買,哪些不能買。

複習重點

為了避免高庫存的問題,投資人一定要學會分析庫存水位的變化。

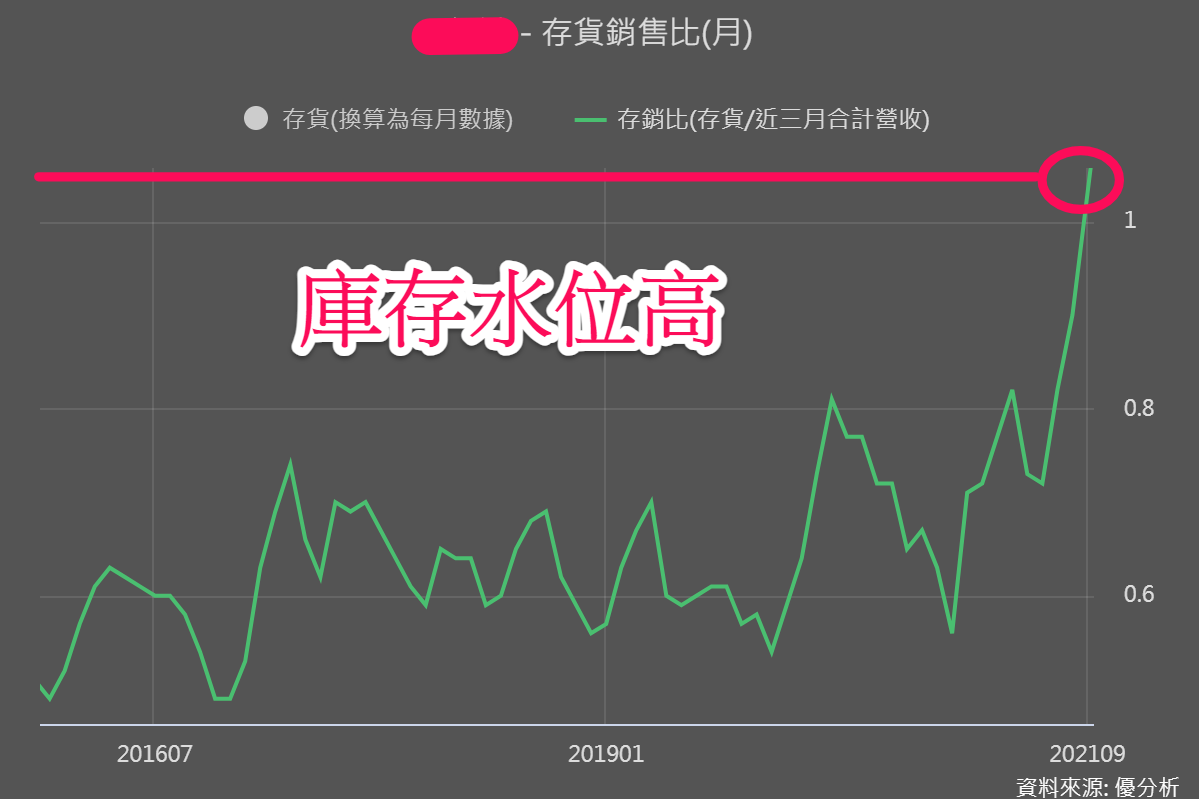

當存銷比在高點且原物料上升,就要小心公司的庫存狀況,這可能是一個負面信號,投資人要警惕公司存貨可能堆積太多。

|

|

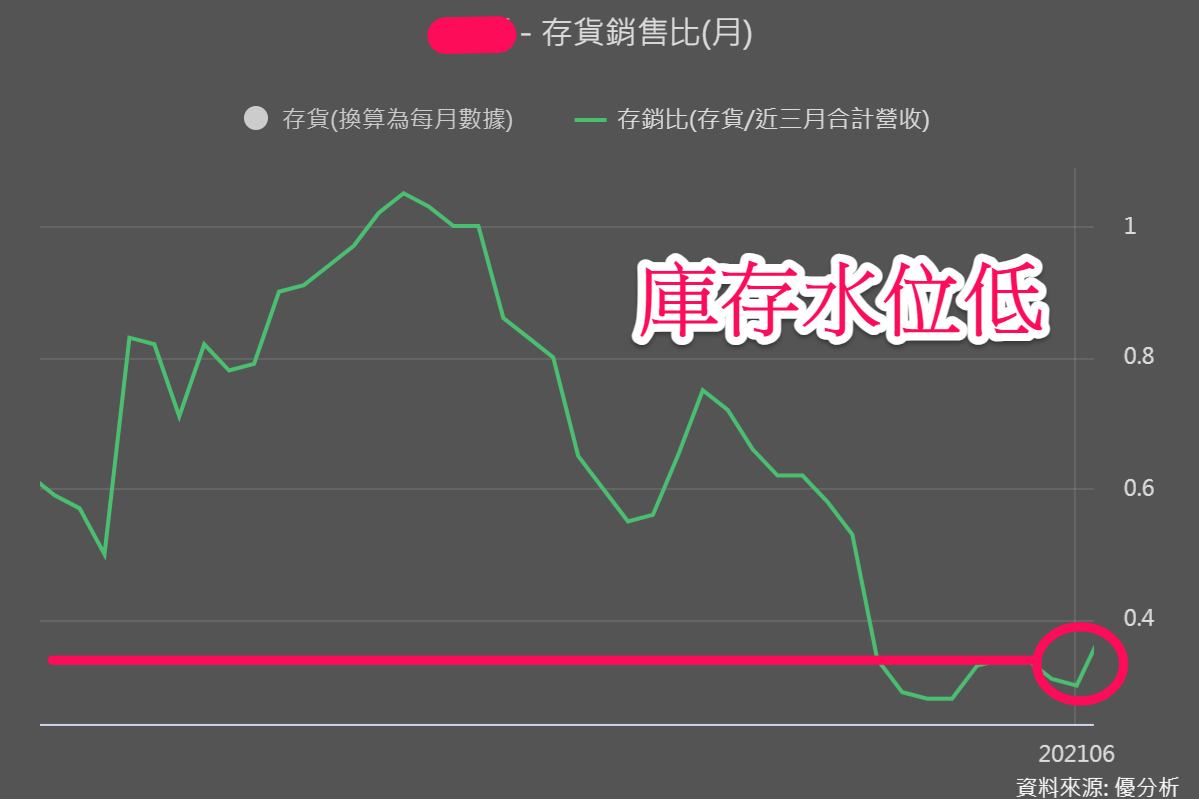

相反的,如果存銷比在正常水準、或在低點,並且原物料上升,那麼可能就是公司預期接下來一到兩季客戶需求增長,增加原物料以備未來生產所需,這種情況下雖然當下還沒有營收認列,但卻暗示著公司接下來一到兩季的營收動能相對強勁。

|

|

所以,投資者通過關注存貨細項和市場需求的變化,可以更加準確預測公司的未來發展趨勢,從而作出更明智的投資決策。

2024該怎麼投資

投資大家都想賺錢,不想賠錢,可是真的有這件事嗎?

當然沒有,因為所有投資都有風險,你只能透過不同策略和方法盡可能避開股價震盪期,或是有風險的公司。

還有不要一次把錢all in在單一股票上,如果資金不多的人,對於高價好公司可以多利用零股買賣,先買50股100股,如果跌的時候低價位才有資金再買100股200股,這樣你才不會因為資金少而沒有錢加碼,並且一定要定期檢視跟調整投資組合,市場會不斷變化,原本好的公司不會一直都是好公司,因為需求可能會下降,同樣的,爛公司也不會一直都是爛公司,因為當市場需求出現就是公司的轉機就出現了。

2024年開始已經有不少公司的庫存都已經去化完畢,該怎麼抓住公司轉機,提早布局營收將上升的公司,我們可以從這兩個實際案例來帶大家了解

轉機出現,投資人該怎麼抓住

儒鴻(1476-TW)

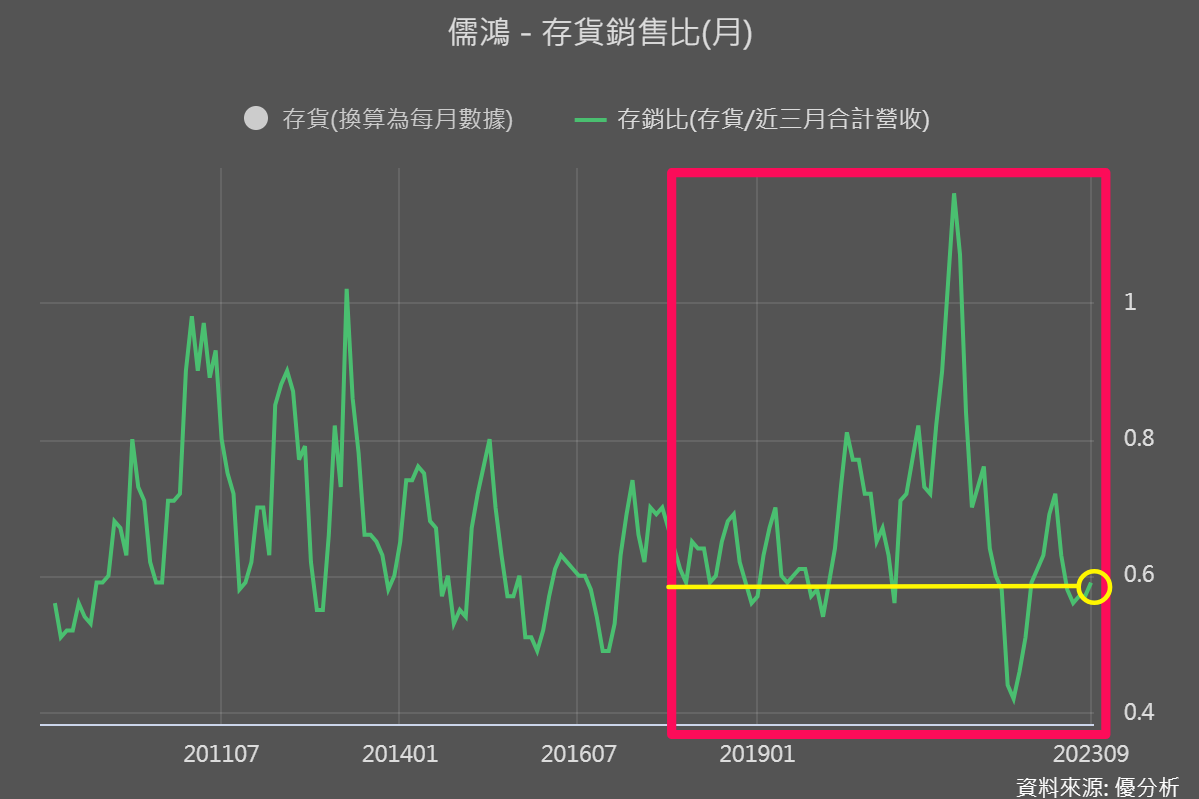

之前我們討論過,儒鴻過去因為存銷比很高,並且原物料一直進貨,導致公司進入庫存循環,但是隨著公司將庫存去化不少,股價也隨之上升。

這集我們再次檢視儒鴻現況,打開存貨銷售比,從最新值往前拉一條直線,就能知道儒鴻最新存銷比跟過去5年的水準相比,大約在哪。

儒鴻最新存銷比和過去低水準差不多,所以庫存水位算是偏低。

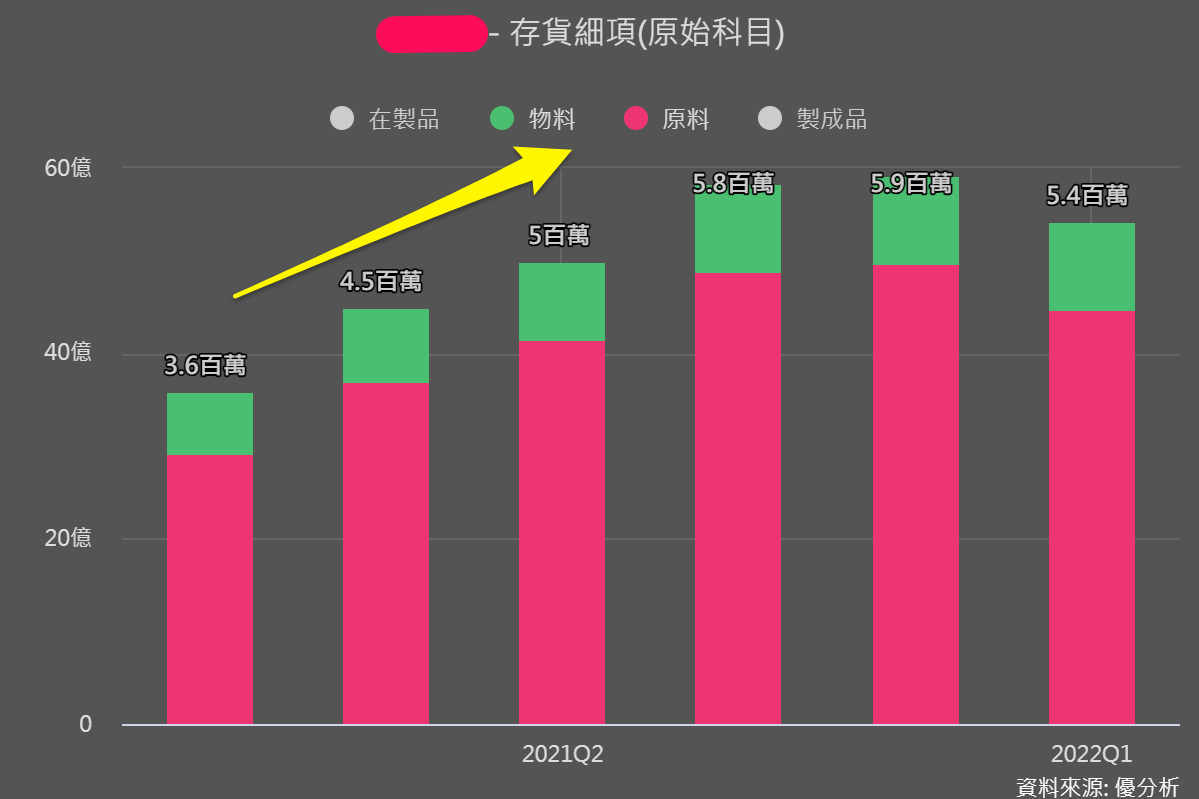

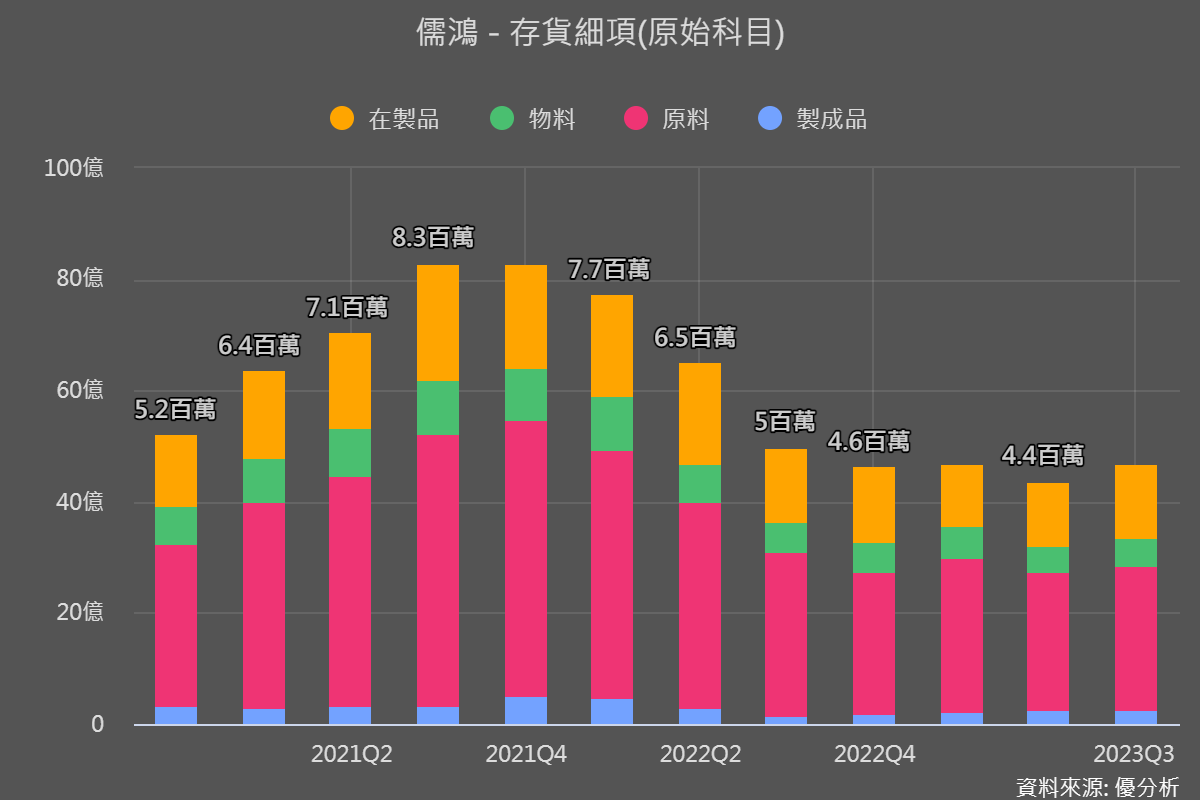

接著我們再來檢視公司的存貨細項,如果你想知道公司有沒有接到訂單,可以關注在製品或半成品,也就是已經開始生產但是還沒完成的產品,簡單來說就是正在產線製作的產品。

因為當在製品或半成品上升,可能意味著公司接到了更多的訂單,客戶需求有增加,或是公司可能預測未來市場需求會增加而提前先製作。

相反的,如果在製品或半成品下降,可能意味著公司沒有訂單在手,或是公司正在調整庫存水位,當然也有一種可能是公司提高生產效率,可以快速完成產品。

簡單來說,這個指標的上升或下降,可以讓你進一步了解客戶的需求狀況。

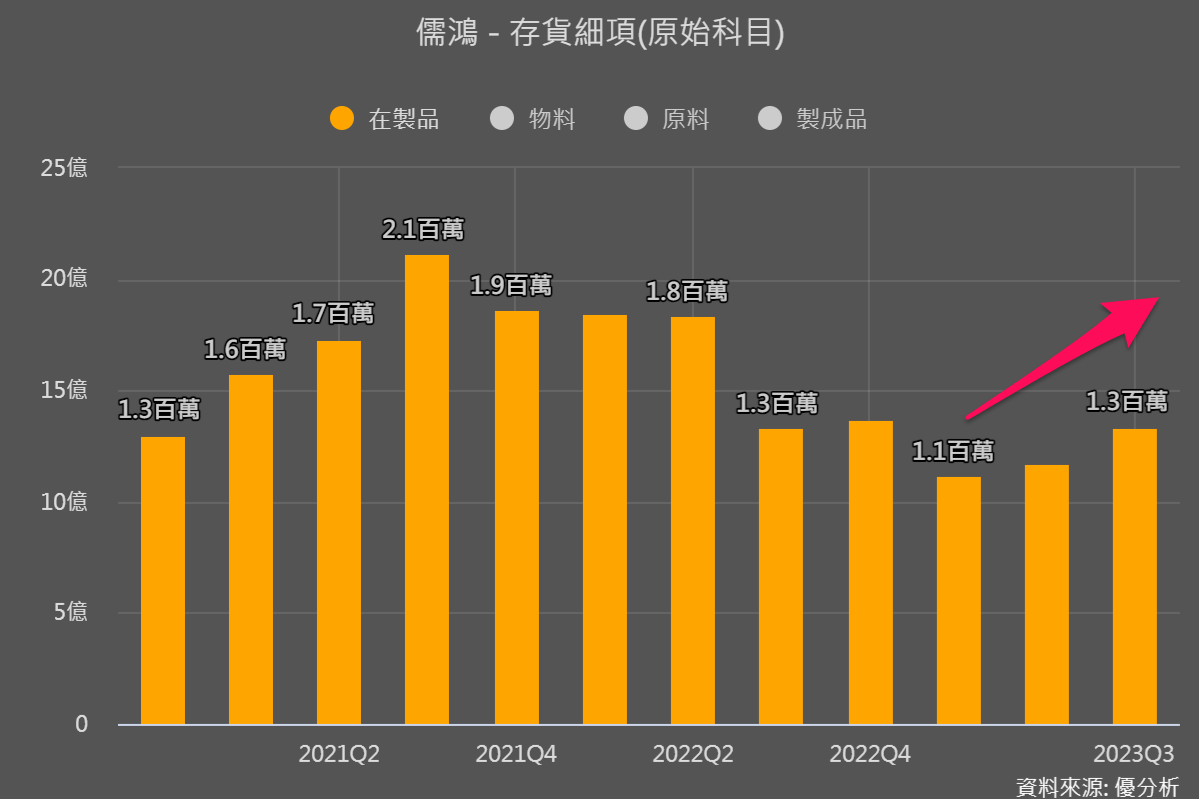

以儒鴻來說,在製品連續兩季上升,可能就是公司有接到今年的訂單,簡單來說就是公司的生產線出現積極現象,接下來也會有機會反映在營收上面,投資人也可以追蹤接下來儒鴻營收走勢來驗證。

另外,還可以再搭配2個方法來觀察公司營運是否將出現轉機,這2個方式就像偷看答案一樣好用。

第一個小助理

第二個法人預估

1. 小助理

公司在法說會上都會對接下來的展望做出評論,而小助理會將這些評論的內容全部蒐集起來,你只要打開小助理,問他你想知道的問題,他就會回答你,比如你想知道儒鴻現在接單的情況好不好,就可以選『目前訂單狀況』。

整理儒鴻目前訂單狀況

1.法人預計在未來1-2個季度內服裝銷售將有更有意義的恢復,從而推動儒鴻2024年的業績增長。

2.預估今年第一季營收維持強勁表現,但可能因為成衣外發比例上升及原料成本上漲,毛利率將下滑。

3.儒鴻的訂單能見度已到2024年4月,客戶的訂單穩定度已經提高到接近疫情前的水準。

總結來說,目前儒鴻訂單狀況穩定而且樂觀,訂單能見度高,預期未來幾季營收動能也能強勁。

2. 法人預估

法人數據可以幫助你簡單了解目前訂單狀況跟接下來產業會不會好轉,和公司在什麼時間點好轉,因為法人平時花費大量時間在追蹤即時產業動態,對接下來的發展變化會比較敏銳,如果你想要節省追蹤的時間,偷看他們的答案是其中一個偷雞方法。

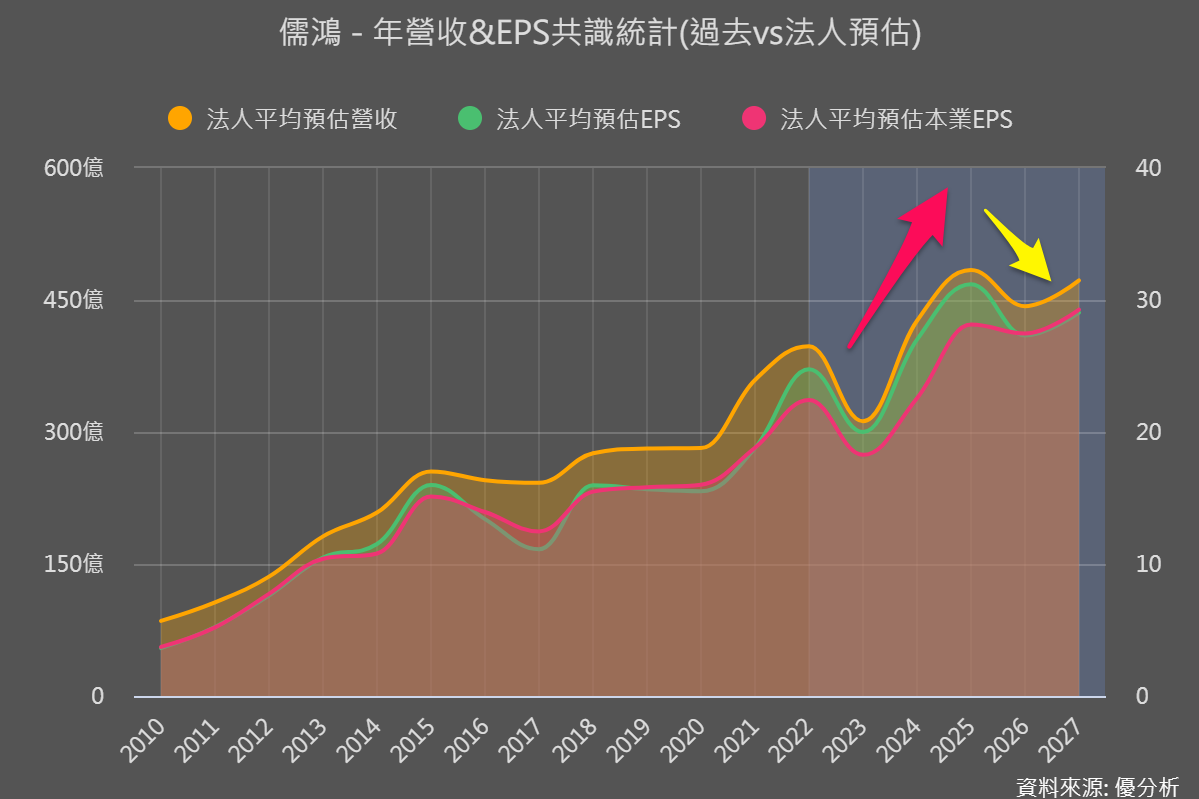

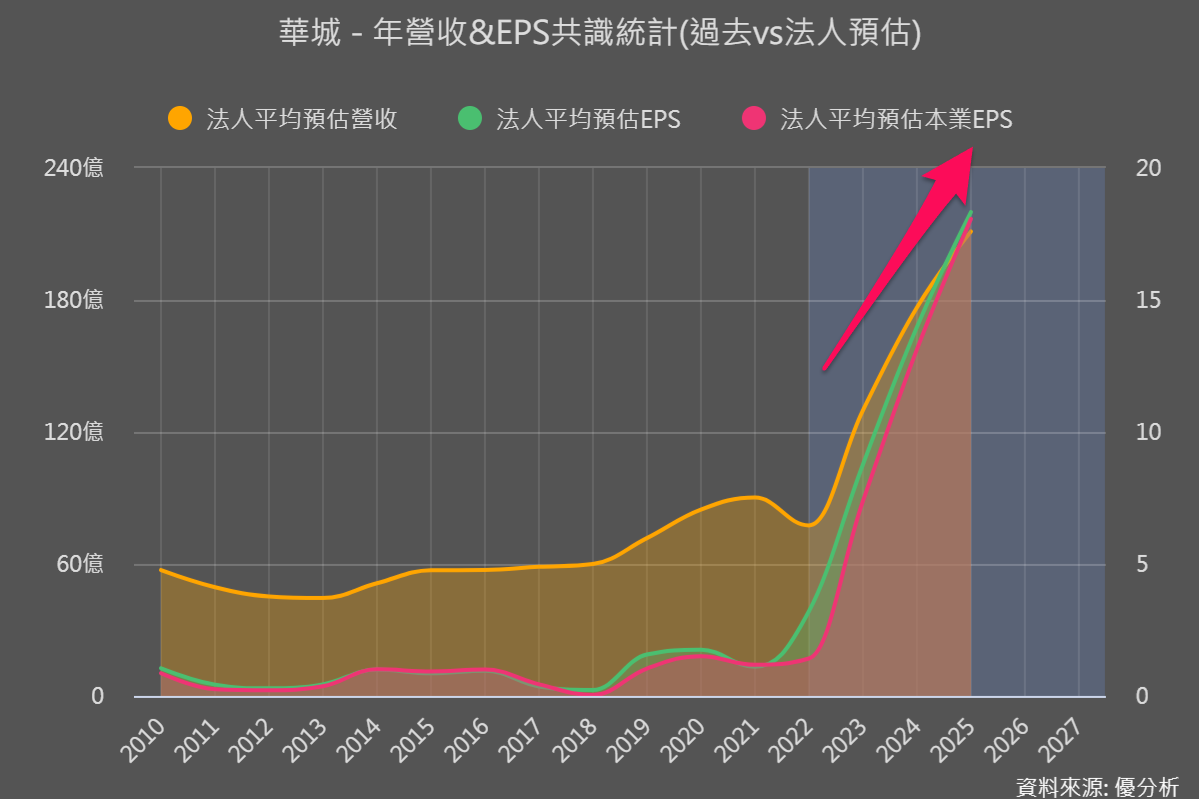

看獲利預估值數據時,我們可以先看對長期的預估,再看短期預估。

長期可以看年營收&EPS共識統計,可以看到2023年是儒鴻低潮期,也就是2024會迎來復甦,長期獲利也都是會成長的,但是總結來說2024年儒鴻是可以值得期待的一年。

不過有人可能會疑惑,為什麼2026年會衰退呢?

關於這個問題,以後再來跟大家講解。

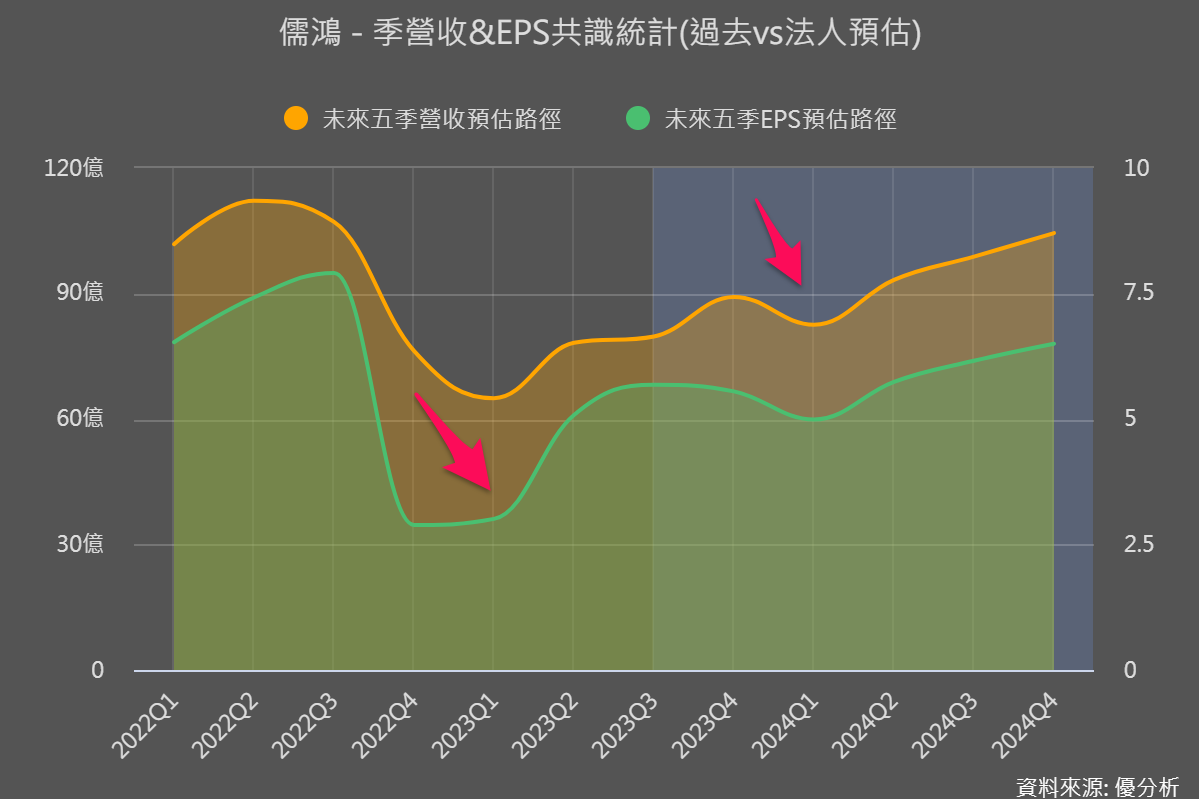

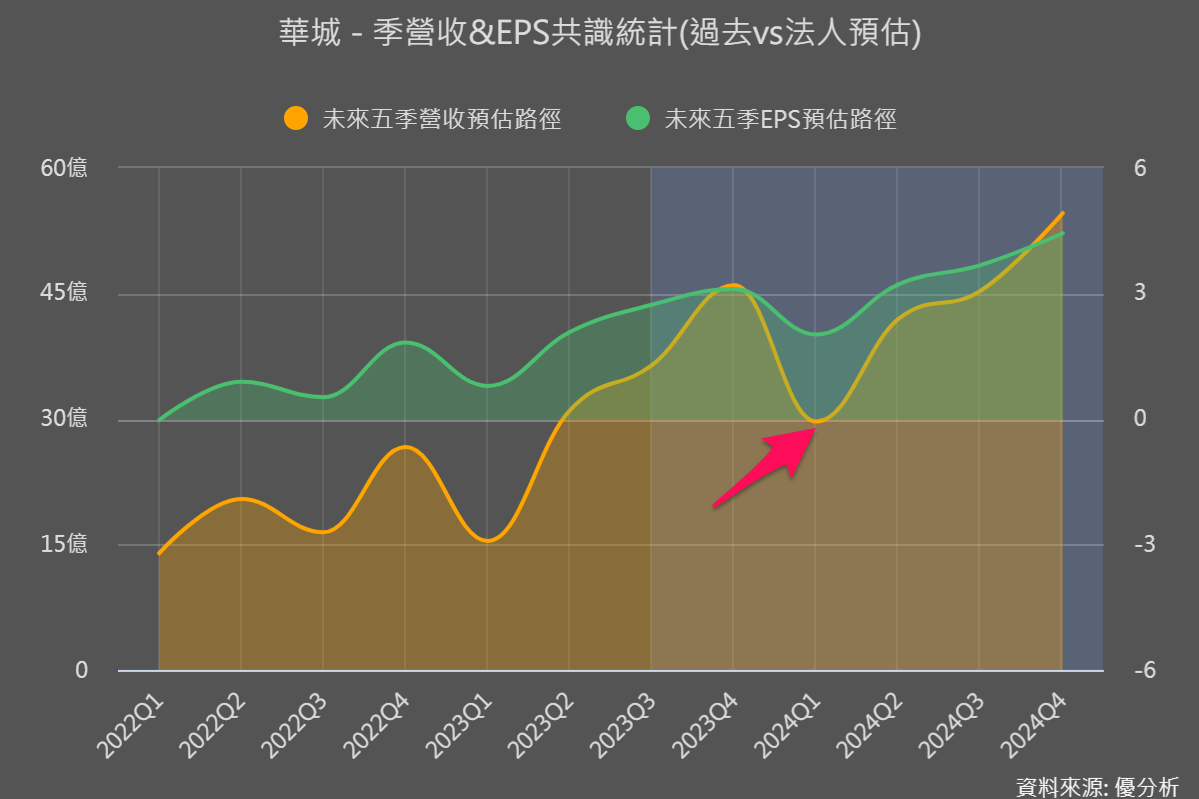

我們再來看到短期預估,也就是季營收&EPS共識統計,季度資料可以讓投資人更了解公司一年四季哪時候會比較差,當你了解路徑的時候就可以從低潮期找投資機會。

從下圖可以看到儒鴻過去的低潮期在去年2023年第一季,但是最差時期已經過了,並且也顯示出儒鴻在復甦跡象,而今年,第一季將會是全年谷底,接著從第二季開始法人預期營收和EPS將會反轉向上,這時投資人可以把握時機進行估值,看是否有投資機會。

華城(1519-TW)

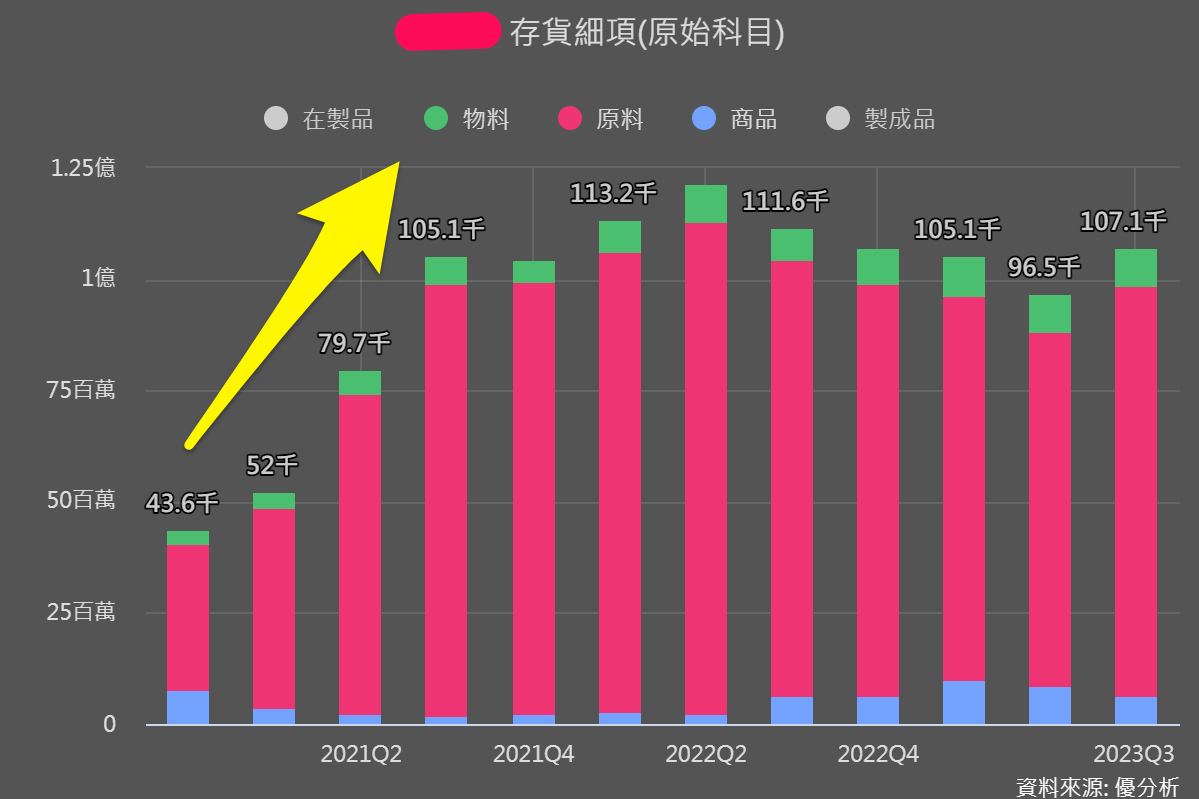

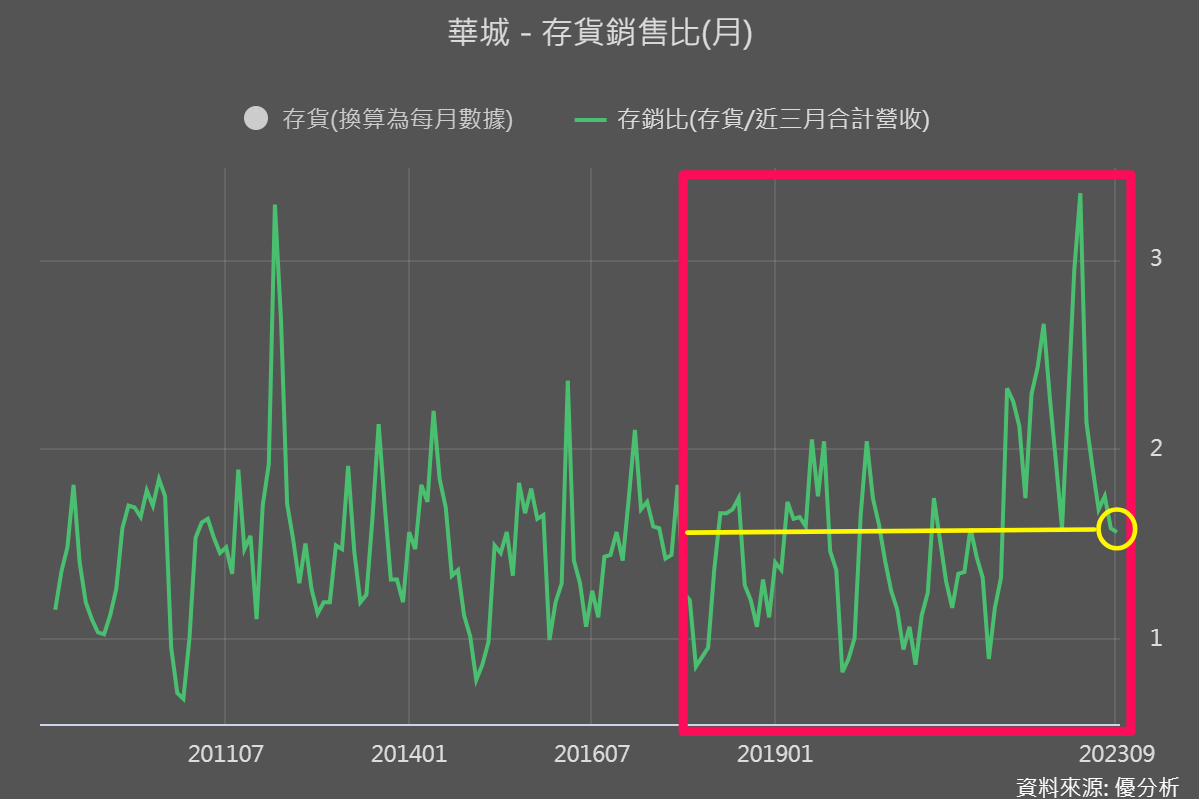

打開存貨銷售比,一樣從最新值往前拉一條直線,華城的最新存銷比和過去水準相比差不多在中間,所以目前庫存水位算是中間,不高也不低。

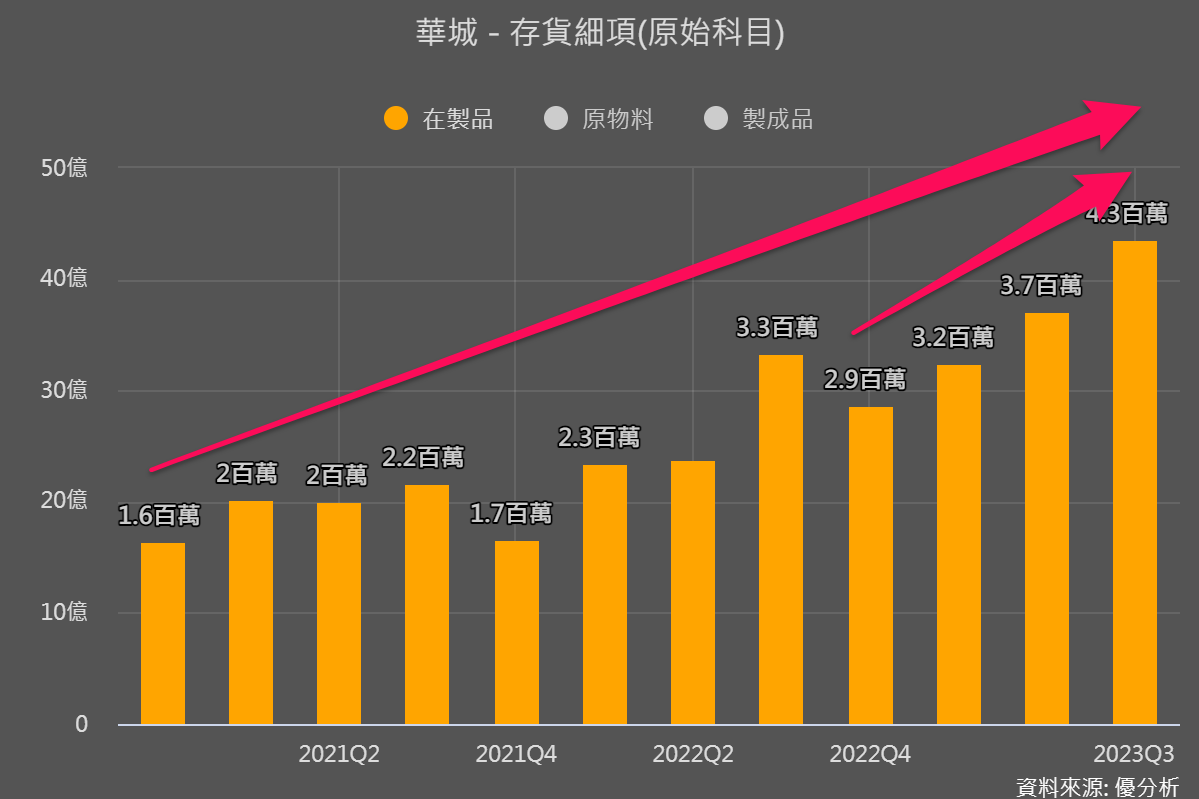

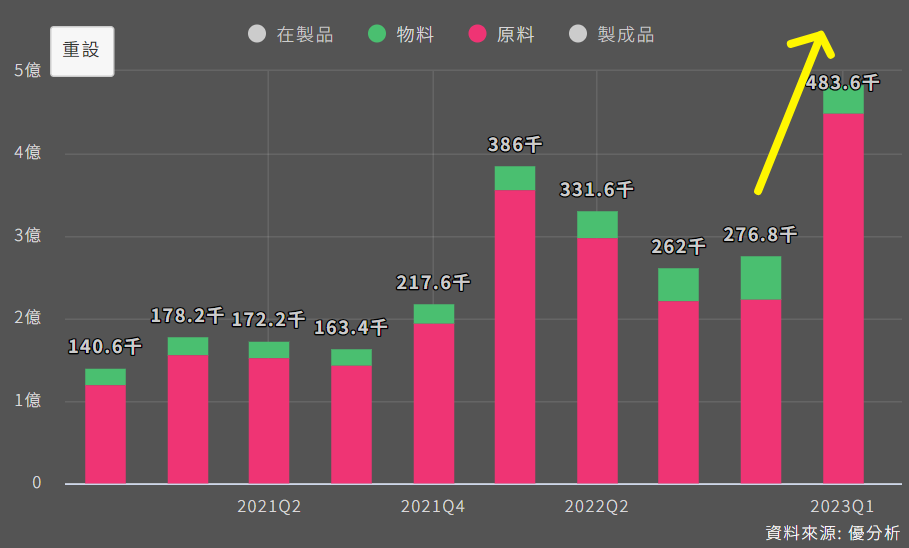

接著我們再來看存貨的在製品,以華城來說,在製品連續三季上升,和過去相比在製品整體也是成長了快要3倍,這反映出公司有接到更多的訂單,所以才有機會成長快3倍。

也就是在製品可以反映出未來的潛在營收,就跟合約負債一樣,都是觀察公司狀況的必備數據。

再來,一樣偷看法人的答案,華城接下來像是爆發一樣,垂直上升的翻倍獲利,也就是說法人很看好華城,這時候投資人也可以觀察同業是不是也如此喔!

我們再來看到短期預估,華城這張圖可以看到今年第一季會遇到營運低谷期,但是同樣的,接下來幾季又會快速反轉上升超過過往水準。

其實投資人只要抓住這些公司細節就能看出轉機,對未來獲利變化的把握度更高,還能減少只是因為短期不好而砍錯股票的尷尬情境。

但因為這些分析觀念很少人會告訴大家,除了資料蒐集不易,還有就是投資人只注意到長期成長機會,卻忽略公司營運的短期循環。

可以試想一下,當公司能夠營收增長,往前回推都是因為接到新的訂單,這時候就才會出現原物料增加採購,因此像畫面上這樣,公司大買存貨就是下一兩季營收增長的前兆。

所以說投資人在評估一間公司的時候,除了營收、EPS以外,還可以深入了解存銷比的庫存水位變化(存銷比),以及存貨細項的轉變,這都可以幫助投資人抓住潛在的轉機。

當你把這幾個數據互相對照,就了解客戶需求是不是開始好轉,或著還在消化庫存的狀態,以利投資人做出更精明的投資決策。