第三代半導體過去因特斯拉率先使用碳化矽在電動車上,引發需求與話題;2023/3特斯拉又宣布要大減75%碳化矽用量,讓氮化鎵躍上檯面。優分析之前文章已提過氮化鎵未來在電動車應用年複合成長率近100%,現在我們也要為大家持續追蹤市場訊息。

美國氮化鎵大廠EPC(宜普電源轉換)表示,氮化鎵未來將會取代電壓650伏特以下MOFEST市場。而MOSFET全球市場規模2022-2023年約已達百億美元,也就是說,氮化鎵未來能取代的中低壓市場價值也有高達數十億美元。

接下來我們來了解:

1. 什麼是MOFEST與氮化鎵?

2. EPC(宜普)是誰?說話有份量嗎?

3. 全球氮化鎵大廠市占情況,台廠與大廠的合作

快速理解功率半導體與相關名詞

功率半導體主要用於高電壓和大電流的電子裝置,用來控制和管理電能。需要承受較高的電壓和電流,並具有較低的導通電阻和較高的切換速度。

常聽到的功率半導體名詞及其說明:

1. MOSFET :常用的功率半導體開關元件,控制小型電流→就像水龍頭開關

2. IGBT (絕緣閘雙極體):和上述類似,但常用於高電壓和大電流、大型電流控制→就像大型水門開關

3. 二極體:最基本的半導體元件,只允許電流在一個方向流動,常用於整流和保護電路→就像單向旋轉門

上述都是以矽為基礎的功率元件,而後來新一代的寬能隙(Wide Band-gap)半導體材料、又稱為第三代半導體的 SiC (碳化矽) 和 GaN (氮化鎵)出現,由於能隙更大,這使它們具有耐高電壓、耐高溫、低電阻、低切換損失、適合高頻操作的優越特性,被看好一顆抵傳統功率元件4、5顆,文章開頭才會有取代中低壓MOFEST市場的說法。

那EPC(宜普)是誰?說話有份量嗎?

全球氮化鎵大廠市占情況

下表是IEK(工研院)統計2021年氮化鎵功率元件大廠市占情況,EPC(宜普)位列第四、擁有雙位數市占率,所以開頭說,對於氮化鎵未來發展與取代中低壓的說法的確有其參考性。

第七名Infineon英飛凌,已在2023/3以8.3億美元併購第三名的GaN System,所以英飛凌的市占率已躍至19%;第二名的Navitas也在2022-2023年陸續併購幾家公司後,目前應為全球氮化鎵龍頭。

| 2021排名 | 公司名 | 類型 | 2021(百萬美元) | 2021市占率 |

| 1 | Power Integrations(美) | IDM | 33 | 26% |

| 2 | Navitas(美) | 無晶圓廠 | 23.7 | 19% |

| 3 | GaN System(美) | 無晶圓廠 | 21.5 | 17% |

| 4 | EPC(美) | 無晶圓廠 | 19 | 15% |

| 5 | Innoscience(中國) | IDM | 16.5 | 13% |

| 6 | Transphorm(美) | IDM | 7.1 | 6% |

| 7 | Infineon(美) | IDM | 2.8 | 2% |

前三大公司市佔率合計近65%,並且有三家採用無晶圓廠模式,也會因此需要和台灣代工廠合作。

| 2021排名 | 公司名 | 類型 |

| 1 | Power Integrations(美) | 老牌電源晶片廠,蘋果20W USB-C 充電器晶片獨家供應商。在氮化鎵市場長期擁有主導地位。 |

| 2 | Navitas(美) | 近年陸續併購後,應為最新全球市占龍頭,長期合作台灣代工廠為台積電(2330-TW) |

| 3 | GaN System(美) | 原合作代工廠也為台積電,被英飛凌合併 |

| 4 | EPC(美) | 與世界(5347-TW)合作生產8吋氮化鎵,2023量產 |

| 5 | Innoscience(中國) | 全球首家生產8吋氮化鎵的IDM |

| 6 | Transphorm(美) | 中美晶(5483-TW)持股約8% |

| 7 | Infineon(美) | 全球功率半導體龍頭廠 |

無論是Navitas或者被英飛凌併購的GaN Systems,過去都曾認為,2025年將是氮化鎵與碳化矽在高功率應用市場侵蝕/取代矽地位的關鍵一年。

尤其近年積極發展氮化鎵市場的Navitas認為,除了成熟的碳化矽技術會逐步蠶食矽功率元件的市場,而氮化鎵未來則是開始侵蝕矽功率元件和碳化矽的市場。

氮化鎵和碳化矽差異,短中長期應用市場

氮化鎵除了耐高電壓、耐高溫、低電阻,還擁有出色的導電性和導熱性,體積小、能耗也小,使其在變壓器和充電器等領域中得到了廣泛的應用。

| 特性/應用領域 | 氮化鎵(GaN) | 碳化矽(SiC) |

| 能隙 | 約3.4 eV | 約3.0 eV |

| 熱導率 | 較低 | 較高 |

| 製程技術 | 較新 | 較成熟 |

| 價格 | 初期研發成本較高 | 較為合理 |

| 應用領域 | 高頻、中低壓 | 高壓、高功率 |

| 電子遷移速率 | 高,提高交流電頻率、減少外部所需元件與體積 | - |

以材料特性來說,氮化鎵主要應用在80V-650V,要到1,200-1,700非常困難,所以1,200V以上的高壓應用以碳化矽為主。

消費性手機、筆電等快速充電(低壓)會是氮化鎵目前主要應用領域,而中長期來看,工業設備、資料中心和電動汽車(EV)等中壓應用,會是氮化鎵成長的主要驅動力。

龍頭廠Power Integrations(PI)在2023/8月的訪談中提到,他們已有750V的氮化鎵消費性電子應用,現也已推出了900V的產品,適用於電源不穩定的地區和汽車應用。

也就是在技術與商業趨勢下,氮化鎵勢必會往800V以上的中壓發展,像是而電動車直流/交流轉換器、車載充電器、太陽能逆變器及馬達控制等等。

雖然因為技術問題難以量產,調研機構Yole的預測,氮化鎵 2027 年市場規模將達 20 億美元,比碳化矽的63億美元還要小很多。

然而從低壓到中壓發展應用變多,所以氮化鎵成長性也被看好優於碳化矽,氮化鎵2021-2027年複合成長率(CAGR)達57%、比碳化矽的34%明顯高出不少。

氮化鎵產業鏈

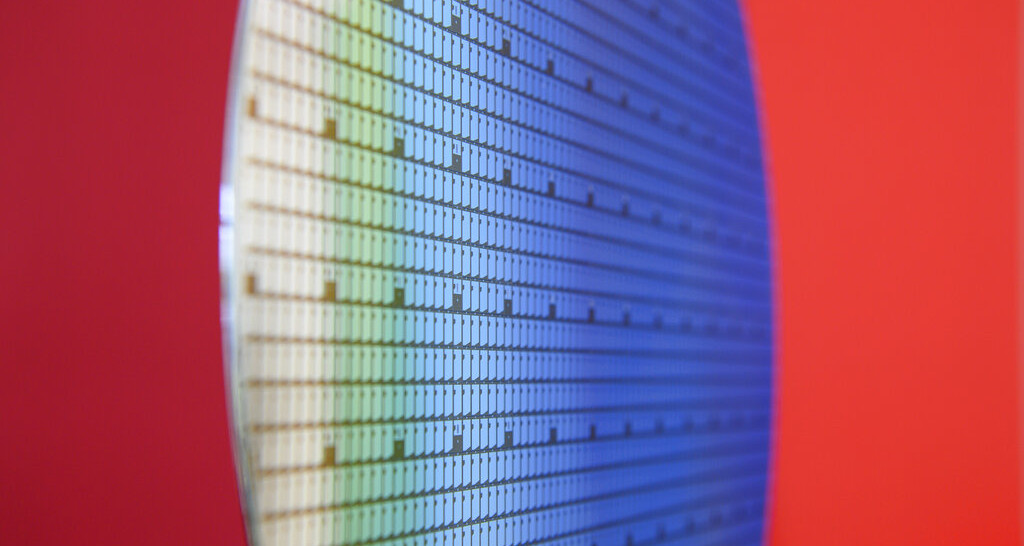

氮化鎵產業鏈其實原本矽晶圓半導體產業鏈差不多,分為基板製作、氮化鎵磊晶成長、晶圓設計、晶圓製造等環節。只是在材料上有所差異。

1. 基板製作:將晶棒切割成一片片的基板,基板就像是地基,是支撐加工的平台。基板可用不同材料製作,例如矽、碳化矽、藍寶石或氮化鎵。

氮化鎵基板還在研發階段沒有量產,且成本超高(2,000-3,000美元),比一般矽基板(35-55美元)貴超多,所以目前主要都是前三種材料為主。日本近期傳出有將氮化鎵成本降低的新技術,後續可以再追蹤是否有望成為氮化鎵基板量產的關鍵。

●相台廠關供應鏈:環球晶(6488-TW)、太極(4934-TW)

2. 磊晶生長:在基板上利用化學的技術、生長出薄膜/薄結晶,就稱為磊晶,主要是來增強晶片的功效。可以想像成在地基上蓋出房子結構。現在採用的主流是異質磊晶結構:矽基氮化鎵(GaN-on Si)、碳化矽基氮化鎵(GaN-on-SiC)為主流。

●台廠相關供應鏈:除嘉晶(3016-TW)之外,其餘台廠環球晶(6488-TW)、全新(2455-TW)、富采(3714-TW)、台亞(2340-TW)等,多以碳化矽磊晶為主。

3. IC設計:以剛剛的前七大廠為主。不過台灣的功率元件設計公司,也可以注意是否有轉向氮化鎵或碳化矽的設計發展。相關供應鏈:杰力(5299-TW)、富鼎(8261-TW)、尼克森(3317-TW)。

4. 晶圓代工部分:目前台廠參與氮化鎵發展較多的部分。

●台廠相關供應鏈:台積電(2330-TW)、漢磊(3707-TW)、台亞(2340-TW)、聯電(2303-TW)、力積電(6770-TW)穩懋(3105-TW)、世界(5347-TW)、宏捷科(8086-TW)、富采(3714-TW)、茂矽(2342-TW)等。