- NIKE財報優於預期給投資人的省思:利空淬煉出買點

- 那台泥現在的狀況是這樣嗎?

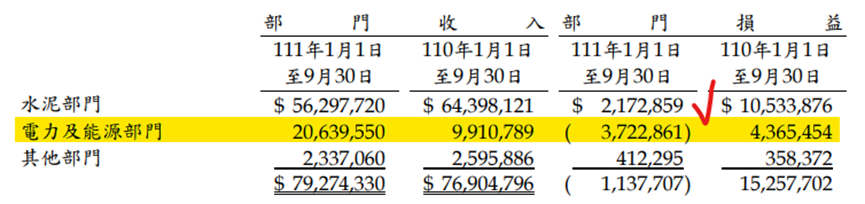

- 台泥在中國的水泥業務不好,誰不知道?虧損主因其實是和平電廠

- 這時股價需要採長線觀點來思考,因為短期股價早已反應你知我知的利空

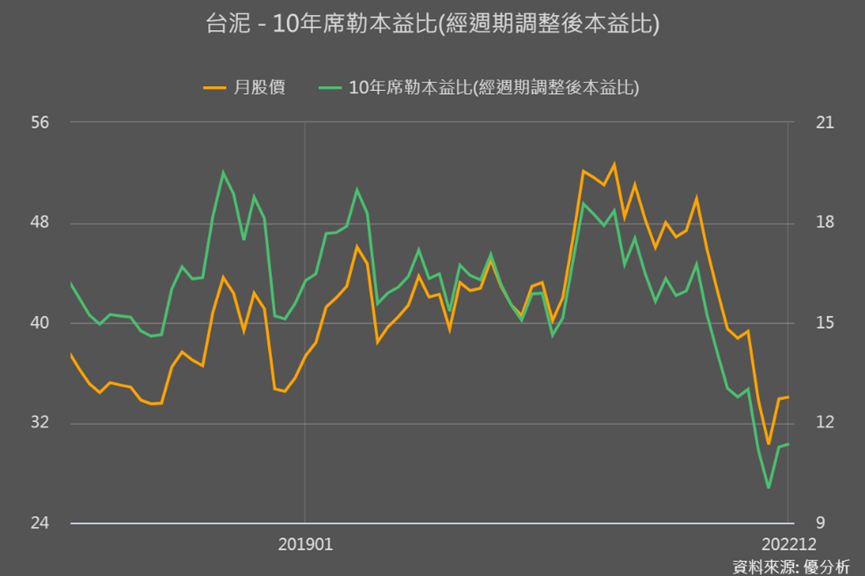

- 不信你看評價循環已在最低點

- 吸收完整資訊後,是不是買點,你應該就會思考了!

你以為的利空其實都是買點

先來看最近最新的NIKE案例,如今庫存堆積情況大幅改善、營收優於預期成長,相關供應鏈的股價近日也都展現漲勢。

回頭看看相關供應鏈的股價,庫存情況最壞的時候,尤其是供應鏈中毛利率較穩定、議價能力較高的業者,即使客戶情況奇爛無底,但股價卻早已開始回溫。

可能有些人會覺得這就是內線,但真的是這樣嗎?NIKE在還沒降價促銷、賣出鞋子之前,要怎麼知道銷售究竟會如何?

所以其實這與內線無關,因為常常在好消息出來後,我們再回頭去看,就會發現很多利空、最恐怖的時候,常常是股價低點!最大利空最容易淬鍊出買點!

我們就用這種角度來看台泥,這個家喻戶曉、天字一號的公司,現在好像就是這種情境。

龍頭業者評價掉到史無前例低點

過去文章提過台泥正積極轉型為能源公司,花了很多錢,除了中國水泥業很慘之外,過去的金雞母和平電廠,今年因為煤炭價格大漲,又無法轉嫁給台電,所以出現巨額虧損。

不過,Q3和平電廠也順利轉虧為盈了,所以為台泥的營運帶來轉機。此外,中國水泥市況不好,造成業者營運差是很正常的事,可是你有沒有想過,這個原因大家都已經知道很久了,那你知我知,股價是不是就已反應完了?

所以投資人現在就要採取比較長線的觀點!因為你以為的短期觀點,其實都已經反映在股價上了!不信你看,席勒本益比(扣除景氣循環後的真實評價)的評價循環已經超低,所以,到底台泥的利空是不是淬煉出買點,看完所有資訊後,投資人就能自行判斷了!

長期的營運價值是重中之重

除了評價之外,另外還是要回歸到盈餘回升。這裡說的盈餘回升不是短期半年、一年甚至是兩年那種,而是公司長期營運價值的提升。

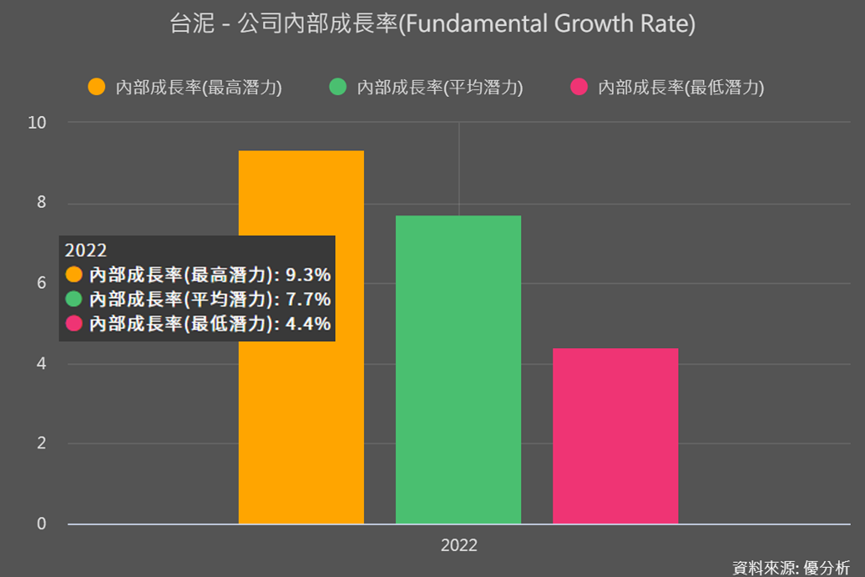

台泥董事長曾保守說過,水泥業務一兩年內不太會有什麼大起色!但是如果我們從台泥內部成長率來看,會發現未來營運將完全不同以往!什麼是內部成長率?

因為需要錢來發展儲能、綠能的轉型,所以台泥減少配息、保留更多的盈餘來追求未來成長,優分析用公司保留的盈餘比重再搭配ROE,就可以估算出公司內部長期成長潛力。

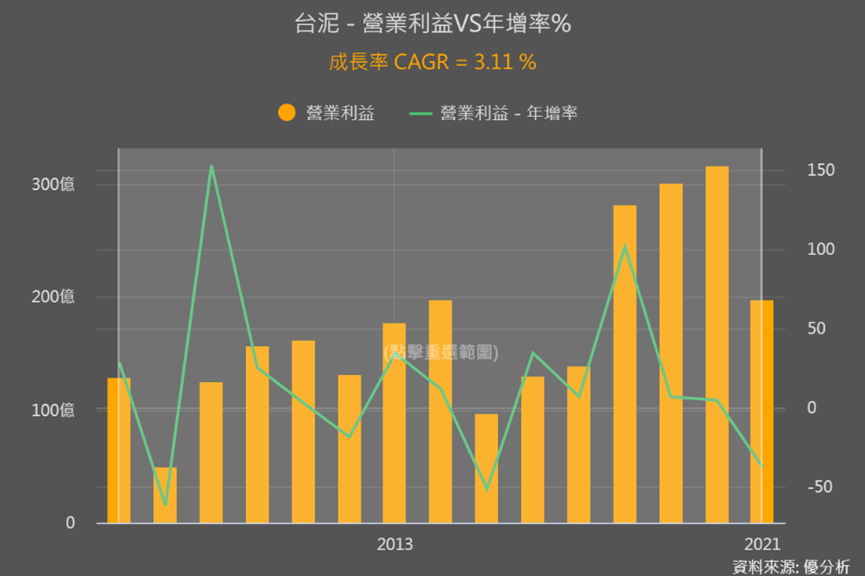

上圖可以看到,台泥的平均成長潛力有7.7%,最高可達9.3%,你可能會覺得未來成長潛力最多只有近10%,好像沒有很多欸,請不要忘記,水泥是不太會虧損、但也沒什麼成長性的產業,以過去台泥本業獲利長期來看,平均年成長才3%。

所以從保留盈餘計算出內部成長率,台泥未來有7-9%的成長潛力,相較過去其實已是明顯大幅翻倍成長,主要就是受轉型後的能源事業來帶動。

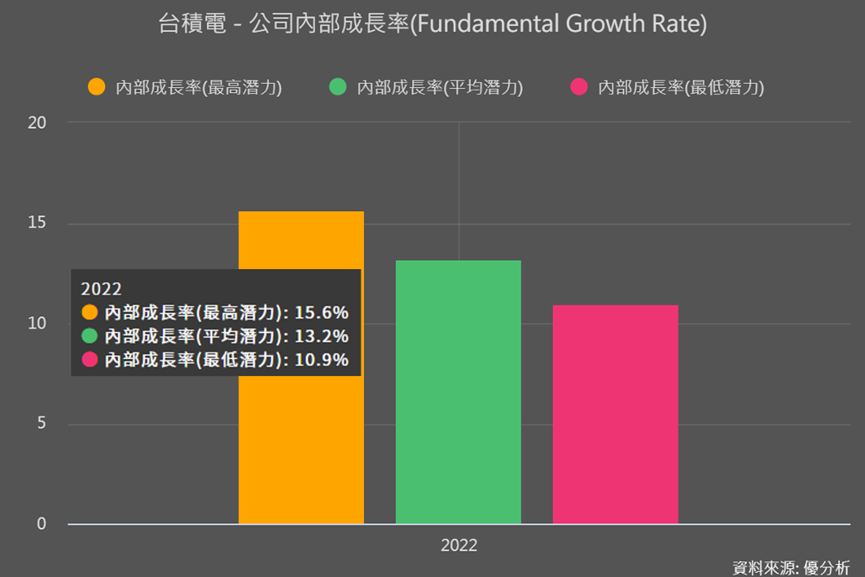

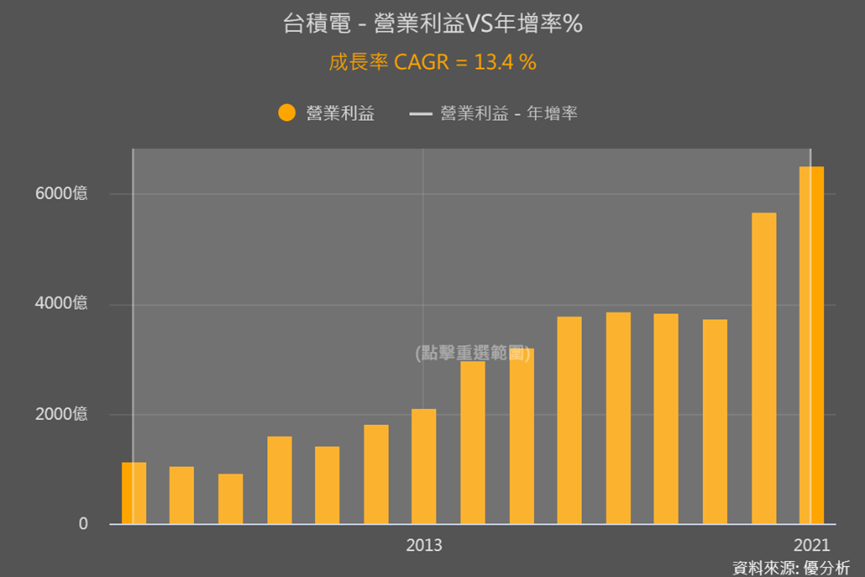

我們如果再拿同樣股息配發率下降(從70%降到50%以下)、把盈餘投入到設備發展未來的台積電來比較看看,它的平均成長潛力有13%,最高可達15.6%。

而台積電過往本業獲利來看,平均年成長率就是差不多13%,也就是說台積電致力於維持長期13-15%的成長步調。

一個投入2奈米、3奈米發展的高科技公司,長期成長潛力有13-15%,而台泥能有7-9%,其實已經是很驚人的成績!

而這種內部成長率的估算,還有一個前提是,要看公司的營運體質好不好,像台積電和台泥這類過往營運都沒有什麼大問題的穩健公司,就會比較適用。

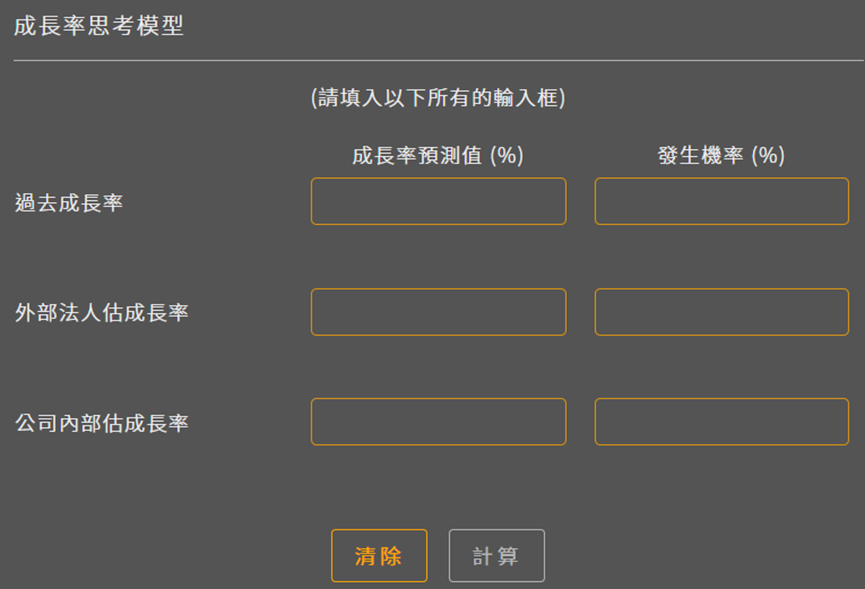

另外還要注意的是,這種內部成長率不能夠完全拿來當作是對一家公司估值折現時的成長率依據,這只是運用保留盈餘數據所呈現的一種參考,若要使用折現模型來菇直,還要再綜合外部法人以及自己的看法,最後得出的結果再帶入折現模型的欄位會較適當。

再換個角度來思考

如果台泥接下來沒有如期成長呢?那它現在花這麼多錢投入儲能轉型的錢,就會像過去一樣配發給股東,畢竟它以前配發率是80%以上的穩定又大方的公司,如果評價夠低,即使成長路徑不如預期,潛在的現金股息讓整體看來也很划算。

2023年即將到來,台泥悲慘的2022年可能讓很多投資者很灰心,但是模組工具中的未來展望研究室、折現模型等,就是幫助大家找到公司的價值、增加持股信心,而不是被短期股價影響。

總之,利空消息市場反應的速度很快,而真正決定股價的是「長期價值」,短期的漲幅大多只是大環境不確定帶來的情緒問題,如果我們要搶佔先機,關鍵就在於營運穩健的公司遇到利空時,能讓我們撿到便宜,同時也不能被短期股價影響,因為長遠之後回頭來看,你可能只會覺得當初的白菜價怎麼沒多買一點,就像我們現在回頭看五年前、十年前的台積電一樣。