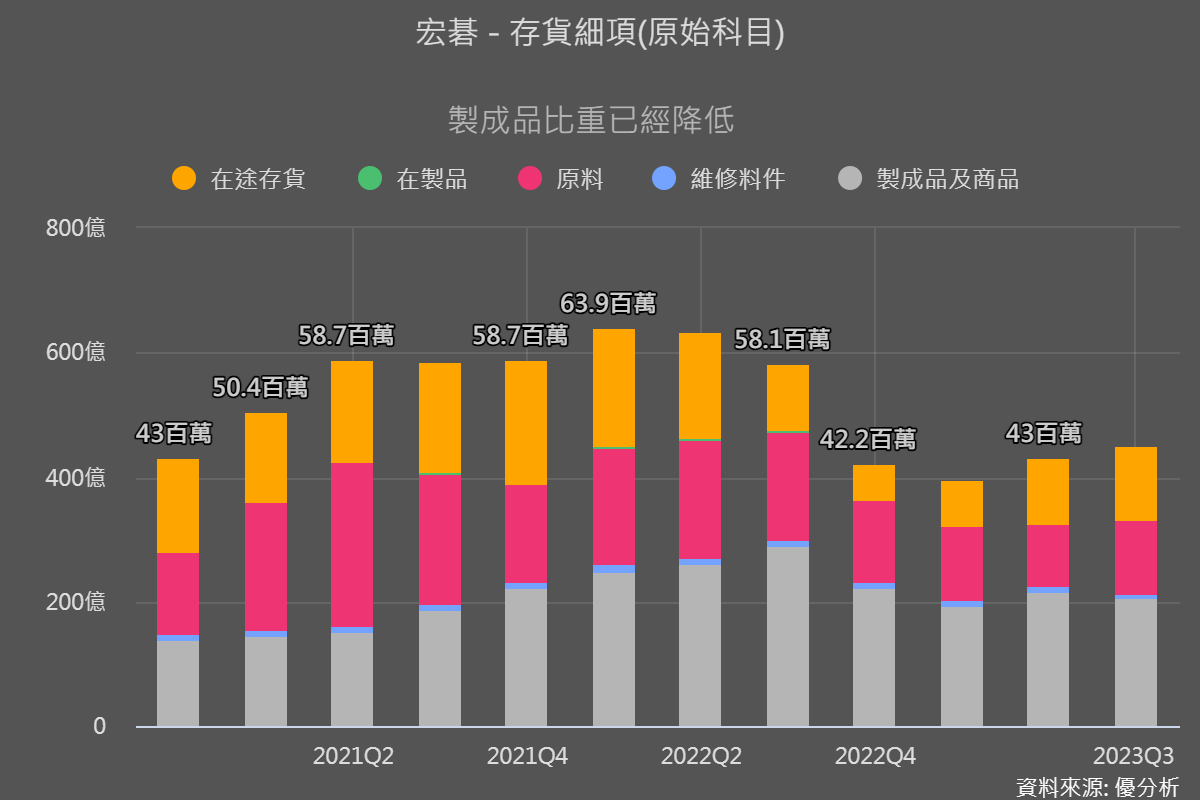

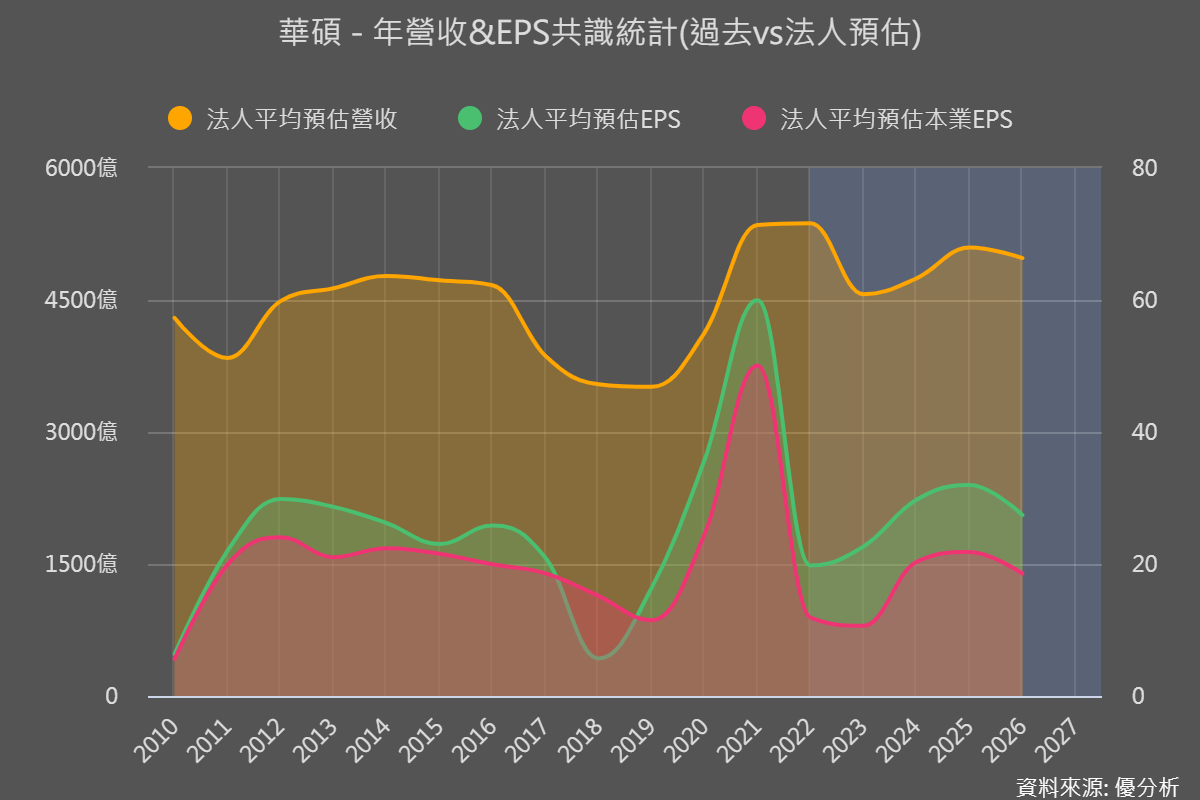

PC廠商經過了三季的庫存去化時間,目前製成品水位已經回到正常水準,正在從谷底緩慢的爬升。雖然PC需求在2023年已經大幅下降,但是展望未來,目前各家研究機構都沒有對PC需求抱有太大的期待,預估個人電腦出貨量在2024-2026年都是低個位數增長(5%以下),所以對於宏碁(2353-TW)與華碩(2357-TW)等PC廠來說,短期的營運動能實在是沒什麼可期待。

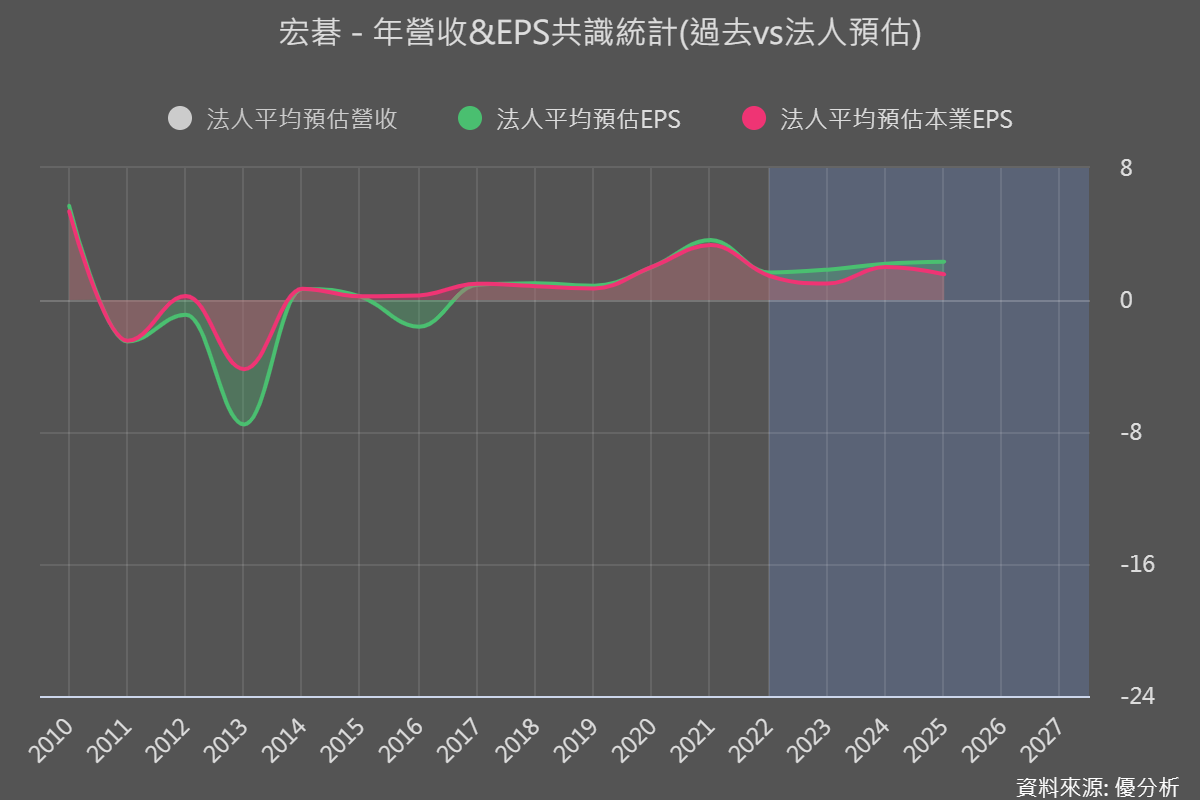

法人預估宏碁(2353-TW)今年EPS約1.84元,本業EPS約1元,以目前股價近40元的水準來說,這個本益比與過去相比都是偏高的水準。

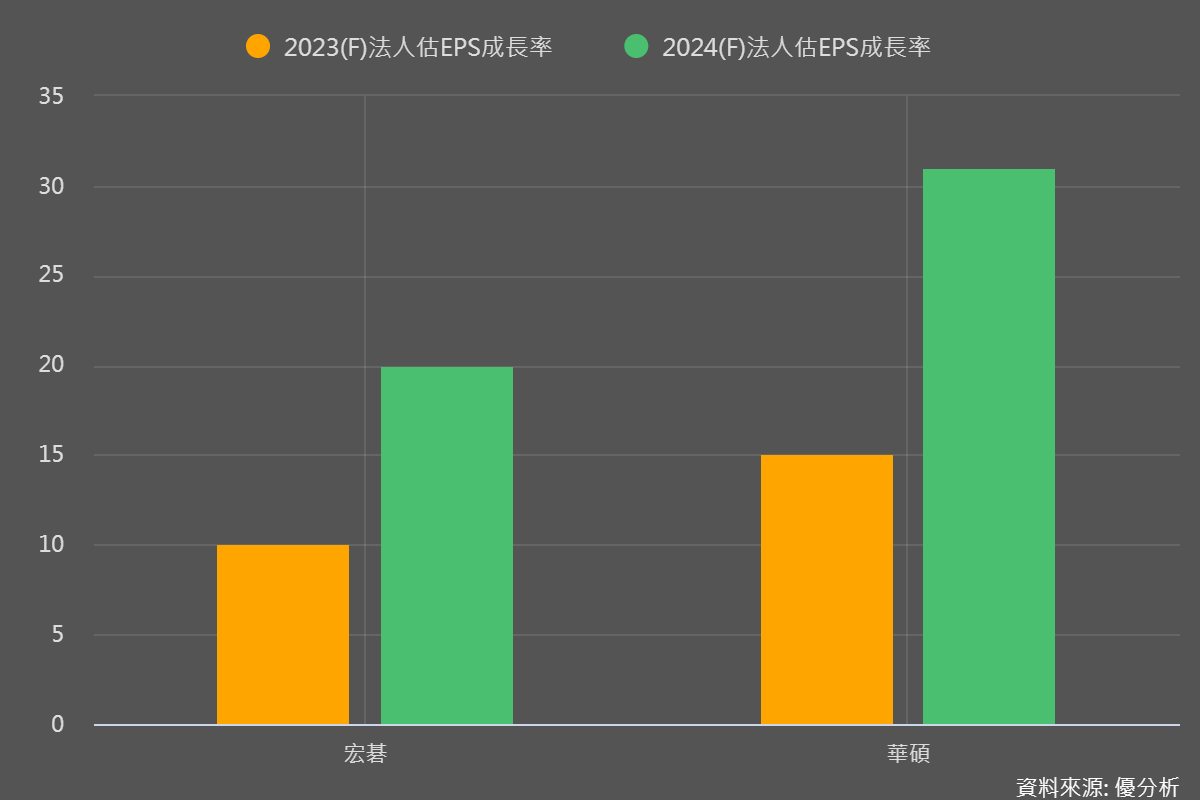

尤其是與華碩相比之後,會發現更怪異的地方,華碩預估明年成長率並不比宏碁低(下圖),可是預估本益比卻差了宏碁一大截,華碩的2024年預估本益比14倍,宏碁卻高達18倍,接近高成長股票的本益比區間。市場似乎對宏碁還有另外的期待。

會是因為AI PC嗎?

根據大型的研究機構例如Canalys 的預測,PC 市場預計將倚重於 AI 推動下的需求,該機構預測,從 2025 年開始,採用 AI 能力的 PC 將加速取代舊 PC,到 2027 年,這類設備將占所有出貨 PC 的約 60%。

需要注意的是,AI PC 也許會對廠商的平均銷售單價(ASP)和利潤率有正面影響,對銷售量卻不會有太大影響。買PC的人還是那一群人,預算還是同一套。而且AI PC在2024年初的採用率可能還是非常有限,就像Canalys預期的一樣,可能要等到2025年才會加速。

在宏碁這邊,公司認為繪圖、寫程式與整合Chat GPT的相關應用,會是消費者想要購買AI PC的理由。但仔細看,真正將PC用來繪圖或者寫程式的人口並不多,研究機構的預估可能是正確的,在更有創意的應用出現之前,AI PC的廣泛度非常侷限,採用率上升的速度無法很快。

業務多元化,不再是單純的PC廠

在過去,宏碁主要被視為一家PC製造商,但近年來公司一直在努力多元化其業務,以適應快速變化的科技和市場環境。這包括投資於新興技術領域,如人工智能、雲計算和物聯網,以及尋求通過子公司在特定市場或產品領域進行戰略擴張。

現在的宏碁其實有越來越多的營收來自合併子公司,這些公司大部分都不是賣PC,而是PC衍生出來的軟硬體需求,例如:

-

展碁(6776-TW):代理Adobe,提供台灣企業

-

安碁資訊(6690-TW):資安服務公司

-

建碁(3046-TW):IPC 公司

-

智聯服務(6751-TW):IT 軟硬體服務公司

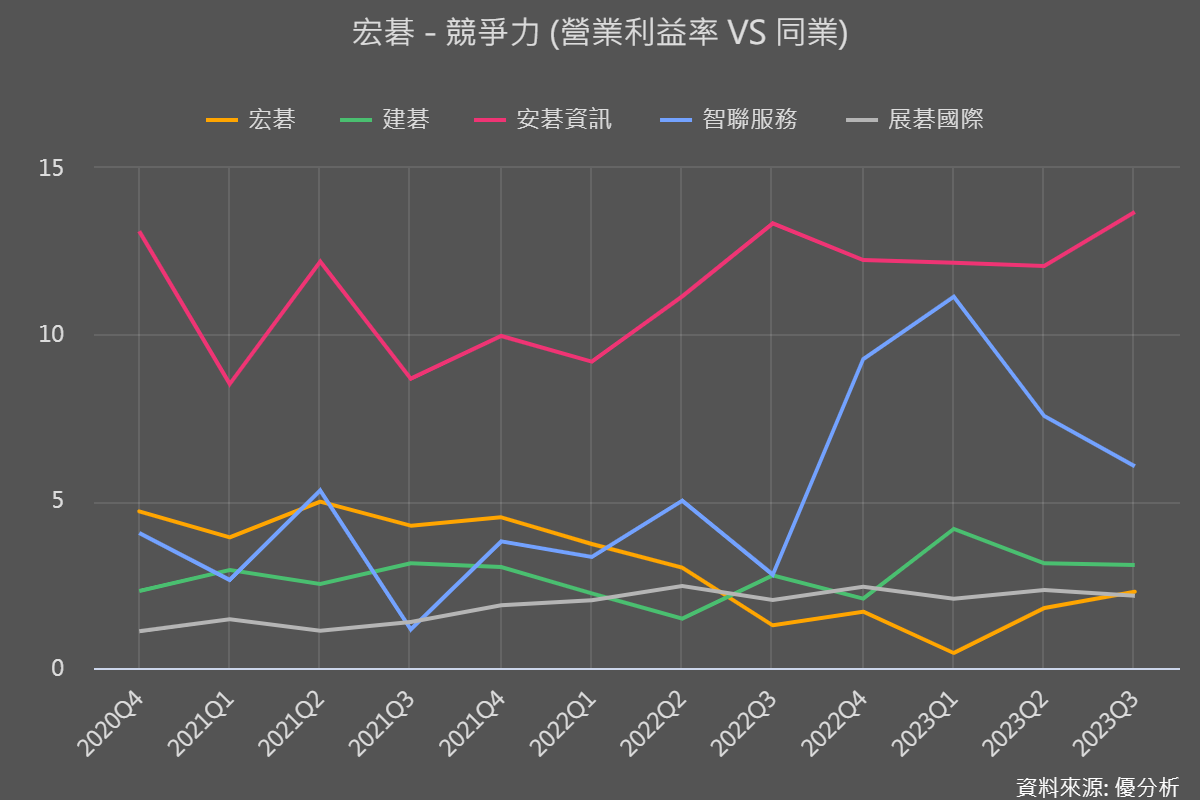

這些零零總總的公司合併起來,其實已經佔了你現在看到宏碁合併營收的2~3成。藉由宏碁的技術與經驗,公司正想要用集團資源來搶各種利基型的應用市場。雖然每個市場都不可會像PC的營收那麼大,但是獲利率可以更高(見下圖),不再追求營收成長,而是獲利的穩健增長,大概就是宏碁集團正在想的事。

這些子公司的營收比重由2018年的12.3%提升至2023年第一季的29.6%(2023第三季為24.2%),就是這次PC需求劇烈下滑,宏碁卻沒甚麼衰退的主因。相比之下,華碩今年衰退的幅度就特別大。

宏碁(2353-TW)這樣的策略能為將來帶來多少成長潛力還未知,不過正好是一直把宏碁當作PC股的人最容易忽略的地方。從這次循環看下來,宏碁的轉型策略有了一個好的開局。關注宏碁的投資人在關注PC需求之餘,還要注意這些子公司的獲利貢獻。

【更多有關公司的財務狀況和展望信息,可在優分析金融數據平台查閱】