文曄(3036-TW)和加拿大Future Electronics 雖然都是通路商,但他們的策略和市場定位完全不同,之後能產生的互補效果空間較高,這是法人看好併購後綜效的主要理由。

本篇文章比較了兩家公司,讓投資人更清楚了解未來可能發生的綜效有哪些。

市場定位

文曄主攻的是大量但利潤率較低的業務市場,這通常涉及大量的交易,但每筆交易的利潤較小。通俗一點來說,文曄只是單純的買賣業,大批買零件來賣給客戶,能幫助客戶的地方很少,這種簡單的業務客戶當然不會給你多少利潤,而且大家都能做的事情殺價競爭自然激烈。所以一直以來,通路商都不斷在思考如何增加附加價值來提高利潤。

相對的,Future Electronics 這類型的通路商能為客戶提供更多的加值服務,如技術支援、市場資訊情報等。

這兩者一開始的市場定位就完全不同,導致兩家公司毛利率差異很大。Future Electronics 毛利率18%~20以上,遠高於文曄的3~4%。

技術支持與市場資訊

文曄這種通路商的定位稱為「Fullfillment Service Market」,下游客戶都是需求量很高的大公司,稱為履約服務型通路商。台灣大部分的通路商也都屬於這一種。

而Future Electronics 鎖定的是一種叫做「Mass Market」的大眾市場。這種市場很分散,客戶的平均規模也都比較低,所以原廠根本不可能直接面對這些小客戶,通路商就是取代了這個功能。這種小型客戶對半導體技術與產品相較不熟,因此就需要依賴這種加值型通路商來提供技術支援,自然可以對每個產品的出貨收取較高的利潤。

這就是Future Electronics 能有較高的獲利表現的原因。

終端市場

文曄主要的銷售市場是消費性電子市場,通訊和手機業務方面的營收占比約為50%。由於這兩種產品的出貨量規模大,會有這樣的產品組合也跟公司一開始的市場定位有關係。

而Future Electronics在汽車電子和工業電子市場的比重超過50%。從產品出貨量規模來看,這些工業客戶的出貨量低了很多,而且因為不熟悉半導體的下單流程與技術,所以特別需要依賴像是Future Electronics 這種通路商。

合併的可能效益

若考慮文曄和Future Electronics 的合併,由於它們主攻的市場重疊性低、互補性高,這樣的合併可能會為雙方帶來營運的互補效應。例如,文曄可以利用Future Electronics 在汽車和工業電子市場的經驗和資源,而Future Electronics 則可以利用文曄在消費性電子市場的強項。

從業務面來看,業務互補的綜效幾乎是確定的,這個EPS的成長路徑也很明確,幾乎沒人有意見。

EPS成長,對股東一定有利嗎?

不過,對於股東來說需要考慮的不只是EPS成長,你還要考慮你付了多少錢來買到這個成長。

因為EPS可以用買的就有,隨便找一家公司來併購,明年EPS就能成長,經營公司絕對不可能如此簡單,答案也絕對沒有如此單純。

即使將來出現了互補的綜效,讓兩家公司1+1=3,但問題是,如果股東支付了遠高於此價值的價格來收購,長期對股東一定有利嗎?

答案是不一定!

雖然這次的併購金額絕大多數都是向星展銀行全額融資來併購(38億美元),就算抓1%的利息來算,將來每年可能產生10億元以上的利息支出。

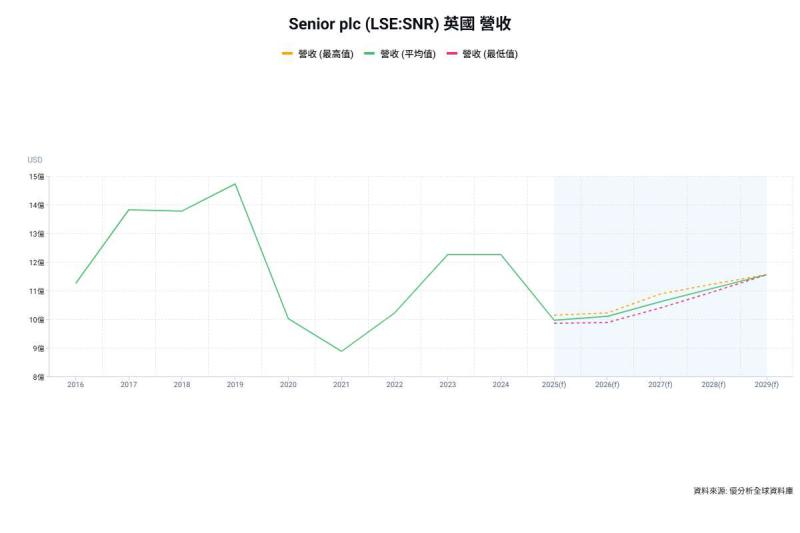

Future Electronics 在 2022 年的財務概要如下:

- 營業收入:60.72 億美元

- 淨利潤:5.07 億美元

雖然文曄買到了每年約5.07億美元的淨利,但是借款金額38億美元。需要花7~8年才能從每年從Future Electronics 所獲得的淨利來還清,否則利息費用就不斷產生。

借的錢最終還是要還的,並不是免費的,這是長期投資人先要有的概念。

再來,花了38億美元併購一個61億美元營收的公司,股價營收比換算之後相當於0.62。以Future Electronics 的淨利率來看,0.62倍的股價營收比絕對不貴,但是考慮到文曄本身的股價營收比只有0.07~0.1倍,所以股東並不一定有佔到便宜。

好東西也一定比較貴,對於併購方來說不一定划算。這是為何過去併購案的下場都不算很好的理由。

這也是為什麼公司選擇不用股權資本來併購,而是選擇向銀行借款的財務規劃。

關於併購案,長期投資人要看的真的是公司併購之後的資本報酬率有沒有增加,而不是EPS有沒有增加。細節可以參考這篇:【如何評估併購後的高成長率】

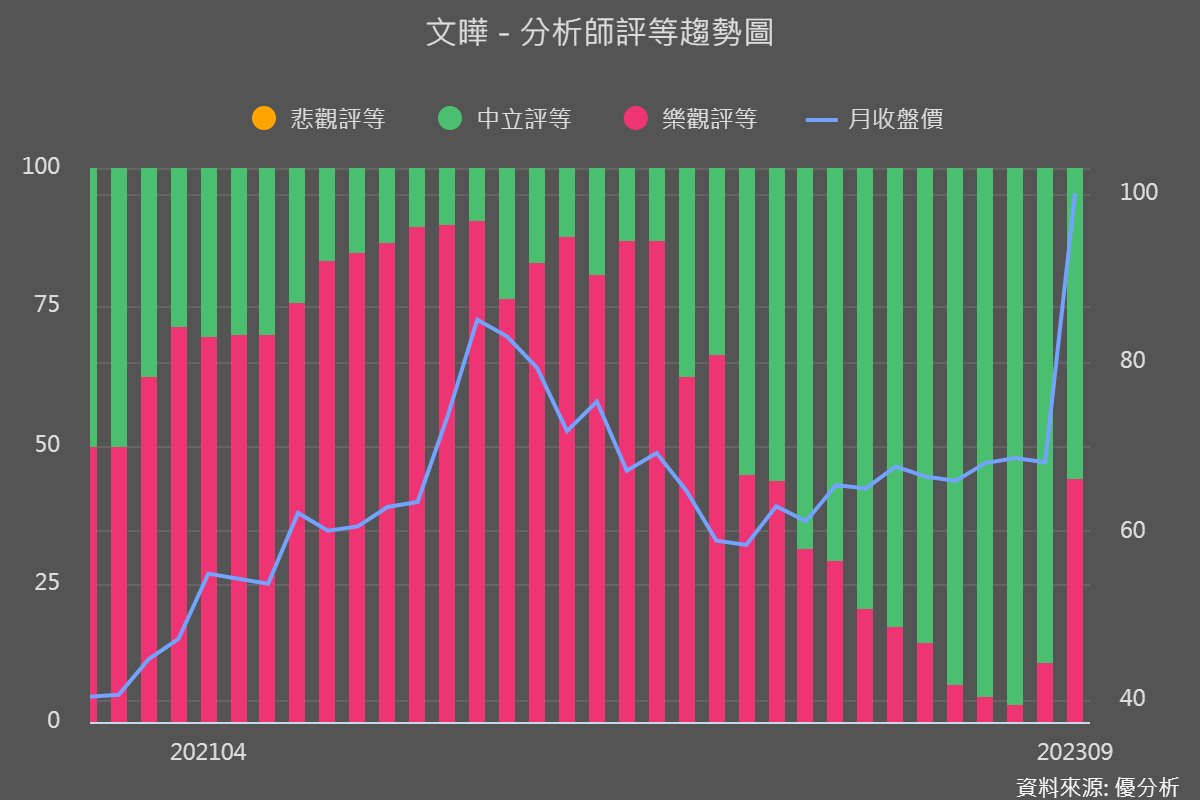

但,為何法人還是看好?

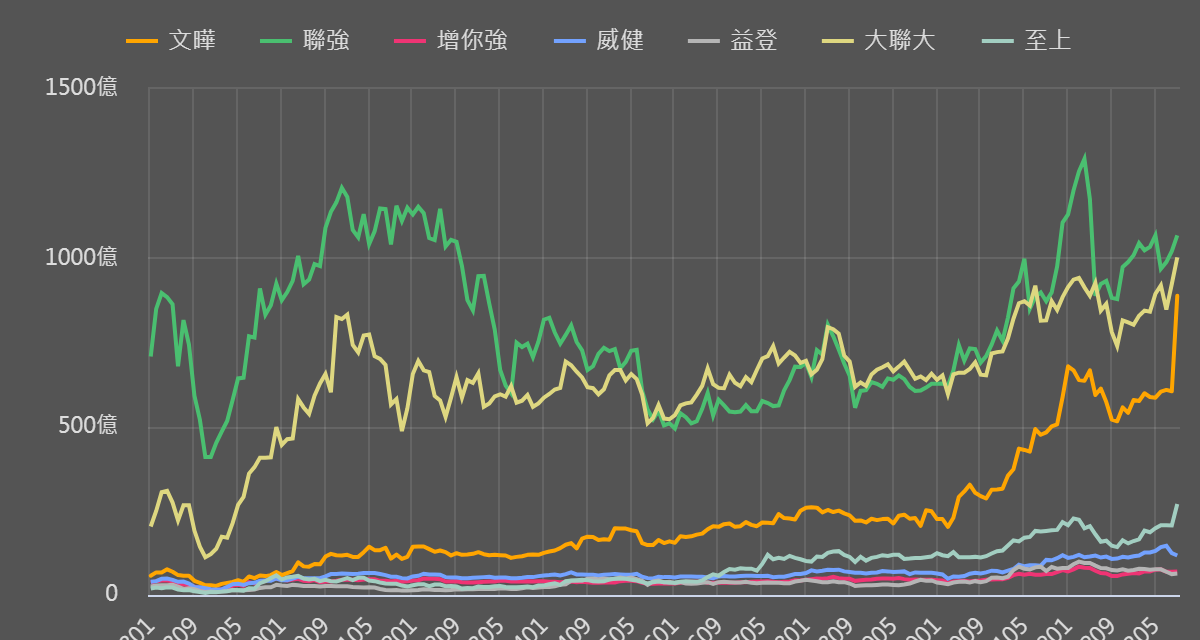

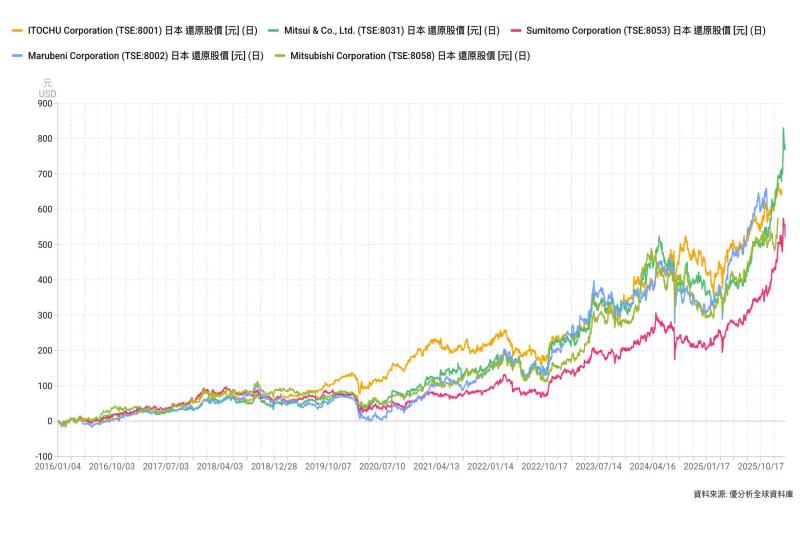

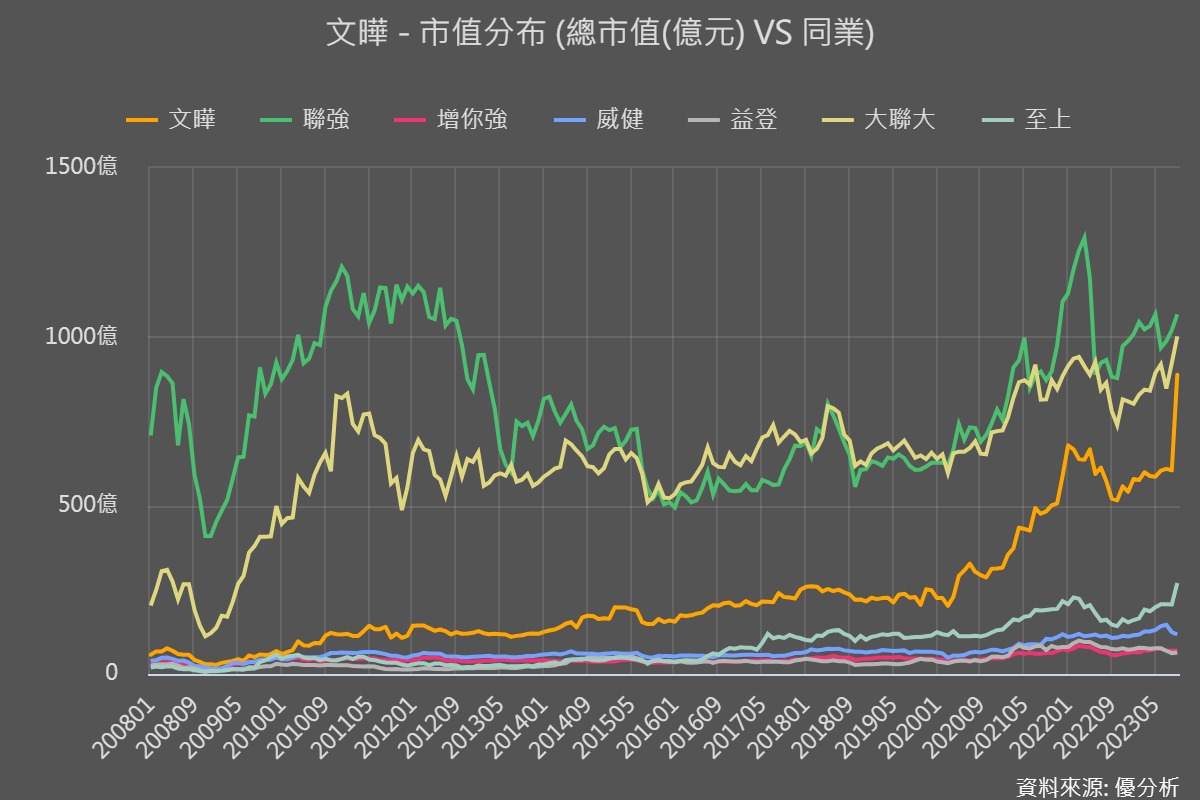

主要還是在於相對評價法,併購後的資本報酬率到底多高,要等到明年併入合併財報後才知道(預計是明年下半年),但是考慮到文曄目前的總市值上漲至今,仍低於大聯大,法人看好的是:相對低估的概念。雖然你不確定某樣東西值多少錢,但你很確定比另一個資產值錢,就是這個概念。

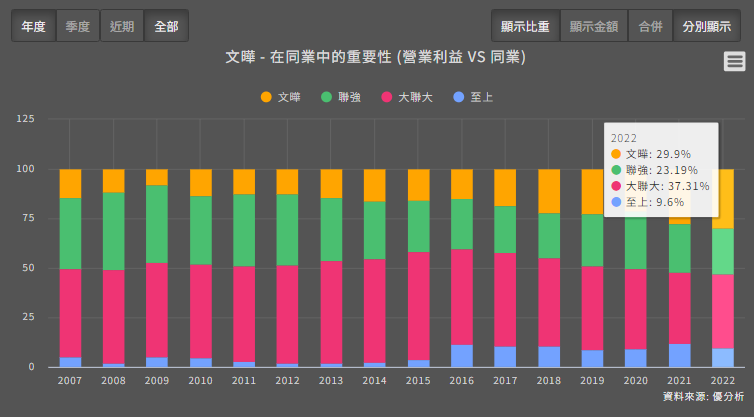

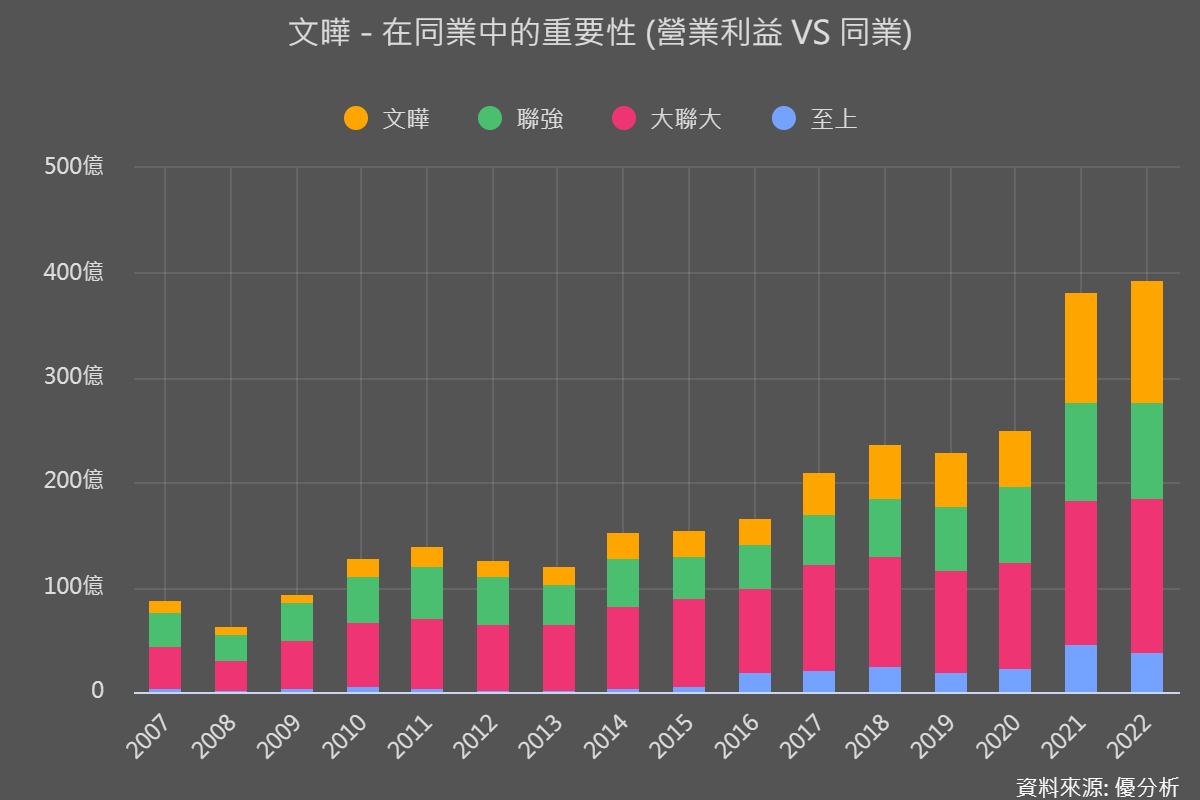

你看,下面兩張圖是去年台灣四家主要通路商的合計獲利,把它當作一個產業,那麼文曄佔比約29.9%,位居台灣第二大賺錢的公司。但是明年併購之後,文曄的本業獲利搞不好能成為台灣第一大。這時候你會認為,總市值還低於大聯大就不太合理了,尤其考慮到併購之後文曄的EPS、毛利率、淨利率都會變成最高的公司。

在這樣的背景下,法人自然對這起併購案的後勢顯得較為樂觀,這是比較偏短線的觀點,對於長期持有者來說,併購之後公司到底能不能提高現在投入的資本報酬率,還是比較重要的判斷依據。