當你看著手中的股票持續下跌,心中是否有過這樣的疑問:「為什麼我買的股票總是套住?」這種感覺,每位投資者都曾經歷過,甚至連被譽為「股神」的沃倫·巴菲特也不例外。

但關鍵在於,當你套住時,你會選擇怎麼做?

巴菲特也會被套住

首先,讓我們看看巴菲特。他是全球最知名的價值投資者,但這並不意味著他的每一筆投資都是成功的。

事實上,巴菲特在他的投資生涯中,也會遭遇過股票虧損或套牢的情況。在2021年的致股東公開信中,巴菲特坦然承認自己的投資失誤。

他於2016年對航空及國防工業零件製造商PCC投入了372億美元,但到了2020年,這筆投資已經損失了110億美元。

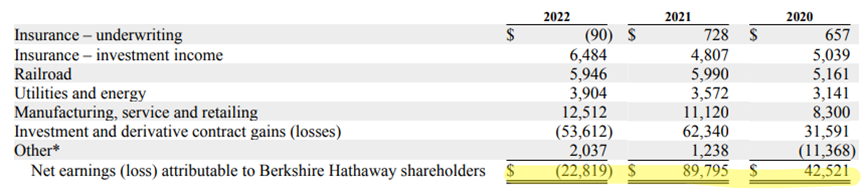

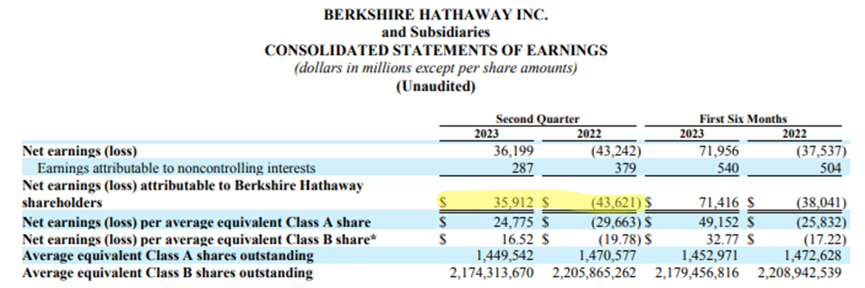

且巴菲特的投資公司波克夏更在2022年第2季淨利更虧損436.2億美元,2022全年虧損228.19億美元,會有這麼驚人的大波動,主要是因為淨利會算入股票投資組合帳面價值的變動,也就是2022年股市大跌造成巴菲特公司淨利大虧損!

而2023年股市又大漲,所以波克夏前兩季又馬上由虧轉盈,Q2淨利高達359.1億美元!

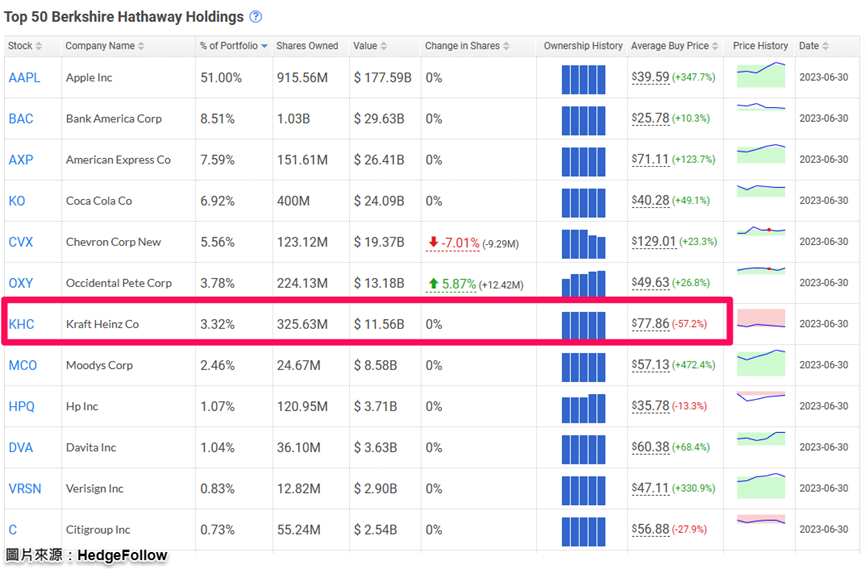

再來看到波克夏投資組合比重前幾大,即使2023年股市有起漲,巴菲特仍有被套住的股票,尤其比重第七大的公司。

這些數據告訴我們一個重要的事實:在股市中,沒有人能夠永遠避免套牢的情況。

承認現實:套住是自然的

所以連巴菲特的公司都會套住,都會有投資損失,你為什麼要怕套住!

治療害怕套住的心態,第一步,就是要承認這個現實。套住不是一種病,而是像呼吸一樣自然的事情。當你認識到這一點,你就能夠更冷靜地面對股市的波動。

既然套住是必然的,那麼我們的第二步就是要思考:如何在這樣的情況下仍然獲得利潤?

想要獲得利潤要打破直覺思考

許多散戶認為,只要股票不套住,就一定能夠賺錢。因此,他們花費大量的時間和金錢,尋找那些「保證不套住」的投資策略。但這可能是一種錯誤的思考方式。

首先,問一下自己,你進入股市是為了賺五萬元零用錢、旅遊基金、買奢侈品?還是想要一個翻身?

如果為了賺五萬元,那麼看到大漲就賣出沒有錯。但如果你的目標是翻身,彼得林區曾教過我們:你一輩子其實只要成功hold住一兩隻股票,就能翻身,不用每一檔股票都操作對!

再來,在投資股市中,許多人都追求每一筆投資都能獲得高報酬。這是許多散戶在直覺思考下的通病解、常見的迷思:每支股票都必須賺錢,只有這樣才能在股市中賺錢。

但實際上,成功的投資策略不必要求每一筆投資都獲得利潤。

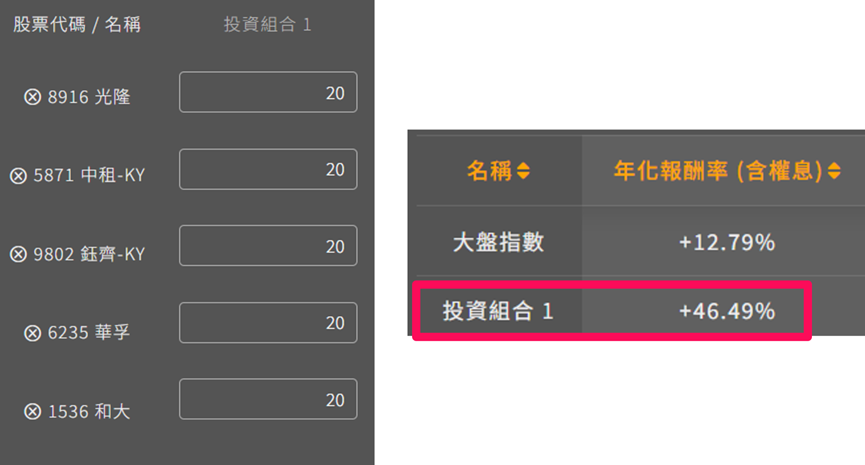

具體來看案例,光隆(8916-TW)、和大(1536-TW)、華孚(6235-TW)、鈺齊KY(9802)、中租(5871-TW)這幾支個別來看近一年各檔的投資報酬率,只有華孚明顯打敗大盤、光隆多大盤一點。

但若以投資組合配置來看看,近一年投資報酬率仍然很可觀!所以,一定要每筆投資都要有利潤嗎?

另外,有些人認為零股投資不可能帶來巨大的回報,但這也是一個誤區。事實上,即使是小額的投資,只要策略正確,也有可能獲得相當不錯的回報。

但遺憾的是,儘管以上這些資料和試算,但仍有許多人選擇忽視這些數據,堅持他們的直覺思考,這在股市中是相當危險的。

看別人賺錢部分、緊盯自己套住部位

而且我們很容易一直看到其他個股損失的30%,30%相對於潛力,其實根本沒什麼,但你眼光一直看著這部分。這種焦慮和過度的關注,往往會讓你忽略了其他更重要的投資機會。

而我們在看巴菲特的時候,卻是一直看他賺錢的部位,忽略賠錢的,對吧?

這種選擇性的認知偏差,往往會讓我們對自己的投資決策失去信心。為何看別人(大師)都是看賺錢的,看自己的卻一直看損失的部分,這樣不是很矛盾嗎?

羨慕的是人家hold住的部位,那你為何一直不做?這種心態,往往會讓你錯過真正的價值投資機會、無法真正地獲得長期的投資回報。

下圖能看到,聚陽(1477-TW)、勤誠(8210-TW)這類好股票,過去都曾有超過40%跌幅,所以從歷史數據上就知道,只要投入的公司正確,下跌30-40%其實是非常自然的現象。

換句話說,想要都不套住、然後還能爆賺,是不可能的事!如果真的想要在股市中獲得長期的回報,那麼你必須學會打破這種直覺思考,並真正地理解投資的本質。

結論:套住是投資旅程中的一部分

投資不是一場短期的賽跑,而是一場長期的馬拉松。在這場馬拉松中,我們必須學會放下自己的直覺思考,並真正地理解投資的本質。只有這樣,我們才能夠真正地從中獲利,並在股市的起伏中,保持冷靜和理性。

要記住,套住是非常自然的事情,就跟呼吸一樣。有吸就有吐,但是藉由一吸一吐之間,我們身體吸納了養分成長,這就是投資!