美國擴大半導體禁令擴大的還有半導體設備,中國相關設備業者反而趁勢加速本土化,不容小覷!而台廠又有什麼影響呢?

半導體晶圓設備主要業者有哪些?

我們先大概了解晶圓製造流程與需要的設備類型大致為:

●切割和拋光:從高純度的矽塊切割出晶圓。

●清洗:用清洗設備來去除晶圓表面的塵埃和雜質。

●薄膜沉積:晶圓上一層絕緣層,會用到沉積設備(PVD、CVD)設備。

●光阻:塗上感光層,需要塗佈設備。

●顯影:用強光透過光罩照在晶圓上,出現電路設計後再精準的轉移到晶圓上,是關鍵步驟,會用到微影設備(又有稱曝光機、光刻機)。

●蝕刻:把沒有光阻的部分沖蝕掉,蝕刻機登場!

●剝離:去除已曝光的光阻、留下電路圖,需要濕式製程設備。

●其他還有檢驗、量測設備、熱處理(改善晶圓的電學性)設備等。

微影設備是半導體製造最關鍵、最昂貴的設備,決定產品性能和產量。深紫外光(DUV)已被廣泛應用多年,而極紫外光(EUV)則能製造更細小尺的電路圖,推動技術往更先進的節點邁進,所以之前就被美國禁止輸中。

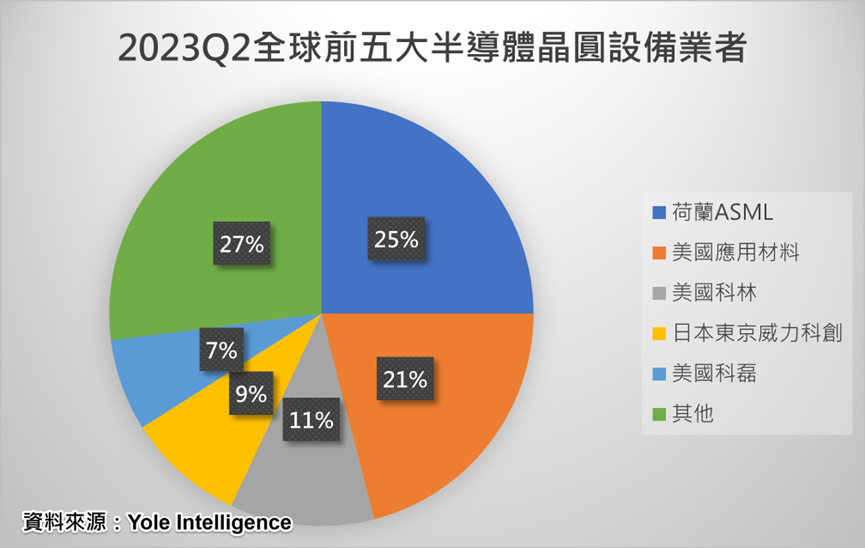

全球前五大半導體晶圓設備業者主要銷售類別,及2023Q2全球市占率如下:

1. 荷蘭ASML:微影設備領導業者,市占25%。

2. 美國應用材料(Applied Materials):沉積、蝕刻、量測、檢驗、熱處理等各種半導體設備,市占21%。

3. 美國科林(Lam):主要是沉積和蝕刻設備,市占11%。

4. 日本東京威力科創(TEL):主要是熱處理、沉積、蝕刻,市占9%。

5. 美國科磊(KLA):主要是量測與檢驗,市占7%。

美國擴大半導體設備出口限制

美國政府為何有能力禁止設備廠ASML的微影設備EUV出口中國?因為其關鍵技術源自於美方國家科學實驗室,美國政府有權管制。

根據DIGITIME報導,近期美國對中國半導體產業實施了更為嚴格的出口管制措施,除了EUV之外,像是如針對矽(Si)、矽鍺(SiGe)、碳化矽(SiC)磊晶設備、薄膜沉積設備、蝕刻設備、原子層沉積(ALD)設備等都有相應的出口管制措施。

而ASML也表示,目前中國營收比重約46%,目前美國禁令影響到這46%裡面的15%。

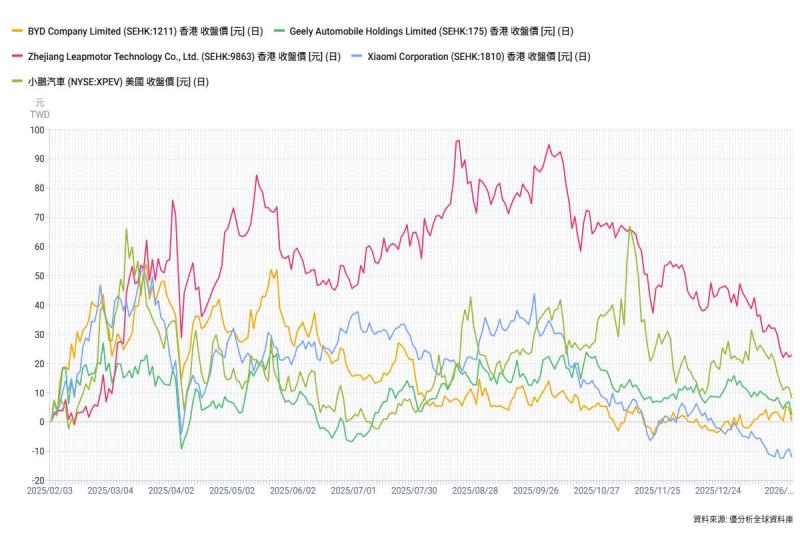

除了ASML,應用材料、科林(Lam)、東京威力科創(TEL)主要營收來源也是中國市場。

在禁令升級前,中國業者除了掃貨AI晶片之外,相關半導體設備也不斷購入。

其中科林2023Q3中國市場占其營收達48%,相較2022Q3的30%,大幅增加;主是因為其他地區客戶設備支出縮水所致,而中國半導體客戶仍維持採購力。

中國設備積極發展本土化

美國升級管制消息前,中國晶圓代工廠僅採用少數當地供應商設備,且多限於新增產能測試之用。但同時也是在看,能否用中國製設備,來替代外國製設備。

一旦發現可行,中國很可能就會進行大規模設備或工具替換,降低外國設備比重。

且CINNO Research報告指出,中國半導體設備業者有越來越好的趨勢,尤其是在蝕刻和清洗等領域。該報告更表示,中國業者能與美國應用材料(Applied Materials)、科林(Lam)等五大業者競爭。

事實上,中國半導體業者曾表示,中國半導體設備在28奈米製程,除了前面提到高階的微影設備外,幾乎都可實現中國本土製造。

如今面對美國的半導體設備升級出口管制,中國半導體設備業者更是加快本土化腳步。

中國業者營收與訂單增加

根據路透(Reuters)的分析報導,過去幾個月,中國晶圓廠的訂單量持續成長,顯示出中國半導體產業的快速發展。

2023年1-8月,中國晶圓代工廠設備招標案中,約有47.25%由中國當地業者拿下。尤其是Q3的7-8月,比例更是上升至62%,遠高於3-4月的36.3%。

中國當地設備業者,像是規模較大的北方華創、中微半導體等,也取得更多中芯國際、華虹半導體等中國晶圓代工廠的標案與追加訂單。

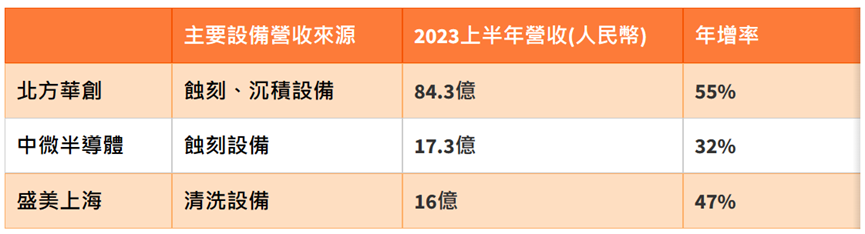

下表也能看到蝕刻和清洗相關業者,的確受益於中國半導體產業設備需求不斷增加,營收大幅度成長:

另根據國際半導體產業協會(SEMI)最新資料顯示,2023年第2季中國與北美是全球唯二半導體設備銷售額出現年增的地區,分別成長15%與12%,這也反映了中國半導體設備本土化進展迅速。

台廠有什麼影響?

隨著中國半導體設備本土化的快速進展,以中國營收為主的台灣半導體設備製造商,可能會面臨來自中國本土廠商的強烈競爭,尤其是在蝕刻和清洗等領域。

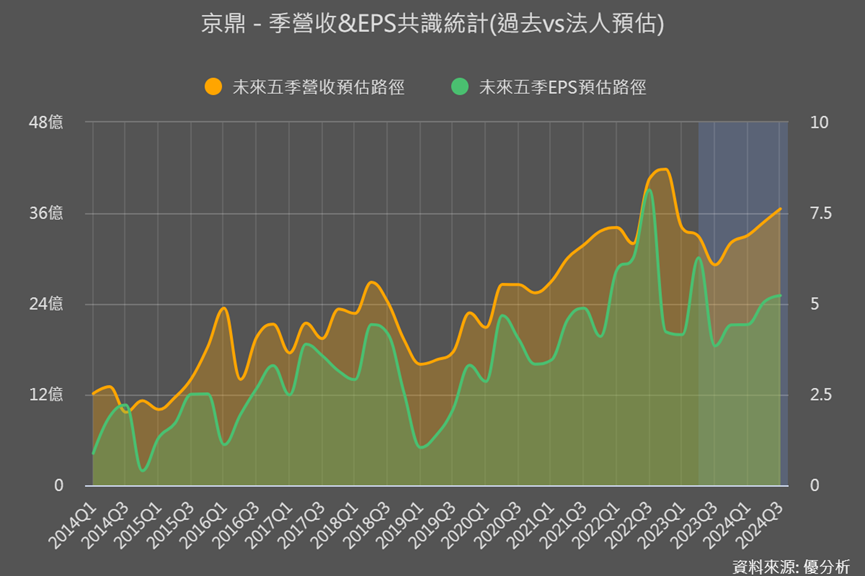

京鼎(3413-TW)

為美國的應用材料(Applied Materials)半導體設備進行代工組裝,以及提供相關關鍵零組件,占比各約一半。營收來源雖是應用材料的美國地區為主,但大客戶應用材料其實主要也是銷往中國,所以整體來說京鼎最終銷貨主要市場仍在中國。

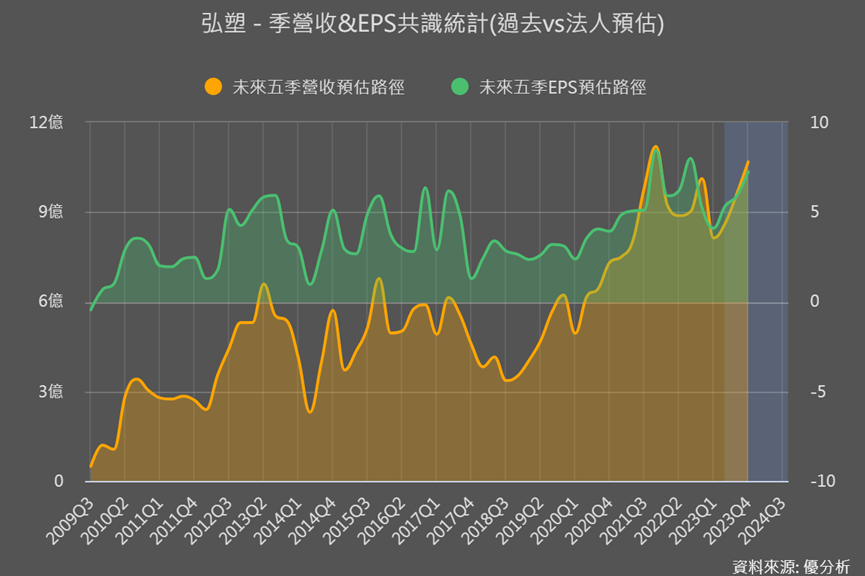

弘塑(3131-TW)

弘塑為半導體濕式製程設備廠、自製設備占營收比重約50%、2023上半年略降至46%。另外還有代理設備(2022年17%、2023上半年升至25%)與蝕刻液、電鑄藥液等化學產品業務(約27%)。

中國營收比重有上升趨勢,但仍以台灣為主、約60-65%。雖然代理業務營收明顯提升,但累積今年前9月營收為25億、年減7.6%。

辛耘(3583-TW)

辛耘65%營收是代理國外半導體設備品牌,最大客戶是台積電。自製的半導體設備主要是濕式製程設備。營收幾乎都來自台灣。累積今年前9月營收為49.7億、年增22%,不過主要是代理營收帶動,自製營收方面則下滑。

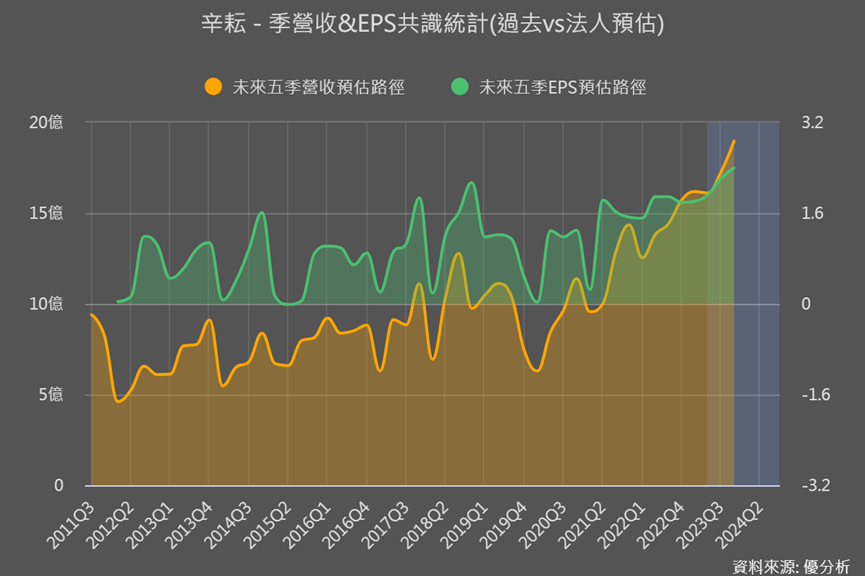

此外,辛耘與弘塑都有提供台積電先進封裝CoWoS 相關設備。下圖法人預估成長路徑,可以看到辛耘濕製程設備積極出貨,看好今年下半年至明年,營運將展現較強勁的成長。有興趣的投資者看到這裡,就應趕快運用折現模型進行估值,或運用反推來看目前股價已反映多少的成長率!