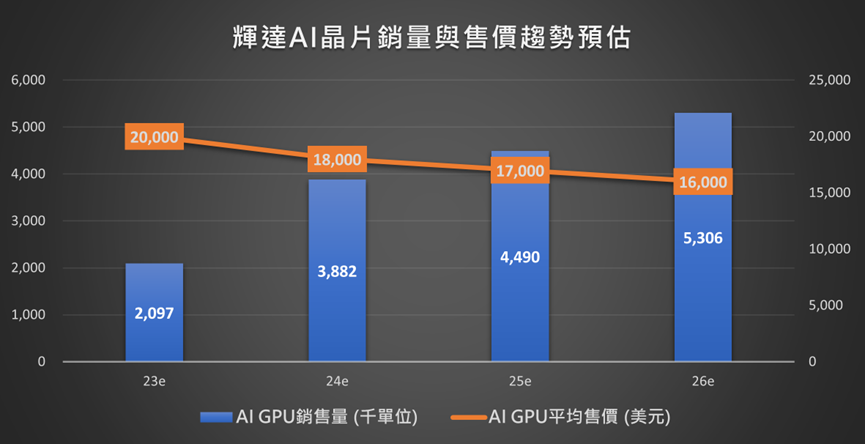

經過前幾篇的文章我們都已了解,未來幾年對AI晶片的需求量都會很高。然而2024年之後,輝達(NVDA-US)將不再是唯一的真AI晶片供應商。所以法人雖然看好輝達的AI晶片銷量會持續以平均36.3%速度高速成長,但因AI晶片短缺而興起的高價情況卻很難持續,ASP將以平均每年7%的速度下降。

為什麼輝達的AI晶片目前會有短缺問題?

輝達(NVDA-US)的AI晶片選定台積電(2330-TW)作為獨家代工生產,A100採用台積電的7奈米製程、H100主要採用5奈米家族製程(接近4奈米)。台積電的5奈米家族還有其他客戶,像是Apple、AMD、高通等等,並不是專門空給輝達來生產AI晶片。

而造成AI晶片短缺主因在於,這類晶片要採用3D封裝技術CoWoS(chip-on-wafer-on-substrate),而台積電目前這種先進封裝產能不太夠,且並非所有的CoWoS產能都供應給輝達。

CoWoS是一種將CPU、GPU、記憶體都不同製程的晶片,用併排方式緊密堆疊在一起(CoW),然後封裝到一個載板上(WoS)的先進封裝技術,這種技術有助於提高性能、降低能耗,並使整體系統的尺寸更小。

此外,A100和H100都會含有高頻寬記憶體(HBM),HBM生產上也很能跟上AI晶片快速成長的節奏。

所以首要因素是先進封裝CoWoS產能不足,其次是HBM生產與先進代工製程不夠快,綜合起來造成輝達的AI晶片、尤其市面上認為CP值最高的H100短缺。

台積電AI GPU是怎麼收費的

據DigiTimes報導,台積電2020 年推出的5奈米製程,晶圓價格已突破1.6萬美元。

|

製程

|

每片晶圓平均價格(美元)

|

推出時間

|

|

28奈米(成熟製程)

|

3千

|

2011

|

|

7奈米

|

1萬

|

2018

|

|

5奈米

|

1.6萬

|

2020

|

|

4奈米

|

1.8萬至2萬

|

2021-2022

|

|

3奈米

|

2萬+

|

2022-2023

|

而台積電為輝達AI晶片價格,也和原本5奈米/4奈米製程差不多,儘管每年有約3%的微幅成長,但這可能是針對良率提升、每片晶圓的晶片數提升所做的調整,且也能看到,每片AI晶片的收入,並沒有明顯上漲趨勢。所以之前文章才會說,目前台積電並不是理想的(真)AI概念股(見此連結)。

|

客戶輝達 (美元/個)

|

2023e

|

2024e

|

2025e

|

2026e

|

|

台積電代工 AI GPU

晶圓價格(美元)

|

1.6萬

|

1.65萬

|

1.7萬

|

1.75萬

|

|

每片晶圓隨良率提升的晶片數

|

39(良率60%)

|

42(65%)

|

46(70%)

|

46(70%)

|

|

台積電每片AI晶片收入

|

410

|

391

|

374

|

385

|

那現在產能很緊缺的先進封裝CoWoS,能為台積電帶來不一樣的局面嗎?

整體AI GPU對台積電營貢獻有多大

法人預估每片AI晶片的CoWoS收入為200美元,且接下來幾年都將持平,也因為先進封裝價格較無變化,所以先進製程+封裝的每片AI晶片帶給台積電的總收入,仍然沒有逐年上升的趨勢。

|

客戶輝達 (美元/個)

|

2023e

|

2024e

|

2025e

|

2026e

|

|

台積電每片AI晶片

先進封裝(CoWoS)收入

|

200

|

200

|

200

|

200

|

|

合計(先進製程+先進封裝)

台積電每片AI晶片總收入

|

610

|

591

|

574

|

585

|

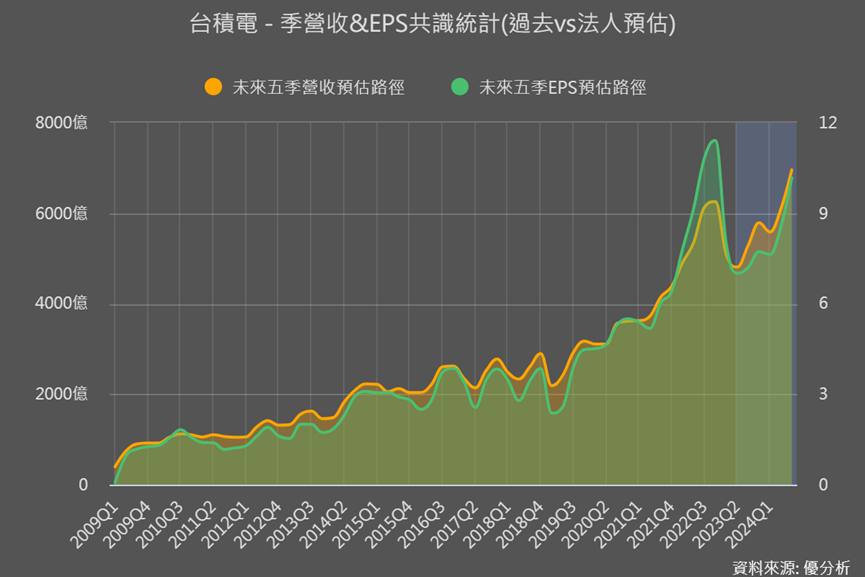

開頭說輝達AI晶片銷量CAGR高達36%,長期貢獻給台積電的營收仍是成長的沒有錯,但我們要看的是,AI晶片的規模,到底對台積電整體的貢獻度高不高!

下表可以看到無論是封裝還是先進製程需求量都有明顯上升,但對於台積電來說,量體還是太小,到了2026年貢獻率仍很低、沒有超過3%。我們若再調高法人對台積電的營收貢獻40%來估算(也就是把產能緊缺的CoWos漲價也加進去),2026年貢獻也才提升至3.6%。

|

輝達AI 晶片對台積電影響

|

2023e

|

2024e

|

2025e

|

2026e

|

|

每年CoWoS晶圓

產能需求(千片)

|

70

|

129

|

150

|

177

|

|

每年先進製程

產能需求(千片)

|

54

|

92

|

99

|

117

|

|

對台積電營收貢獻

(百萬美元)

|

1,280

|

2,293

|

2,576

|

3,102

|

|

對台積電營收貢獻率

|

1.8%

|

2.6%

|

2.5%

|

2.6%

|

所以台積電並沒有因為代工輝達AI晶片與CoWos,而有明顯的營收與獲利提升。

我們再換個角度思考,若加上AMD與Intel,這些真AI晶片(不包含其他CPU、ASIC等高速運算晶片)需求量,對台積電能貢獻提升到超過10%的話,那對其他原本受惠AI帶動ASP與營運貢獻度都較高的其他AI供應鏈台廠(真AI概念股),影響不就更更更顯著了嗎?

所以相比其他真AI概念股,台積電並沒有出現2023下半年、營運超越以往高點的預估情況,也因此要以真AI概念股25倍以上的高本益比這個角度,來看待目前的台積電是不正確的,但這並不代表台積電未來不能持續成長。尤其後續將受惠英特爾擴大委外代工的營運策略。

英特爾(INTC-US)擴大委外代工貢獻度更大

英特爾長期以來本就是台積電的客戶,2023/7台積電財報會議中提到,客戶委外比例提升可能是台積電市場份額展望的關鍵!這可能就意味著英特爾委外代工,為台積電帶來的市場份額增長。

由於製程技術的困難及晶圓製造效率和成本,英特爾擴大擴大委外來降低成本、快速提高獲利,據法人統計/預估的英特爾晶圓委外情況如下:

● 2021年晶圓生產外包比重15-20%

● 2023/6晶圓生產外包比重20-25%

● 2024-2025年法人就基本情境預估,晶圓生產外包比重會分別提升到30%、50%,且看好將會有很大一部分主要是來自英特爾的核心產品CPU(也就是製程會較高階),委外代工訂單規模預估為186億與194億美元。

而同樣是基本情境預估並根據台積電市占與可接單的情況,台積電約可接獲2024年委外訂單中的30%、約56億美元,以及2025年的50%、約97億美元。

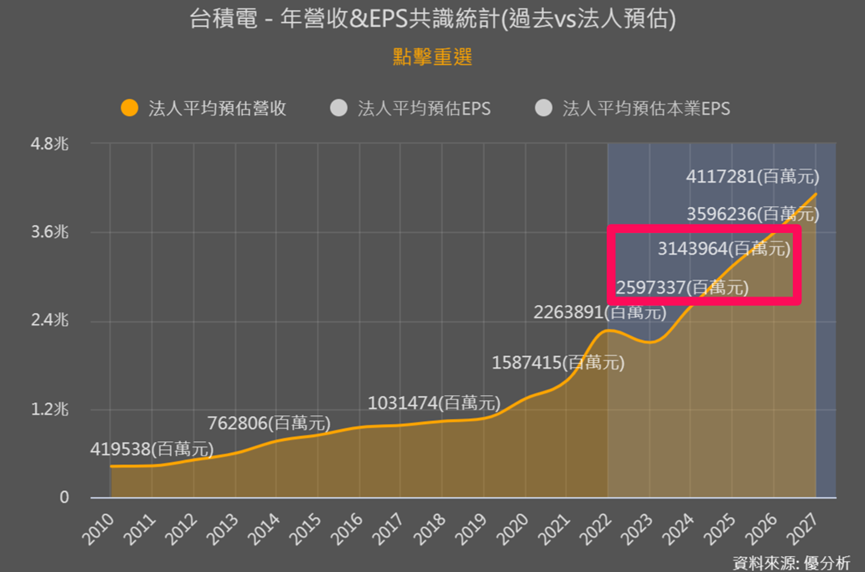

若我們以1:30的匯率概算一下,差不多是1,680億和2,910億台幣,而根據模組法人平均預估營收來估算,英特爾委外代工訂單約占台積電2024、2025年整體營收的6.5%與9.3%。這樣的貢獻比率明顯優於輝達AI晶片帶來不到3%的營收貢獻。而這只是基本情境,樂觀的話其實還會更高。

因此,與輝達、AI風潮相比,英特爾對台積電的營收貢獻實際上更為顯著,而這有賴於台積電的製程技術優勢,所以只要台積電能夠在先進製程上維持其領先的獨家供應地位,它仍將持續在穩定的成長軌跡上。