2024年2月16日,撰文者:林區

搭好我是林區。

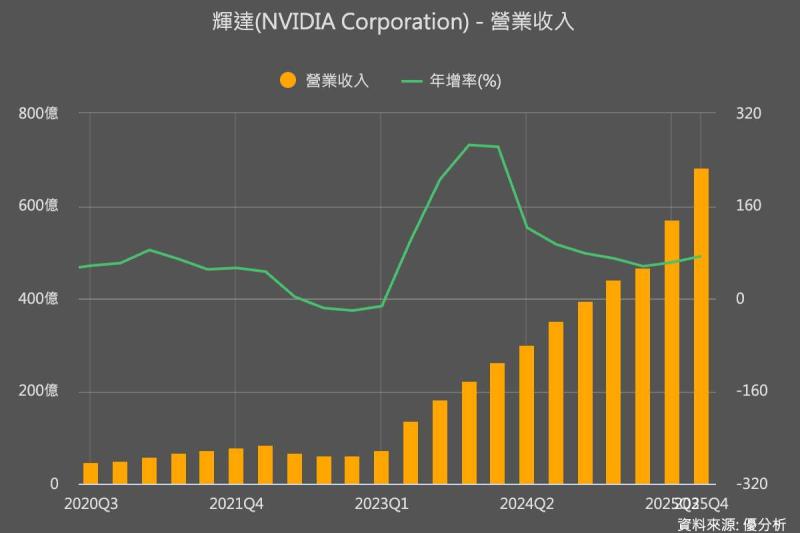

根據機構統計,2022年,全球企業對於雲端基礎設施服務的支出總合高達1.8兆台幣。

2023年,總支出成長到2.2兆台幣,比2022年大幅成長了19%。

從數據來看,AI浪潮對台灣的零組件供應商來說並非只是想像出來的題材,因為這些雲端業者真的花了2兆多的資金進行資本支出,這些錢很大一部分流入台灣供應鏈中。

這股高成長動能直到2023年第四季也維持在年增20%,也絲毫沒有減緩的跡象,儘管全球消費景氣不容樂觀,也幾乎不受影響。

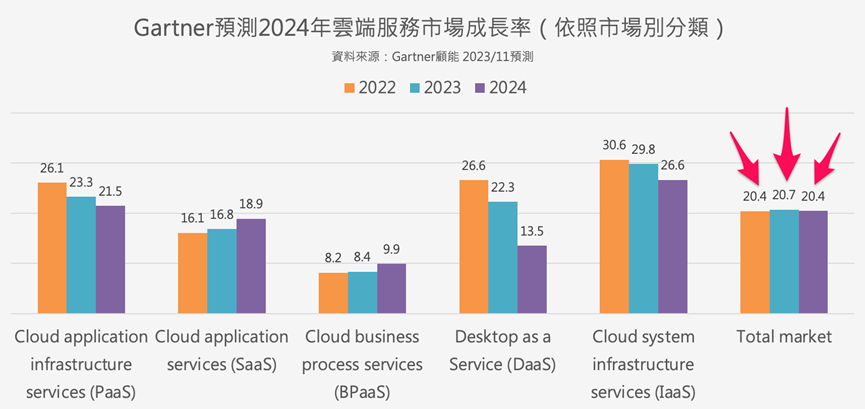

我們再看另一家機構Gartner的統計,2022及2023年雲端服務市場成長率就高達20%,來到2024年,依然預期整體成長率可以保持成長20%的高檔水準。

從以上數據我們就能知道AI相關股票為什麼會受全市場關注,因為這是一個產值規模非常大的產業,與其相關的公司非常多,當這麼大的產業高速成長時,會帶動其中大量的公司業績成長,自然就吸引大筆資金進駐相關個股。

這時敏銳的投資人就開始思考了,供應鏈中到底哪間公司成長性比較高呢?

本篇文章就讓我們來比較看看整個AI產業中,法人預估獲利成長率較高的公司是誰吧,文章最後也會提供目前法人預估成長率高的公司清單,請一定要看到最後喔。

川湖:AI伺服器市佔50%

第一檔我們來看伺服器導軌大廠:川湖(2059-TW)。這間公司我在2023年4月時跟大家討論過,今天再來看看最新EPS成長率法人估到多少。

目前川湖在伺服器市場的市佔率高達30%,而在AI伺服器市場,市佔率更高達50%。

要生產這些伺服器機櫃用的導軌,必須要通過品牌商的嚴格認證,因此只有少數的供應商能進入,形成一定的競爭門檻。

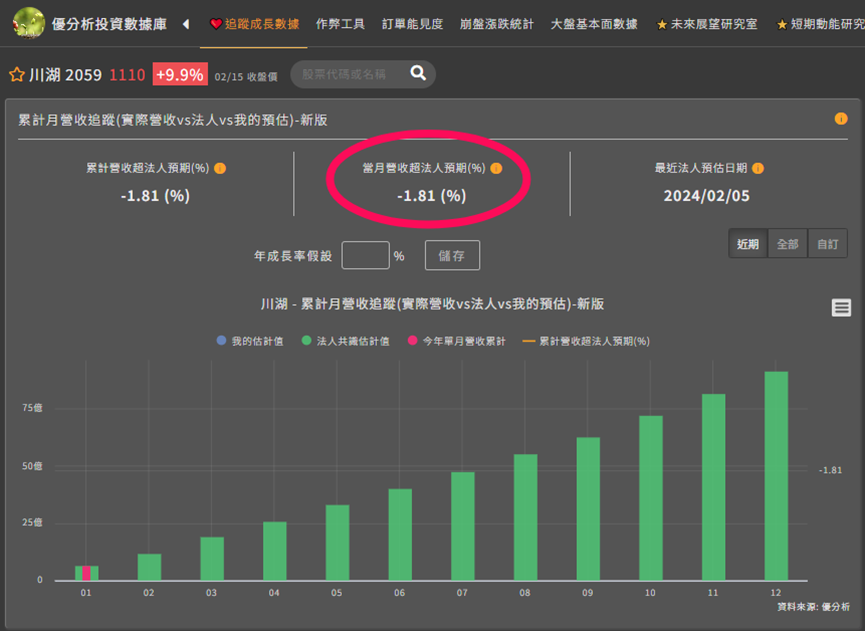

從這張圖表可以看出公司的未來展望,獲利趨勢是上升還是下降,若是上升,到底上升多快。

根據法人最新預估,從2023到2026年,成長率是每年43%。

很明顯,川湖的長期趨勢是正向的,而且成長性相當優秀。

看完長期趨勢再來看短期,法人對於今年每一季的預估。

可看出不管是營收或EPS,第一季就是今年最低點,預期之後會逐季向上成長,動能非常強勁。

那到目前為止,公司有沒有達到市場預期呢,我們可以從剛公佈的營收表現來檢驗。

1月營收略微低於法人預期1.8%,還算可以接受的成績,將來只要公司能不斷達到預期,今年EPS成長的預估就更有機會達標。

同業競爭狀況

不過長線投資人可能會擔心另一件事,就是同業競爭,例如同為台廠的南俊國際(6584-TW),目前市佔率大約6~7%。

但導軌這項產品其實天生就有一個優勢,就是他在整台伺服器機櫃中的金額佔比,實在太低,1個單價(ASP)才500多塊。

客戶要殺價時通常會先從金額佔比最大零組件的開始殺,才能真的省到夠多成本,因此被大幅砍價的風險下降。

尤其是在AI伺服器機櫃,整組機櫃的金額可能高達數十萬以上,對1個單價500多塊的導軌殺價省不了多少錢。

從過去的單價(ASP)趨勢來看,確實都維持在一定水準,近2年甚至大幅上升。

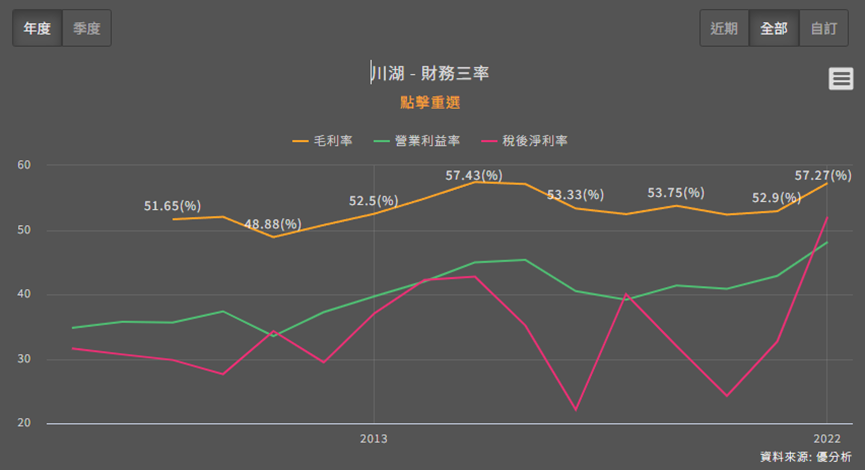

再比對過去毛利率,可以發現川湖毛利率長期都在50%上下,且波動很小,被砍價的情況應該不太嚴重。

另一個優勢是,客戶也沒有必要因為一個500多塊的小零件換供應商,這又降低了現有訂單被同業搶的風險。

單價佔比低、卻重要、又有相當的技術門檻,這讓導軌產品擁有天生的競爭優勢。這樣一來法人預估的高成長率,也相對較有機會達到。

川湖股價已反應了嗎?

好的,川湖的成長性確實很高我們已經知道,根據法人預估未來3年每年的EPS都能成長43%。

但問題是,股價已經反應這個43%成長了嗎,還是只反應了其中10%,假如已經反應40%,可能不是很好的買點,但若只反應10%,那當然要趕快買進,對吧。

我每次發現一間高成長性的公司後,都會這樣思考。

這時可以運用折現模型計算,就可以得到答案,他可以幫我們算出現在股價已經反應多少EPS成長率,再跟法人預估成長率相比,就能做出更明智的策略。

算法很簡單,1分鐘就能算出來。

第一格要填2023年EPS,可以在下方圖表找到,22.7塊填進去。

第二格代表未來5年的EPS成長率,這格先隨便填30,等下再回來修改。

第三格是未來第6~10年的EPS成長率,我們保守填入每年2%就好。

第四五格為折現率及永續成長率,這2格一律填10跟2。

填完按計算,最右下角的股票價值為859元,我們目標是要調整剛才隨便填的第二格數字,讓股票價值這格對齊最新收盤價。

先調到35,股票價值變1024還差一點。

再調到37,股票價值變1097,差不多了。

這樣就得出計算結果,目前股價已經反應每年37%的EPS成長率。股價反映的是整個市場的想法,因此我們就知道現在市場認為川湖未來5年的成長率是37%。

跟法人預估成長率43%相比,其實相差不多,也就是目前股價已經反應法人認為的大部分成長性了。

又或著你認為EPS其實還有上修空間,成長率應該不只43%,這時股價只反應37%,可能就有一點低估。

只要花1分鐘計算,對於目前股價位階是高是低,就會更清晰。

以上示範的就是一個完整的判斷過程,多數投資人沒有預估EPS的能力,就可以先參考法人預估的成長率,來尋找高成長的投資機會。

但這樣還不夠,因為股價如果都反應完畢了,此時買進無法大賺,所以我們要將市場看法算出來,假如股價還沒反應法人估的成長率,才有可能是找到好的投資機會。

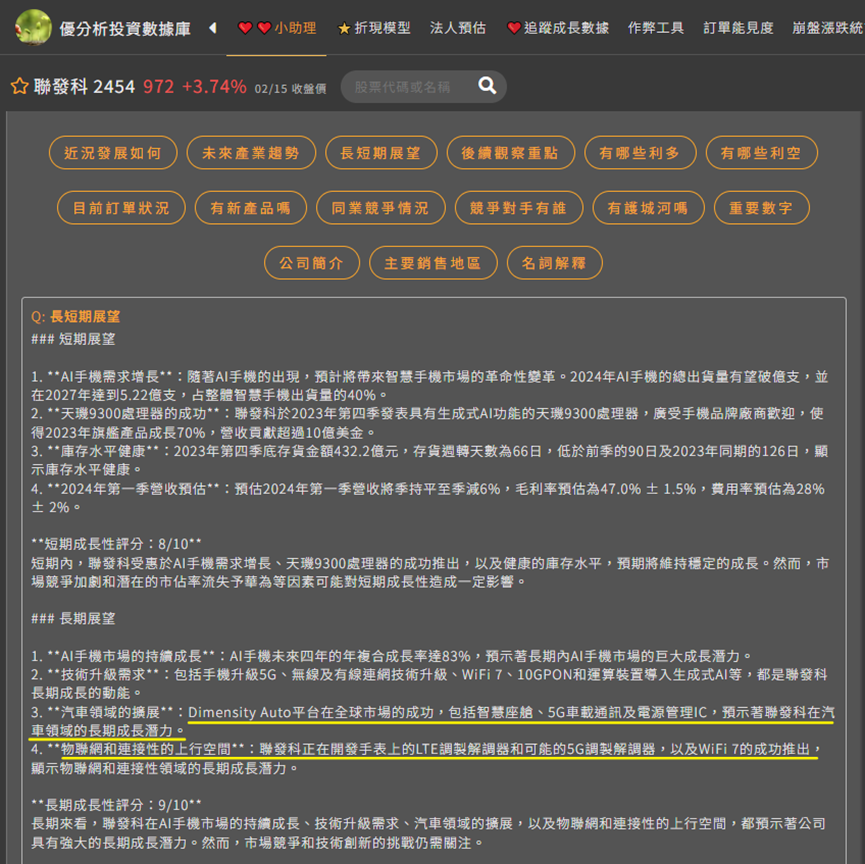

聯發科:AI手機CAGR 80%

第二檔我們來看剛推出AI處理器的聯發科(2454-TW)。

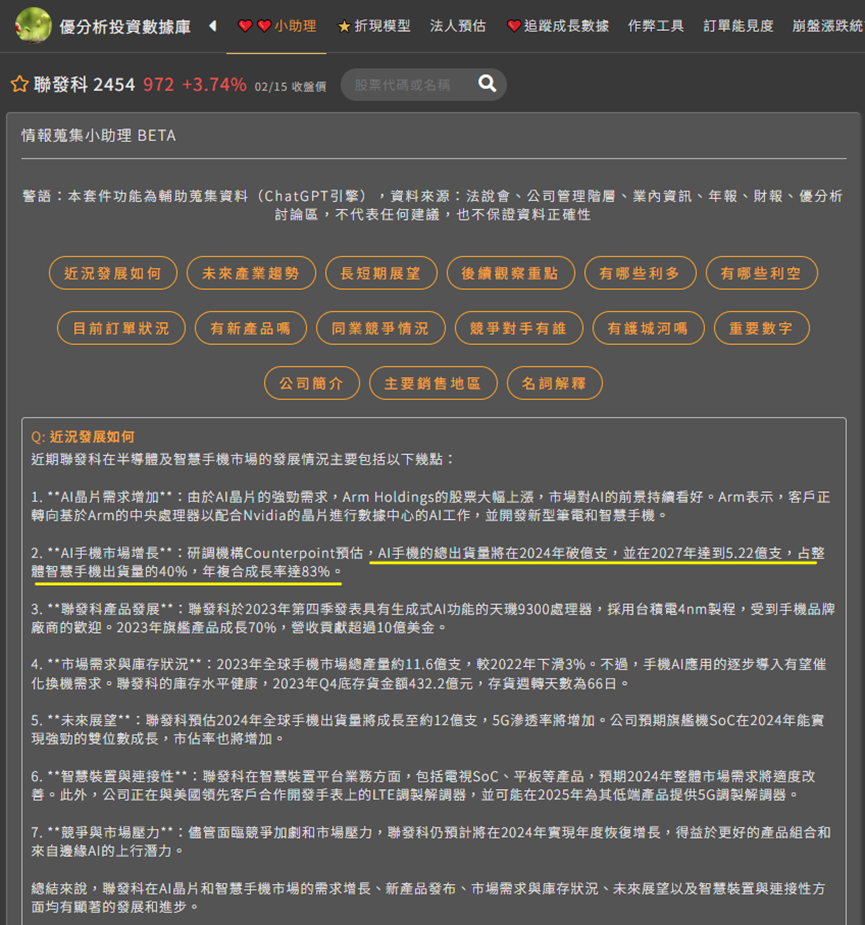

發哥最新出的是帶有生成式AI功能的天璣9300處理器,用的是台積電4奈米製程,因為其創新的AI功能受到市場好評,帶動去年第4季手機業務成長。

目前已獲Vivo、OPPO 和 iQoo 旗艦手機採用,用於提供生成式AI功能,例如文生圖、文章摘要及語音助理....等等。

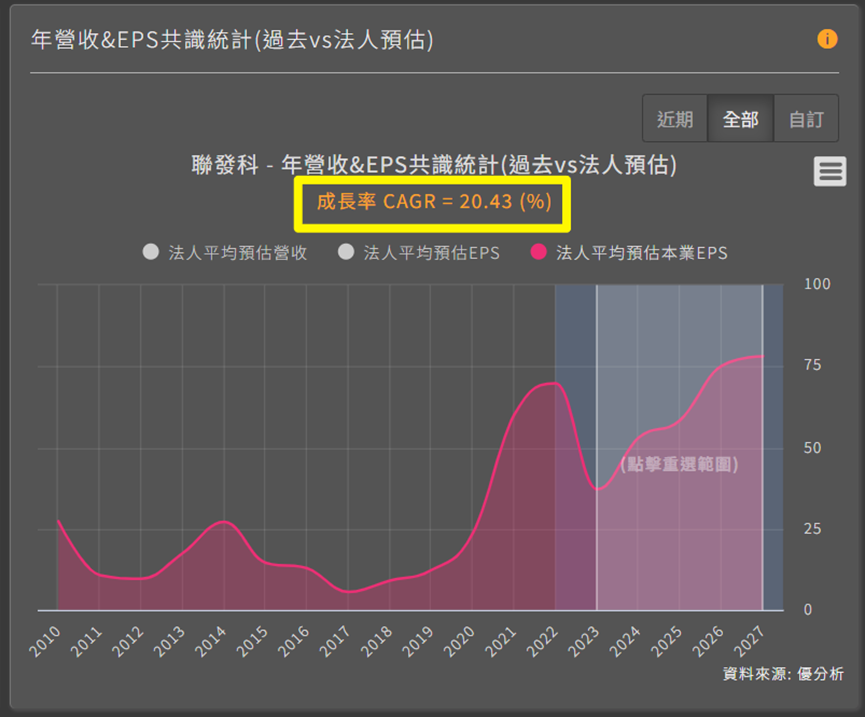

根據十家以上的法人預估值平均,聯發科未來4年ESP成長率大約是每年20%。

成長性高、且長期展望能見度也很高。

抓出成長動能

長期能有這麼高的成長率、及展望能見度可以歸究於幾個成長動能。

第一,雖然2024年,機構預估整體手機市場只能比去年成長4%,算溫和復甦,但重點在於內容產值的變化。

Counterpoint預估,AI手機的總出貨量將在2024年破億支,並在2027年達到5.22億支,占整體智慧手機出貨量的40%,年複合成長率達83%。

AI手機是否受到市場青睞我們可以觀察看看同業的銷售狀況。

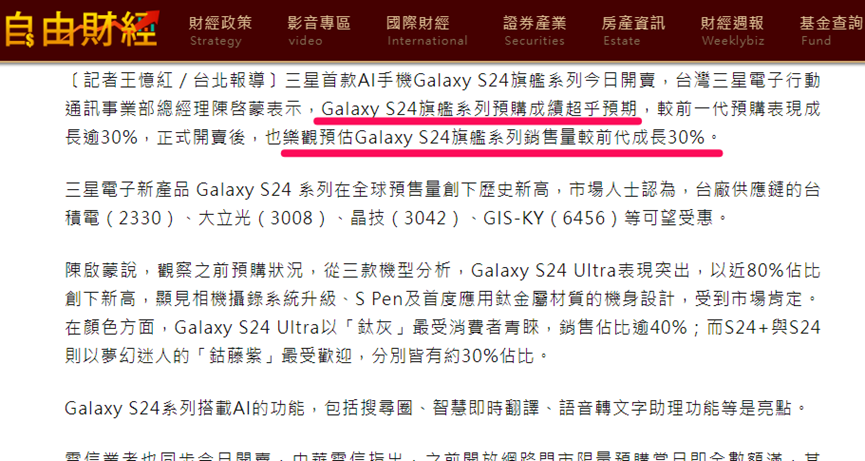

去年11月時,三星原本預估S24大約只能成長10%。

但因為預購成績超預期的好,三星上修銷售量,預估S24將比前一代成長30%。

從研調機構的預估及真實銷售狀況,可發現市場對AI手機的接受度應該不差。

另外兩個成長潛力則是物聯網和車用領域,例如目前正在開發中的5G及WIFI7相關的晶片技術,以及Dimensity Auto平台。

但目前還無法立即貢獻營收,這是較長遠的佈局,可能為聯發科帶來的是數年後的成長潛力。

投資人不應該小看現在還無法貢獻營收的潛能,因為長期成長潛力較高的股票,其價值會更高。

我們可以從一個簡單的例子看出原因:有兩家公司今年EPS都一樣,第一家未來EPS只會成長2年,後面每一年都不會成長,另一家不但能成長2年,而且後面每一年都會持續成長。

你認為這兩間公司,哪一間的股權更有價值?

答案是後者,市場會給每年都能成長的公司更高的股價,而且會高很多。

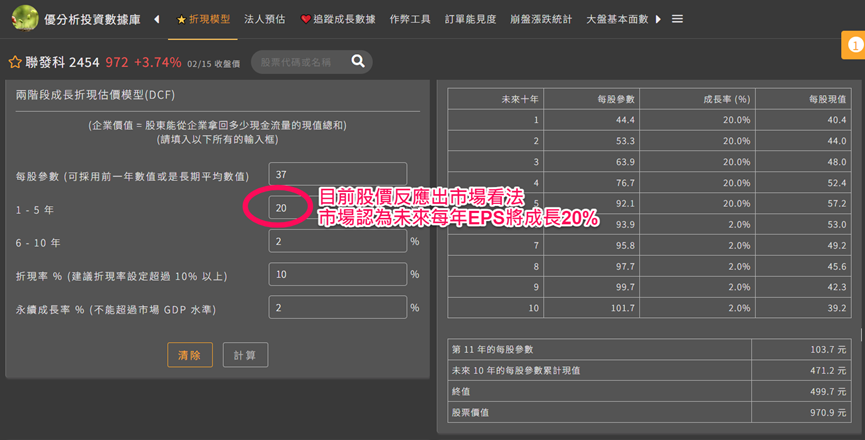

聯發科股價已反應了嗎?

再複製一次前面用過的判斷流程,當我們看出公司成長性後,還要看股價是否已經反應了,若還沒,才有可能產生投資機會。

計算過程前面示範過了直接跳到結果,目前聯發科股價,反應出市場認為EPS將每年成長20%,跟法人預估的20%成長率相比,已經反應大部分的成長性。

都是合理價怎麼辦?

當我們看了幾檔有興趣的股票都遇到像川湖、聯發科的這種情況怎麼辦,研究半天,真的非常看好公司的成長性,甚至覺得EPS有超乎預期的可能性,但又不太確定。

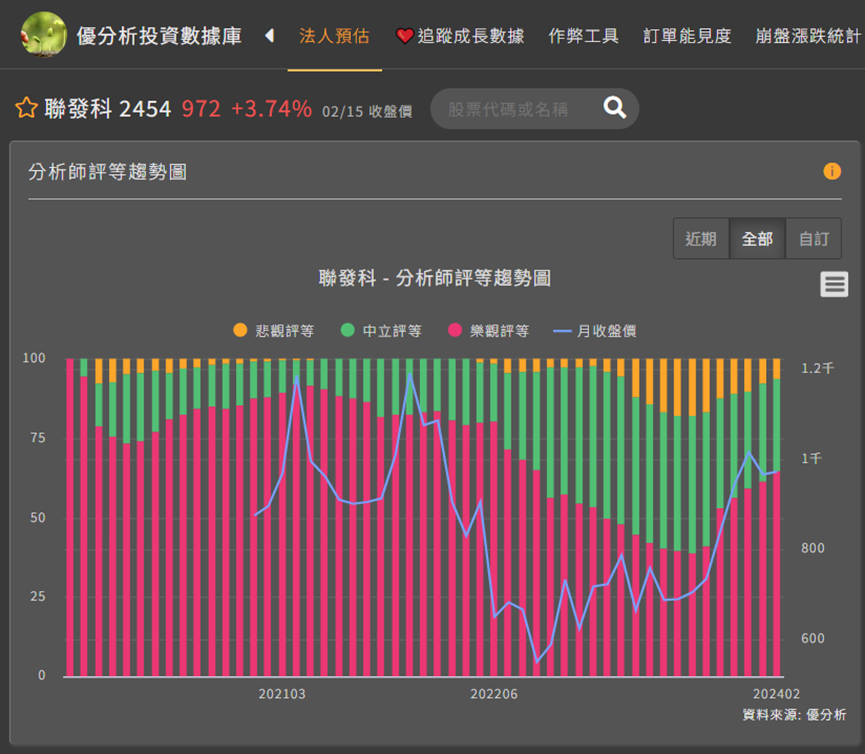

這時我們可以看看分析師評等數據做為另一個參考。

以聯發科為例,這張圖是根據優分析統計30家以上的分析師評等變化,每一根直條都代表1個月的所有分析師的總評等。

樂觀評等相當於報告中寫『買進』及『強力買進』。

中立評等相當於報告中寫『持有』。

悲觀評等相當於報告中寫『賣出』。

可以看出目前大約還有4成左右的分析師較不樂觀看待。

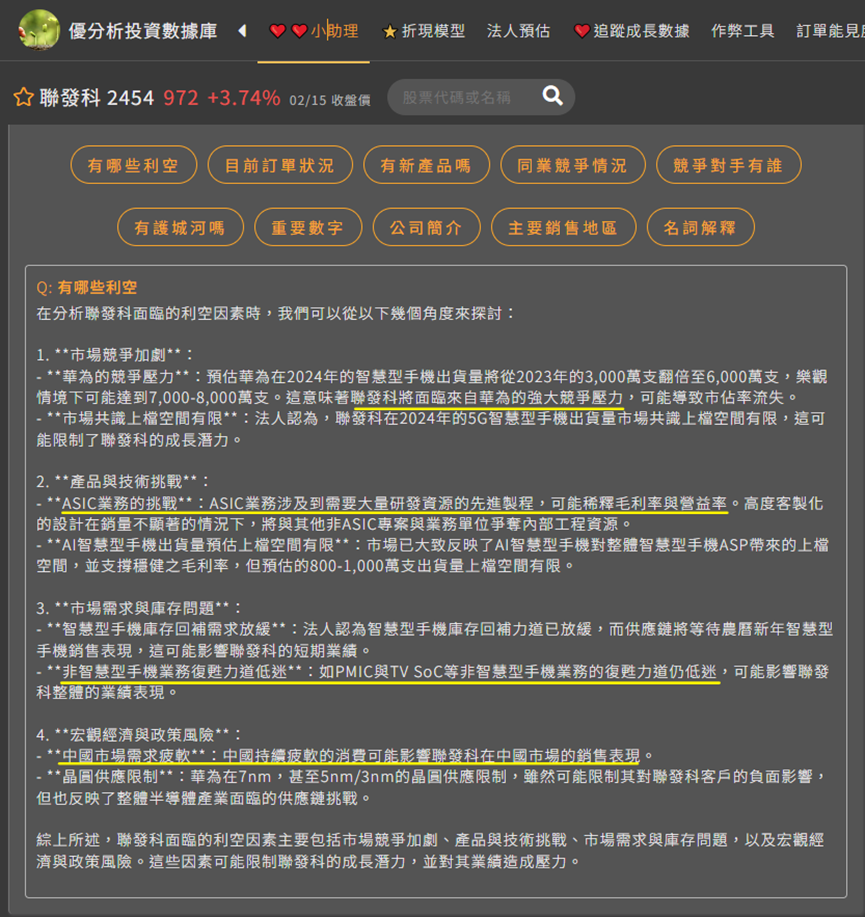

主要原因就是目前還有畫面上這些利空因素,市場還沒有全面轉向樂觀。

其中可能比較算是短期利空因素的是非智慧型手機業務、及中國手機市場疲軟。

假如你認為這些短期利空確實有機會在未來淡化,法人評等及EPS可能將有上修空間。

此時就可以試著在折現模型,輸入更高的EPS成長率來估值看看。

AI相關個股成長率清單

最後這是根據優分析數據庫,統計市場上有權威性的法人機構共30多家,製作出來的清單。

目前成長率最高的是聯茂、世芯、力致、台燿、金像電.....等,因為AI相關個股太多了,這裡並沒有全部列出來,想知道其他個股的成長率,可以加入我的LINE群詢問。

但一定有人會說『可是XXX還不是都不漲』,這就是本文前半段中間提到的關鍵,因為股價早就在之前反應過了,當然不會漲,多數投資人都不考慮這個問題,認為會成長就買,買了才在唉說為什麼都不漲。

所以我們才要計算目前股價隱含了多少EPS成長率,這樣才能知道市場看法是否已經反應你認為的高成長性,要是都反應過了,未來你也不認為EPS還有上修空間,它就不是一個好的投資標的。

其實不會很難,運用以上分析及判斷方法,即使你不是專業投資人,也能透過數據做出優秀的決策。

步驟很簡單:

1.先自己看過一次,確定公司成長性如法人預估的這麼好。

2.計算股價隱含獲利成長率,判斷股價是否已反應完畢。

3.假如反應大部分了,但自己又非常看好,應思考成長性是否有上修空間。

4.透過分析師評等圖做進階判斷,再決定是否要上修EPS成長率。