優分析產業研究部 - 0514

重磅消息 : 美國聯邦能源規管委員會周一(05/13)批准了十多年來首次的重大電力傳輸政策更新,旨在加快新的跨區域線路的建設,以轉移更多清潔能源,以應對電動車、數據中心和人工智能的激增,並滿足不斷增長的需求。

這項以2-1票通過的新規則也是聯邦能源規管委員會有史以來,首次正視長期傳輸規劃的需求,對於幫助實現拜登政府2050年實現經濟脫碳目標,並使電網更具抗更頻繁的氣候驅動極端天氣事件的能力發揮著關鍵作用。

“這條規則來得再及時不過了,”聯邦能源規管委員會主席Willie Phillips在投票支持最終規則時表示。“我們迫切需要行動,以確保我們電網的可靠性和可負擔性。”他補充道:“我們正處於電網的轉型時刻,負載增長驚人,”並引用了國內製造業的激增、數據中心的激增以及推動美國老化基礎設施達到極限的極端天氣事件的激增。

美國電網建設背景 :

美國上一輪大規模建設是發生在1950年至1970年。而電網設備使用期限約在20年至30年,據美國能源局EIA統計,2021年時有超過75%的設備老舊,將面臨汰換需求。目前全球在電網設備發展中,最缺的就是變壓器,其中以500kV的需求最大,目前此變壓器的交期已達3年至4年。

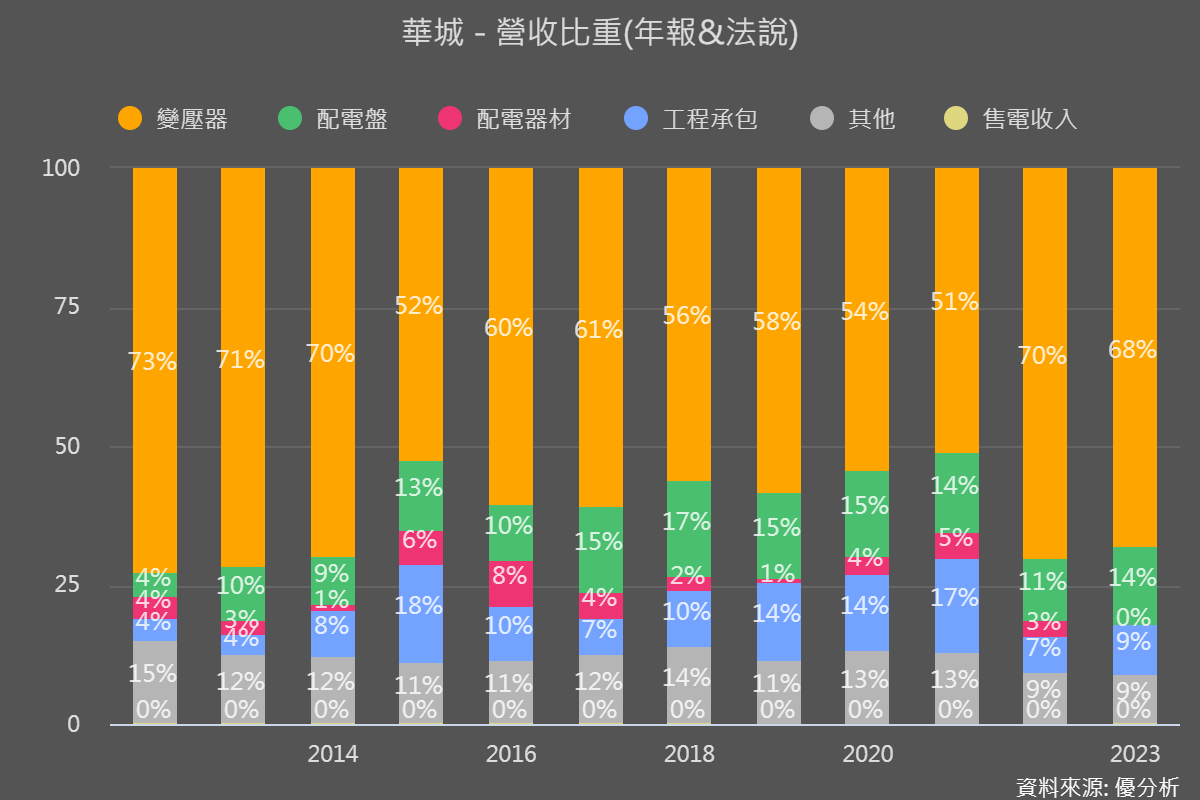

華城(1519-TW)為重電產業設備廠商,生產包括變壓器、配電盤及統包工程,風力發電與智慧電網為近年發展之重點項目,客戶包括:台電、中鋼、聯電、奇異、西門子等國際大廠,單一客戶集中度低。華城同時是台灣製造500kV級變壓器的龍頭廠商,其次是大同,兩者正積極搶攻美國基建法案上兆美元的商機。

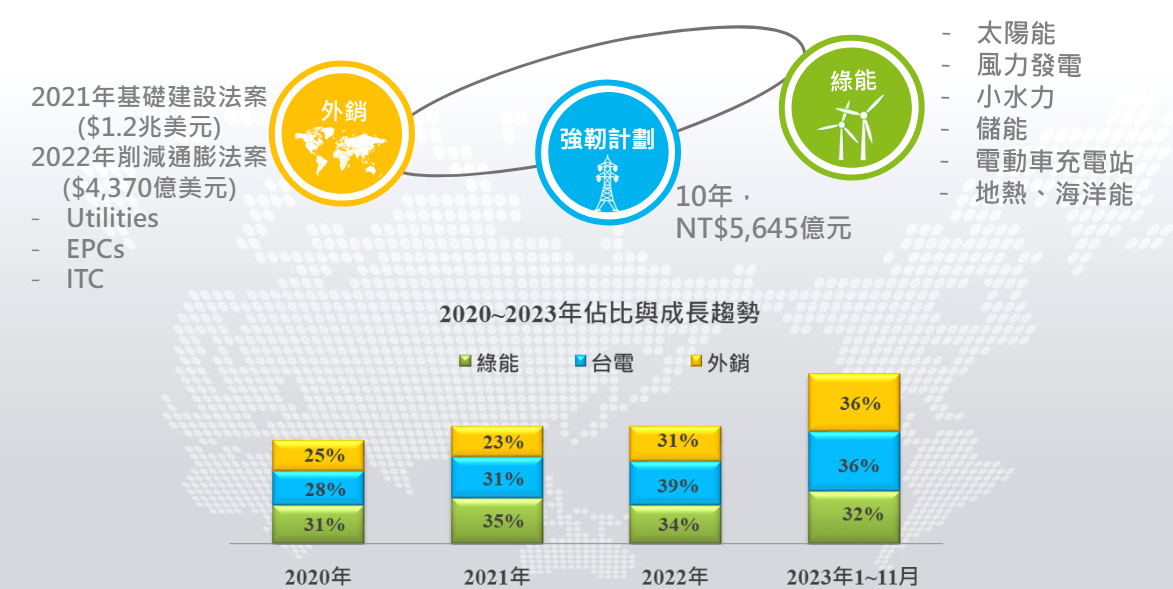

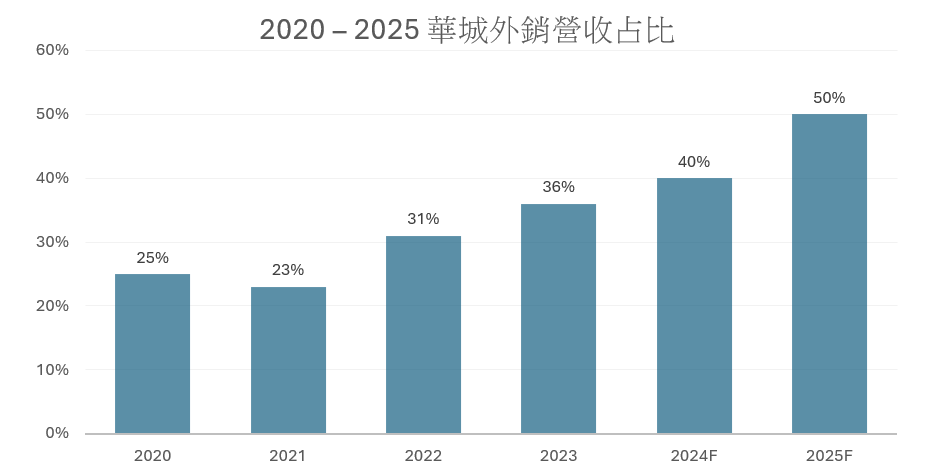

華城與日本日立技術合作,為國內重電出口最多的廠商,從華城外銷營收占比來觀察,2021年為23%,後續美國電網需求擴大,2023年占比營收達36%,這樣趨勢在變壓器產能尚未滿足前,預期2025達50%以上。

( 資料來源 : 華城法說會 )

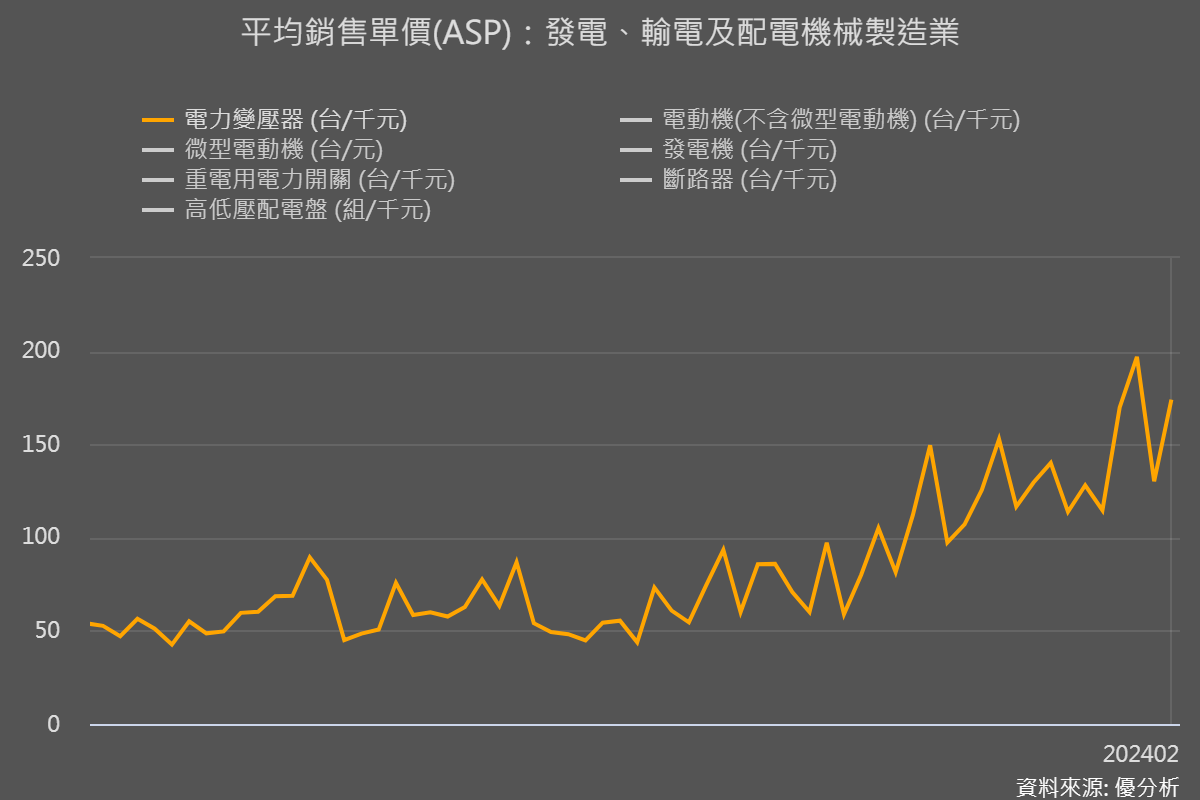

2022年為美國基礎建設大爆發的開端,變壓器在2022年底時,ASP價格已有所上升,但真正推動這波2023年底變壓器大缺貨的原因有二,其一是由AI所帶動,資料中心用電量超乎預期,其二是2023年受聖嬰現象影響,為歷史上最熱的一年,帶動冷卻用電需求,而這樣情況延續至2024年。

整體來看,在電力需求高度上升的環境下,變壓器快速成為賣方喊價市場,目前交期已長達3至4年,而在供給端產能尚未滿足需求端的情況下,台灣電力變壓器的產品的平均單價(ASP)正快速上升,為變壓器供應商創造更大的利益。

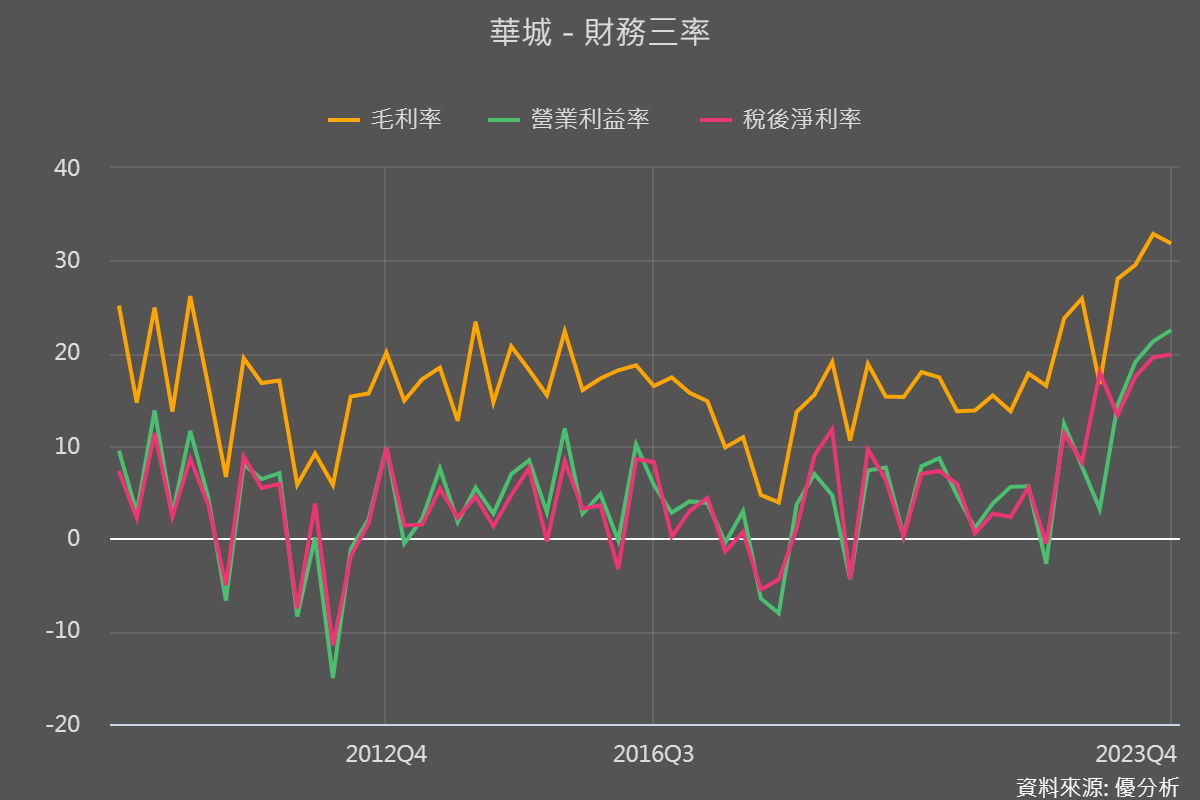

華城500kV變壓器因為售予美國電力公司價格優於台電,也因此當外銷營收占比持續上升時,同時財務三率也跟著大幅成長。

供需何時反轉,成為後續觀察重點

公司目前訂單已超過百億元,能見度達2025年, 產能方面,華城開啟三班制消化訂單,近期董事會通過投資8.8億元擴建廠房,市場預期主要擴充變壓器產品,因應美國市場和台電強韌電網計畫變壓器拉貨需求。

觀察全球變壓器大廠的產能規劃消息 :

1. GE Vernova:投資額2,850萬美元擴大產能,預計創造153個就業機會。

2. 西門子能源:投資額1.5億美元建設變壓器工廠,業務預計於2026年初開始。

3. Hitachi Energy:投資額1,000萬美元的擴建和改進計畫,提供額外產能並增強製造能力。

4. WEG :這家巴西的大廠同時在美國也有產線,宣布對位於美國的配電變壓器業務進行重大擴展。

以上所列出的擴產計畫,從時程來看,預期在2025年下半年至2026年後才會大規模的進入生產。但擴產計畫雖然示出,仍面臨挑戰,包含市場勞動力不足,缺乏熟練的技術工人,都為變壓器產能擴增帶來變數。

國內變壓器市場

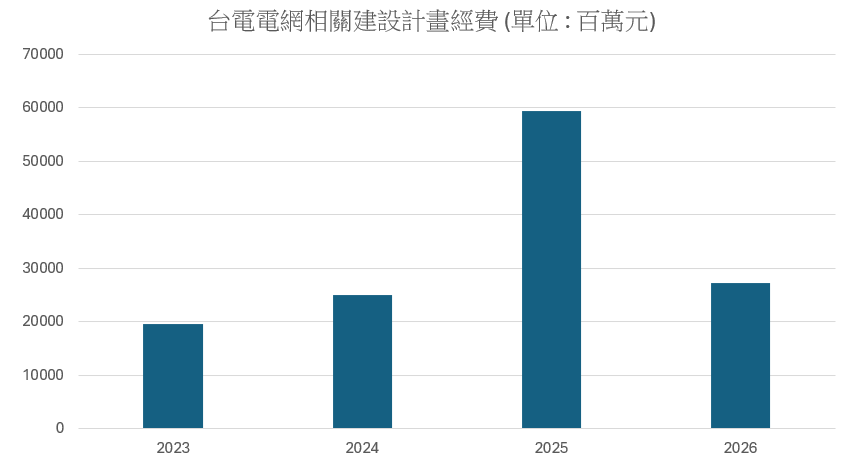

國內變壓器市場最大買家為台電,根據台電強韌電網計畫中的設備汰舊換新內容,針對老舊變壓器將逐步進行汰換,在2022年至2032年預定平均每年更換21台變壓器,其中預算配置2022~2024為80億元,2024~2026為43億,2027至2032年為77億。

新增需求區塊,主要來自於台電提出的分散工程計畫,因應後續再生能源電發展,包含7站7線離岸風電併網工程(11GW)及9站10線太陽能併網工程(6.5GW),台電目前規劃28個變電所,2022年至2025年完成11所,2026年至2032年完成17所。

( 資料來源 : 台電 )

從台電資本支出來觀察,2023年達到853億元,2024年達1309億元,而2025年迎來最大支出預算為離岸風電加強電力網計畫,將推升台電在2025年支出來到高峰,並於2026年至2030年間延續動能。

(資料來源 : 台電 )

華城長短期展望

短期來看,華城變壓器現階段為賣方市場,ASP有成長空間,供給端因美國市場由於勞動力不足和擴產周期長,供不應求可能加至2027年,但要留意國際大廠擴產的進度,包含ABB、西門子、SGB、Hitachi Energy、WEG等,預期大額產能在2H25、1H26開出。

電網需求受益美國市場需求激增,台灣變壓器出口額佔美國進口額從1.9%成長至3%,其中 華城佔據台灣出口約70%~80%,並且在美國電力公司的急單挹注下,毛利率高達50-70%,短期內商機大。

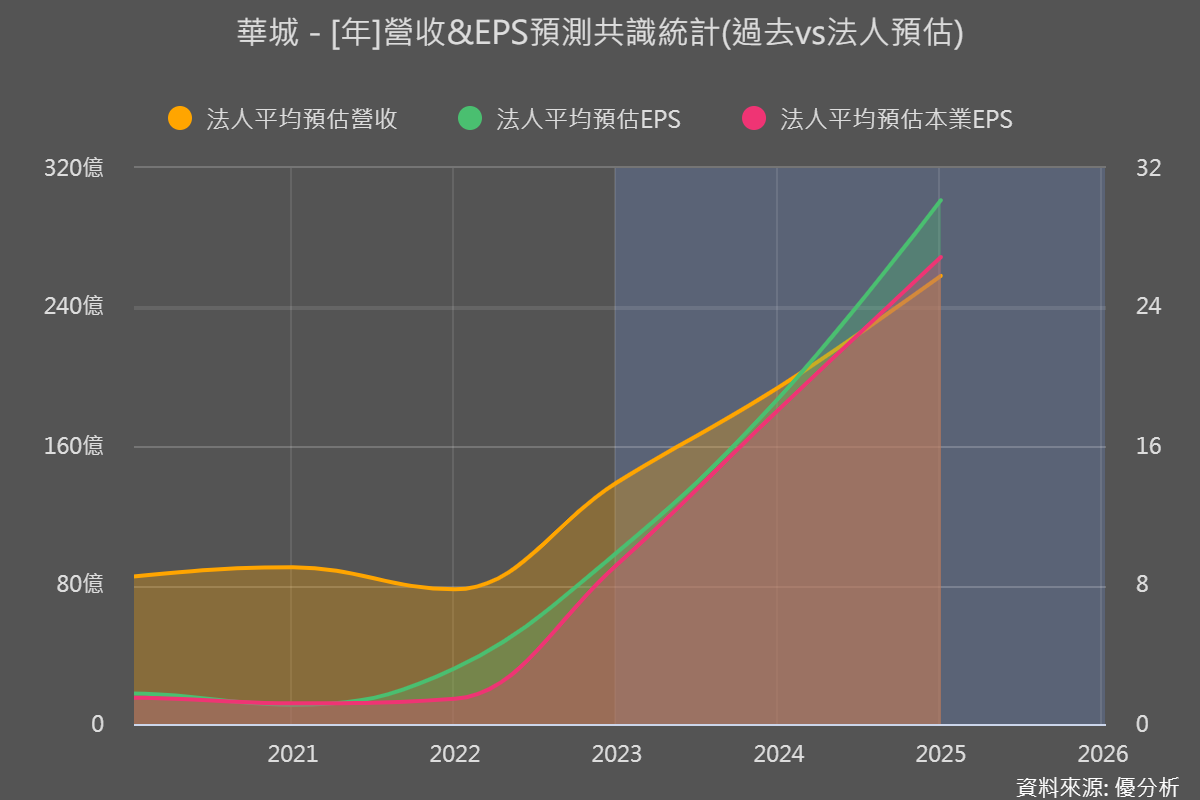

華城指出,外銷事業成長幅度的確最為明顯,因為美國有兆元基建計畫和削減通膨法案,尤其是電力設備及道路建設兩大塊,讓廠商很難在短期因應這些缺口。目前華城擴產進度持續,預估2024年及2025年擴產幅度皆將達30-40%,以滿足市場需求。

長期來看,隨著AI資料中心建置、能源轉型、電網汰舊換新及製造業回流等趨勢,全球電網投資預計將顯著增加,帶動長期需求成長。台電的強韌電網計畫將帶動重電產業需求,華城作為國內重電設備出口金額最多的廠商,將長期受益。但仍留意產能,一旦產能開出滿足市場需求,則賣方市場的優勢就將消失。

根據優分析產業數據庫,法人對於華城後市展望,平均預估2024年 EPS為18.77元、2025年為30.15元。

優分析將在(5/26)開辦 "重電/再生能源現況與發展趨勢"

報名連結 ( 支援線上觀看 附贈產業概念股模組)

如果你對重電及再生能源發展有高度興趣,這堂講座我們將更深入探討再生能源將為哪些產業帶來新的成長性,以及成長性有多高。另一個重點則是:受惠再生能源成長的「重電產業」,在這一背景下的「成長性能持續多久,能否維持多年強勁成長」。