9月19日(優分析產業數據中心) -在投資的世界中,每一步都是充滿策略和預測的。探討公司營運表現時就要關注:過去的市場評價動能是否仍然存在?台泥(1101-TW)是否還在先前設定的成長軌跡上?這些都是投資者在做出持股或調整投資組合時必須考慮的問題。而本篇我們將追蹤台泥營運狀況,了解為何法人對台泥悲觀評增加的原因。

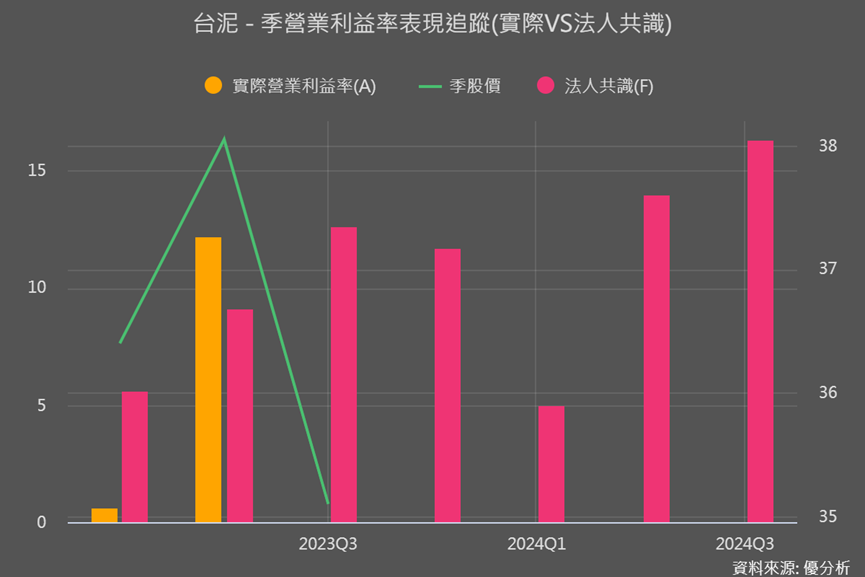

Q2獲利情況其實比法人預期更好

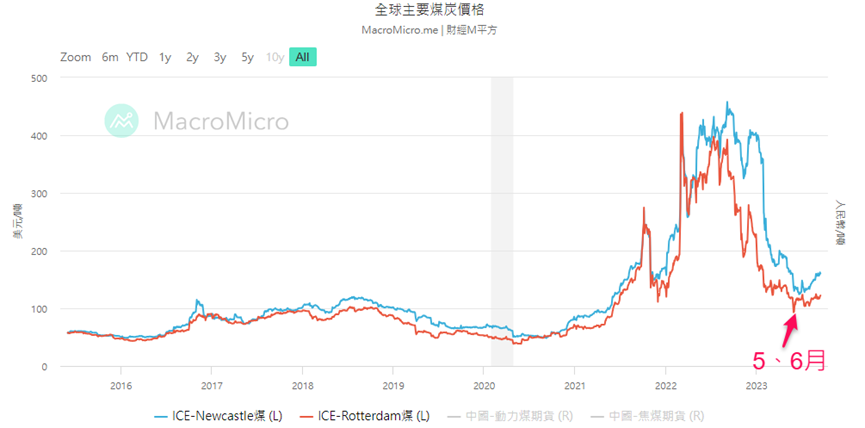

煤炭占台泥成本約四成,是影響台泥毛利率的一項關鍵。先前文章提過,明明國際煤價下跌,台泥成本應該要降低,但因為是持續下探,台泥在2023Q2之前買的原料還是變成相對高價。

不過5-6月煤價已接近通膨以來的最低點,所以2023Q2之前購入的煤炭,就會是近年來很便宜的價格,這也意味著,2023下半年,台泥的成本將會降低,獲利有望逐漸好轉。

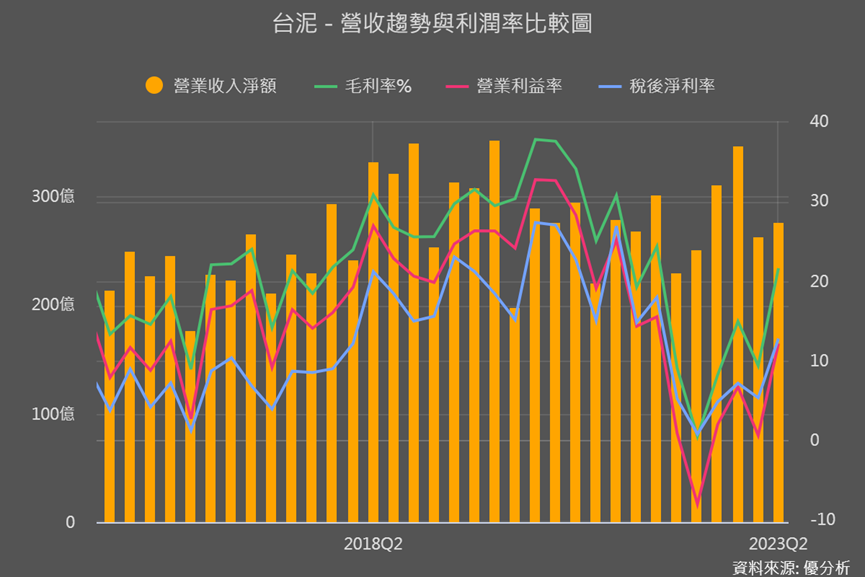

原本預期Q2可能會是營運低點、Q3獲利逐漸好轉,而下圖可以看到,其實台泥Q2獲利已提前明顯回升。

運用模組還能發現,事實上Q2的獲利情況已經比法人預期的還要更好。

這主要得益於2022年嚴重虧損的和平電廠電力事業,今年首季本還在虧損中,但Q2已順利轉盈。正是因為煤價成本下降,以及2022Q2以來售電平均價格較高所致。

此外,水泥部門在低價成本,以及台灣水泥市場穩健的帶動下,Q2營收雖低於去年同期5.3%,但獲利相較去年成長的22.5%。

而台泥Q2是否有很積極買好低價煤來存貨、存貨情況(整體與細項)如何,一起來看看。

存貨表現差強人意

從整體存貨來看,台泥已連四季存貨下降,看似不錯,不過存貨除以營收的「存銷比」和過往相比仍在高點,顯示存貨仍有堆積的情況、營收恢復動能受限。

再深入觀察存貨細項,下圖可以看到,製成品(紅色)其實沒有下降,反而還有點上升,反映出水泥的銷售情況仍然不佳;而明顯下降的反而是原物料(綠色)、季減15.5%,也意味著台泥沒有在Q2煤價低點時持續備料。

在當前經濟環境下,煤價呈現小幅上升並逐漸趨於穩定,對於台泥而言,這種情況似乎是有利的。但如果煤價再次持續上升,且之前購入的低價煤用完,台泥要支付更高價格購買煤炭,增加其生產成本。所以煤價的劇烈起伏是台泥成本控制的一大挑戰。

也可以進一步思考分析,台泥在煤價相對較低時,並未大量購入備料,這是否與其製成品的存量過高有關?

是否因主要銷售地區中國水泥市場需求持續疲軟,復甦速度過慢?台泥這一策略有可能是基於謹慎的考慮。

即使策略很謹慎,但也說明了因為水泥需求疲軟和製成品堆積,讓台泥仍面臨巨大的營運壓力,現在的台泥看起來就是前景不明,缺乏強勁的前景趨動力!

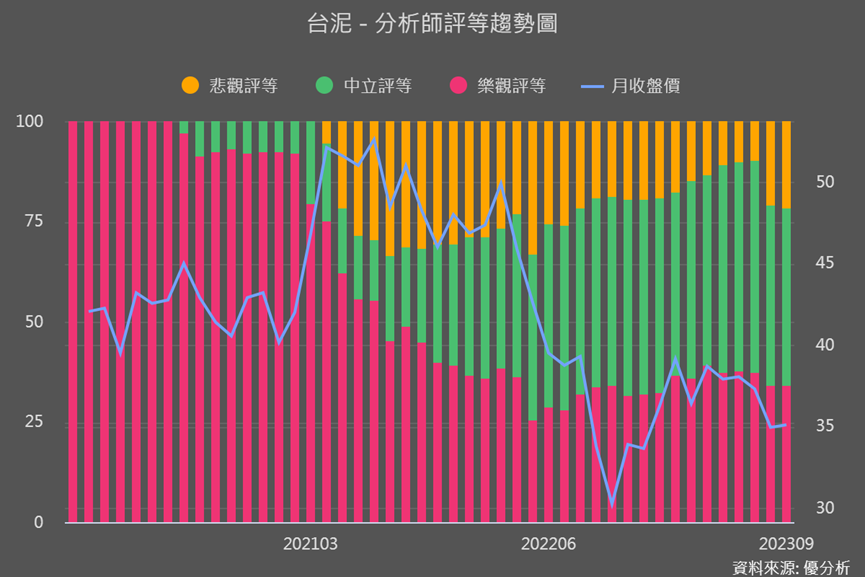

而驅動力可視為市場評價的基石,當一家公司有強勁的驅動力,市場會預期其未來獲利將增加,從而提高其市場評價。

儘管短期因煤價成本降低、和平電廠轉盈使獲利回溫,但市場仍擔心其未來獲利能力。這也解釋了為什麼上一季台泥營運更差的時候,悲觀評等反而還比較少,如今獲利改善了、悲觀評等卻增加,正是反映分析師認為台泥缺乏營運驅動力、前景獲利不明。

那之前備受矚目、讓台泥市場評價提升的新能源轉型呢?

能源轉型能否力挽狂瀾?

以下是台泥能源轉型重點近況:

1. 電池廠:台泥旗下的能元科技,2021年在高雄小港投資120億建設鋰電池工廠,該廠預計於2023Q3初步投產。

屆時將生產鎳三元電池,尤其是高鎳動力電池,瞄準電動飛行器(eVTOL)、電動超跑、電動重機等高階應用與國際高端客群。能元是目前少數可以供應電動重機的電池品牌,且公司表示訂單已排到二年半以後。

2. 綠電/充電:台泥歐洲子公司NHOA,2022/9已獲得歐洲充電站補助費2,300萬歐元(約8億台幣)支持,今年9月又再獲得額外4,990萬歐元(約台幣17億)資金。總計,歐洲子公司兩年內獲得了7,300萬歐元(約台幣25億)的資助。

我們本來就知道,能源轉型仍需要時間發酵,大多台泥的能源業務都仍在虧損的狀態,過了之前能源轉型題材帶動評價提升+營運由虧轉盈帶動獲利空間拉大的時期後,目前能源轉型很難成為目前驅散台泥整體前景不明、需求持續疲軟的驅動力。

不過上述仍有值得注意的亮點,那就是三元鋰電池者主要應用在高階領域,有望成為被市場低估、成為獲利驅動力的一項業務,有興趣的投資者也可以針對相關訊息做進一步的追蹤。