優分析產業研究部 – 0516

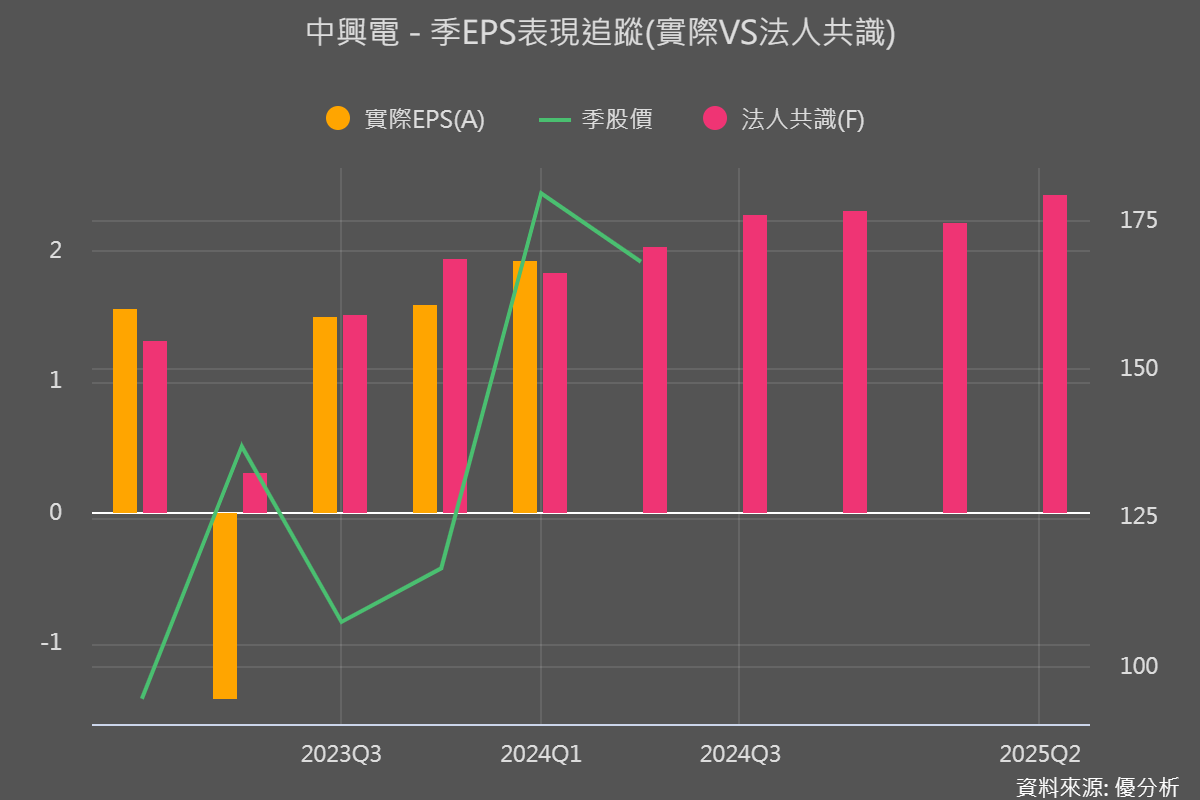

中興電(1513-TW)第一季合併營收61.39億元、本業獲利12.25億元、稅後純益9.53億元,EPS達1.93元,表現優於法人預期,目前市場的焦點都放在中興電重電營運上,但從財報中,我們發現服務業務部門也帶來驚人的成長。

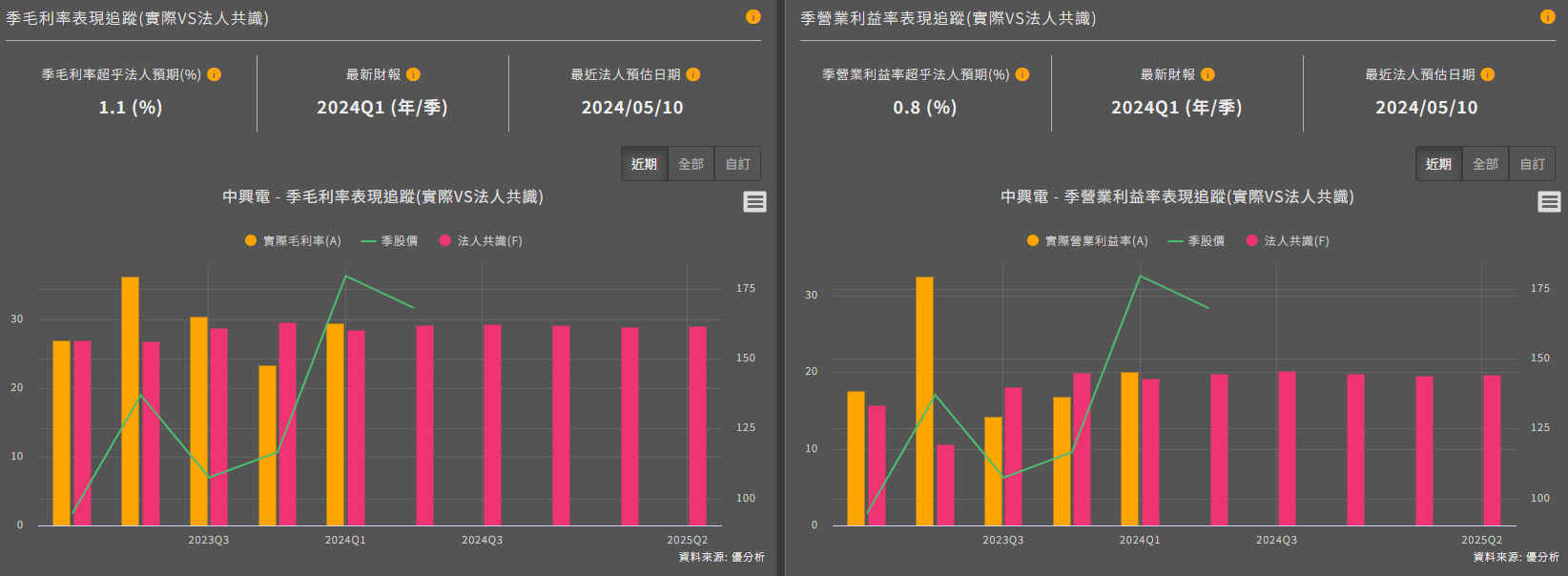

從優分析數據庫追蹤觀察,中興電不管是在毛利率或者營業利益率,其實都比市場期待來的高。

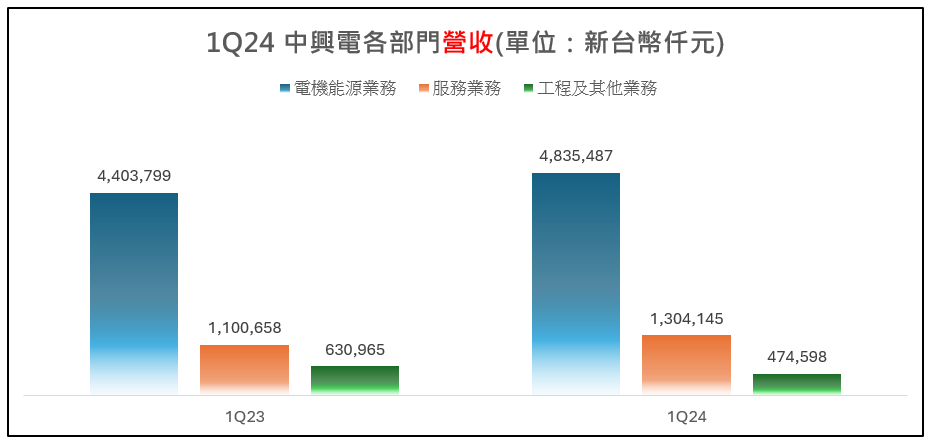

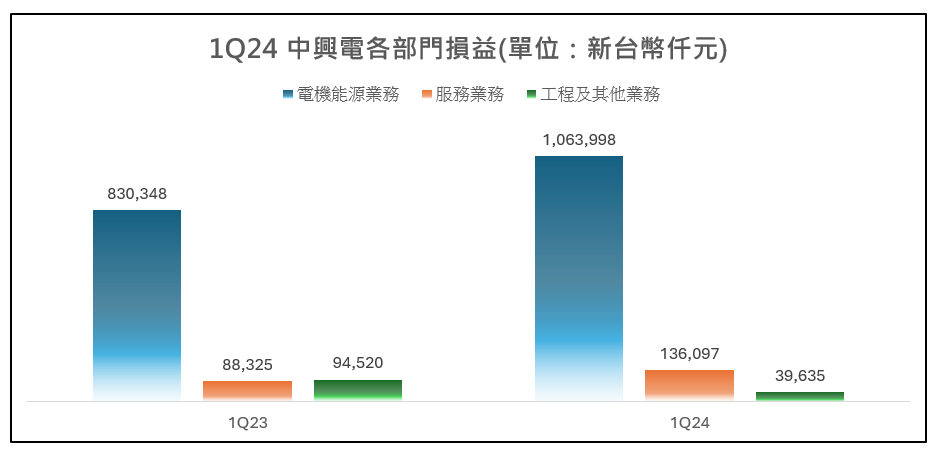

各部門營運 :

1. 電機能源業務 : 營收同期成長9.8%,損益同期成長28%

該業務包含電機電力設備及新能源產品等之生產與銷售,並承攬暨投資風力、水力、太陽能光電等發電計畫及各類型統包變電所等工程。

2. 服務業務 : 營收同期成長18.4%,損益同期成長54%

包含停車場委託經營管理、公寓大廈管理服務與機電空調維運、太陽能發電維運及環保檢測等具承攬服務性質之業務。

3. 工程及其他業務,營收同期衰退25%,損益同期衰退58%

包括承攬空調、水電、消防系統及各式整廠系統工程,住宅及大樓開發租售及其他等業務。

(資料來源 : 中興電1Q24財報)

電機能源業務展望 :

2024年整體市場重電案量約600億,台電與民間案場比重約6:4,法人預期中興電預計爭取一半案量300億。

中興電擁超過85%以上的國內GIS開關市占率,為台電強韌電網計畫最大受益者。GIS設備為電網升級的關鍵設備,占變電所成本的35%,目前"強化電網韌性建設計畫"在2032年以前,將新增28座變電所及24座屋內化改建變電所,合計52座。

其中高壓345kv GIS只有中興電為國產化評鑑合格廠商,此產品將受惠於電網發展的趨勢。

值得留意的是,345kV GIS設備屬高毛利率產品,約在32~35%,優於其他產品。

從403億在手訂單來看,在未來6年內逐步認列營收,推估2025年為認列高峰值,現階段累計5月新簽訂單規模已達139億元,加上3-1期離岸風力變電站統包工程52億元待簽約,新訂單量能見度達200億,2024年整體接案量有望優於法人預期。

GIS設備的生產,要有非常完善的測試設備,由於各國輸電壓力規格不同,要向海外發展難度高,只能走向在地化發展,但相對進入門檻高,台灣GIS設備以中興電為龍頭,優勢是國內市占穩定,缺點為難以拓產海外市場。

海外市場方面,主力產品GIS難以打開市場,目前美國在手訂單為小型變壓器訂單達1,900萬美金,營收貢獻落於2025年;日本方面,2024年預計出貨成長1成~2成,市場需求隨著再生能源建置及電網汰舊換新的趨勢,訂單有望逐步收穫。

同時中興電正布局切入海外斷路器(G.C.B)訂單,法人看好預期國際大廠斷路器設備供不應求,有望外溢訂單至台廠,而中興電則將最有機會取得相關商機。

整體來看,中興電的接單狀況,由於重電設備供不應求,GIS開關設備交期已拉長至18個月至2年,產能利用率達138%,擴產方面4Q24 完成額外嘉義廠 3,000 坪倉庫投資。

服務業務展望 :

嘟嘟房國內市占第四,公共停車需求穩定成長同步帶動電動樁事業。目前擁全台420場次停車場,2021年至2023年營收為18、22、28億元,預期今年持續強勁成長。

另外旗下充電樁事業,已取的高速公路服務區共16處服務區充電站、自設18站共167個充電專用車格,展望後市,公司目標今年年底前建置100個快充站點,並規劃3年內建置200個快充站點。

太陽能光電廠,中興電售電收入主要來自於台南七股案廠,花蓮案廠則未取得地方政府同意,終止投資。七股案廠年營收約16億元,貢獻EPS約1元。 2023年以前只賣電給台電,2024年部分電力轉向售電予企業,有望獲得比台電更好的價格。

結論 :

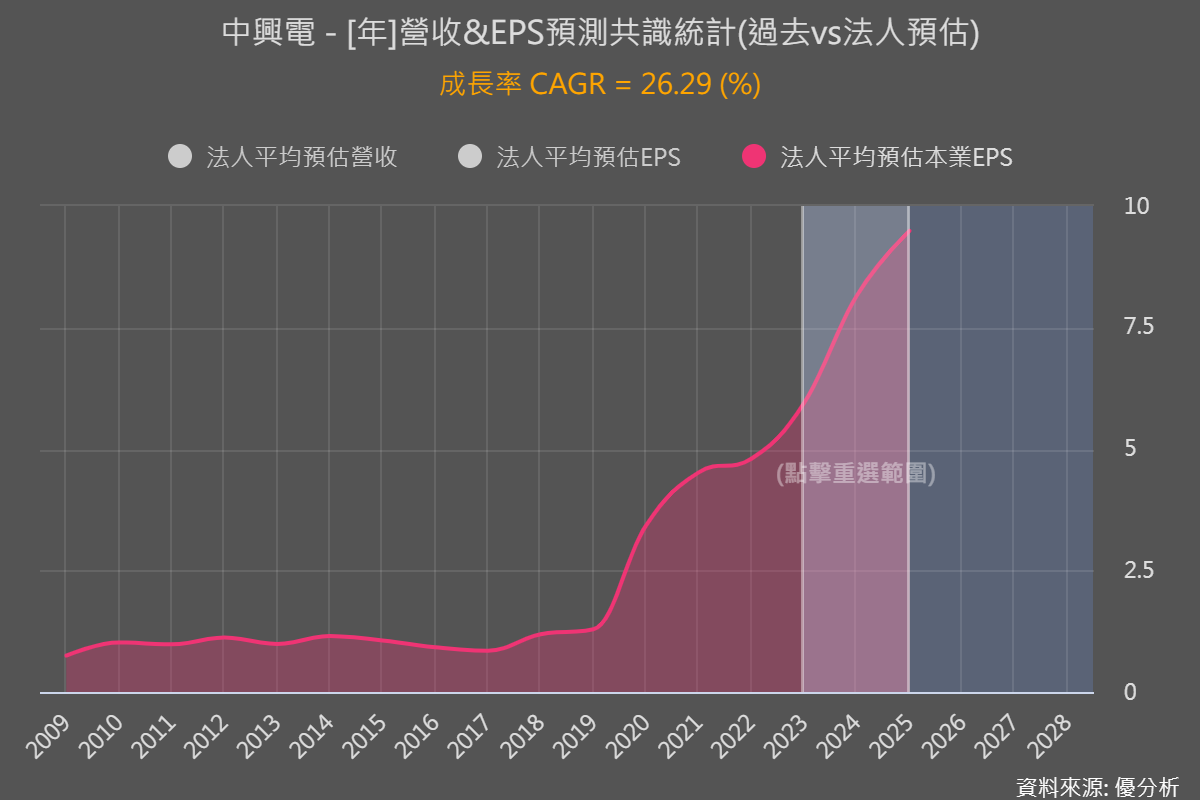

2024年重電設備接單狀況優於法人預期,加上產能開出及訂單汰弱留強,及外銷營收貢獻有望成長,法人預期2024年營收預估增長2成以上,而毛利率有望挑戰30%關卡。另外服務業務展望,今年第一季成長強勁,後市更看好充電樁的建置,從共識值來看,2023年至2025年EPS CAGR達26.29%。