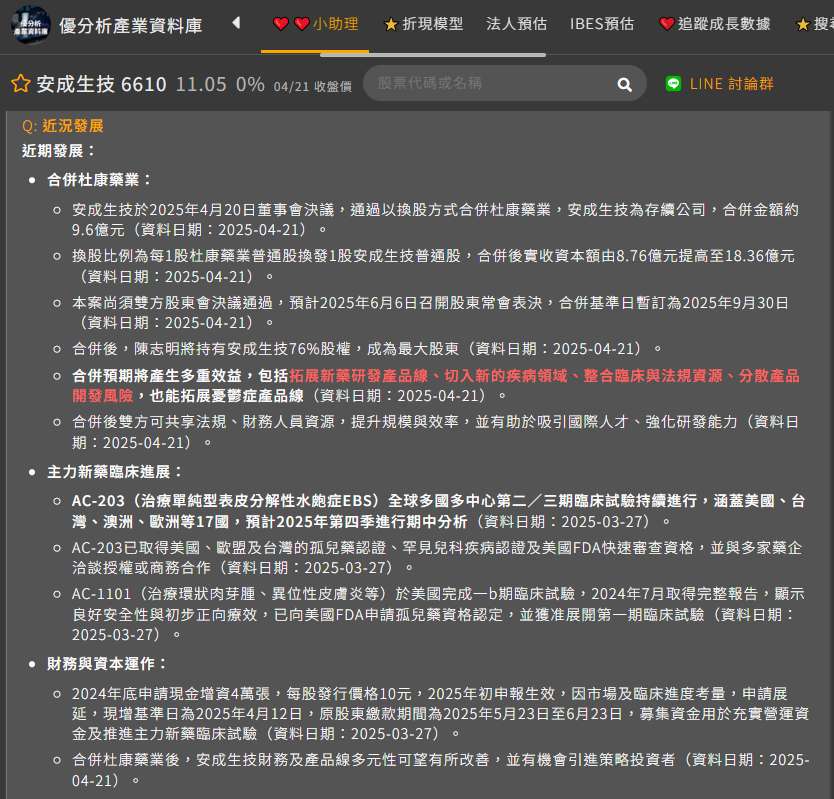

安成生技宣布將吸收合併杜康藥業

安成生技(6610-TW)於4月21日召開董事會,決議通過以換股方式吸收合併杜康藥業,合併完成後以安成生技為存續公司。

本案尚須雙方股東會決議通過,預計於 2025年6月6日 召開股東常會表決,合併基準日暫訂為 2025年9月30日。

根據合併條件,將以 1:1 換股方式進行,杜康藥業每股普通股將換發 1 股安成生技普通股。

合併完成後,安成生技實收資本額將由新台幣 8.76 億元提升至 18.36 億元。

拓展產品線、整合資源、深化新藥平台佈局

安成生技、杜康藥業均為專注505(b)(2)

安成生技表示,本次合併預期將產生多重效益,

(資料來源:優分析產業資料庫)

雙核心產品線具互補性

安成生技旗下主力產品 AC-203 為全球首見、針對單純型表皮分解性水皰症(EBS)設計之外用藥,目前已進行全球多國多中心第二/三期臨床試驗;杜康藥業則聚焦於中樞神經領域,其新藥 NORA520 為 Brexanolone 的口服前驅藥,鎖定產後憂鬱症(PPD)與重度憂鬱症(MDD)等適應症,並已於2022年完成台美一期臨床試驗,目前治療PPD二期臨床試驗正在美國收案中。

合併效益聚焦三大方向:

-

產品線拓展與新領域切入:從皮膚罕病延伸至中樞神經,建立多適應症開發平台。

-

資源整合與研發提速:整合雙方臨床、法規與營運資源,提升開發效率。

-

企業規模擴大與市場能見度提升:增加實收資本,強化資本市場形象與國際合作潛力。

安成生技將持續推進旗下各項臨床開發與國際授權,合併後綜效可望逐步發酵,帶動未來營運動能持續成長。

杜康藥業公司介紹

杜康藥業是一家推展臨床發發展階段的專業醫藥公司,不設實驗室與工廠,而是與合作夥伴共同開發產品,主要專注於中樞神經系統適應症,如情緒和神經系統疾病。

併購案是加分還是稀釋?三大觀點解析

安成生技與杜康藥業的合併案本質上是一場資源整併+產品互補型的內部重組,但是否能為投資人創造價值,需從三個層面判斷:

-

資本結構變化:資本額由 8.76 億元擴大至 18.36 億元,短期股本膨脹可能引發稀釋疑慮,若未來營運效率與授權進度能對等提升,則反而有利放大規模經濟。

-

產品線搭配是否具成長延續性:AC-203 目標罕病市場、NORA520 切入高盛行率適應症,兩線產品組合多樣,但開發進度與競爭態勢須長期觀察。

-

內部重複資源整併能否節流:雙方皆為505(b)(2)經驗團隊,若能順利整合法規與臨床開發能力,有望降低單一開案成本與重工風險。

整體而言,此併購案「短期未必顯著增益 EPS,但為中長期平台擴展與國際授權做準備」,投資人可持續觀察整併後的成本控管與臨床結果。

併購案後,投資人該關注什麼?

AC-203 為全球首見、專攻 EBS 罕病適應症的皮膚外用藥,已進入第二/三期臨床,具有高授權潛力;NORA520 則為 Brexanolone 的口服版本,具備進軍 PPD/MDD 的潛力市場。

-

差異化與臨床成果亮點是否具吸引力:目前 AC-203 走在國際罕病授權路線,需觀察是否能產出統計顯著的 Phase 3 結果;而 NORA520 則需在美國二期試驗展現療效優勢,才能突圍競爭紅海。

-

市場估值與授權價碼是否提升企業價值:過往罕病授權案中首付款與里程碑金額具放大效應,一旦成功授權將成為估值倍增引擎。

新藥研發週期長、資金需求大,且屬高風險產業,需持續投入大量資源,因此整併的關鍵不在規模擴大,而在於能否轉化為實質營運績效與資本市場回報。

後續需觀察組織整合順利與研發進度釋出,若能有效落地,將成為公司價值重估的重要催化劑;反之,若整合失序,恐稀釋綜效、影響長期成長,面臨資金壓力。