自行車雙雄在開法說會時,通常會提到美國、歐洲、中國等地的需求狀況,然而每次都會出現「一個好、一個壞」的情形,或者是某種自行車款熱銷,而另一種款式卻不理想。這讓人吸收資訊時感到困惑,難以判斷市場到底是好還是壞。

通常這是因為缺乏對「產業結構」的了解,導致聽起來沒有方向感。本文將透過三組關鍵數據圖表,分別為:銷售量、銷售金額、電動自行車銷售比重,來解析自行車產業的結構,幫助讀者更清楚地理解市場運作方式。下次參加法說會時,可以看看這些資料是否讓你能夠聽得更清楚、更有方向感。

全球銷售「量」

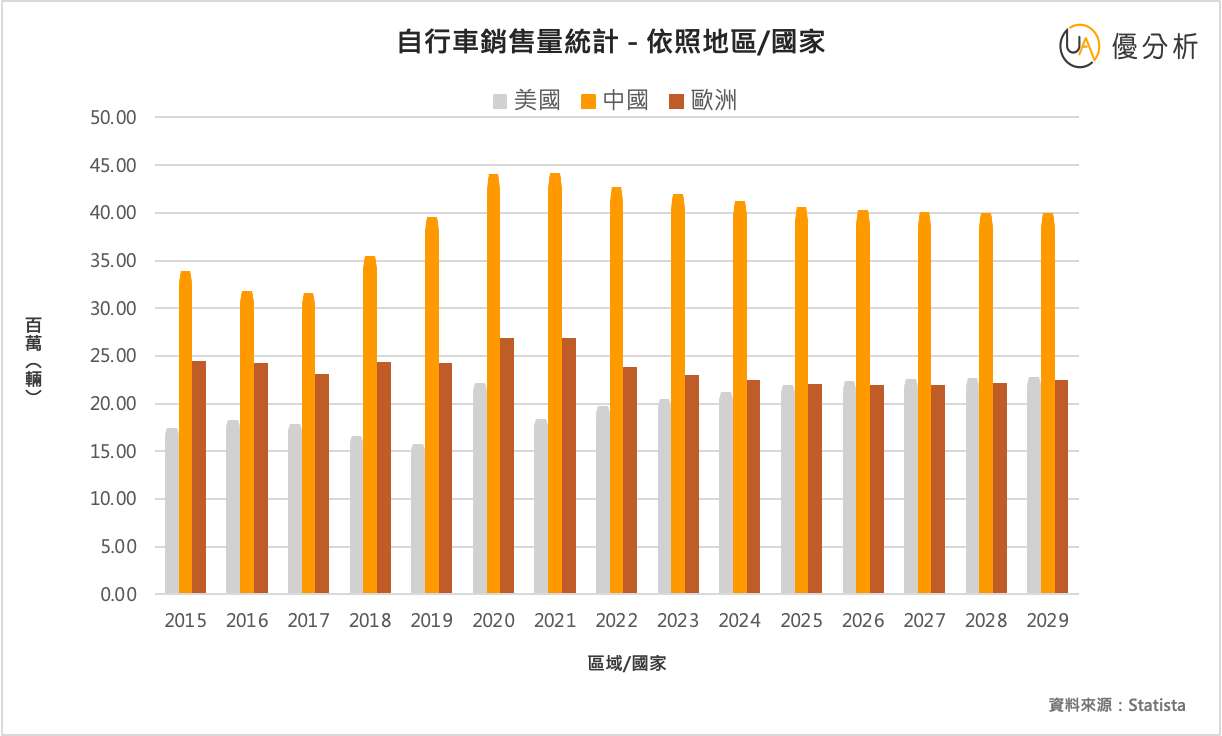

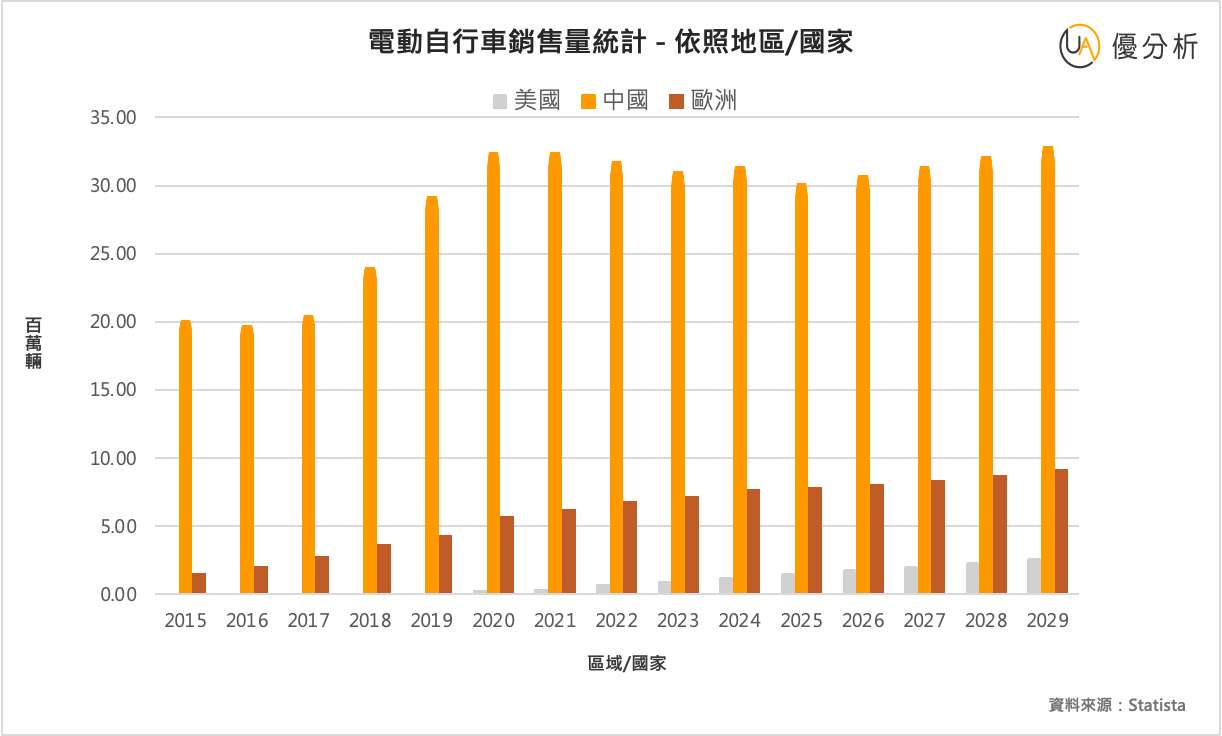

包含所有自行車種類在內,中國是全球銷量最大的市場,其規模遠超過其他國家和地區。根據下圖顯示,2024年中國的自行車銷售量預計達到4,126萬輛,幾乎是整個歐洲和美國銷售量的總和;相比之下,歐洲2024年的預計銷售量為2,250萬輛,美國則預計賣出2,120萬輛。

由於中國市場的影響力如此巨大,其整體需求狀況對於自行車產業的「產能利用率」起著至關重要的作用。這種需求波動不僅會影響自行車製造商的生產計劃,對於泛用的上游自行車零組件供應商,如桂盟(5306-TW)等公司來說,更意味著未來訂單的多寡和穩定性。當中國市場需求強勁時,上游廠商的訂單量和產能利用率便會提升;反之,需求下滑則可能導致訂單減少和產能閒置。理解這一市場結構,可以幫助業界和投資者更好地掌握產業動態和做出相應的決策。

因此,對於泛用零組件廠商而言,中國市場的銷售量增長與否,決定了成車組裝廠的產能利用率走向,進而決定了未來一年的零組件需求量與營收走勢。

不過請注意,這個數量並不包含「共享自行車」,也不包含「租賃需求」。只鎖定各大經銷商與零售商賣出去的數量。

如果上面的解釋能看懂,那麼我們可以繼續深入分析,你會發現自行車的需求「量」其實並沒有太大的增長。沒錯,因此一般來說,泛用零組件的長期成長潛力不高,這一點已經反映在相關公司的本益比上,換句話說,本益比偏高之後,代表市場已經有充分的預期。

不過,自行車行業的優勢在於其需求量長期穩定。雖然自行車屬於非必要性消費品,但其特點是消費者在經濟景氣好的時候會增加購買,而景氣差的時候則可能延遲購買。即使受經濟景氣循環的影響有所波動,但並不需要擔心出現長期的需求衰退。

一個數據就隱含了如此多的重要訊息,顯示出了解產業結構對於投資的重要性。

全球銷售「額」

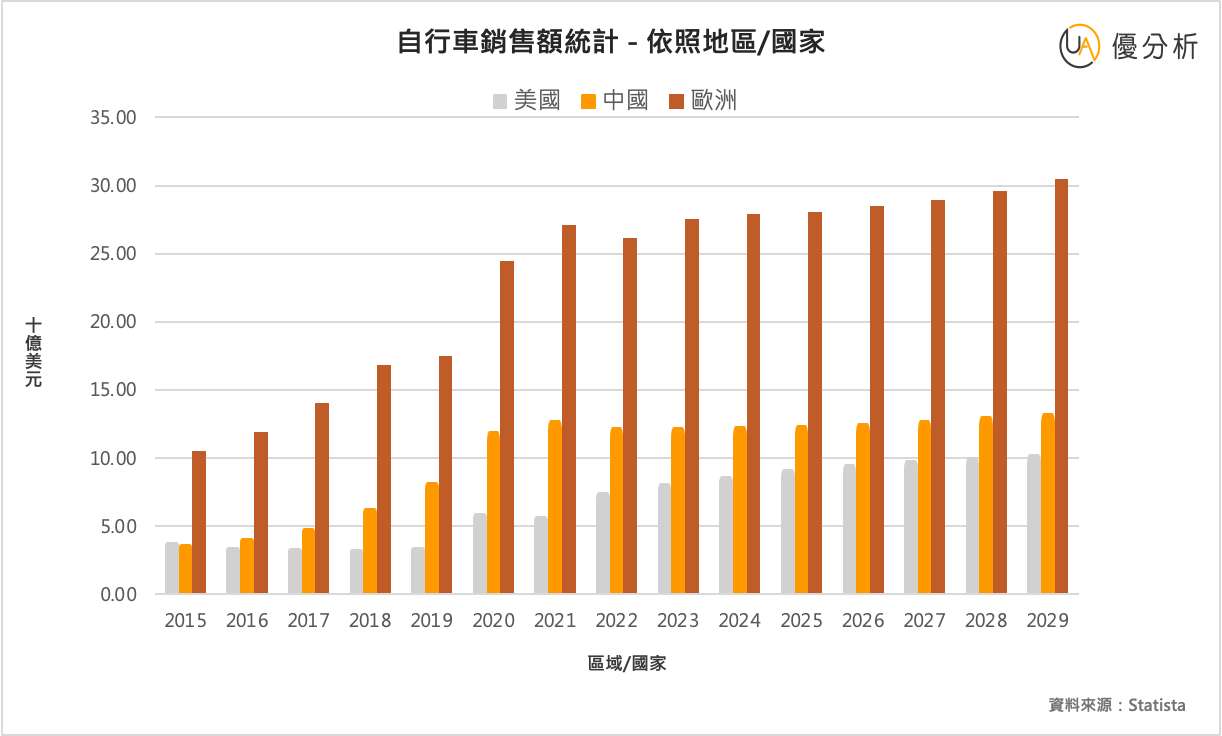

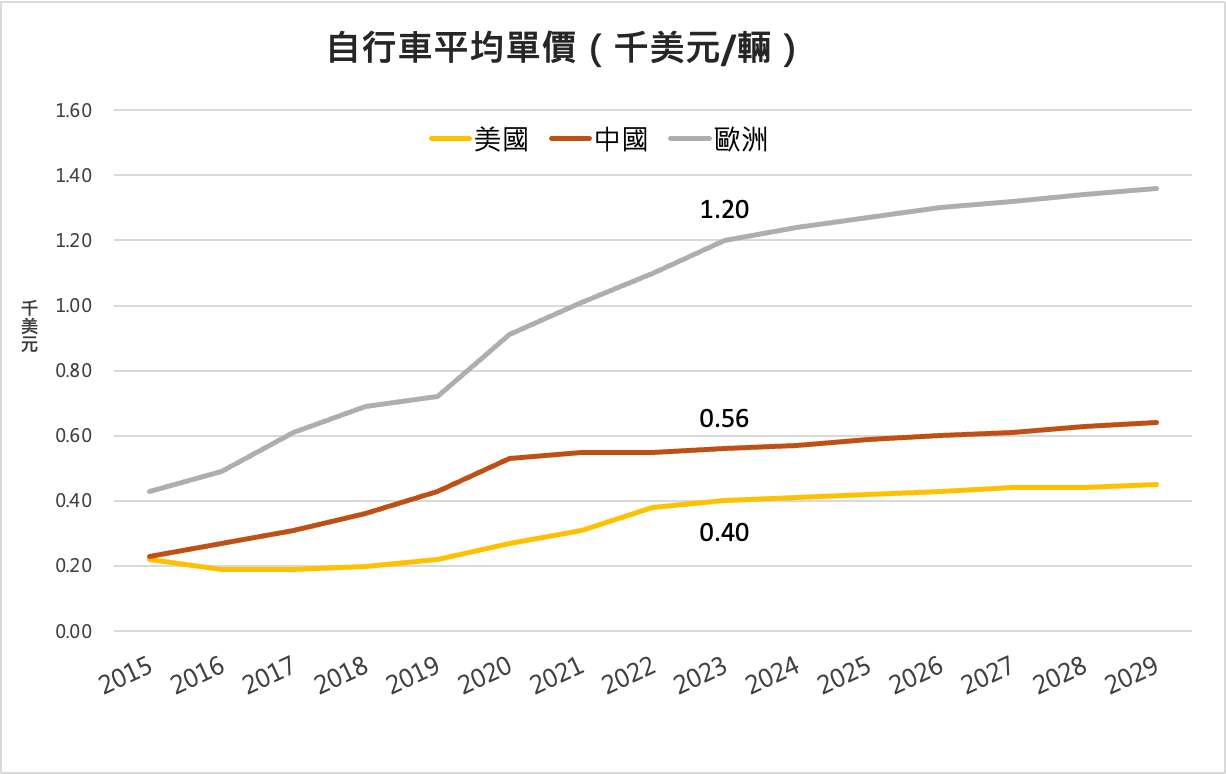

剛剛我們看的是銷售數量,接下來我們來看看銷售金額。由於歐洲的自行車平均銷售單價較高,因此即使銷售數量少於中國,但其產值卻是全球最高的,甚至高於中國與美國的總和。這就是為什麼自行車雙雄在法說會中仍會特別提到歐洲市場的原因。

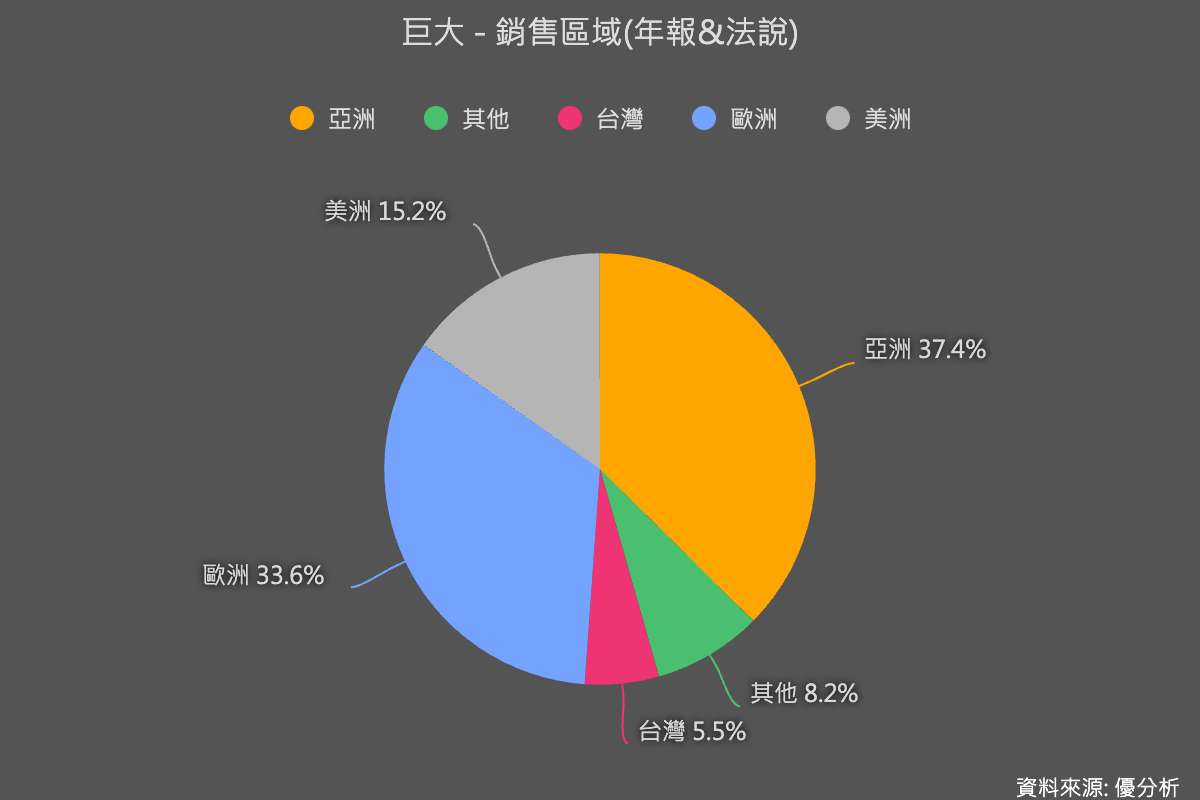

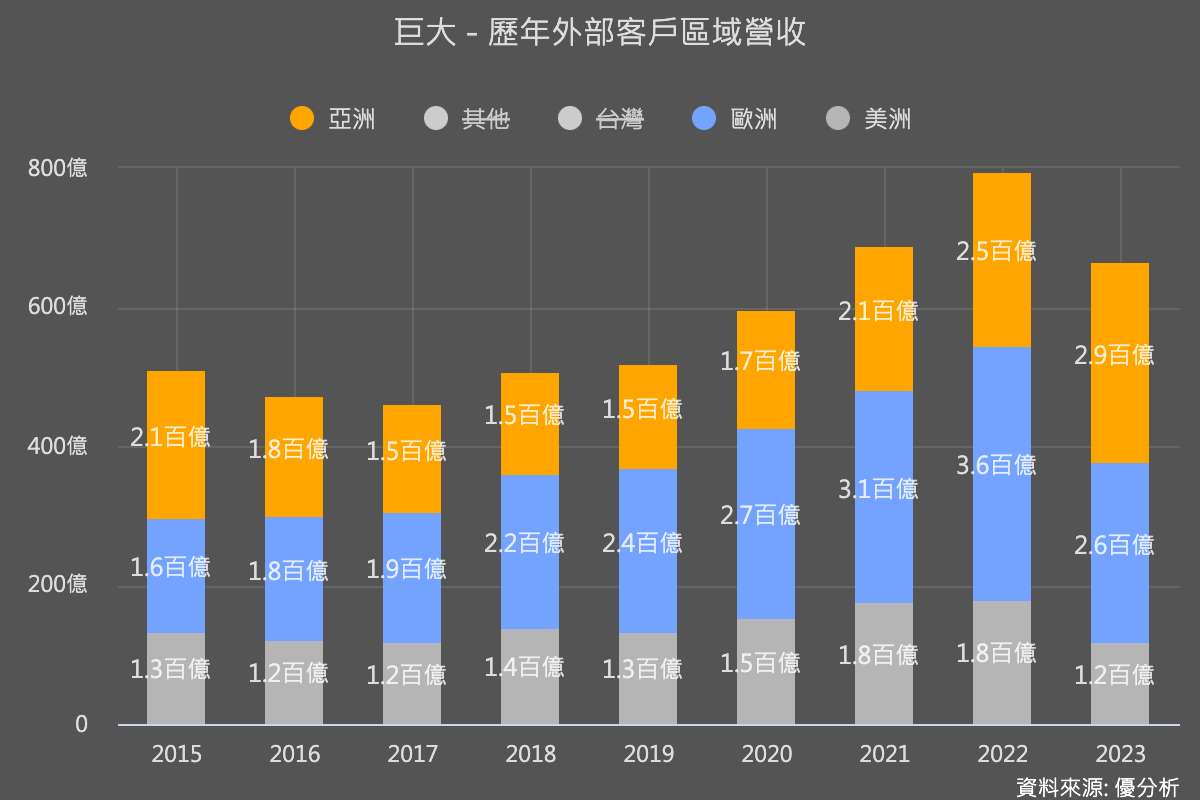

因此可以想見,像巨大(9921-TW)這種全球市占率很高的廠商,歐洲市場對其而言會是最大的營收來源之一。事實上也是如此,如下圖所示,2023年巨大在歐洲的營收占比雖然達到33.6%,但這一數字仍低於全球自行車市場的銷售比重。這顯示出巨大全球市占率雖然高,但在歐洲市場的市占率還不夠高,說明仍有相當大的發展空間。

由於歐洲消費者偏好高品質、高價位的自行車產品,巨大未來可以通過加強在歐洲市場的品牌行銷力度,來進一步擴展市占率。透過推廣和銷售中高端產品,巨大有機會提高其毛利率,進而增強整體盈餘的增長潛力。

美國市場的重要性何在?

從以上數據來看,美國市場的重要性確實不如中國與歐洲。但如果非要強調美國的重要性,主要有兩個原因。

第一個原因是美國市場的成長率相對較高。根據預測,2024至2029年間美國的年複合成長率(CAGR)達到4%,而歐洲和中國的成長率則只有大約2%左右。這顯示出美國市場仍具有相對更高的成長潛力,而且巨大在美國的市占率仍有提高的空間,因為如下圖所示,美國一個國家佔全球銷售比重達15.2%。而巨大來自全美洲的比重也僅有15.2%,顯示仍有成長機會。

第二個原因是美利達在美國擁有一個強勢品牌——Specialized。這個品牌為美利達帶來了相當可觀的盈餘貢獻。儘管美利達對該品牌的持股比重低於其他股東,未具控制權,因此沒有將其併入合併財報,但這家美國子公司的表現確實深深影響著美利達的整體獲利能力。由於本文重點在於解釋產業結構,因此對此話題的討論就到此為止。

成長動能

中國銷量高,歐洲產值大,假設兩個市場的需求量成長差不多,哪一個市場對於廠商來說比較具有成長機會?

答案是產值高的那一個,因為這個市場每年新增的營收比較多,對於公司來說,只要能多搶到一點佔有率,相對於現在的營收增長性就變高。具體一點來計算,2024~2029年歐洲區的營收規模會增加26.3億美元,相比之下中國僅有10億美元,美國因為成長率較高,所以也有16.4億美元,反而是中國沒有太大的成長機會。

26.3億美元相當於台幣800多億元台幣,巨大在2022年營收最高峰為920億台幣,歐洲能給巨大較多的成長幾會。只看產業成長率的人,常常忽略產業規模這件事,有的行業成長率雖然不高,但是它的產值大,只要成長一點點就是廠商很大的成長空間。如下圖所示,2015~2023年,巨大在亞洲的銷售金額增長不多,但是同樣基礎下,即使2023年嚴重衰退,歐洲目前的銷售水準仍是2015年的近一倍,至於美國則是沒什麼增長。

以上數據揭示了兩個重要觀念:

-

中國市場影響著整個自行車產業的產能利用率高低,這進而決定了泛用零組件廠商的未來訂單多寡。由於中國市場的銷售量巨大,它的需求變動直接關係到上游供應鏈的生產和供貨情況。

-

歐洲和美國市場影響著台灣自行車雙雄(如巨大和美利達)的長期成長率高低。在這兩個市場中,能否提高市占率是關鍵所在。高價位、高附加值的自行車在歐洲和美國的需求增長潛力,對於這些廠商的營收和獲利具有決定性的作用。

因此,假如你要判斷未來一年產業需求走向,以及泛用零組件的需求高低,應該關注中國市場的動向。而如果要評估公司的長期成長潛力,則需看這些廠商在某地區的成長率是否高於產業平均成長率,從而判斷其市占率是上升還是下降。

這兩個角度提供了不同的分析框架,而法人在研究報告中通常也圍繞這兩點進行深入分析。

但是,公司的成長動能不僅僅來自於提高區域市占率,還可以通過專注於高成長的「產品類別」來實現增長,而這類產品就是眾所周知的電動自行車。

接下來,讓我們透過第三組圖表,來了解「電動自行車」所帶來的成長機會。

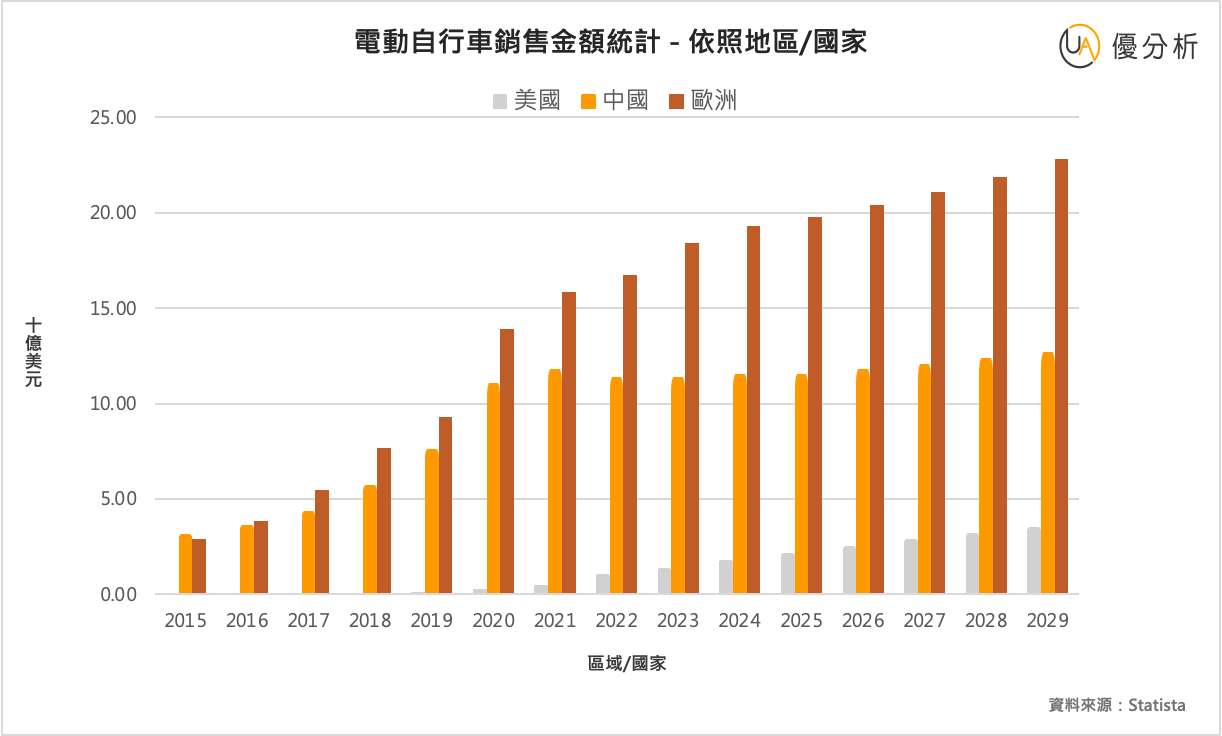

「電動自行車」銷售比重

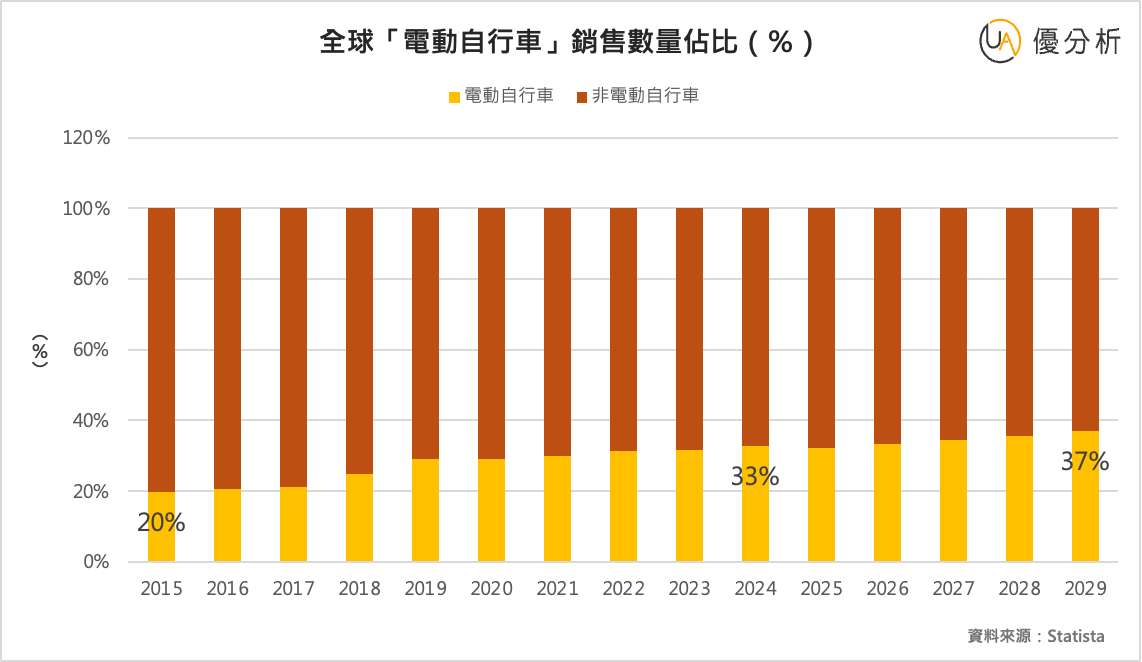

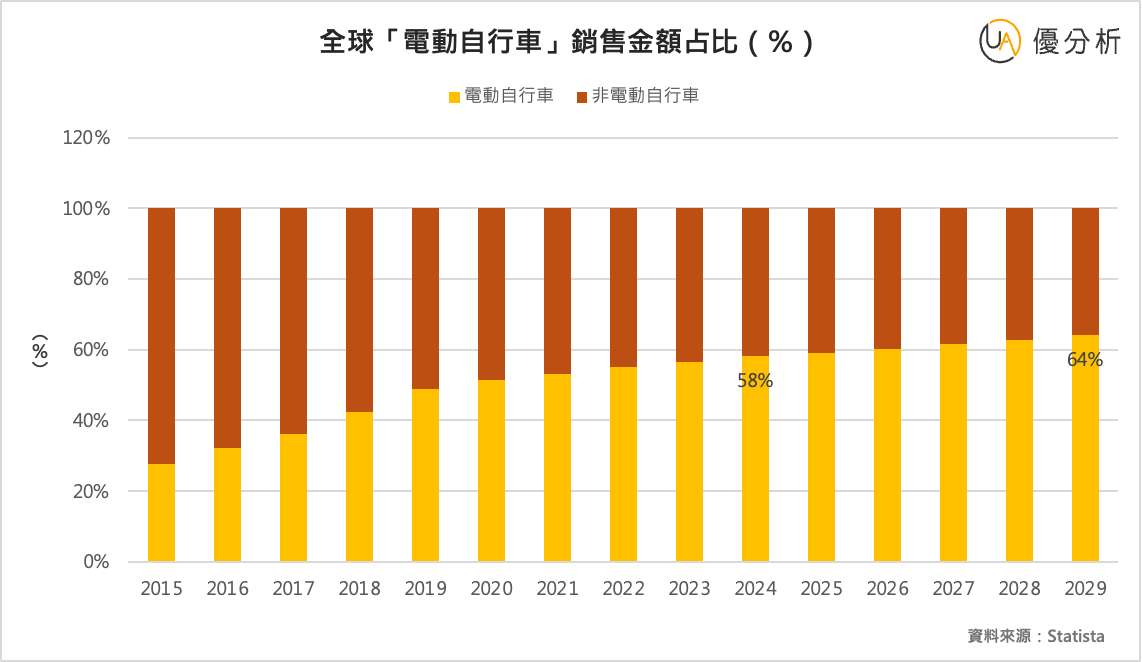

根據研究機構的統計,電動自行車雖然只佔所有自行車銷量的33%,但由於其單價遠高於一般自行車,全球銷售規模已達整體行業的58%。因此對於廠商來說,大家都想要多賣一點電動自行車來取得更高的營收增長率。根據統計,在歐洲,一台電動自行車的均價高達2500美金,中國僅370元美金,歐洲賣1台抵過中國賣6台。

電動自行車的市場結構與傳統自行車類似,都是中國銷量高、歐洲產值大的格局。

由於這兩者的產業結構幾乎相同,有時公司報告電動自行車銷售成長時,這實際上是「雜訊」。這是因為整個自行車行業的增長主要是由電動自行車滲透率的提高來推動的。如果整體自行車市場需求疲軟,電動自行車的成長可能只是傳統自行車需求轉移的結果,未必代表總體需求的增加。因此,單純強調電動自行車的銷售增長,可能無法全面反映公司營運狀況。當一名消費者選擇電動自行車的同時,也放棄了購買傳統自行車。

這也解釋了為什麼即使廠商聲稱電動自行車銷售表現不錯,也難以阻止整體營運衰退。

因此,應關注廠商的電動自行車營收比重。從長期來看,廠商的營收比重會趨近整個產業的產值比重(58%)。如果一家公司低於這個比重,意味著它還有成長空間。

目前,巨大的電動自行車營收占比約為30%,而美利達則約為50%。這是因為巨大(9921-TW)以代工為主,其營收比重接近全球電動自行車銷量占比的33%。然而,公司正不斷努力提高自有品牌(OBM)業務的比例,無論是傳統高階自行車還是電動自行車,這是其成長動能所在。相比之下,美利達因規模較小且品牌業務比重較高,較快達到50%的營收占比。

理論上,未來我們應該會看到這兩家公司的營收比重越來越高,這就是其成長機會。但如果這個比重停止上升,那就不是「雜訊」了,要仔細檢視原因,因為它可能暗示市場競爭轉趨激烈,或者公司成長模式遇到瓶頸。

因為要注意的是,由於增長性明確,很多公司正積極切入這個行業。

結論

以上透過分析全球自行車銷售量、銷售金額以及電動自行車的銷售比重,詳細說明了中國、歐洲和美國市場對於自行車產業的不同影響:

-

中國市場:由於銷售量龐大,對整個產業的產能利用率和景氣循環有關鍵性的影響。中國市場需求的波動直接影響到上游零組件廠商的訂單和產能利用率,例如桂盟(5306-TW)。

-

歐洲市場:雖然銷售量較低,但因單價高,產值全球最高。對於廠商而言,歐洲市場提供了更大的營收和成長機會,特別是高階產品和電動自行車,這是巨大(9921-TW)的關注焦點。

-

美國市場:成長率相對較高,且對於特定廠商,如美利達(9914-TW)擁有的Specialized品牌,有重要的盈餘貢獻。