2024年10月14日(優分析產業數據中心) -

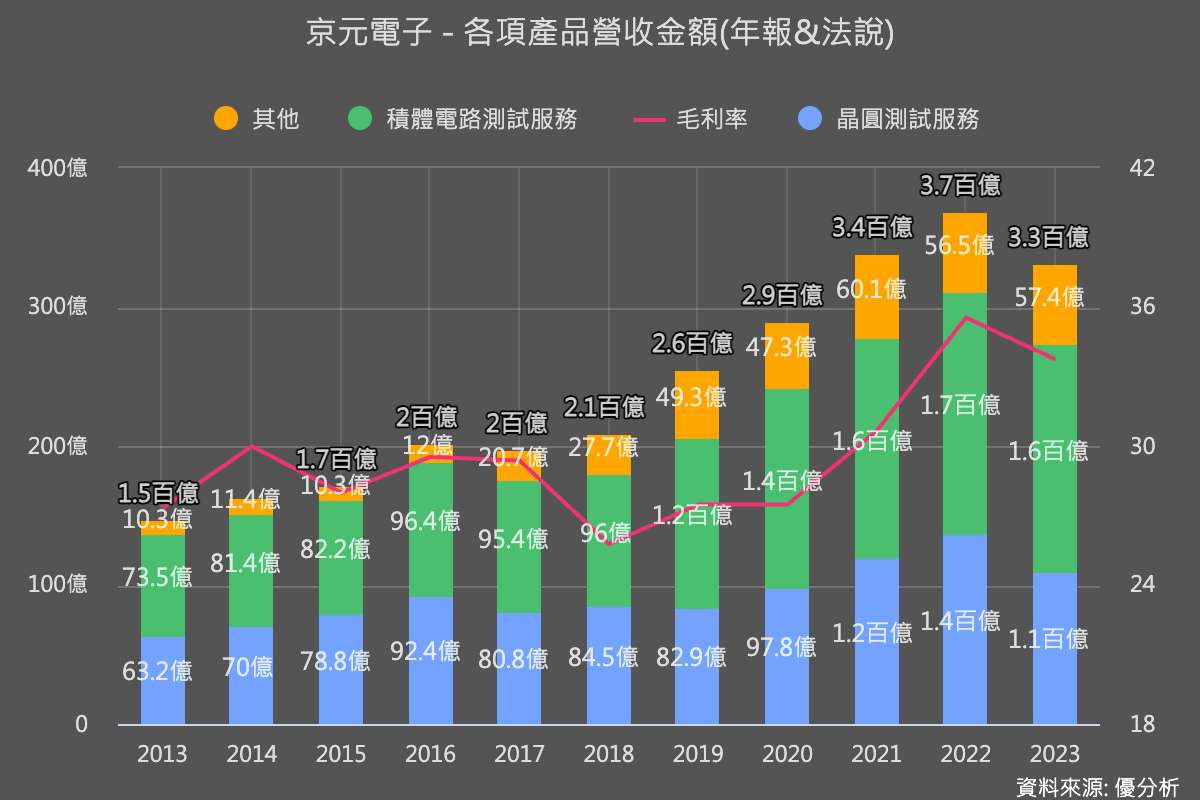

京元電(2449-TW)是台灣半導體封裝與測試的第三大廠,與日月光不同,京元電主要專注於 IC 測試服務,提供晶圓測試(CP Test)、後段 IC 封裝成品測試(Final Test),以及其他晶圓研磨切割、封裝與捲帶包裝等服務。京元電的營收來源以測試為主,占比約七至八成,封裝服務則不到兩成。

京元電總部位於台灣新竹,產能主要集中在台灣苗栗的竹南廠和銅鑼廠,此外還有中國子公司(京隆、震坤)位於蘇州的工廠。然而,今年公司決定出售中國的廠房,這些廠房主要負責中低階的測試產能。這一決定一度導致股價下跌,因為市場擔心公司將賺錢的營運資產變現為現金,影響短期收益。由於產能出售,京元電(2449-TW)今明兩年的營收和獲利預期減少約兩到三成,短期來看是利空消息,因為這是不少的下修幅度。

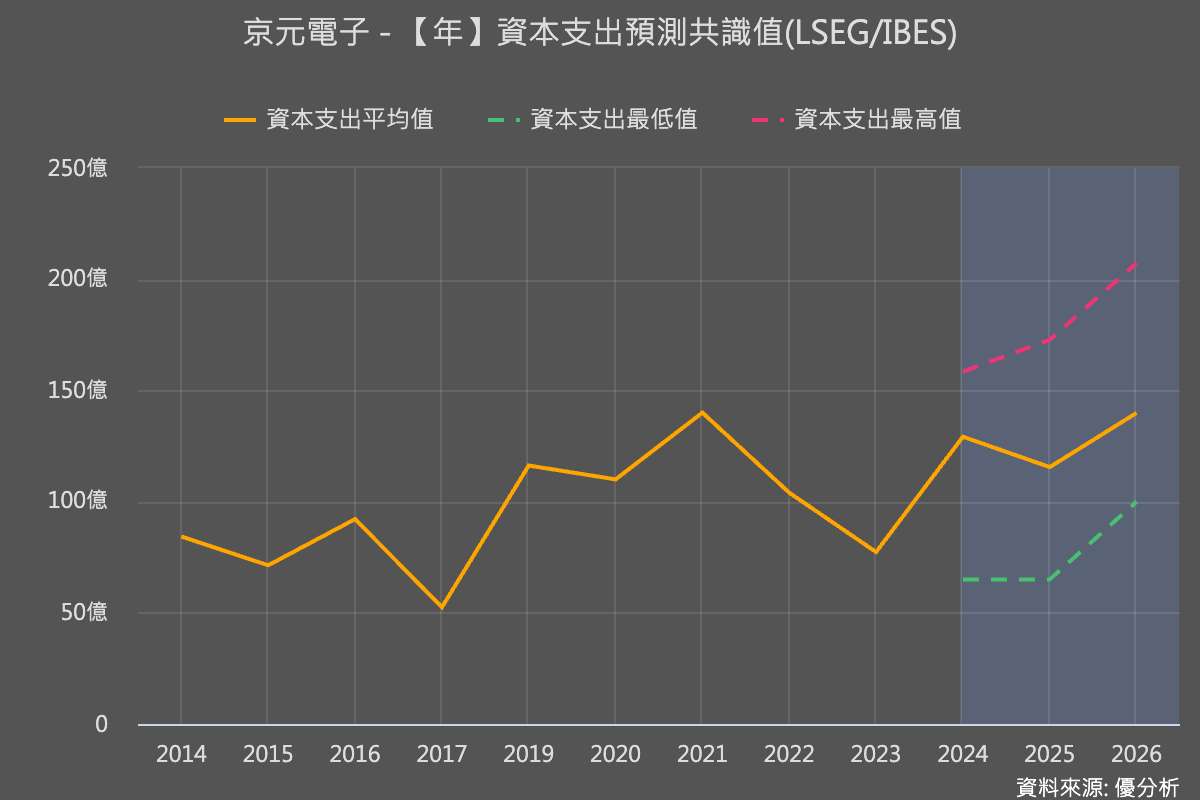

但事實上,京元電並非單純出售資產,而是將所得的現金重新投入到台灣的高階產線。雖然這使得短期盈餘被下修,但隨著高階產線的佈局完成,公司的未來前景將會更好,因為這些新產能瞄準的是成長潛力較高的高階市場。

之前的這篇文章有深入解讀:少了營收占比20~30%的中國子公司之後,法人如何調整京元電(2449)的獲利預期

半導體測試廠商如何受惠於AI晶片?

隨著半導體技術的進步,晶片設計變得越來越複雜,這意味著需要更多時間來測試晶片,以確保其品質和性能。測試時間的增加不僅推高了測試服務的價格,也需要投入更多的設備和資源。

不過,市場上依然充滿競爭,測試服務供應商也面臨著成本上升的壓力。他們必須投資更先進的設備來應對新技術的挑戰,同時也帶來了更高的設備成本和維護費用。

通常只有在市場需求強勁時,特別是在測試時間長、產能有限的情況下,測試服務公司才能輕易把部分增加的成本轉嫁給客戶。然而,市場上仍然存在其他供應商競爭,並非所有廠商都能輕鬆地將成本完全轉嫁出去,只有那些運營效率高、成本控制能力強的公司才能真正受益,因為他們可以通過提升效率來吸收部分成本。而那些競爭力不足的公司,如果無法將成本上升轉嫁出去,為了保持市場佔有率,可能需要自行承擔這些成本,進而影響其獲利能力。

這裡想要強調的是:由於價格競爭仍然存在,所以並不是有接到AI的訂單,就代表盈餘能同步成長,這是變數所在。

由於京元電具備自製測試機台的能力,不用外購設備可以大幅降低生產成本,也對接單有利。像是他們的高功率預燒爐可以達到2000W,這讓他們能持續獲得NVIDIA人工智慧晶片的測試訂單。隨著NVIDIA推出新一代的B系列晶片,市場預期2025年AI相關的收入比重將達到12%到13%,現在少掉了中國中低階產能之後,這個佔比可能更高。

誰最受惠高階晶片需求?

如上所述,誰的轉嫁能力強,可以從利潤率的變化開始比較。由於HPC高階晶片並非現在才出現,早在兩年前就已經開始變得顯著,只要看出誰的利潤率在這段期間上升最爲顯著?大概就能回答這個問題了。

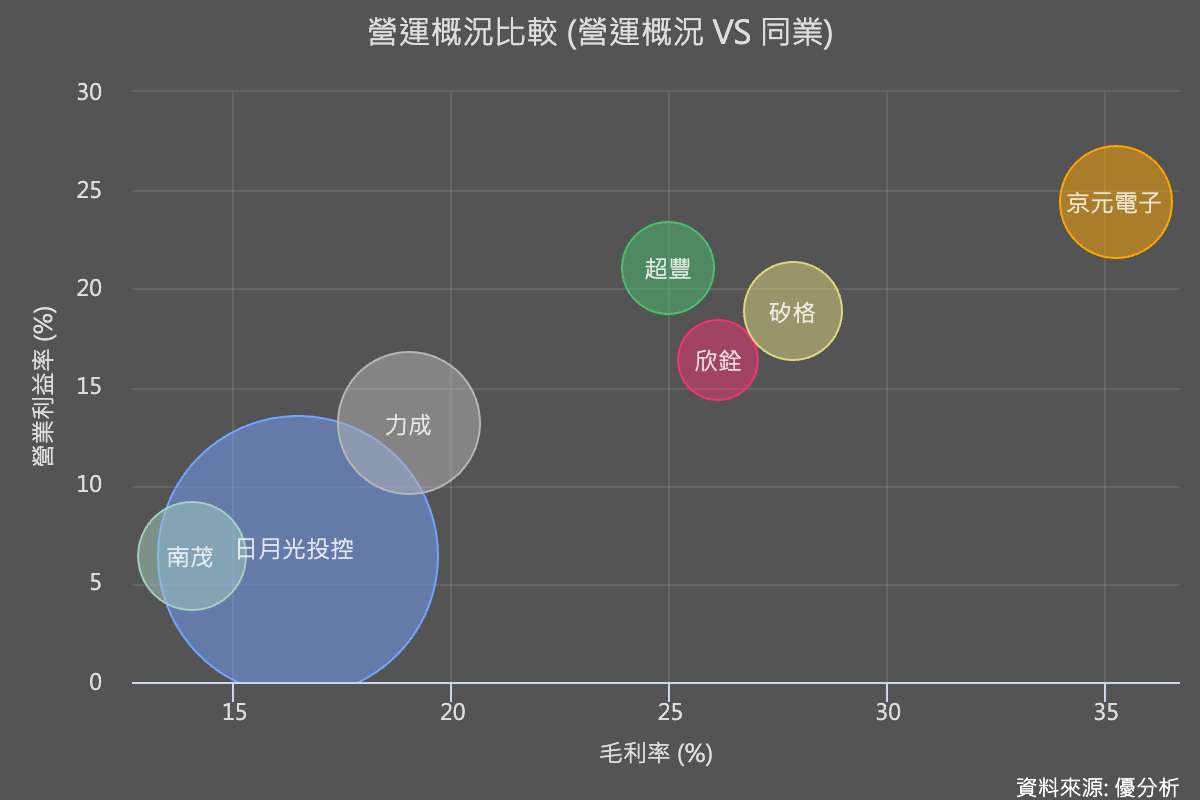

由於京元電專注於測試服務,與多數同業以封裝業務為主不同,因此從毛利率難以直接做同業之間的比較。不過從營業利益率來看,京元電的利潤率已經開始超越同業公司,尤其是2022年之後。

比完了同業之後,我們來看京元電本身。這家公司就是因為搭上了高階晶片測試潮,毛利率開始突破歷史水平區間。從上下兩圖的利潤率比較可以看出來,在封測產業中,京元電的受惠程度顯然高於同業。

如前所述,晶片測試的價格並非可以隨意提高,只有在需求非常旺盛的時候,才有機會把更高的設備和時間成本轉嫁給客戶。所幸,NVIDIA執行長黃仁勳近期表示,他們的BlackWell晶片產能已經全部售罄,現在下訂單要等到2025年底才能拿到晶片,這意味著京元電子未來一段時間會非常忙著測試晶片,趨勢上對公司有利,至於能轉嫁多少出去,毛利率就給它追蹤下去。

至於2025年之後如何?成本的優勢以及足夠的產能確實可以鞏固未來的接單維持市占率,以同業比較來說,京元電確實前景相對亮眼。但運營效率並非萬靈丹,當高階晶片佔比上升不再像現在這麼稀缺,市場仍會存在一定的價格競爭,客戶的比價效應開始出現,使得廠商的獲利增長開始受限,因此也別因為一兩年的快速成長而高估了長期成長率,這也是同樣重要的概念。