2024年5月7日(優分析產業數據中心) -

京元電(2449-TW)宣布將其位於中國蘇州的子公司「蘇州京隆」以約220億新台幣售出。公司預計此次交易將帶來38億新台幣的處置收益,並預計在2024年每股盈餘將增加3.23新台幣(假設批准將在2024年第三季度完成)。

此外,公司計劃在2025年及2026年分別額外派發1.5新台幣的現金股利,作為處置所得的部分用途。

額外的資金將用於擴大資本支出,把失去的兩成產能在台灣重建回來。

市場如何解讀?

先從正面因素來看,此次出售能為將來高速運算測試的資本支出帶來現金儲備,還增加了對股東的短期現金分配。

另外,京元電此次將中國較為中低階產能出售,拿回的資金可大力投入未來高速運算需求,更加確保了京元電子在後AI時代的市占率,可能使公司享有超越整個產業的成長率,也是長期值得樂觀看待之處。

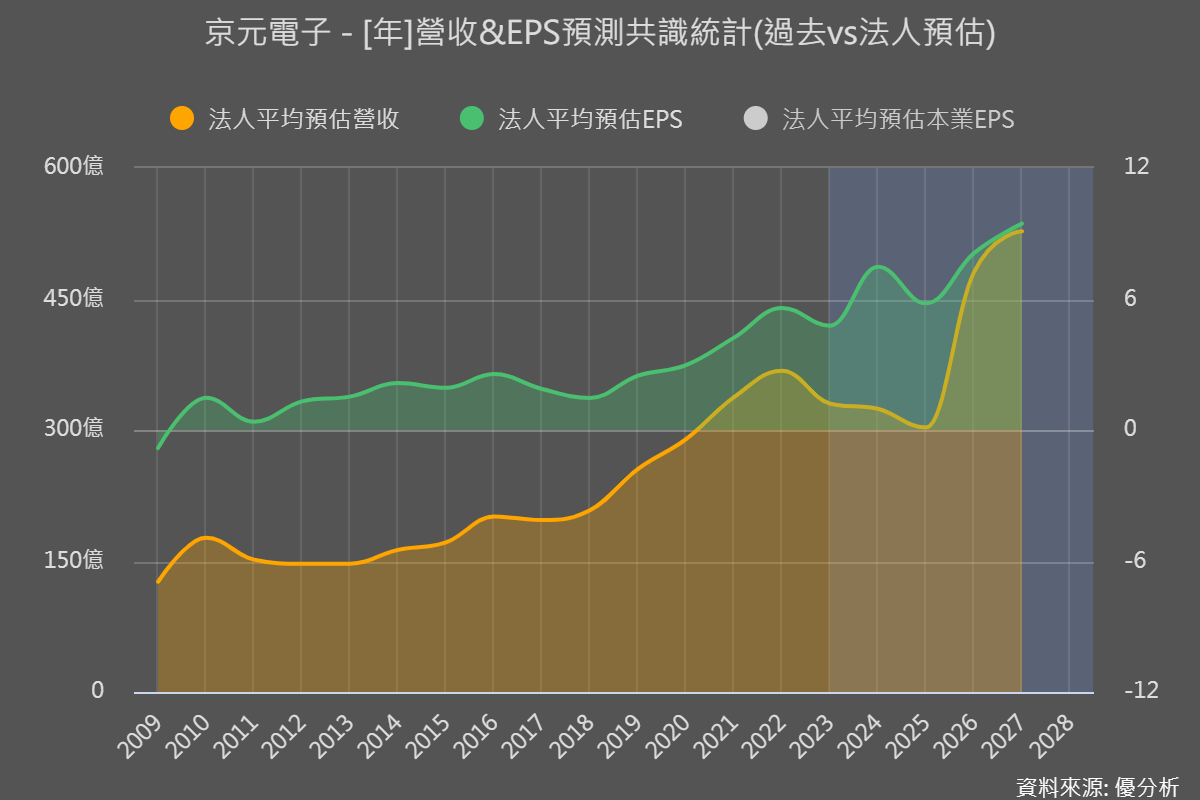

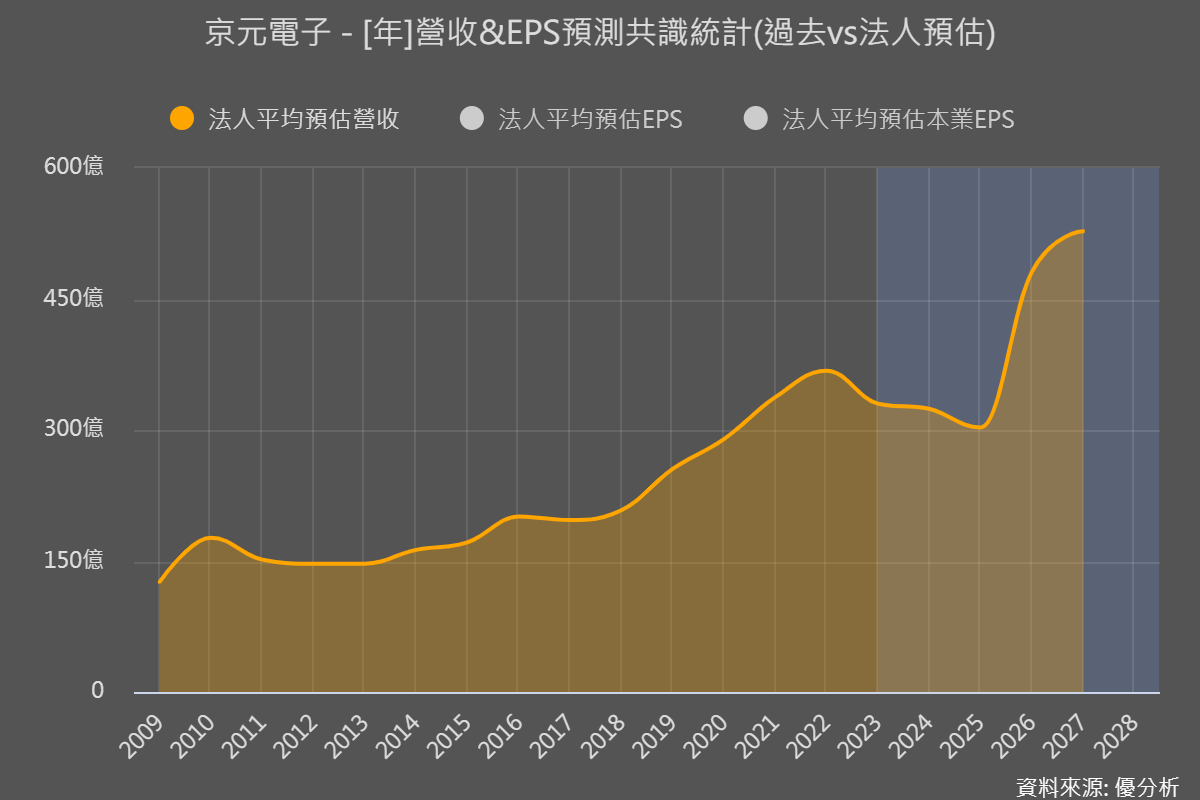

但是就負面因素來看,出售了可以貢獻營收與盈餘的資產後,短期的盈餘就勢必要被下調,這可能使得短期的本益比看起來過高。

由於設備的建置與到位都需要較長的時間,因此在此之前,本業的營運數據都不會太好看。

會持續多久?

依照法人根據公司產能的估算,京元電可能需要等到2025年之後才有機會彌補失去的兩成產能與營收。

但是魔鬼就出在細節裡,儘管中國營收占比可能高達20~30%,但是獲利貢獻有那麼高嗎?這可能是影響後續真正的關鍵。

正常來說,少掉了低獲利率的營收後,平均利潤率應該會變高,本業獲利並不一定會像營收那樣減少那麼多。

這時候有兩個數據可以拿出來參考。

第一個是觀察法人預估值在經過調整後,最新預估的本業EPS剩下多少,是不是有像營收一樣往下調整那麼多,再來判斷本益比高不高。

第二個方法就是自己也評估一下。如下圖財務報告書上的表格,2023年蘇州京隆獲利貢獻母公司約18.9億元新台幣,歸屬於母公司淨利占比約32~33%,占比並不低。

但是這裡需要注意的是,京隆獲利佔比32~33%是去年的數字,假如今年不變的話,當然獲利就會直接少掉32~33%。

但是別忘記,今年台灣的營收可能會大幅增長,會部分抵消掉失去的獲利。台灣增長的越多,實際影響數就會越低。

這就是為什麼,法人目前經過調整後的本業獲利預估並沒有那麼低的原因。

減少的部分是確定的數字,而增長的部分仍是未知數。

一增一減之後到底影響多少,現在沒人說得準,台灣成長速度能多快彌補失去的中國產能,將是後續法說會上法人特別關注的重點。

但這都是對於短期營運數字的論戰,長期來說,公司將資本投入未來競爭門檻較高且成長的區塊,目前來看法人都是以正面解讀。

日月光出售中國工廠的前例

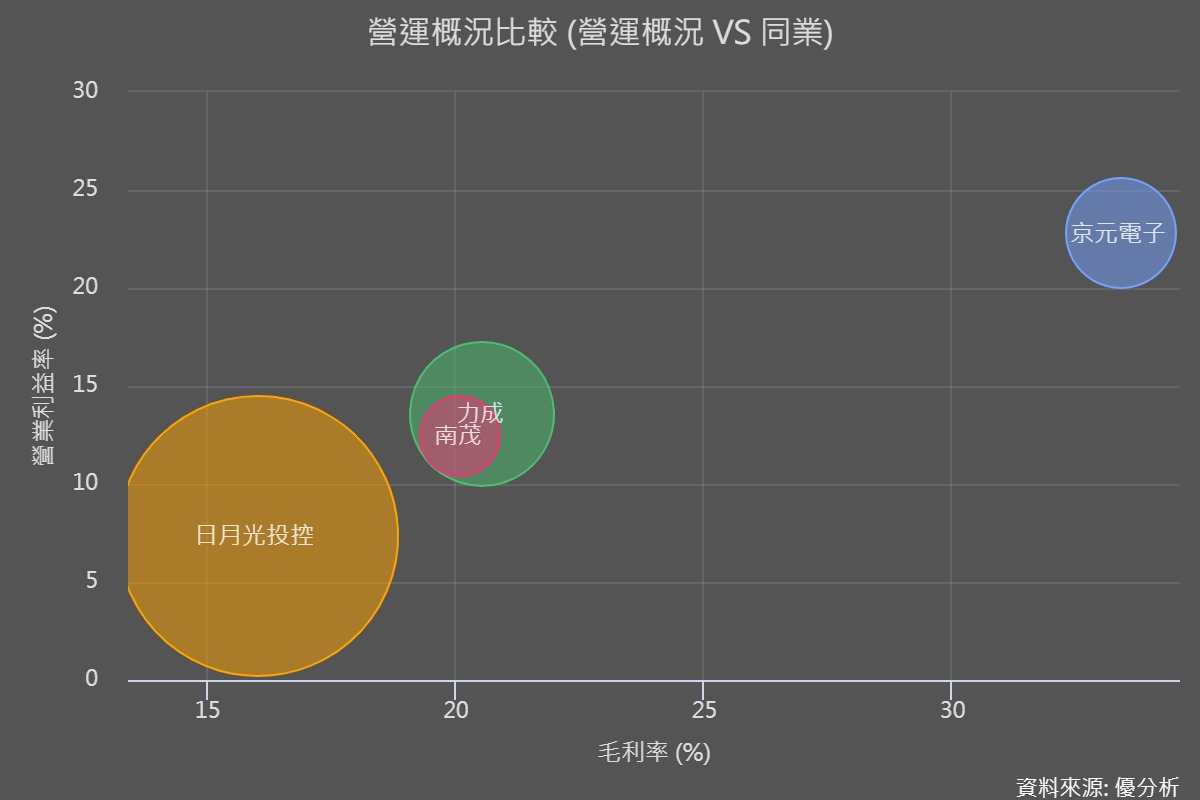

由於京元電是台灣封測業中獲利率最好的公司,加上此次賣掉的子公司獲利佔比特別高,因此格外引起關注。

但其實,台灣半導體封測廠商都有陸續撤出中國,包括南茂(8150-TW)、力成(6239-TW)等,都是把資金用來投資於未來成長的區塊例如AI、電動車等較為高階的封測產能。

與這次京元電(2449-TW)較為類似的案例,是日月光控股(3711-TW)在2021年12月1日宣布將其位於中國的四座工廠出售給中國智路資本,此交易帶來了174億新台幣的處分利益,並一次性貢獻每股盈餘高達4.05新台幣。

然而,當時這四家工廠的合計營收只佔日月光總營收的4至5%,因此其對公司整體的影響相對較小,不及此次京元電的情況顯著。這也凸顯了京元電此次交易的特殊之處,即出售的產能占比相對較高,市場對於其多久能夠通過先進測試的營收成長來補回損失的產能表示擔憂。

不過從日月光後續的發展來看,公司的先進封裝業務在整體封測營收中的比重已達到5%,並且其本益比也相對過去有所提高。這都表明了市場長期更加關注的是公司在未來成長區塊的增長潛力,尤其是在先進封測技術方面的進展。