2024年3月20日(優分析產業數據中心) - 手機供應鏈過去幾個月的年增率強勁,主要是因為手機相關訂單復甦,也就是庫存回補的需求。

小米昨日(3/19)公布的財報中,第四季度的營收達到732.4億元人民幣(約合101.7億美元),較去年同期增長10.9%。根據研究機構Canalys的數據,全球市佔率第三的小米手機,其第四季度的全球智慧手機出貨量較去年同期增長23%,達到4070萬部手機。

但是,回補庫存的需求周期較短,當客戶庫存足夠了之後,就要看終端需求成長率。

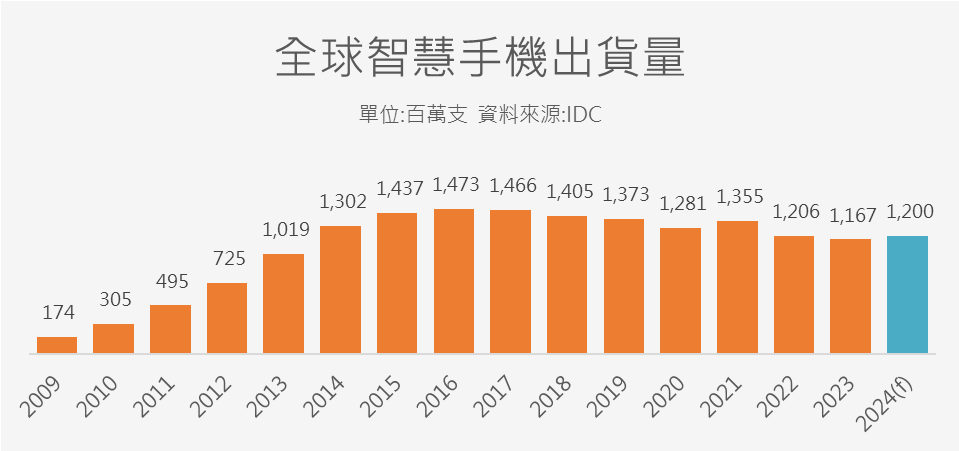

根據IDC於今年2月所做的全球智慧手機成長率預測,今年智慧手機出貨量只會比去年增長2.8%,未來也差不多在這個區間。顯示終端成長率是不高的。

因此合理可以推測,在連續三個季度的手機回補庫存之後,接下來手機晶片動能可能稍微趨緩,中國Android客戶對於晶片採購的需求可能會不如前幾季。

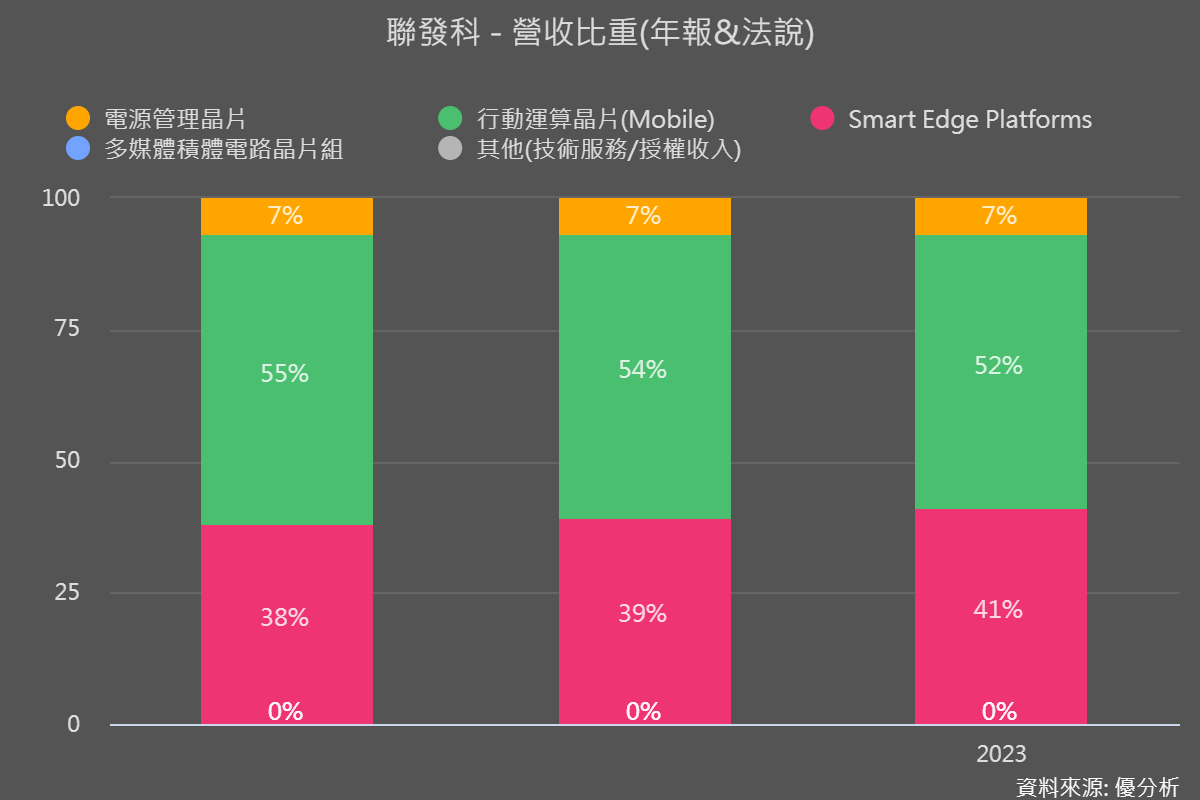

聯發科(2454-TW)是主要手機晶片大廠,營運地區主要在中國(但不限於),營收中有高達52%來自手機晶片市場。

聯發科的客戶包括多家知名的智慧型手機品牌:

-

Vivo:採用聯發科的天璣 9300 晶片。

-

OPPO:採用聯發科的天璣 9300 晶片。

-

iQOO:採用聯發科的天璣 8200 晶片。

-

小米:採用聯發科的天璣 8200 和天璣 9300 晶片。

這些客戶的拉貨動能可能會隨之降低到與終端成長率一致,所以短期來看,聯發科的營運動能與之前相比會開始減弱。

在這段期間,市場會開始重新思索公司的長期動能,重點是何時能發酵。

細數聯發科未來的成長動能,將來自以下三個:

-

高階晶片貢獻比重

-

ASIC 市場潛力

-

車用晶片市場潛力

#1 高階晶片比重

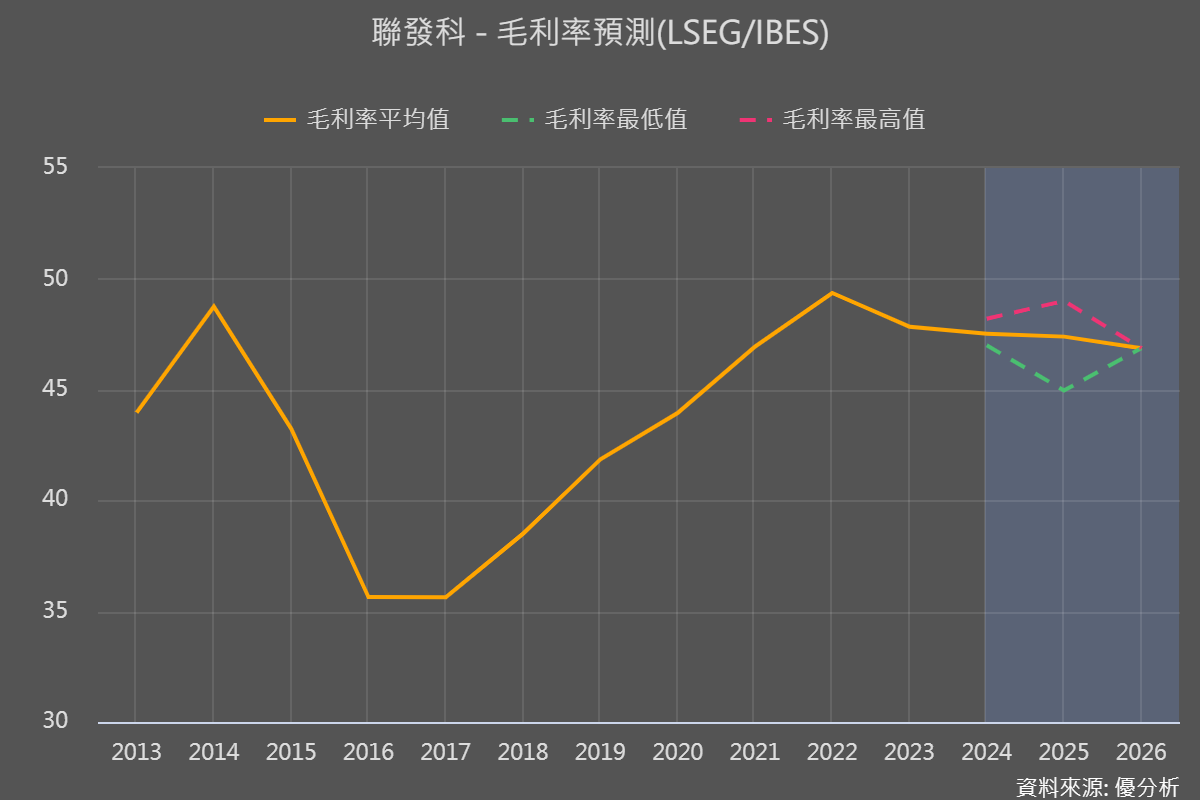

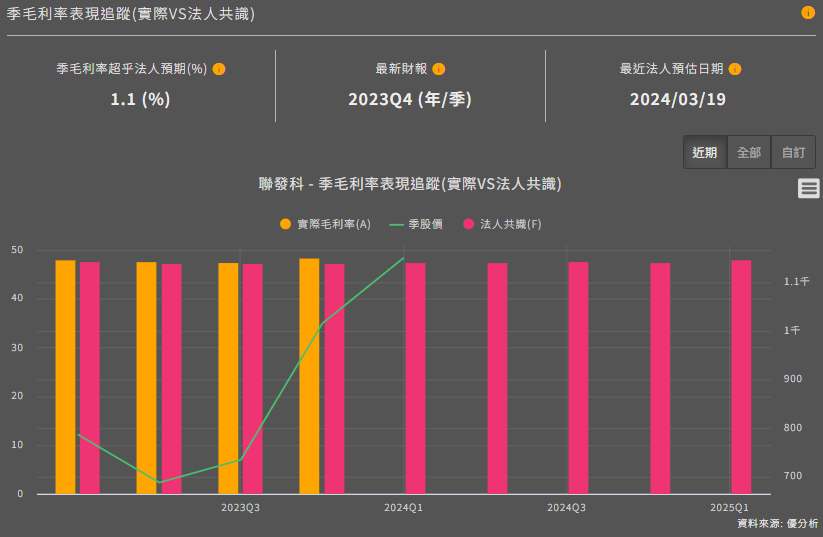

先來看高階晶片比重,去年(2023年)旗艦型晶片貢獻了聯發科10億美金以上,營收佔比約7~8%,較前一年約2%顯著提升,是去年聯發科的最大亮點,這讓市場對於未來聯發科的毛利率展望比較有信心,未來毛利率能否維持目前水準,甚至優於預期,主要也是依賴高階晶片比重的提升,如果沒有的話就會有降低盈餘成長性。

但是手機新款推出都集中於第三季之後,所以必須等到今年第三季之後才有辦法逆轉短期Android手機庫存回補需求降低的負面因素。

高階比重晶片增加對於聯發科來說十分重要,因為智慧手機的整體出貨量未來成長性是較低的,自從2016年的高峰年售出15億支滑落到去年的12億左右,今年IDC也只預估反彈約2.8%。由於現在已經人人一支智慧型手機,未來出貨量只能與GDP成長率相當。

在這種背景下,聯發科假如沒有多賣出一點高階晶片的話,未來毛利率是有疑慮的,這也是法人在預估未來毛利率的時候,都是往下走的路徑。

AI手機是一個重要的切入點,聯發科能不能趁機擊敗高通等對手,搶到更多高階手機晶片市佔率,市場都在關注這個發展。

根據外資預估,聯發科旗艦機晶片營收從10億美元翻倍到20億美元以上,2024年全球市占率將從2023年的20%提升到今年的30%至35%。

除了出貨量數字外,公司的毛利率展望如何,將變得十分重要。與法人預估的相比如何,數據追蹤起來。

#2 ASIC潛力

聯發科的第二個成長潛力來自於:ASIC客製化的AI晶片。之所以稱為潛力,就是因為尚未發生,但未來會發生的事件。

ASIC 是一種是一種針對特定應用或任務而設計的集成電路。許多公司和研究機構開發自己的AI晶片,這些被稱為「alternative AI semis」。特斯拉的Dojo超級電腦就是一個例子,它使用自家設計的AI晶片,專門用於高效地執行深度學習工作。像是Google自研發的TPU晶片就是與博通所共同設計的。

目前主導ASIC市場的供應商包括:

-

博通(Broadcom):主要提供網路和通信相關的ASIC解決方案。

-

Marvell Technology:提供包括資料中心、企業網路、消費者和汽車市場在內的多種ASIC產品。

-

Nvidia:雖然以其GPU聞名於世,但Nvidia也在開發和提供專門針對AI和機器學習應用的ASIC。

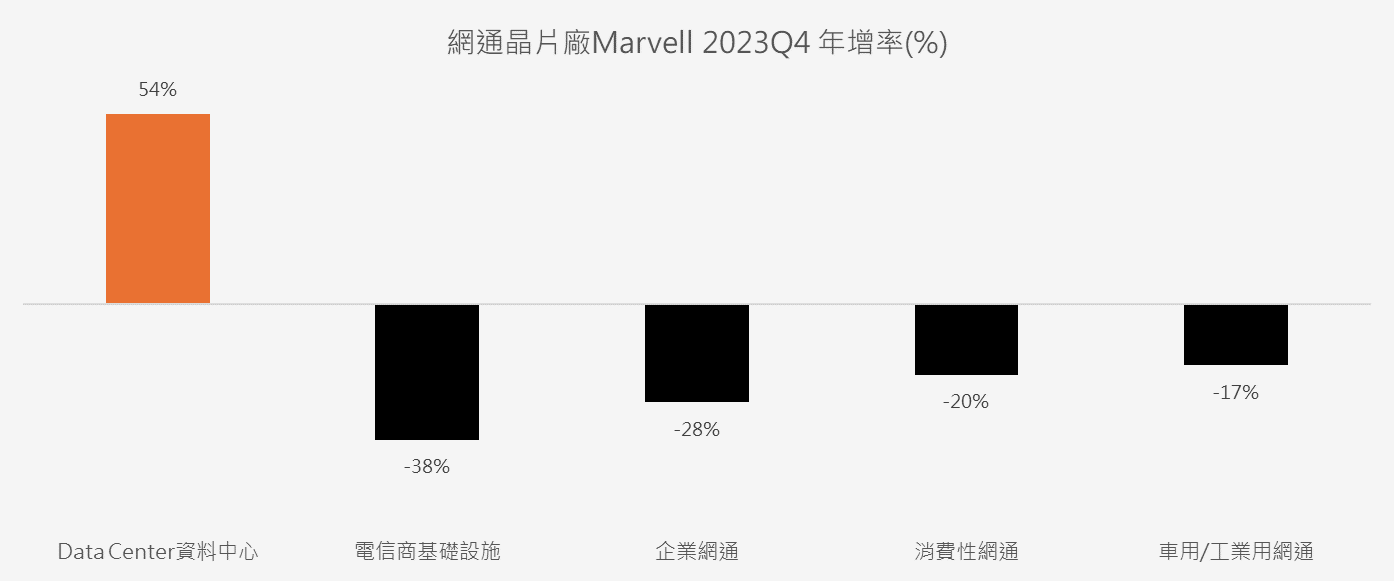

以Marvell為例,儘管主力產品網通晶片銷售低迷,上一季來自資料中心業務大幅度增長,就是來自這種ASIC晶片的需求。

博通(Broadcom)也預計今年來自與人工智能相關的晶片銷售收入將達到100億美元,研究機構預估ASIC市場成長率在2023-2027年客製的AI晶片(ASIC)年複合成長率高達30%,並在四、五年內可能佔據雲端AI半導體市場高達30%。

聯發科目前尚無貢獻實績,都是在研發階段,需等這個市場做大之後,就比較有機會。

#3 車用潛力

這也是屬於尚未發生,但將來會發生的潛在市場。從大方向來說,AI的應用將逐漸從雲端中心漸漸轉移到終端裝置,也就是所謂的Edge AI,不只是手機,還有汽車。

NVIDIA(NVDA-US)不只瞄準人工智慧領域,更想利用這層技術擴散到汽車應用市場,本次輝達的GTC大會中,也談到了車用市場。

聯發科同時在這個大會宣布推出了一系列新的智慧座艙系統單晶片,這些都是結合了人工智慧技術的Dimensity Auto系列產品。這個系列包括四款產品:CX-1、CY-1、CM-1和CV-1。

聯發科推出了一個叫做「Dimensity Auto」的方案,專注於駕駛艙和連接解決方式,搭配上NVIDIA在軟體和AI雲端方面的強大能力,將幫助這兩強在未來汽車市場上維持高度競爭力,更重要的是可以縮短產品推出的時間。

不過需注意,汽車不像是科技產品,可以立刻推出。由於汽車設計周期很長,因此該公司需要一段時間(大約是在2026-2027年)才能從這一部分貢獻到實質的收入。

法人預估,與NVIDIA汽車合作的首款共同設計晶片收入預計於2026年實現。

短期逆風,長期潛力市場擴增

因此,短期聯發科將面臨Android手機回補庫存需求減少的負面因素,高階晶片出貨比重是第三季旺季之前這段期間的觀察重點。

長期成長動能將於2025年之後才有實現的機會,因為ASIC的客製化特性,需與客戶長期合作研發,才會有貢獻的機會。而Auto業務也需等汽車原廠客戶出新款才有切入機會,同樣需要一段等待時間。

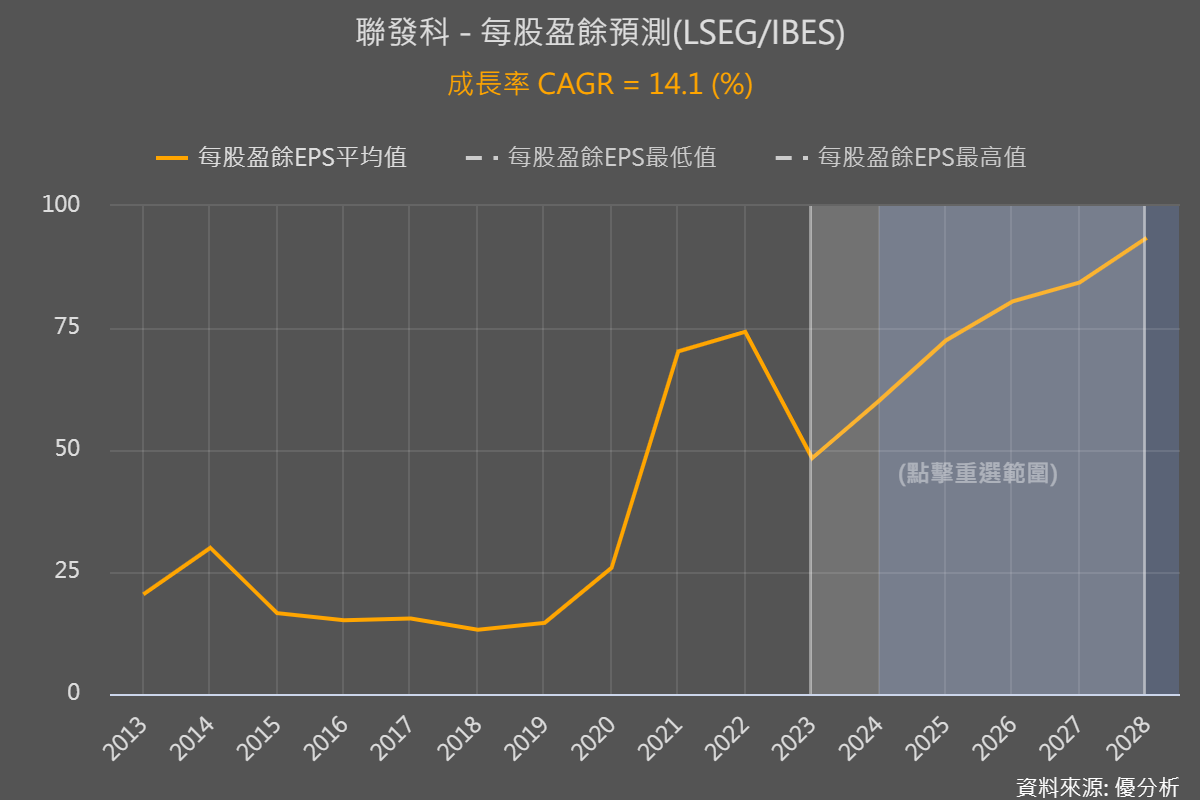

根據LSEG(Refinitiv IBES Data)統計全球分析師預估,需要等到2025~2026年之間,聯發科的獲利才會創歷史新高,未來幾年聯發科將以每年14.1%速度增長盈餘。