2024年11月5日(優分析產業數據中心)

當前美國金融市場正面臨一個新挑戰,即實際利率(經通膨調整後的利率)和金融條件之間出現越來越大的的脫節現象,使投資人對聯準會政策、經濟前景和資產價格的走向感到更加困惑。

美國的貨幣政策究竟是太緊縮還是太寬鬆?現在市場的各種數據指標釋放出矛盾的信號,使得判斷更為困難。

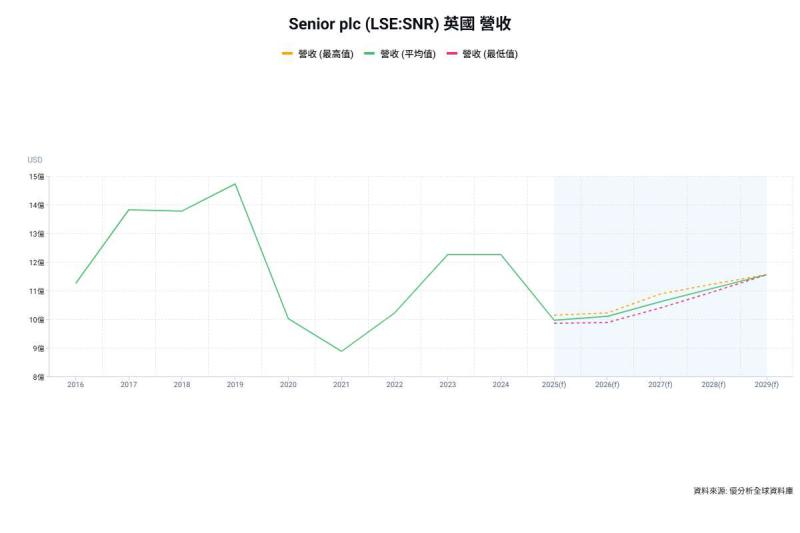

〈目前的金融狀況是寬鬆還是緊縮〉

圖片來源 : Reuters

圖表顯示了實質聯邦基金利率(Real Fed Funds Rate)和聯準會金融條件指數(Fed Financial Conditions Index, FCI)之間的差異,反映了政策利率與市場金融條件之間的矛盾。

•綠線表示實質聯邦基金利率(Real Fed Funds),代表經通膨調整後的聯準會利率。

•黃線表示聯準會金融條件指數(FCI),反映整體市場的金融條件寬鬆或緊縮的程度。

•藍色陰影區域代表經濟衰退期,分別為2008年金融危機和2020年疫情大流行。

關鍵觀察

•實質利率:綠線顯示出實質聯邦基金利率在2022年開始上升,並達到正值,表明目前的利率政策是緊縮的。

•金融條件指數(FCI):黃線顯示金融條件雖然有所波動,但近期仍處於相對寬鬆的狀態(接近或略高於0),表明市場整體金融環境依然寬鬆,資金可得性較高。

•矛盾的金融狀況:圖表上方的說明指出「實質利率明顯高於中性水準,但金融條件仍然極為寬鬆」,這表明即便聯準會的政策利率偏緊,市場的資金流動和借貸條件卻仍維持寬鬆。

結論

•這張圖顯示了當前的金融環境中的矛盾:一方面,實質利率維持高點顯示聯準會的政策緊縮,理論上應該壓抑經濟活動;但另一方面,寬鬆的金融條件顯示市場仍有較高的資金流動性,使得資產價格和經濟活動保持穩定。

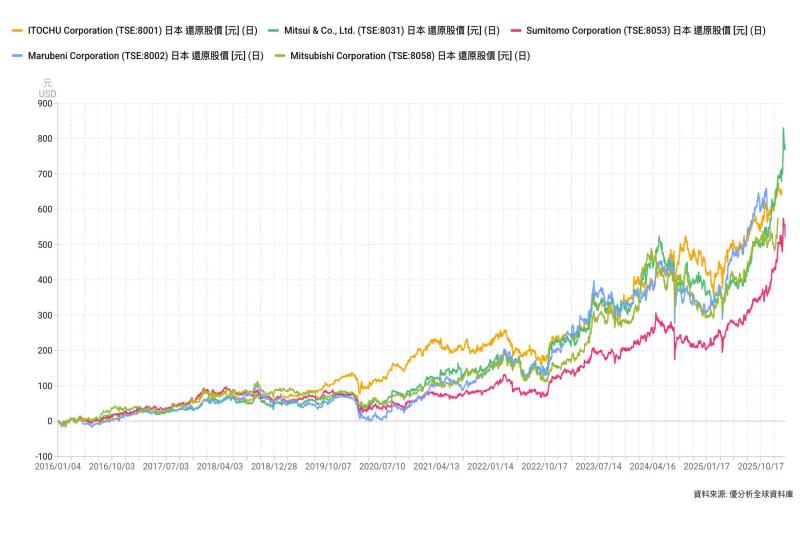

聯準會的利率政策立場

聯準會的實際利率已接近2007年以來的最高點,儘管在9月已大幅降息50個基點,顯示仍有很大的空間可以繼續降息,甚至可能降息「數百個基點」。

〈實際聯邦基金利率為2007年以來的最高點〉

圖片來源 : Reuters

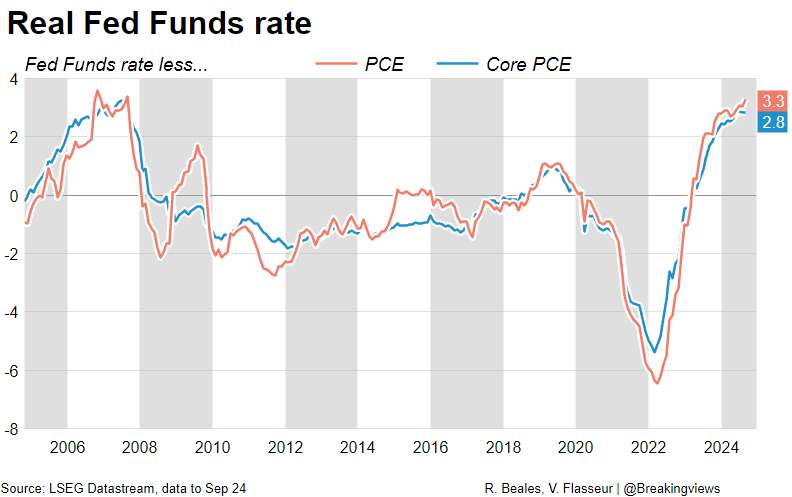

這張圖顯示了「實質聯邦基金利率」(Real Fed Funds Rate)的走勢,這個利率是以名目聯邦基金利率扣除個人消費支出(PCE)通膨率後的數值。圖中用紅線表示「PCE」通膨調整後的實質利率,用藍線表示「核心個人消費支出」(扣除食品和能源後的PCE)調整後的實質利率。

•從圖中可以看到,自2008年金融危機以來,實質利率大部分時間處於負值區間,但在近年(2022年以後),由於聯準會積極加息,實質利率顯著上升。

•截至2024年9月,紅色的PCE調整後利率約為3.3%,而藍色的核心PCE調整後利率約為2.8%,顯示出實質利率達到2007年以來的最高水準。

這意味著聯準會的政策立場相當「緊縮」,因為在通膨調整後,實質利率仍然維持高位。這樣的情況可能對經濟帶來壓抑作用,因為高實質利率會提高借貸成本,進一步壓縮企業和消費者的支出與投資意願。

聯準會目前的政策立場顯得「非常緊縮」,意思是說利率設得偏高,可能會讓經濟變慢。這種緊縮情況特別明顯,因為當前的利率高於「R-Star」的估算範圍。

R-Star指的是在2%通膨環境下既不會促進也不會抑制經濟增長的實際利率,目前估計值在0.7%至1.2%之間。但現在的政策利率超過這個範圍很多,說明聯準會的政策很可能會抑制經濟增長。

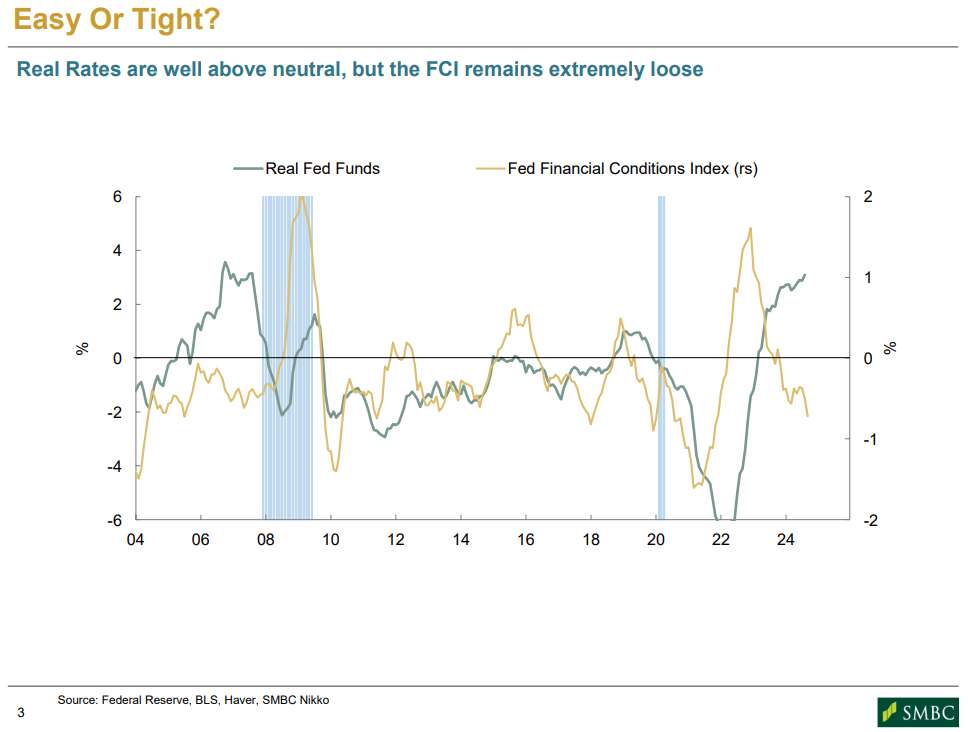

金融條件指標的矛盾訊號

然而,寬鬆的金融環境使得市場對利率調整的看法出現分歧。

根據部分市場指標,當前的金融條件為數年來最為寬鬆的水準,主要原因在於股市的持續上升。然而這與維持在高水準的實際借貸成本形成反差,使市場面臨「借貸成本下降或金融條件收緊」的抉擇,甚至可能同時發生。

儘管高利率環境,股市表現依然強勢,企業信貸利差縮小到20年來的最低水準,使得整體金融環境顯得相對寬鬆。

市場現狀與經濟表現

美國經濟目前狀況極佳,第三季GDP年化成長率為2.8%,顯示經濟韌性強勁。

此外,企業財報季也有良好的開端,帶動投資者的風險偏好。股市於過去12個月上漲逾40%,反映出市場對企業盈利增長的樂觀預期。

通脹降溫與實質借貸成本上升

然而,隨著通膨率下降,實質借貸成本已經上升至17年來的新高,顯示出利率對借貸活動的抑制作用。對借貸者來說,償還債務的負擔加重,這可能會減少消費和投資,進而對經濟產生壓抑效果。

此外,由於經濟表現穩健,市場對聯準會進一步降息的預期正在逐步減少。

主要市場驅動因素

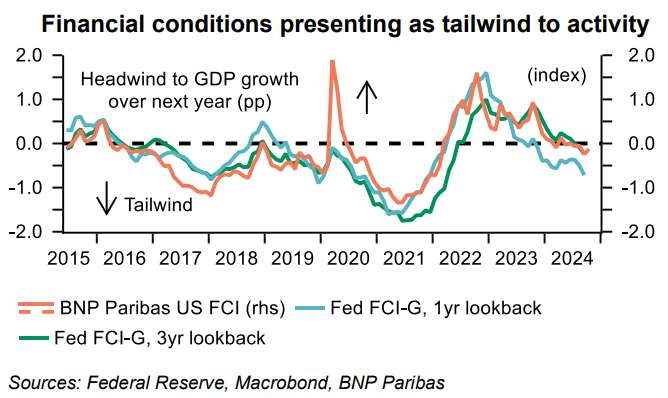

法國巴黎銀行(BNP Paribas)經濟學家指出,儘管聯準會的政策因為當前的高實質利率而被視為偏緊,但對實體經濟更重要的是「整體金融條件」的寬鬆程度,而過去一年來,這些金融條件已大幅放寬。

並引用聯準會的模型表明,去年整體金融條件的變化可能會在未來12個月內將GDP增長0.7個百分點。

〈金融條件對經濟活動的影響〉

圖片來源 : Reuters

這張圖表顯示金融條件對經濟活動的影響,目前正在為經濟活動帶來助力(順風)。圖中包含三條不同的金融條件指數線,分別代表不同來源或計算方式的指數,顯示金融條件如何對未來一年GDP增長產生「順風」或「逆風」的影響。

•橘色虛線:BNP Paribas的美國金融條件指數(FCI),標示在右側縱軸上。

•藍線:聯準會金融條件指數(Fed FCI-G),採用1年回溯。

•綠線:聯準會金融條件指數(Fed FCI-G),採用3年回溯。

縱軸

•左側縱軸顯示金融條件對未來一年GDP增長的影響,數值範圍從-2.0到2.0。負值代表「順風」(助力)效果,正值代表「逆風」(阻力)效果。

•右側縱軸(標記為index)顯示BNP Paribas的金融條件指數的數值範圍。

關鍵觀察

•順風或逆風的效果:當金融條件指數低於0(即在水平線下方)時,代表金融條件對GDP增長提供了順風助力;而當指數高於0時,則表示對GDP增長形成阻力。

•2020年疫情期間:2020年初,金融條件指數急劇上升,顯示對經濟增長形成了極大的阻力(逆風),但隨後迅速回落。

•近期情況:截至2023年和2024年,圖中三條線接近0值或略低於0,顯示金融條件在當前階段對GDP增長的影響較為中性,略帶順風助力。

結論

這張圖表明,過去幾年內的金融條件變化,從疫情期間的嚴重阻力,轉變為當前的中性或略帶順風效果。這表明當前的金融環境有助於支撐經濟活動,但助力有限。

SMBC Nikko Securities董事總經理兼首席經濟學家Joe Lavorgna表示,我們正處於一個非常特殊的環境中,目前寬鬆的金融條件主要是由於股市的繁榮帶動,股市的上漲推高資產價格,並使融資變得更容易,形成了一個難以打破的自我強化循環。

這也解釋了為什麼即使在高利率環境下,經濟依然顯得具有韌性;但同時,這種情況也可能讓聯準會未來的政策操作變得更加複雜。

潛在市場風險與未來展望

經濟「不著陸」——即儘管利率上升,經濟依然保持增長強勁,可能會促使市場重新調整對聯準會政策的預期,進而帶來股市和資產價格的下跌。

這會讓金融條件收緊,但可能比聯準會希望的更快速且更具風險。

聯準會主席鮑威爾(Jerome Powell)於9月18日降息後表示,將政策轉向更中性的立場,未來金融條件將在決定聯準會放鬆政策的速度和幅度上扮演關鍵角色。