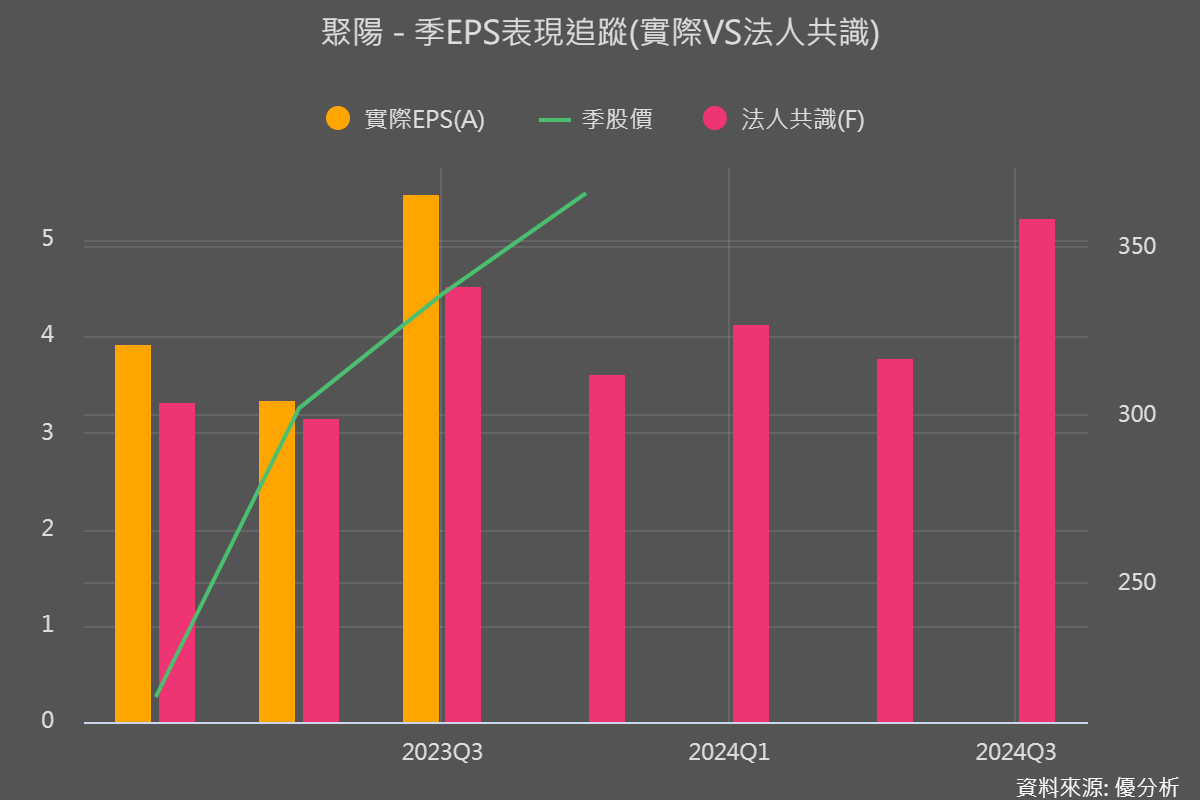

11月2日(優分析產業數據中心) - 儘管第三季營收稍微不如預期,聚陽(1477-TW)的本業盈餘年增率卻高達14.5%,稅後淨利年增19.18%。今年能有這樣的成長率表現,沒有什麼可以挑剔的地方。

想了解驅動聚陽盈餘成長的原因可參考此文:

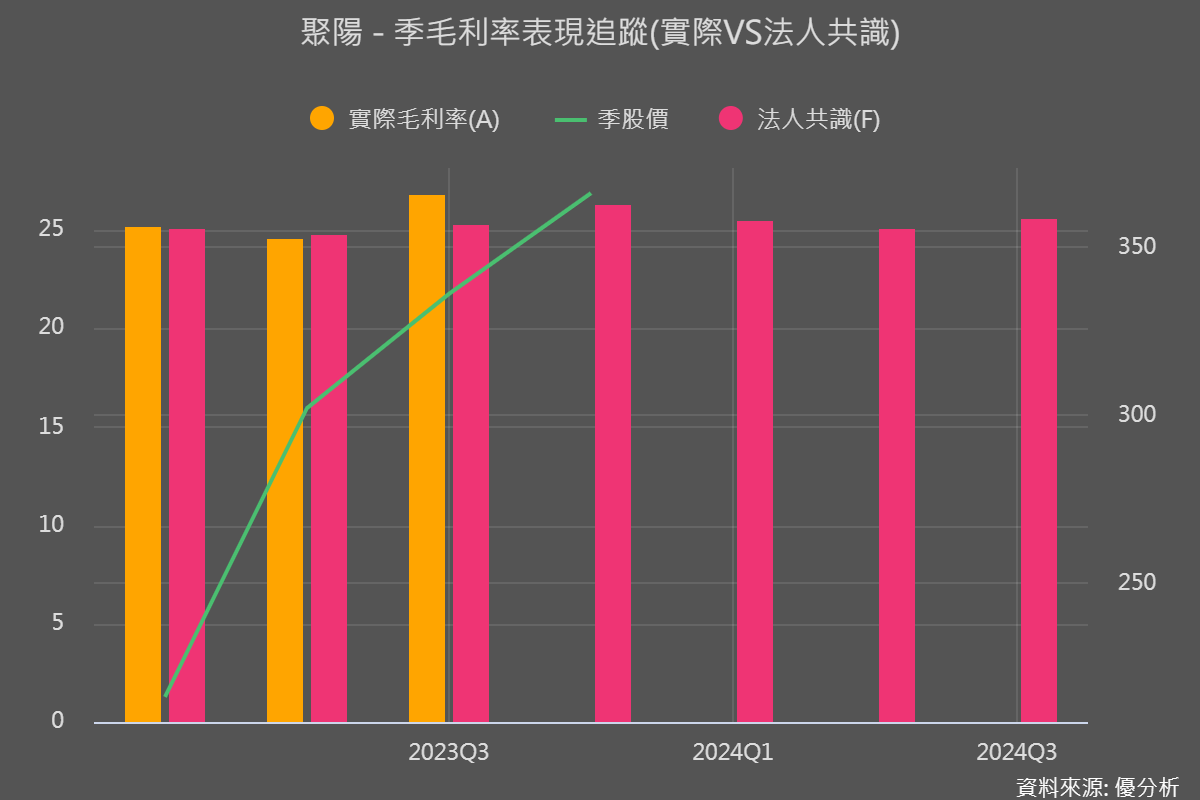

不過,最大的亮點在於毛利率,聚陽第三季毛利率26.81%,大幅擊敗法人預期的25.3%。根據聚陽的資料,Q3的營收大約有30%來自急單,這些急單比較不容易砍價因此毛利率較好;其次,工廠管理效率(產線分配)也做的不錯,是第三季毛利率能優於預期的主因。

還不只如此,法人可能連明年的毛利率都可能低估,因為管理階層表示明年還有更高的空間。

由於市場普遍認為聚陽的毛利率已經到頂(去年度為25.73%,Q3為26.81%),未來能繼續提升的空間有限,畢竟,影響成衣業毛利率高低的因素大概就是那幾個,客戶的報價也相對固定,廠商擁有的彈性空間並不多。

不過管理階層表示,明年毛利率還有擴增空間,確實令人大感意外,這個轉變可能驅動後續法人上修未來盈餘成長率,所以讓我們看看是什麼原因。

由於今年美國客戶庫存高(Target、Walmart、GAP等,請參閱公司簡介),所以價格下降的特別多,像是Q4的訂單ASP(平均單價)會比去年同期下降約6~7%。

不過公司卻認為Q4毛利率還有持續上升空間(但要視未來情況而定),原因是客戶急單越來越明顯,在公司有能力選擇訂單來生產的情況下,Q4毛利率其實還有提升空間。

而至於明年毛利率展望,公司表示由於今年價格下降幅度大,大致都在今年反應完畢,明年假如價格能夠持平的話,毛利率就有了更高的空間。

聚陽(1477-TW)目前交易在2023年平均預估EPS的23.01倍,2024年平均預估EPS的19.39倍,大約位於歷史本益比區間約中上緣,後續關注EPS是否有繼續上修的空間。