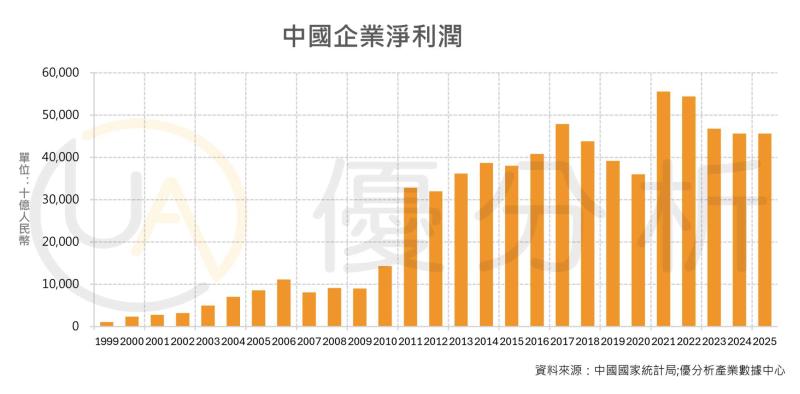

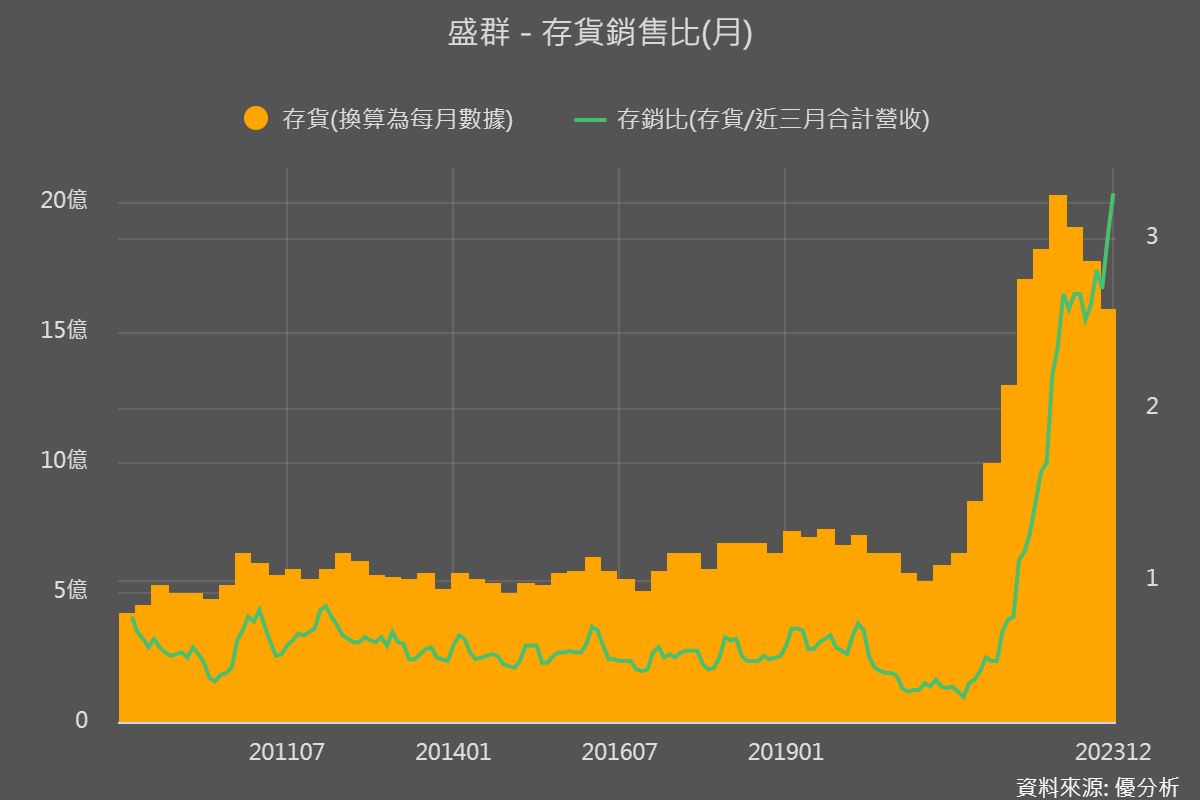

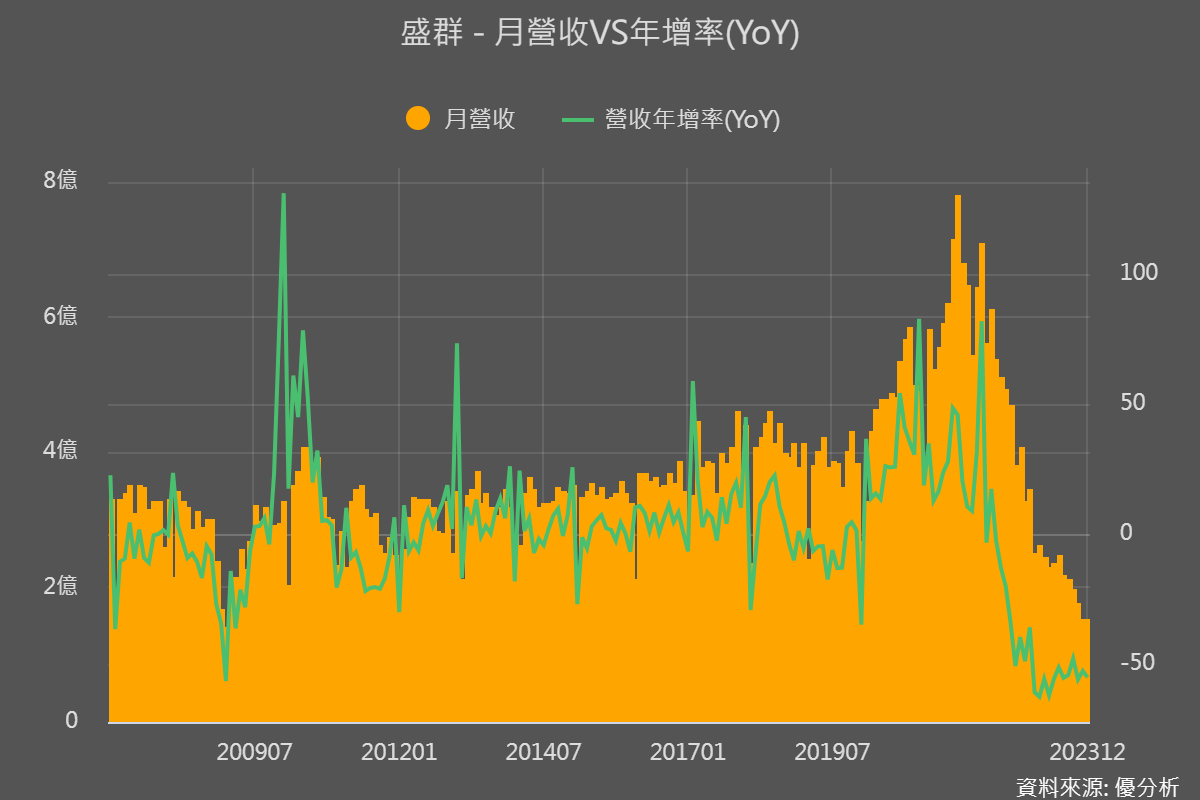

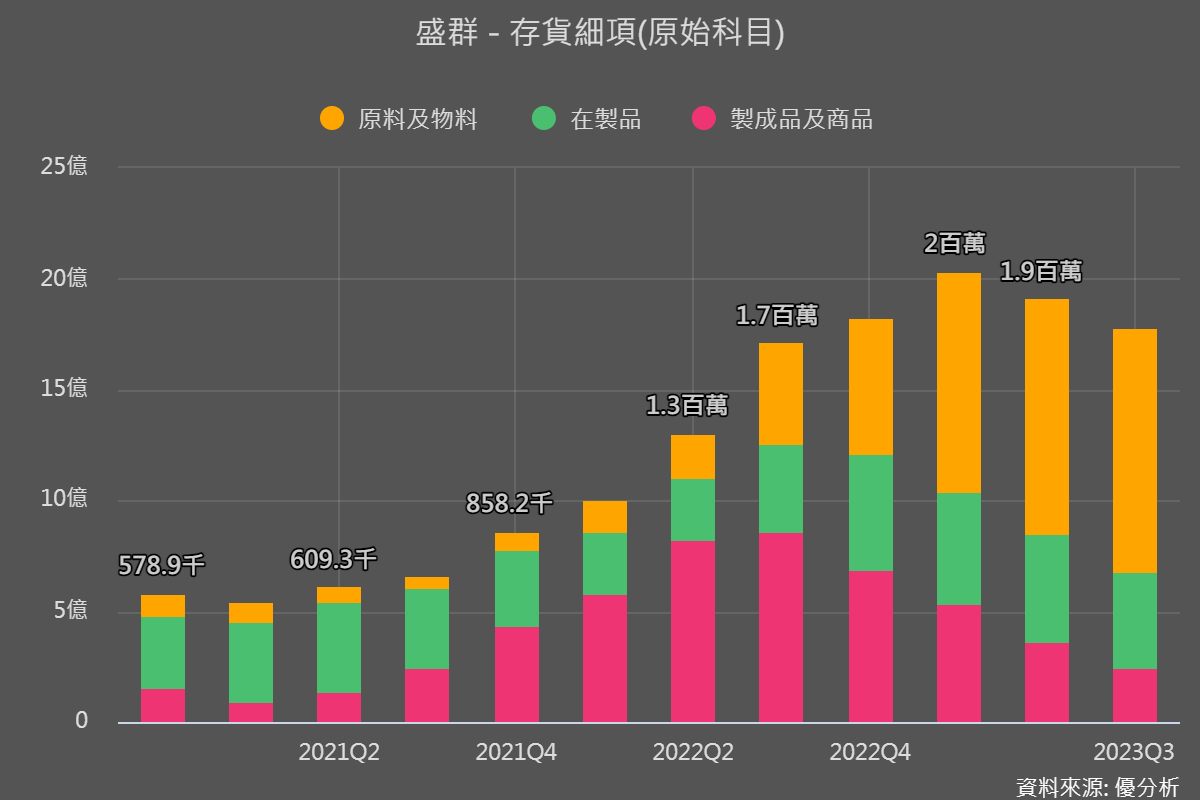

盛群(6202)這家績優的消費半導體(主要生產MCU)公司,在經歷了2021年的供不應求之後,2022年下半年開始需求逆轉,使得2023全年都在進行庫存調整,雖然庫存努力想要降低,但是在需求持續弱勢的情況下,庫存調整的週期不斷延後。

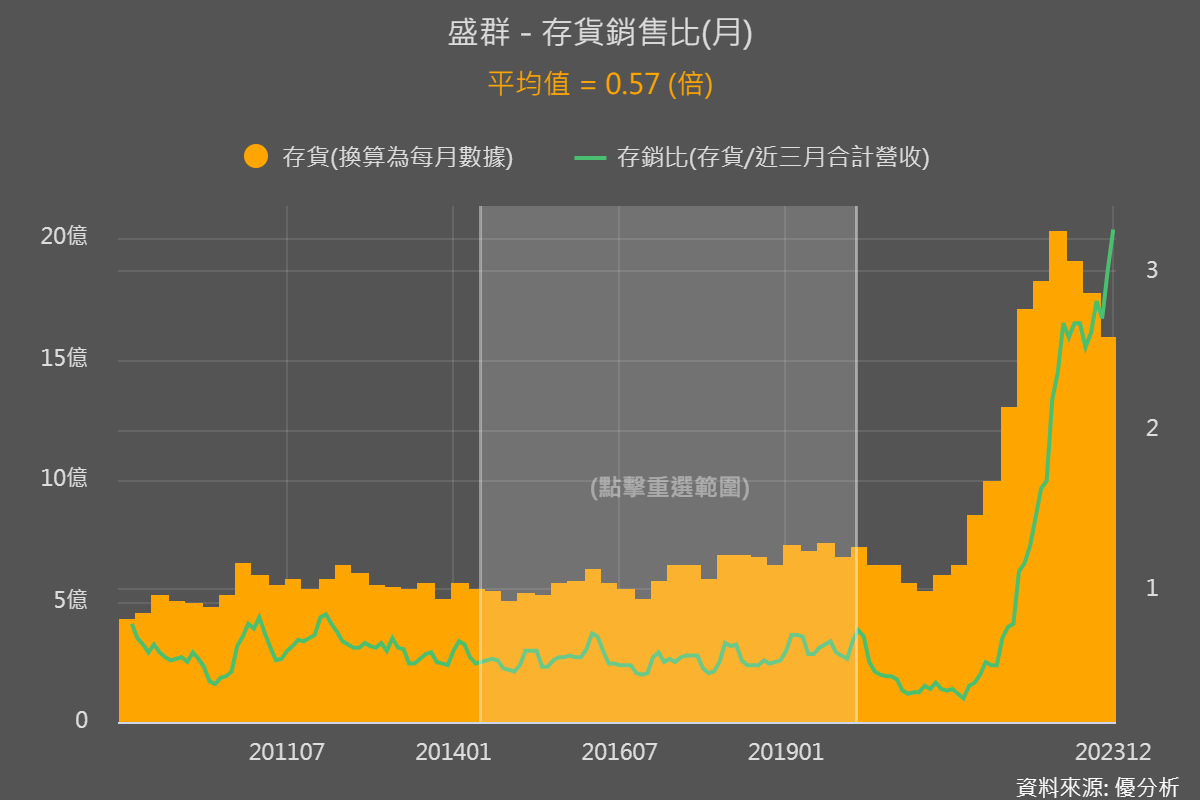

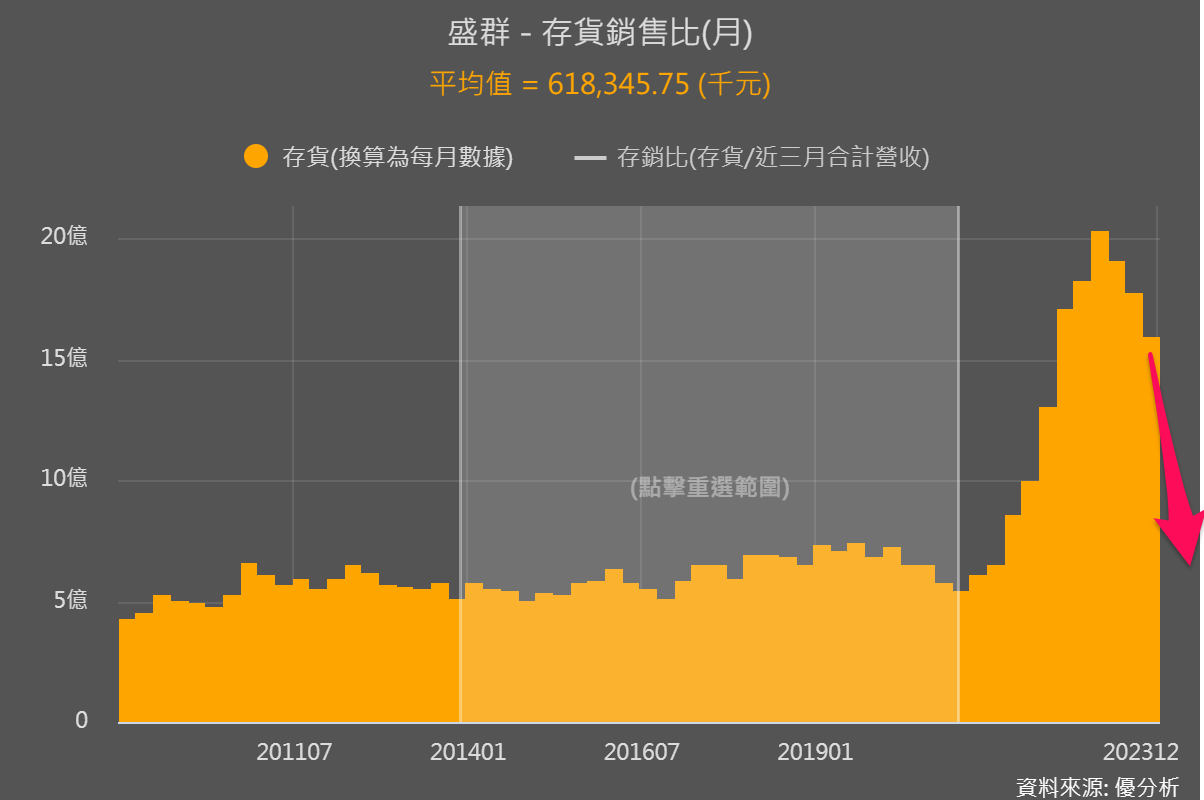

這種情況下,雖然存貨的絕對金額下降了(橘色柱狀圖),但是月營收滑落得更多(下圖二),使得存貨/銷售的比值(綠色線)仍在攀升,這就是需求持續下滑的跡象:

-

庫存不斷下降,但是存銷比卻仍在攀升。

看到公司發生這個現象之後,就不難推敲未來可能的方向:

走向#1 終端需求回溫

假如上一季只能賣出去100個商品,現在能賣200個的話,就會讓庫存出清的速度變快,讓存貨與銷售之間的比值(存銷比),可以快點回到正常水準約0.57倍的水準。所以,終端需求重新上升,是最健康的解決之道,下一個循環就開始了。

走向#2 慢慢賣,讓庫存的絕對金額降低至接近過去水準

如果市場需求都沒回溫的話,那麼公司就繼續慢慢賣,雖然速度慢,但就跟過去四季一樣,庫存的絕對金額還是能持續降低,讓存貨的絕對金額(橘色柱狀圖)回到更接近過去平均的位置,那麼也能判定是走完了一個週期。

雖然感覺是完全兩種不同的路徑,但在實務上,這兩種路徑其實會交錯並行,比如說,公司現在看到需求沒有好轉,於是放棄了希望,只能盡量打折促銷,但是賣一賣的過程中,公司忽然發現終端需求正在好轉,但是復甦了兩個月之後又變疲軟,然後庫存去化速度又變慢,公司又回到一開始的"慢慢賣"的策略,再次等待需求好轉。

存銷比,你學會了嗎?

存貨是供給,營收是需求,將兩者相比之後就能算出一個供需比值,讓你看出這個行業的供需變化,這個道理非常易懂。

存銷比在解讀上的困難是,世界並不是我們想的那麼單純只有黑與白,大部分情況都是"黑與白"交錯之後所呈現出來的"灰色"。

不要因為這樣就放棄解讀,因為背後的原則還是一樣的:

當一個行業的存貨水位高的時候,各家公司會爭相降價來清庫存,毛利率走跌,盈餘下滑,就跟盛群(6202-TW)一樣。

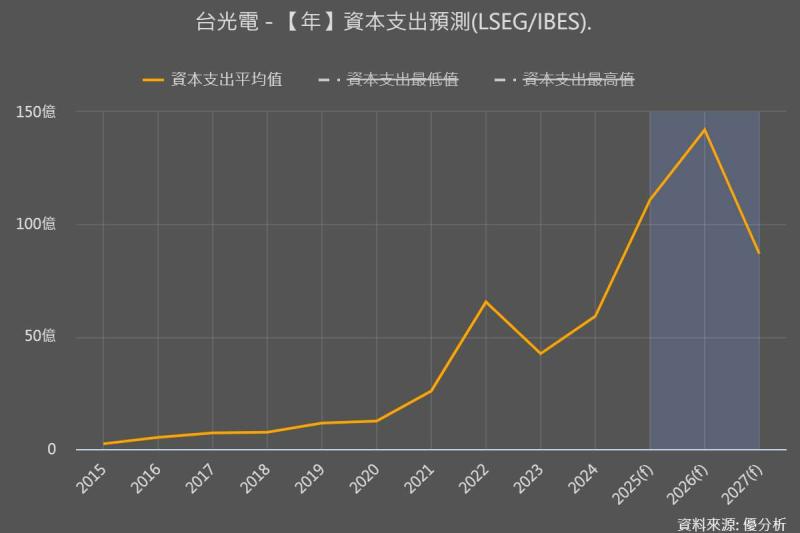

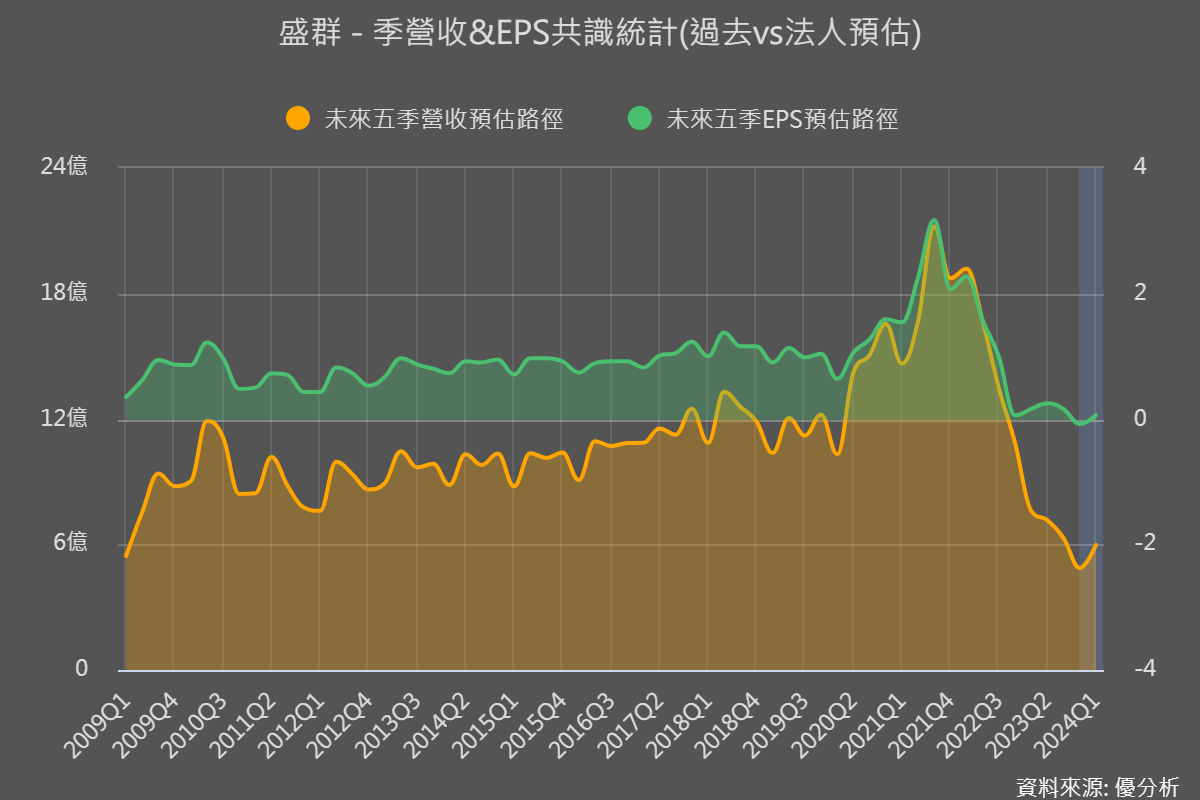

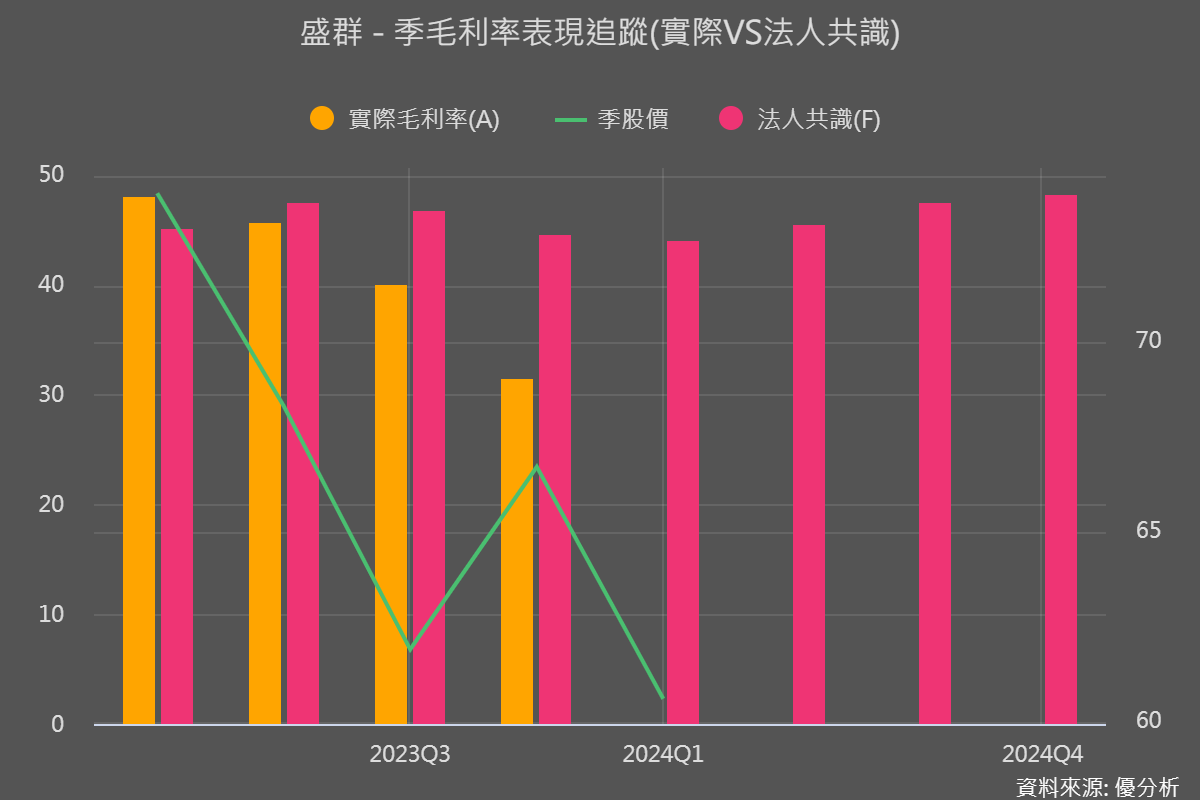

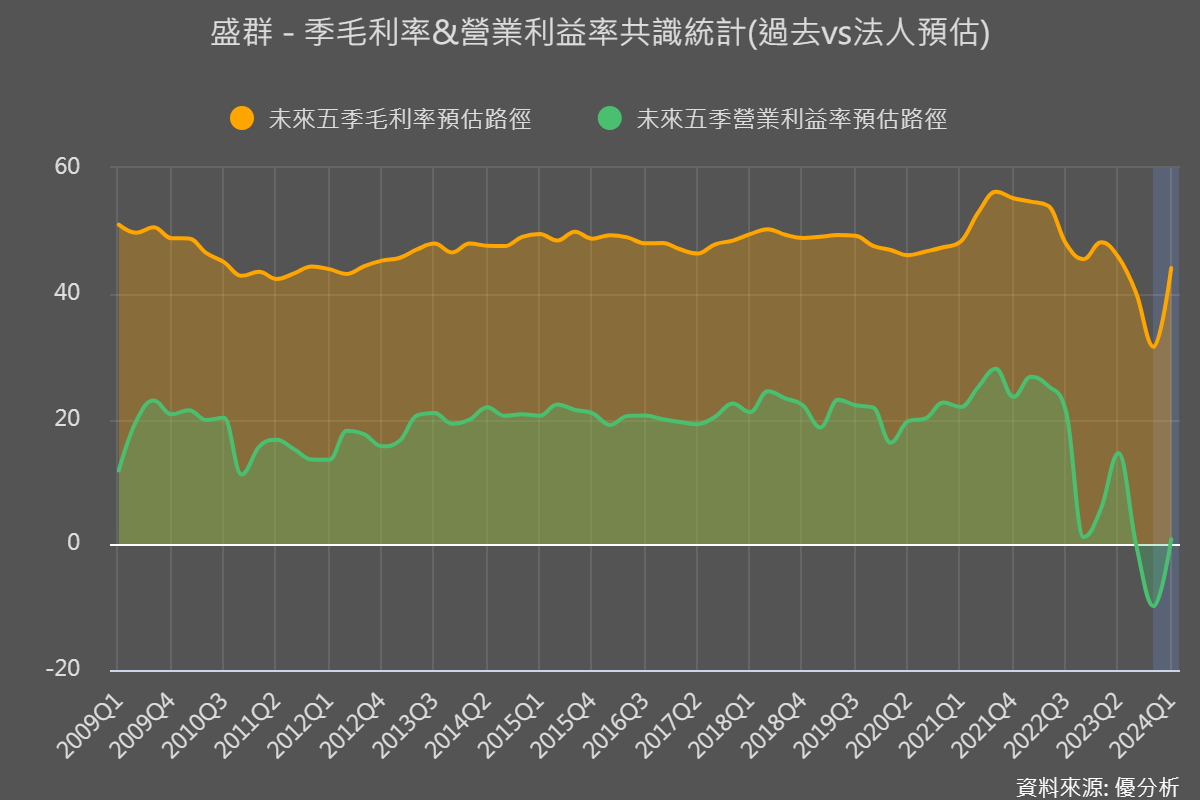

去年第四季的時候MCU的晶圓成本沒有降價,但是盛群(6202-TW)因為存貨真的太多而自砍售價,造成毛利率急速下滑至前所未見的低水準。所幸,今年第一季之後公司不再追求降價銷售,而晶圓成本卻開始下滑,因此法人預期Q2之後的毛利率可以回到比較正常的水準(下圖)。

庫存那麼多,公司真的不會再降價嗎?因為製成品的庫存已經降到很低,沒有必要再砍了。現在手頭上比較多的都是原物料,也就是之前購買的矽晶圓、封裝材料、導線架等。這些原物料可以放著慢慢用,所以比較不急了。

由於盛群(6202-TW)的需求主要來自中國大陸消費電子需求(例如玩具或家電裡面安裝的晶片),而眾所周知中國消費展望十分低迷,目前看短期幾乎沒有回升的可能。

但是卻可能有回補庫存的需求存在。雖然終端買氣沒有上升,但只要等到下游客戶通路商的庫存越來越少之後,還是會回頭來向盛群(6202-TW)買貨。

根據公司說法,1~2月營收會與現在差不多,3月的時候還看不清楚,不過因為客戶端的庫存已經變低了,Q2會開始比Q1高,屆時的成長幅度可能因為基期極低之後,而讓市場有一些期待。