這是2024/09/20直播內容的一些QA:

1,可以講一下光隆嗎?

光隆是全球羽絨原料大廠之一,主攻戶外服飾的部分,那戶外服飾的年複合成長率大概是6%,是比一般服飾的年複合成長率還要來的更高。

前陣子有寫過光隆的文章,有興趣的話可以再去看一下。

【成衣】光隆(8916)-本業恢復,業外有亮點!?

不過因為光隆季節性比較明顯,下半年過往是淡季,雖然目前庫存狀況還算健康,存銷比也有明顯轉強,不過就是在復甦階段,品牌客戶也沒辦法跟儒鴻/聚陽這樣的龍頭相比,所以享有的本益比也比較低,雖然明年還是會成長,但他其實有反應到了一些年底以及明年會入帳的建案獲利。各位可以再去估計看看。

而他的亮點就是在資產活化這一塊的題材,其實法說內容提到大量入帳的時間點目前看起來會是在2025到2026上半年,不過這是屬於一次性題材,就不是長久的,而且最近政府在打房,不確定是否會有影響,所以在這部分個人會優先選擇關注可以享有較高成長性與本益比的龍頭股。

2,怎麼識別整個產業都一起擴大資本支出時,不會出現ABF那樣打水漂?

其實這個很難認定,因為當時ABF在飆的初期,他們的資本支出的確有同族群往上走,且事實也證明公司到2022年的獲利表現都很好,但當時已經有重複下單的問題加上烏俄戰爭,台股在2022年就是空頭年。

加上客戶當時庫存都堆滿,然後消費性電子需求又起不來,所以後面公司的獲利才會整個往下走。

那這段是整個大環境的因素,雖然短期看起來營收沒有表現,供給也是高於需求,但其實他們的稼動率已經有回升,甚至欣興、景碩認為年底有機會回到八成。

那如果稼動率回到八成,其實也意味著他們之前的資本支出並沒有打水漂,只是因為時空背景的關係,產品單價也有很大的差異,所以即使稼動率滿載,毛利率自然不容易拉升。

但如果不擴產,那麼市佔率可能就會掉,所以當時其實是有被迫擴產的一些原因。

其實可以看到最近ABF三雄的營收在經歷了谷底之後,也還是有回溫,只不過毛利率就還是比較弱一些。

所以ABF的資本支出不能說是打水漂啦!

但有沒有方法可以盡量觀察或是避免?

其實還是有的!

這個可以從源頭去找,以設備來舉例,現在大家都在擴充設備,但其實最主要的需求就是來自台積電的擴廠,但台積電要擴廠的原因是?

看到AI發展的需求加上四大CSP廠的資本支出提升,所以當哪天四大CSP廠下調資本支出或是台積電的擴廠成長力道減緩時,市場所給予設備的成長性評價自然就會被重新調整。

3,如何找降息受惠的公司?

當美國降息,意味著放在美國銀行的定存報酬率自然也會降低,那麼美元的投報率變低了,資金自然就不會放在美元上,所以這時候美元就容易貶值,而相對其他國家的貨幣就容易升值。

那麼像是金融業,台幣升值,資金回來台灣金融業活水來了錢放在銀行的話,銀行就可以再拿去借款給別人所以獲利容易會增加,如果台灣也跟著降息,那麼金融業可以賺的利差自然就變大了。

或是放貸的公司、保險業者、台幣升值受惠股這類。

用上述的邏輯去思考就可以找到降息受惠的公司。

再不然就是GOOGLE。

4,公司增加研發費用之後,如果獲利不如預期的話,可以從哪個角度去切入或是利用資訊去調整成長率呢?

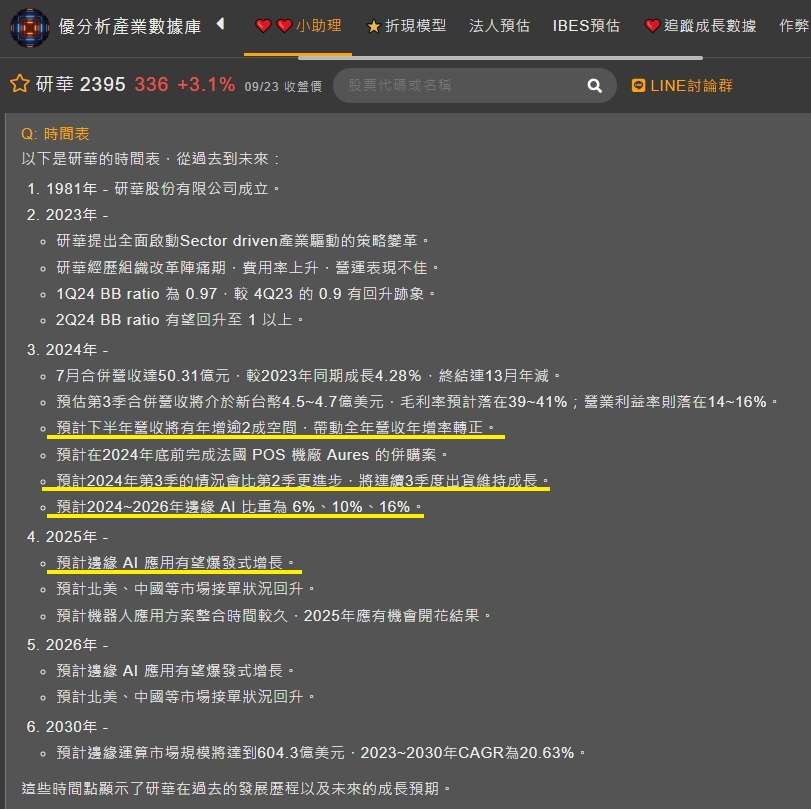

這個要配合時間表一起去看。

因為上一季投入研發費用,但不可能說下一季就馬上獲利增加,就算增加也不太會是因為他上一季所投入的成果,所以這個最好是搭配小助理中的時間表去看。

不管是擴產還是研發,公司總會有一個理由或是看好的點。

而這個時程我們就可以透過小助理中的時間表去觀察,舉例來說像

研華(2395),透過研華的時間表我們可以看到研華預期下半年有年增2成的空間,帶動全年營收年增率轉正。且2024年Q3會比Q2還要更進步。

然後邊緣AI的比重會逐步攀升,並且2025年有機會看到大爆發。

而既然知道了時間表,那麼追蹤就很容易了呀。

像是:

Q3要比Q2好以及年增率要轉正這兩點從每個月公布了營收就能追蹤。

如果時間到了還不如預期,就意味著公司錯估,或是一些市場因素導致可能延後發酵。

至於成長率怎麼調整?

不如預期市場自然一定會先下修成長率以及股價,但你要知道這個下修的原因!到底是因為訂單不見下修? 趨勢延後所以下修?還是公司原本太樂觀錯估下修?

不同的原因所導致的決策也會不一樣,所以當知道原因後再重新去估一次獲利,你原本抓的成長率一定會往下修正,所以同樣先透過折現修正到目前市場所認同的成長率後,你再來評估這個成長率是否合理,或是比對整個產業的年複合成長率去進行調整。

5,供給跟需求評分教學

有專門的文章與直播內容講解(09/27)。

文章請點:【教學】如何透過小助理的(供需分析)輔助橫向族群的判斷?(有多一個製鞋範例!)

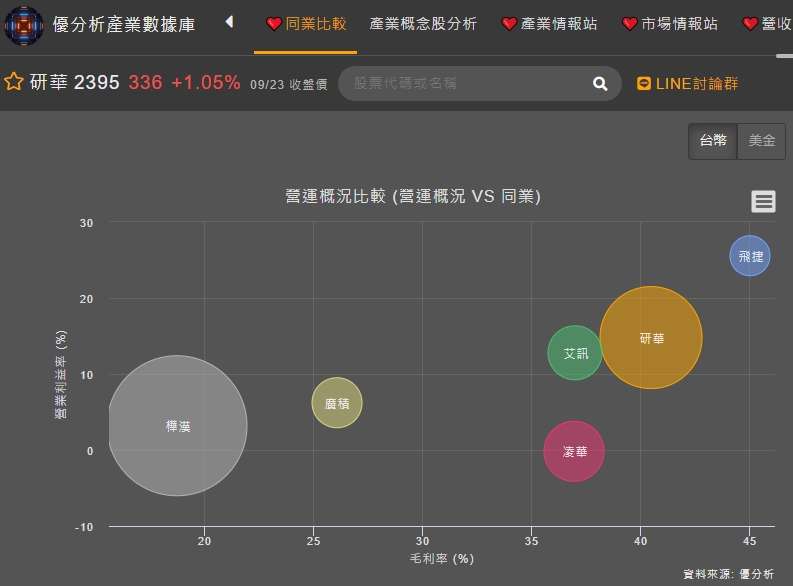

6,邊緣運算中怎麼知道要找這三家公司來橫向觀察,同業比較中還有其他公司

在同業比較頁面中,一般我會先根據營收的大小多寡(圈圈),以及公司簡介先找出龍頭是誰,然後再根據營收大小依序看過一輪小助理。

上一次直播的範例之所以拿研華/艾訊/凌華,而沒有樺漢的原因是樺漢的營收主要都是併購而來,在研發費用與資本支出的部分也是,有點失真,所以才沒有在範例上加上樺漢。

但我每一家的小助理都有看過一輪,樺漢的小助理內容也是很重要的。

所以橫向觀察不是只有觀察範例的三間。

另外我有寫一篇文章,這個問題剛好可以與上次直播中回答的問題一起解答,當時的問題是:「當找到同族群後,也看好,應該怎麼買? 直接買龍頭嗎?」

裡面解釋的蠻清楚為何不一定是看龍頭,大家可以看下面這篇文章。