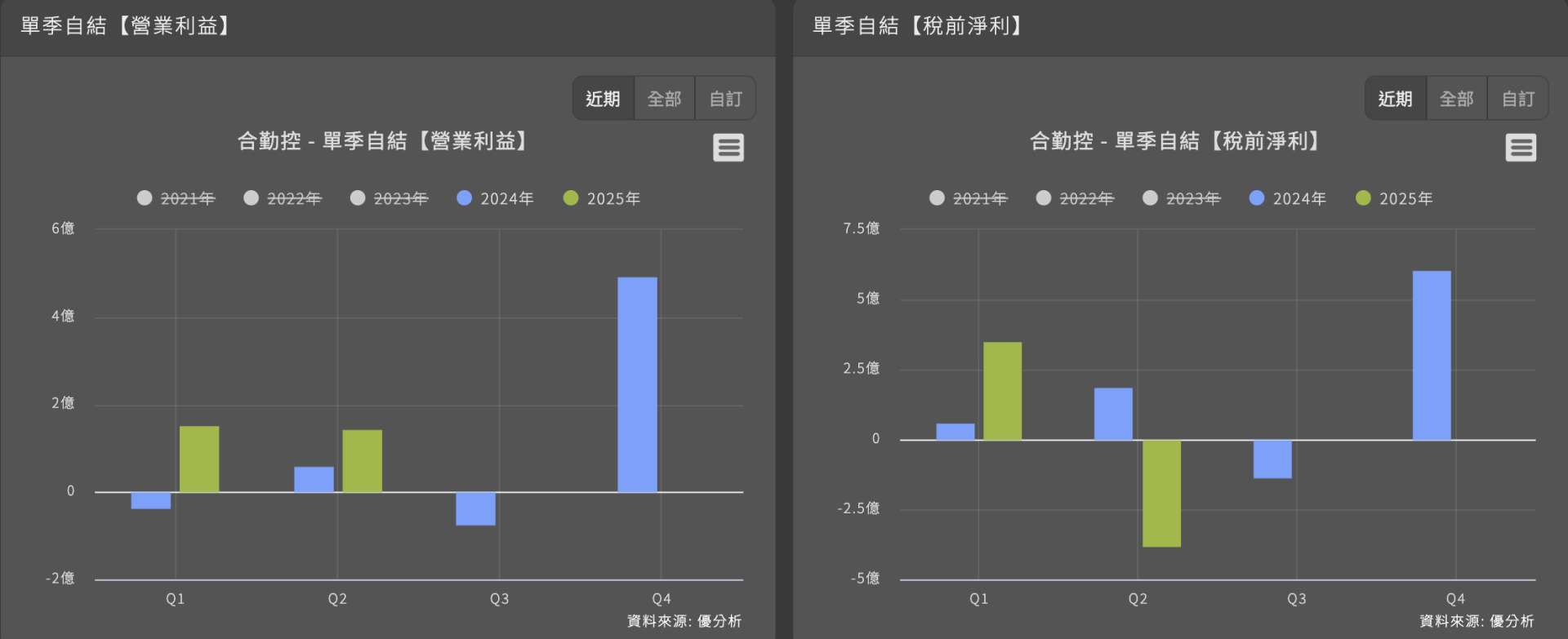

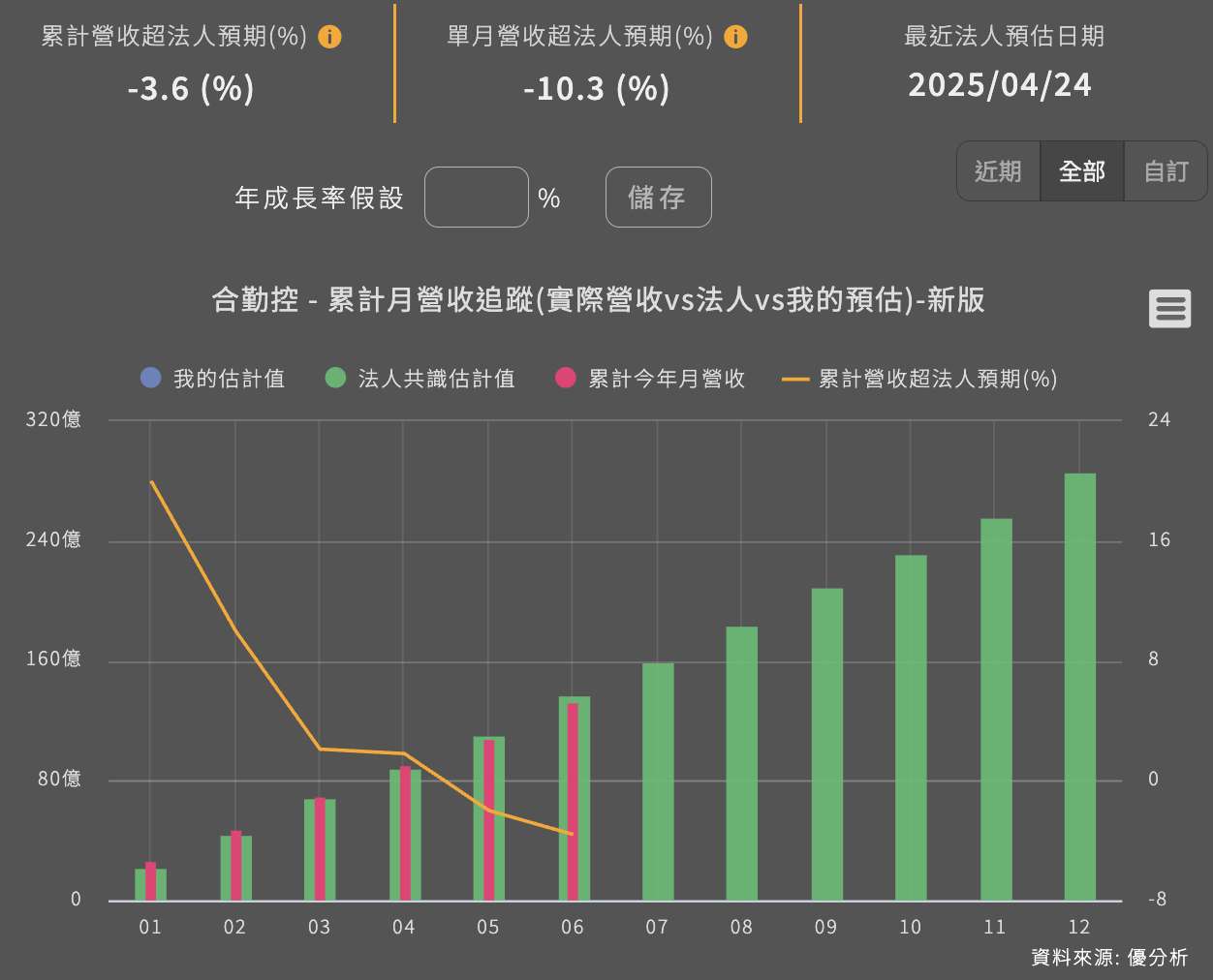

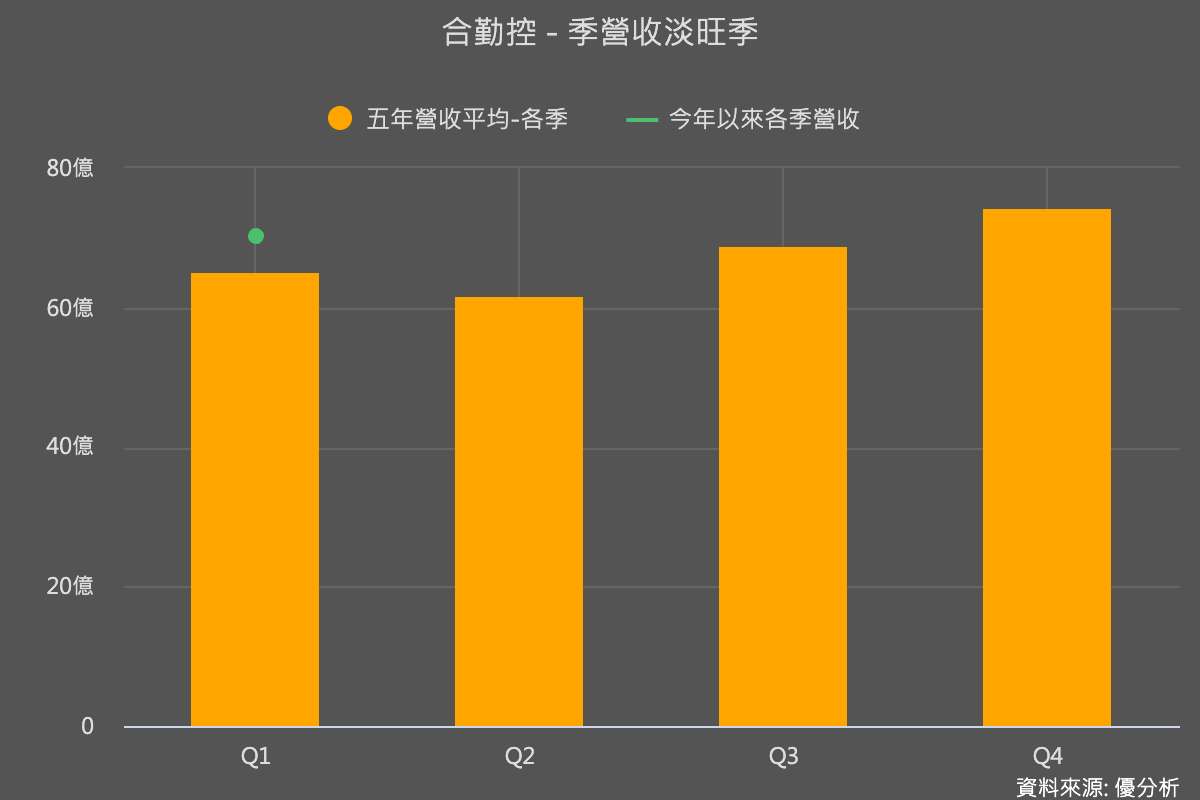

儘管本業仍維持基本獲利,台灣的電信設備網通大廠合勤控(3704-TW)2025 年第二季自結虧損達 3.8 億元,每股虧損 0.94 元,主要受到新台幣升值影響,造成約 4~5 億元的匯兌損失,加劇原本因季節性淡季所帶來的營運壓力。從營收趨勢來看,Q2營收為 61.9 億元,季減 12.1%,同樣低於法人預期,自 4 月美國總統川普宣布重啟關稅措施以來,接單動能更進一步轉弱。

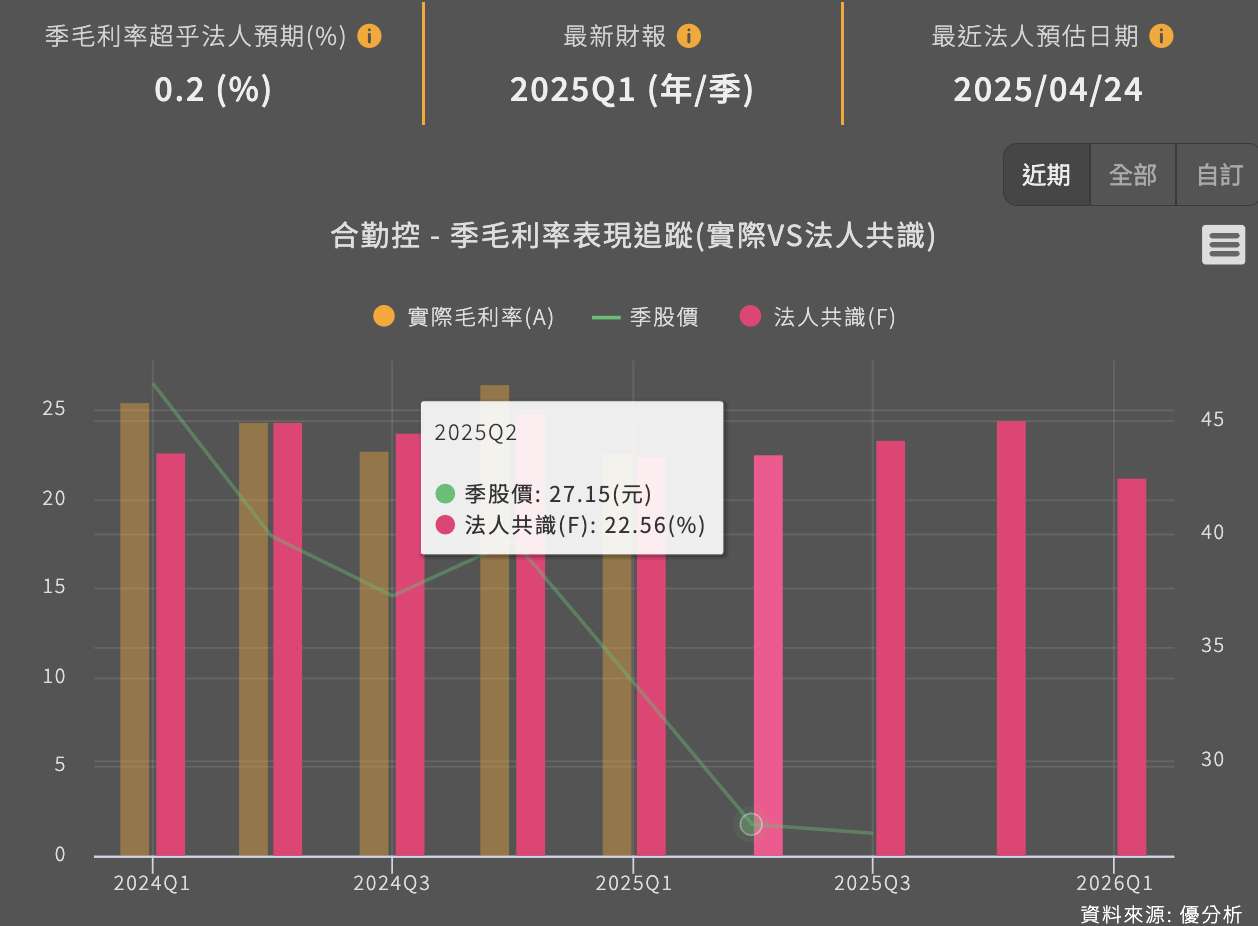

不過值得留意的是,訂單結構出現有利變化,不如預期的多為低毛利訂單,使得毛利率反而升至 24.3%,優於市場共識的 22.56%,成為本季財報中唯一的亮點。

下半年傳統旺季將至,歐洲需求為成長主軸

合勤控近期公布的產品線布局顯示,公司正加速往高毛利、高附加價值的方向邁進。目前旗下產品主要分為五大類,包括 PON 光纖網路設備、FWA 固定無線接取設備、企業用網通設備(由子公司兆勤科技負責)、傳統的 Copper 銅線設備,以及其他配件與訂製產品。其中,以 PON 佔比最大,占了第二季營收的 59%,主要供應電信商使用;而 FWA 和企業用設備也各占 16%,顯示這兩項產品線也正逐漸壯大。

合勤控的客戶名單也相當國際化,根據全球財報系統整合後的公開資訊顯示,涵蓋中華電信、泰國 Jasmine、挪威 Telenor、美國 Sprint、Clearwire 和 US Internet 等各地電信商,從南亞到歐洲、美洲都有佈局。這些業者主要採購的是合勤控的 PON 和 FWA 設備,用來升級地區或全國的網路建設,也讓公司營收表現愈來愈多元。

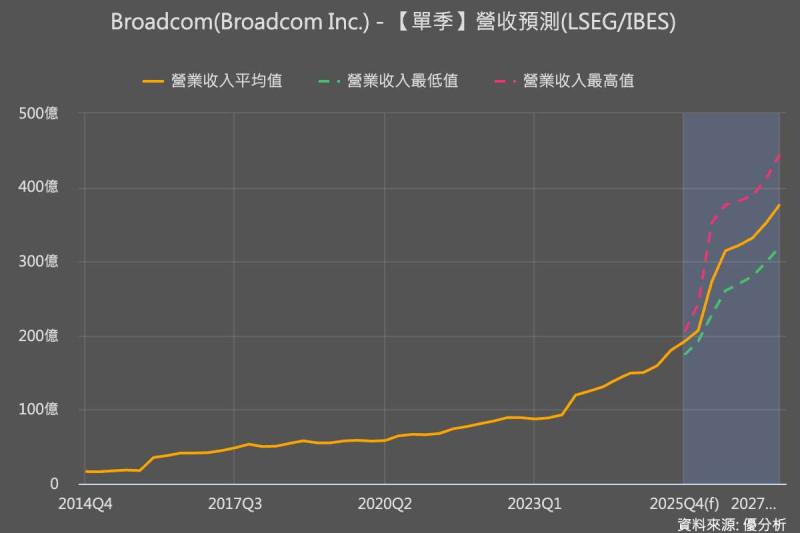

合勤控在 6 月股東會上釋出利多消息,整合5G與Wi-Fi 7技術的FWA產品已成功打進「多家歐洲一線電信商」體系,雖然沒有透露具體客戶,但初步出貨已經開始,公司內部看好這波訂單熱度會延續到年底,替今年下半年帶來明顯的推力。

接下來第三季本就是網通設備的傳統旺季,歐洲需求升溫有望進一步拉抬出貨量。雖然南亞、北美市場目前還沒完全復甦,不過從產品組合來看,公司已逐漸減少對低毛利產品的依賴,毛利率表現反而比市場預期更好。

合勤控旗下有三家子公司,各有不同分工。合勤科技負責主品牌的電信產品,盟創科技專做代工,至於兆勤科技則專注在企業和家用的雲端網通設備。

其中,未上市的兆勤毛利率較高,因應企業數位轉型的趨勢,成長潛力也特別受到關注。市場預期從明年開始,兆勤對集團整體營收與獲利的貢獻會更明顯,有機會成為合勤控未來幾年重要的成長引擎。