上一篇有談到IC設計產業的分工以及服務,今天就來談談其中的IC種類-驅動IC。

驅動IC是什麼?

驅動IC(Driver IC,全稱為驅動積體電路)是一種用來控制顯示面板、馬達、LED等電子設備的特殊類型IC(積體電路)。它的主要功能是將處理器或控制器發出的數位信號轉換成設備可以理解的驅動信號,並控制其正常運作。

常見的驅動IC如下:

-

顯示驅動IC(Display Driver IC):用於控制LCD、OLED、LED等顯示屏的點亮、亮度調節、顯示刷新等。

-

馬達驅動IC(Motor Driver IC):用於控制步進馬達、直流馬達或無刷馬達等的轉速、方向等操作。

-

LED驅動IC(LED Driver IC):專門控制LED燈的開關、亮度以及色彩調整等。

驅動IC應用市場有哪些?市場規模有多大?

驅動IC的應用市場廣泛,涵蓋了多種電子設備和技術領域,像是手機、筆記型電腦、電視、顯示器,以及各種LCD和AMOLED面板,這些產品已深度融入日常生活,促使驅動IC需求成長。

根據研調機構顯示,驅動IC市場預計從2022年的74.6億美元將成長至2029年的125.6億美元,年複合成長率(CAGR)約為7.73%。

接著,我們就來看看驅動IC的其中一間大廠-聯詠科技(3034-TW)。

公司簡介

聯詠(3034-TW)為IC設計廠,全球排名第八大,目前是全球顯示器驅動IC (DDI) 與單晶片解決方案 (SoC) 的前二大廠,全球市佔率約23%。

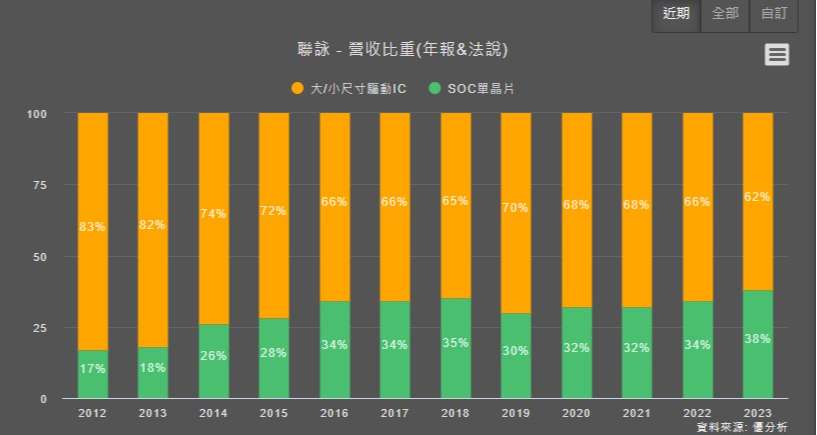

依照產品營收結構分成大/小尺寸驅動IC以及SOC單晶片,而依照2023年產品營收占比大/小尺寸驅動IC佔比高達62%。

目前的主要晶片產品包括:傳統DDI、TDDI、OLED DDI、TV系統單晶片(TV SOC)、影像單晶片(Video SOC)、STB控制IC等。

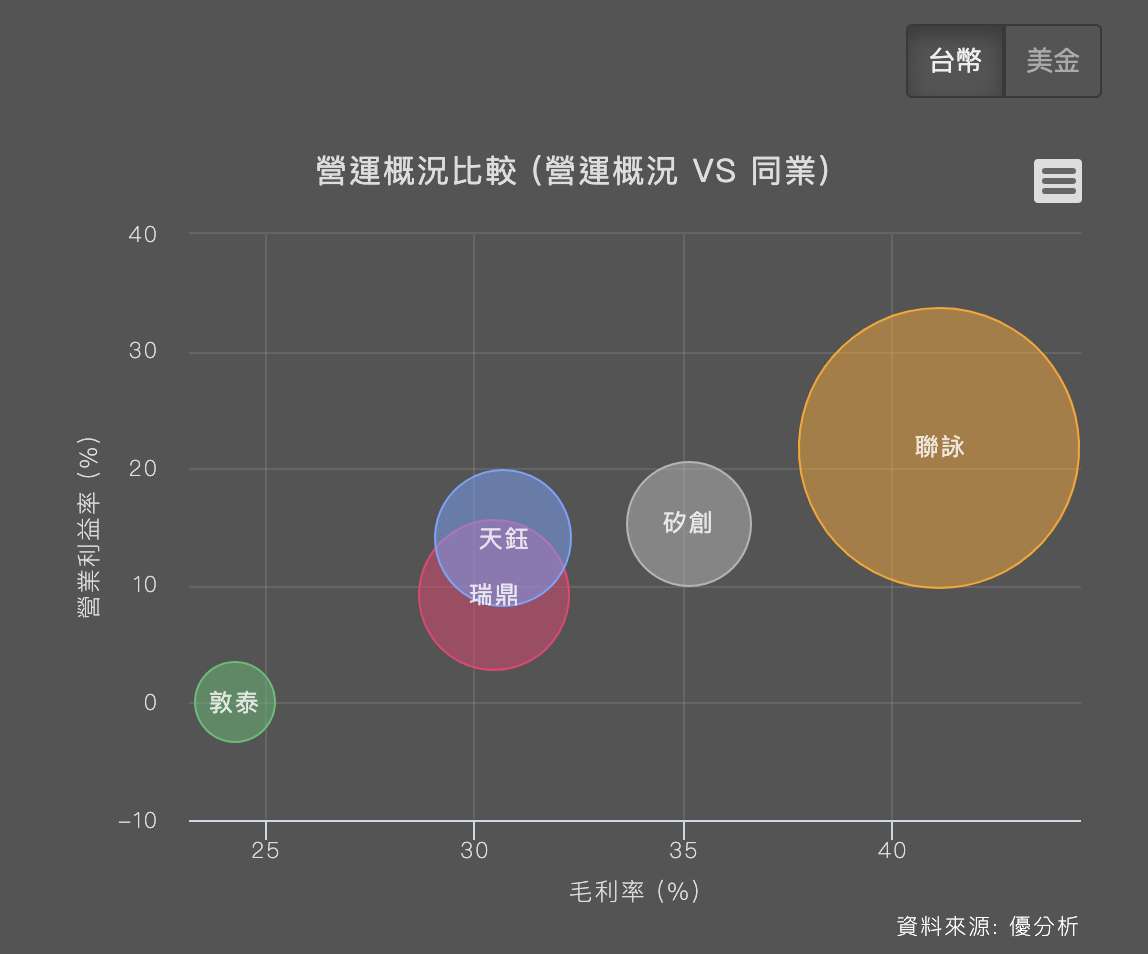

競爭對手:三星LSI(005930-KS)、南韓LX Semicon(108320-KS)(前身為Silicon Works)、奇景光電Himax(HIMX-US)、美國Synaptics(SYNA-US)、瑞鼎科技(3592-TW)、矽創(8016-TW)、敦泰(3545-TW)、日本Rohm(6963-JP)、聯發科(2454-TW)、天鈺(4961-TW)等。

(資料來源:優分析產業數據庫)

接著,我們來看財報的部分。

財務三率

觀察第二季三率的表現,與過去前幾季持平,不過相較2021年高峰的三率表現仍有明顯的差距。

(資料來源:優分析產業數據庫)

存貨銷售比 vs. 月營收

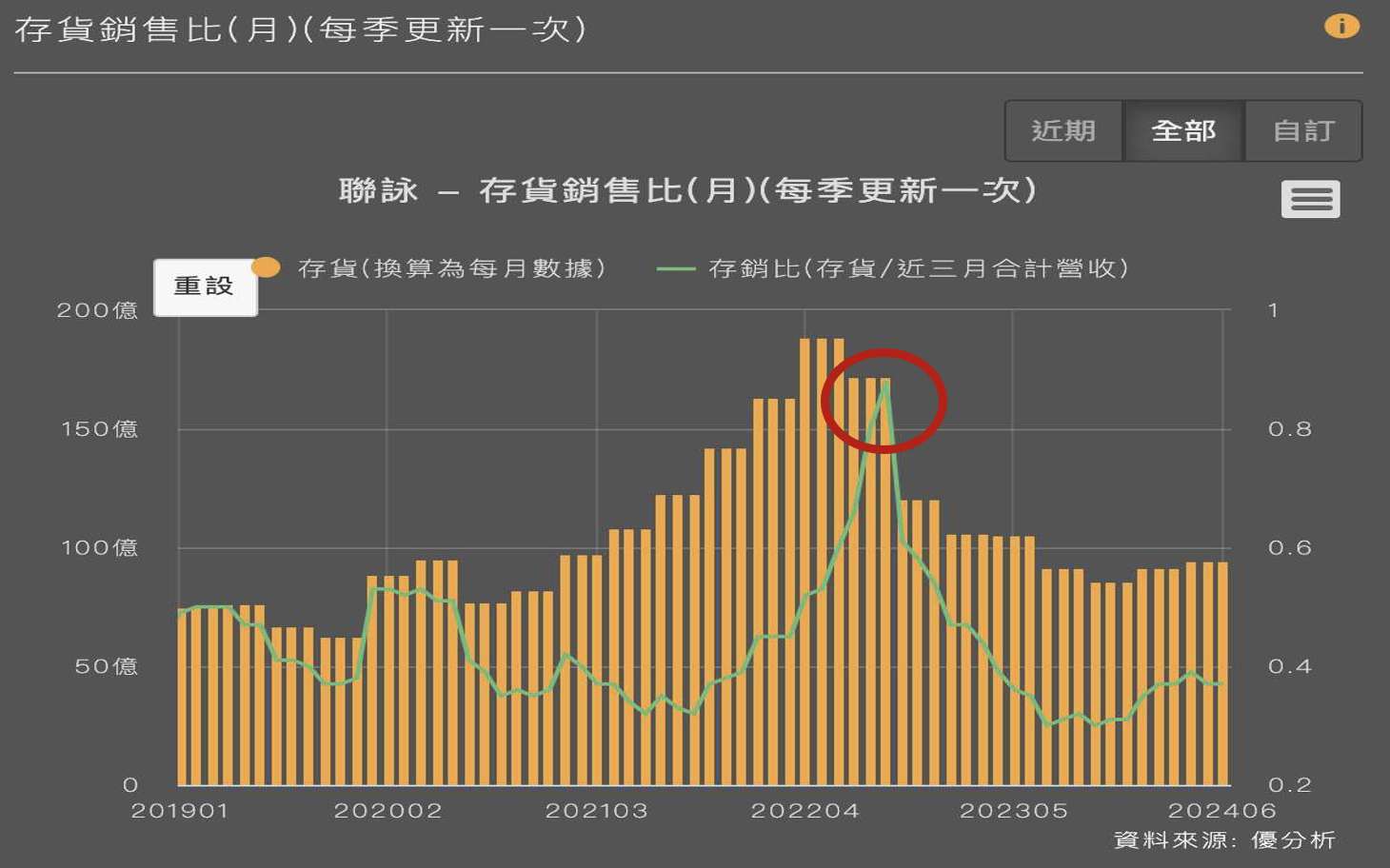

將存貨銷售比對照月營收,可以發現存貨與月營收有著密切的關聯性,首先從2019年開始隨著存貨持續攀升,對照月營收也是持續成長的趨勢。

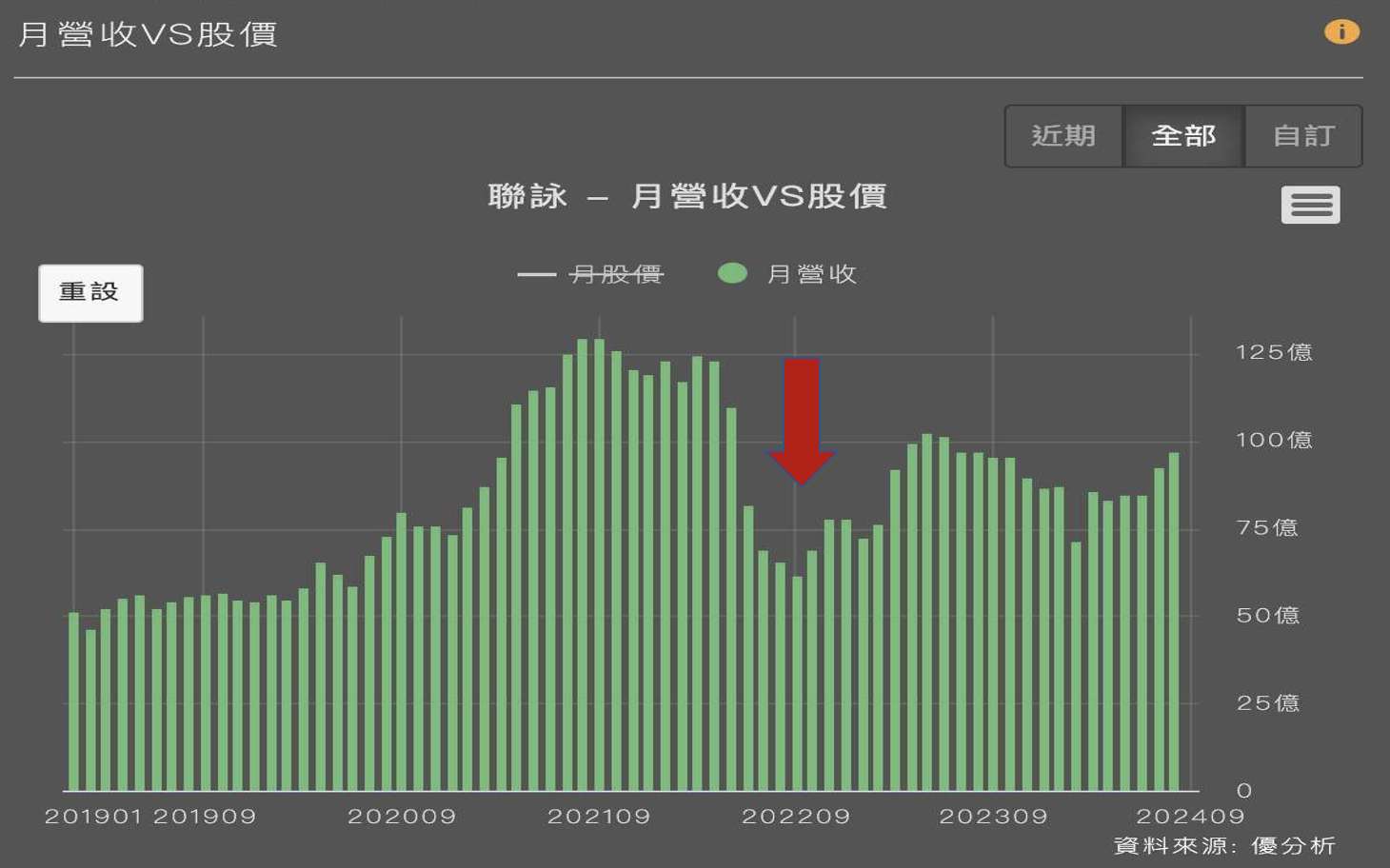

然而,隨著存貨在2022年第二季出現高峰,對照當時月營收也在第二季持續維持高檔,但隨著存銷比在第三季出現高峰,對照月營收的表現開始出現下滑的情形。

由此我們可以看出,若存貨持續的攀升,同時存銷比突然也出現急劇的上升,並且明顯高於過去五年的平均水準,這可能暗示有庫存堆積的情形,隨之而來的就是庫存去化的問題,以馬後砲的方式觀察,我們也可以發現後續的存貨以及存銷比也雙雙出現下滑的情形。

不過,觀察近期的存貨表現,仍維持與過往幾季差不多的水準,同時存銷比也持續維持與過去五年平均的水準。

同時近期的月營收的表現相比當時存銷比的高峰的月營收表現有明顯好轉的情形,但相比當時營收高峰的表現仍有明顯的落差。

(資料來源:優分析產業數據庫)

(資料來源:優分析產業數據庫)

ROIC投入資本報酬率

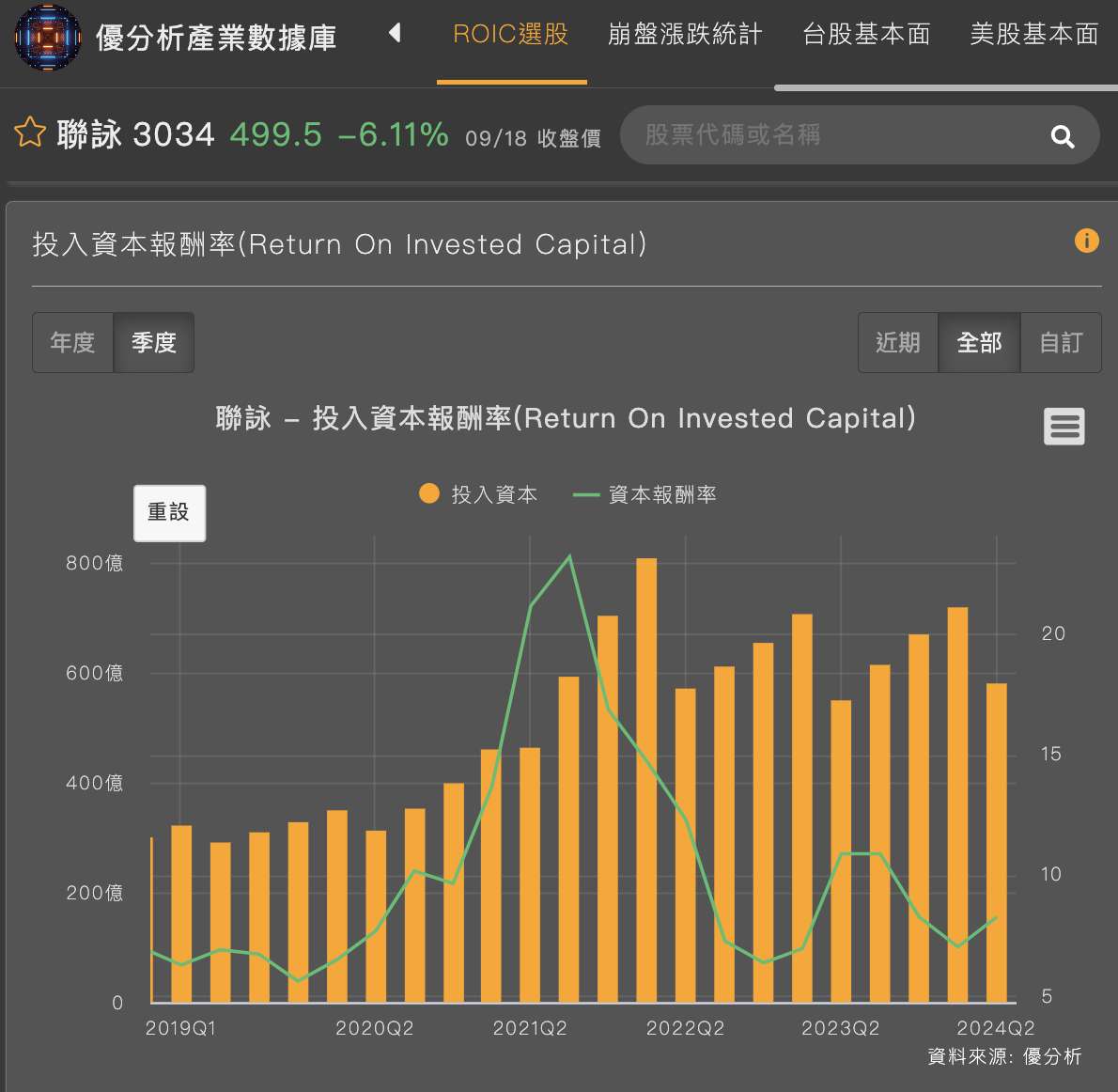

這部分我們也可以在搭配ROIC一起觀察,我們會發現在2021年第三季資本報酬率就見高峰,隨之而來就出現下滑的態勢,從這邊可能意味著,企業的獲利能力相對於其投入資本的效率正在下降。

雖然,近期的資本報酬率情形,相較過往仍屬於低位階,但與第一季相比,第二季的資本報酬率開始轉好的情形。

(資料來源:優分析產業數據庫)

結論

在觀察月營收的表現時,我們可以對照存貨銷售比一起觀察,若存貨持續的上升,而且存銷比持續維持相同的水平,這代表公司存貨的提高是因為市況好所提前準備的,但隨著存貨持續提升,同時存銷比也開始出現急遽上升,這可能是暗示將來會有庫存堆積的情形。

另外,我們也可以用ROIC投入資本報酬率一起搭配觀察,當如果一家公司的ROIC持續上升,這可能意味著其經營效率正在改善。(ROIC指標觀察點此連結)

所以,後續我們可以透過追蹤聯詠存貨銷售比的狀況,並且搭配ROIC指標一起觀察。