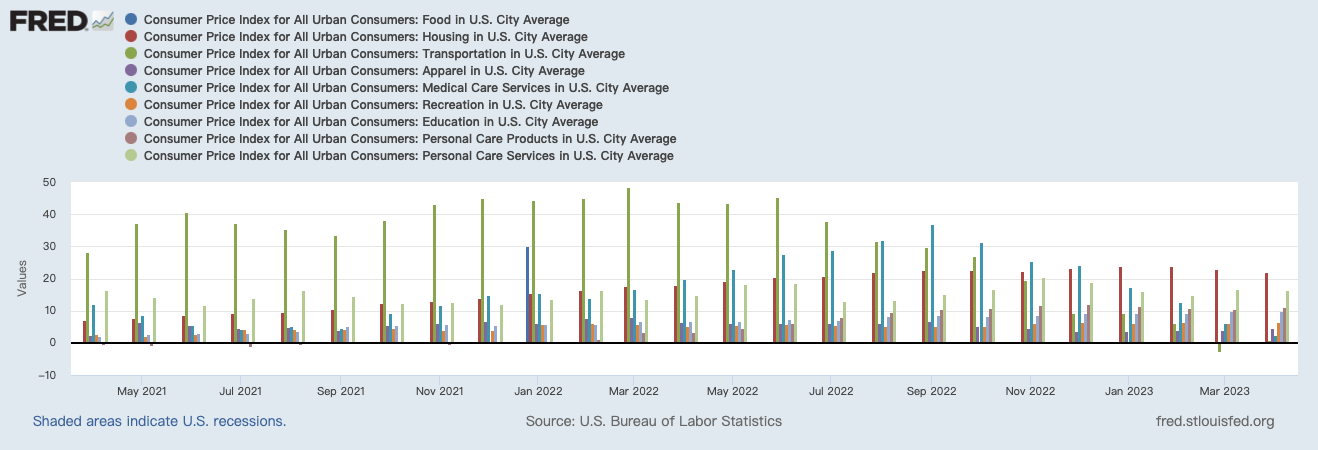

下圖是美國各項產品與服務價格上漲的過程。一開始是運輸成本上漲,後來演變成食物價格上漲,現在變成服務業價格上漲所產生的通膨。為了抑制通膨聯準會讓利率攀高,又導致房屋價值成本上漲。這就是通膨發展至今的演化過程。

美國通膨的演進過程,其實都有其背後的經濟因素;比如說,疫情爆發的時候到處都停工停運了,可是過沒幾個月需求就開始復甦,先是運輸成本大漲,當時台股最熱門的股票就是海運業,例如長榮(2603-TW)、陽明(2609-TW)、以及萬海(2615-TW),還有貨物空運的華航(2610-TW)。

接著是食物生產價格大漲,疫情期間人們還是要吃,可是當時國際運輸成本高、供應鏈也非常混亂,導致供不應求,從2022年初開始,食物價格就開始失控上漲,當時台灣最熱門的股票就是全球食物生產鏈中的農藥股,例如:興農(1712-TW)。

再來就是服務業了,等到疫情逐漸過去,美國人們不再保持社交距離後,服務業的需求開始復甦了,但是疫情期間因為失業而跑到其他行業的勞動人口,讓服務業產生了缺工的現象,一直到現在美國即使景氣已經下滑,卻到處都還是有缺工的現象,使得服務類的通膨至今仍居高不下。

這段期間,台股中的服務業股票上漲了。例如台灣的軟體服務股、旅行社服務業者、KTV歡唱業者如好樂迪等等。

從以上的脈絡可以發現,這次的通膨並不是因為需求太好,而是供給與需求兩者之間的配置不良,導致烽火連天。

舉例來說,運輸成本的上漲導致產地無法順利供應至需求地。離產地近的地方可以買得到物品,遠的地方則因為運輸成本過高而沒人想送去那裡。

又或者說,疫情拖得太久導致有些人轉行,等到疫情過後這個行業需求爆發了,卻找不到勞動力來提供服務與產品。

雖然剛剛講的都是美國,其實台灣消費者應該也很有感。

還記得之前台灣缺蛋危機嗎?現在已經逐漸緩解了,當時其實有很多地方是買得到蛋,只是有些地方缺而已,等到新聞大肆報導之後,連不缺蛋的地方也開始囤積,導致缺蛋「自我實現」。

所以往樂觀的地方想,等到人力與物力慢慢符合疫情後的狀況之後,通膨應該就會下去。這應該就是聯準會認為通膨可以有效降低的主因。

只不過變數在於時間,一旦通膨蔓延到服務業,就沒辦法像運輸與食物成本一樣立刻下降。這是因為服務業普遍都需要較長的教育訓練時間,勞動力的缺口比較沒辦法馬上解決。那麼在這段等待的時間,一直維持著高利率會不會讓銀行出現危機,則是另一個聯準會需要考慮的難題。

所幸,投資人沒這項困擾,只需要知道如何觀察就好。

暸解來龍去脈之後,其實可以產生很多選股的Idea。既然我們已經知道服務業缺工沒辦法馬上解決,而需求卻還在增加,所以某些廠商的議價能力這段期間會很強,從事服務業的股票其實還有一段發展空間,因為有些行業真的無法馬上補足人力。

這些股票不限於資訊軟體服務業、工程服務業、娛樂業、旅遊業、人力服務業者等,也包括更高階的IC設計服務業者,尤其是那些與AI相關的公司,這個新興的行業,原本工程師本來就不夠用了,新的人力沒辦法短期補足,設計的費用怎麼可能便宜賣你。

另外,輔助企業減少人力需求的行業,例如自動化零售的需求也會因此崛起,需求的成長並非只是短期現象。

最後,選股慨念只是一個出發點,真正在選股時,當然還是要挑選那種具有僵固性需求的產品與服務,有競爭優勢的公司,這一點永遠適用。