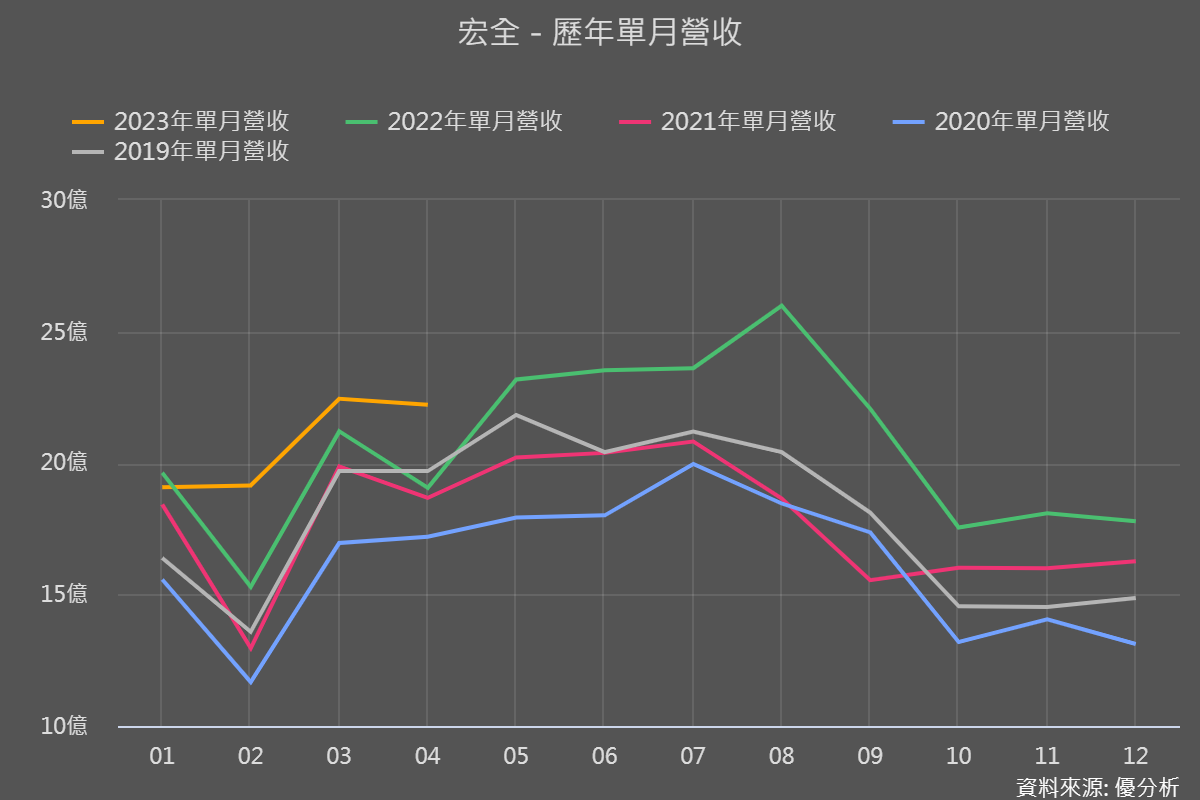

優分析常談到的營運成長模範生宏全,是台灣第一大、中國前二大的飲料包材與飲料充填代工廠,每個月若按時追蹤其營收情況,會知道它真的都在穩健地持續成長。

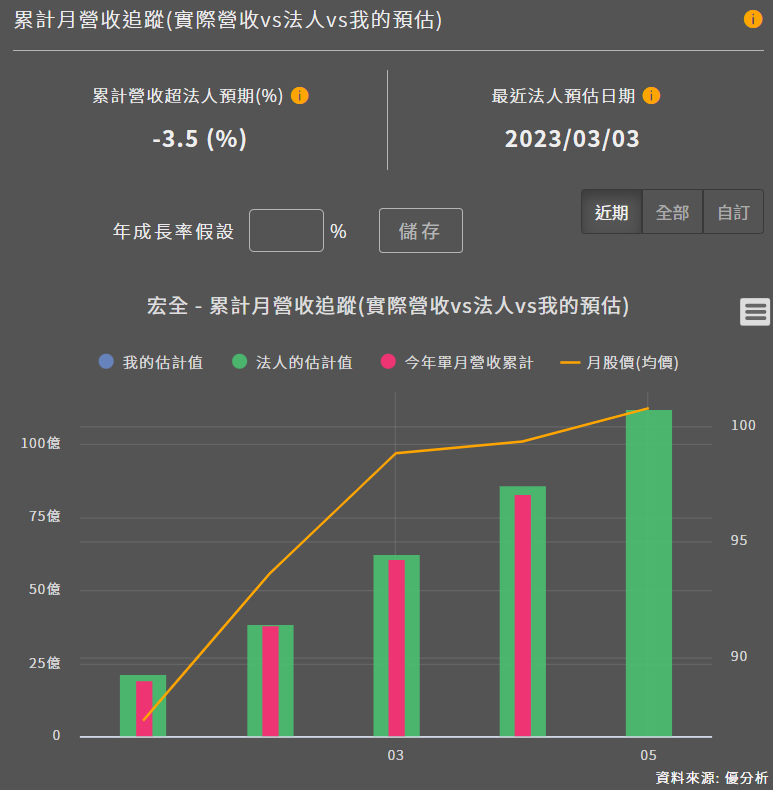

雖然3-4月稍不如法人預期,但最新4月營收仍有年增16.6%的好成績、帶動前4月累積營收年增10%!

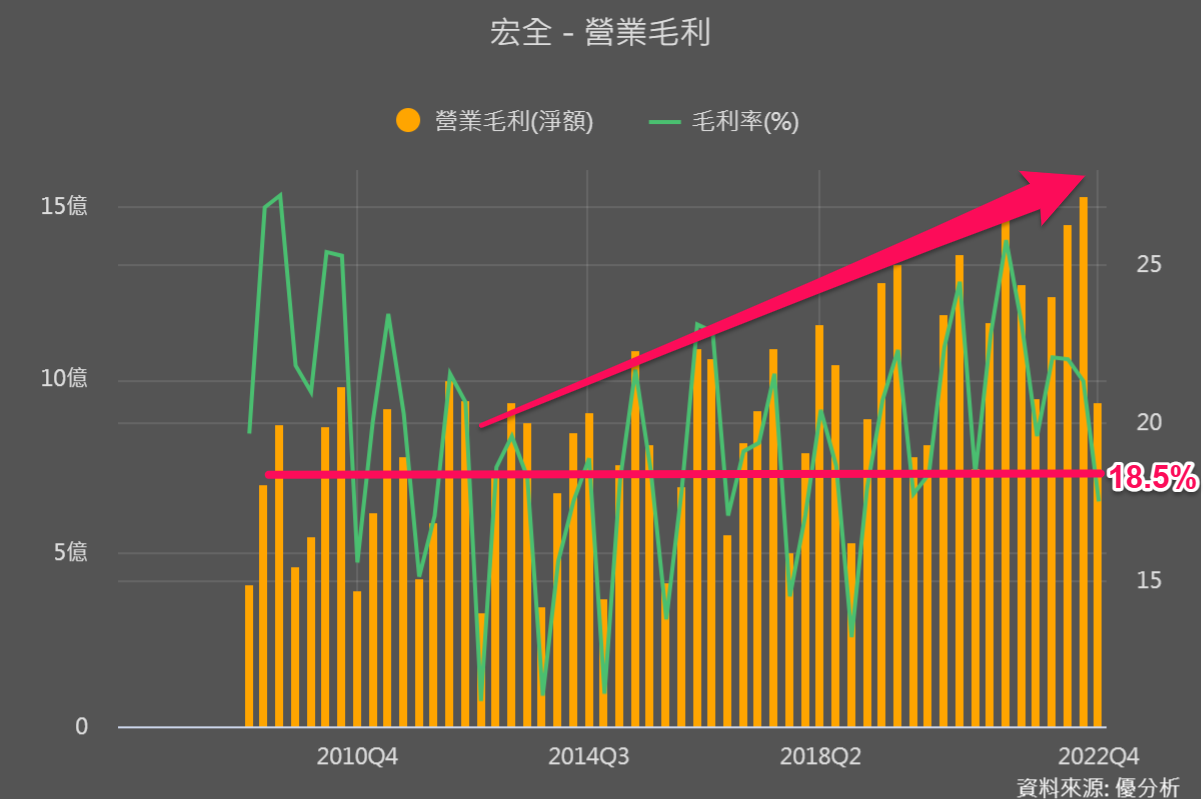

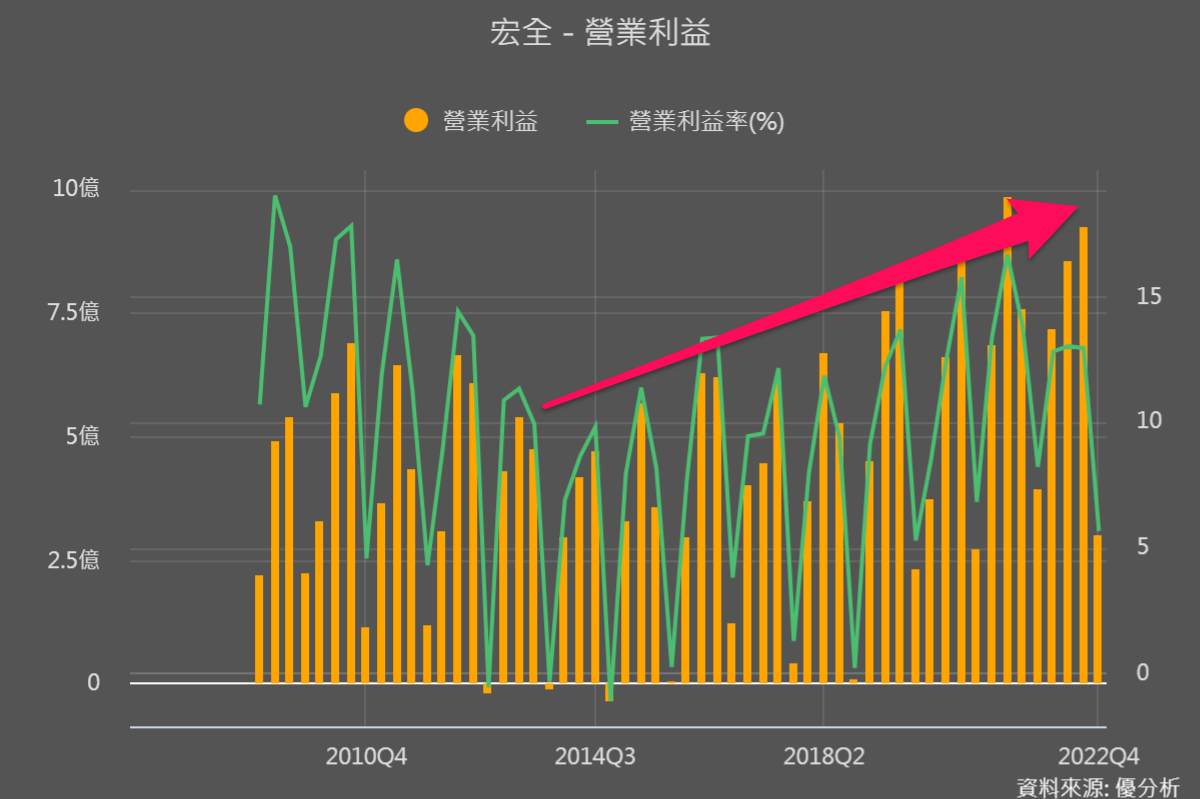

但是之前都只提到營收追蹤,如今宏全公布2023年第1季財報,毛利率18.5%、低於市場預期的20%以上,營業利益率9.9%,毛利率和營利率分別低於去年同期3.5及2.9個百分點,成果大大不如市場預期,也引發股價大幅下跌,那現在在要怎麼辦怎麼看?先來看獲利率下滑的原因。

獲利率下滑、不如預期的原因

1. 原物料與營運成本皆上漲:通膨環境下原物料價格上漲,且宏全產品價格調漲幅度低於原物料,加上基本工資及電費也都上漲、進而墊高營運費用。

2. 中國新產能稼動率未達旺季規模:為擴大市場規模,宏全近年在台灣、中國、東南亞都有積極擴充產線與據點,本來新產線稼動率提昇就需要時間,加上中國也才剛從封控影響中恢復,所以中國新產能稼動率未達夠大的規模。

而因為擴產會有折舊費用等須攤提,所以訂單不夠多、稼動率不高下,又有折舊需要攤提,就會影響到整體獲利情況。

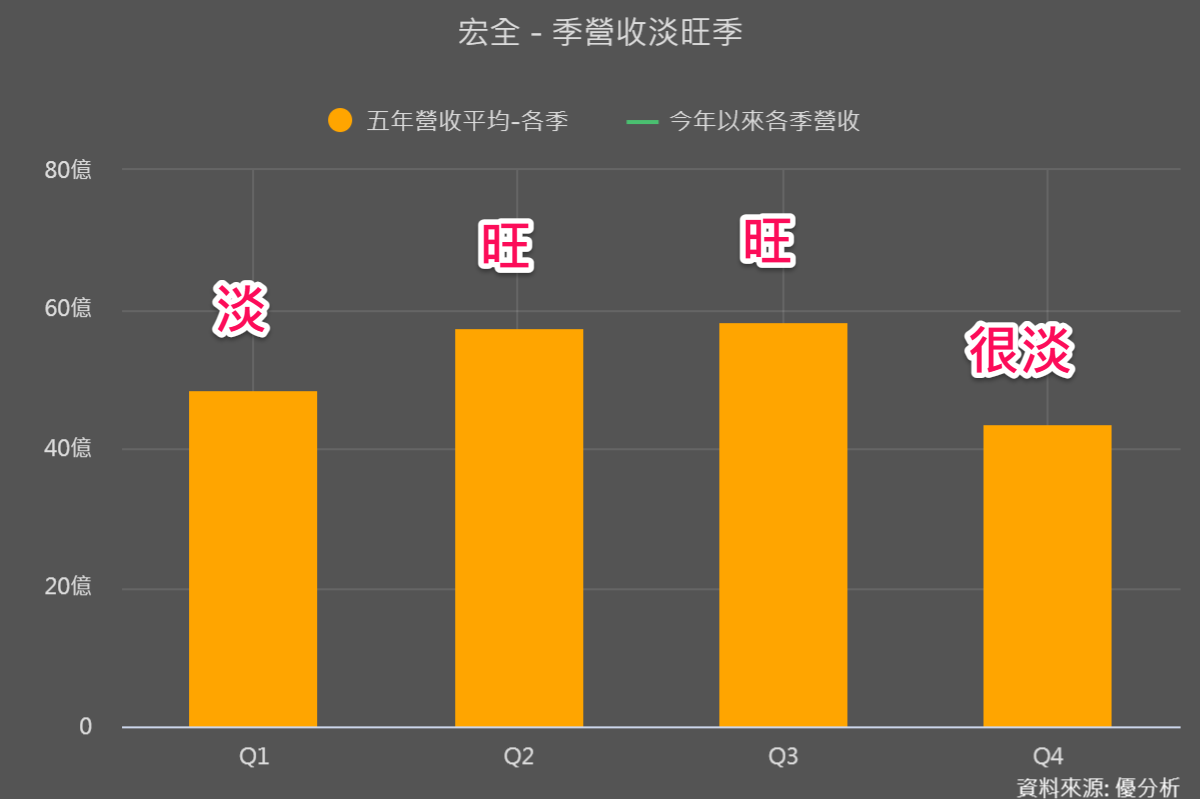

不過這時候我們就可以來想想,原物料、基本工資、電費上漲,不是現在全部業者都在面臨到問題嗎?中國新產能稼動率會一直不好下去嗎?且就過去營收淡旺季來看,Q2、Q3才是旺季,所以Q1稼動率不高本就合理。

過往宏全因為淡旺季明顯的關係,毛利率與營利率本來就上上下下很波動,今年Q1的18.5%其實根本就仍在波動範圍內,最重要的是,撇除波動來看、整體仍呈現上升趨勢。

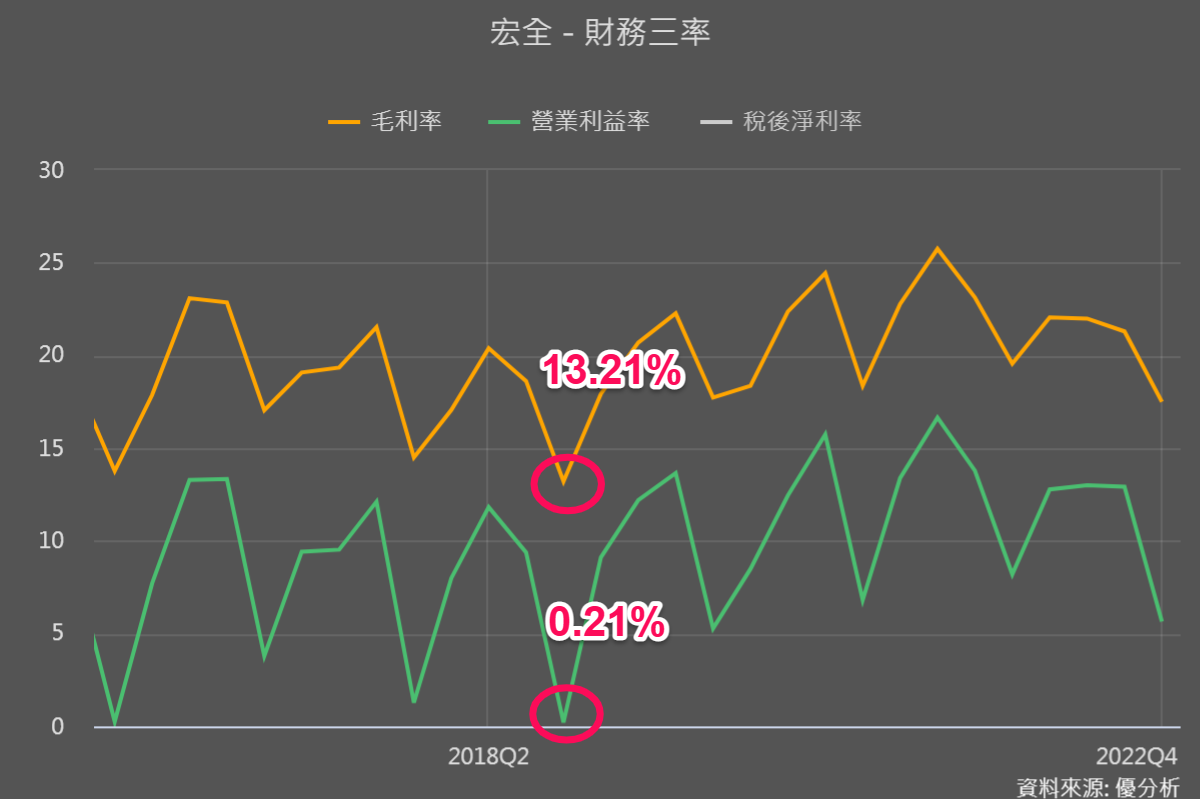

而且其實宏全在幾年前,也有過獲利率掉到超低點的情況。

用歷史經驗看單季獲利率衰退是否影響長期營運

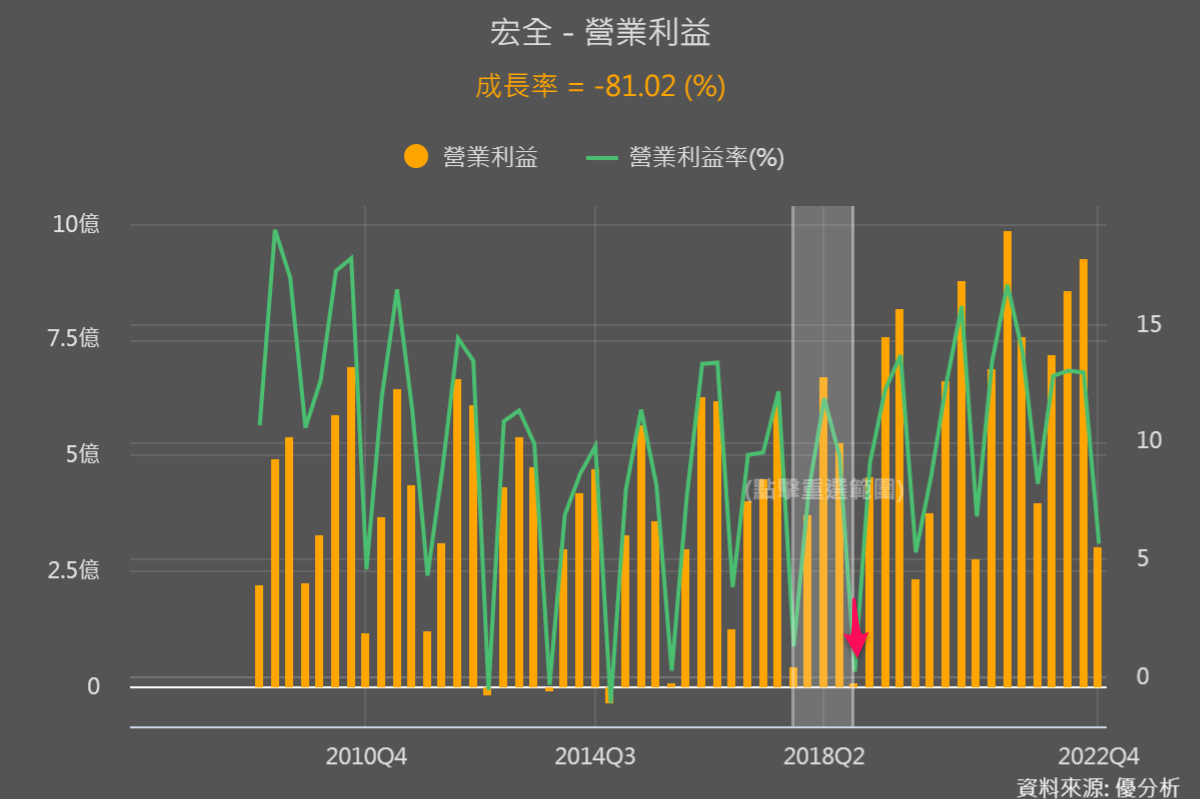

對比近年單季毛利率最低、達13.2%的是在2018Q4,該季本業獲利率只有0.21%、本業獲利金額年減更高達81%,表現也是不如市場預期。

而且看起來比現在慘很多,但其實2018Q4營收年增15.4%,甚至比2023Q1營收年增8%還要強欸!

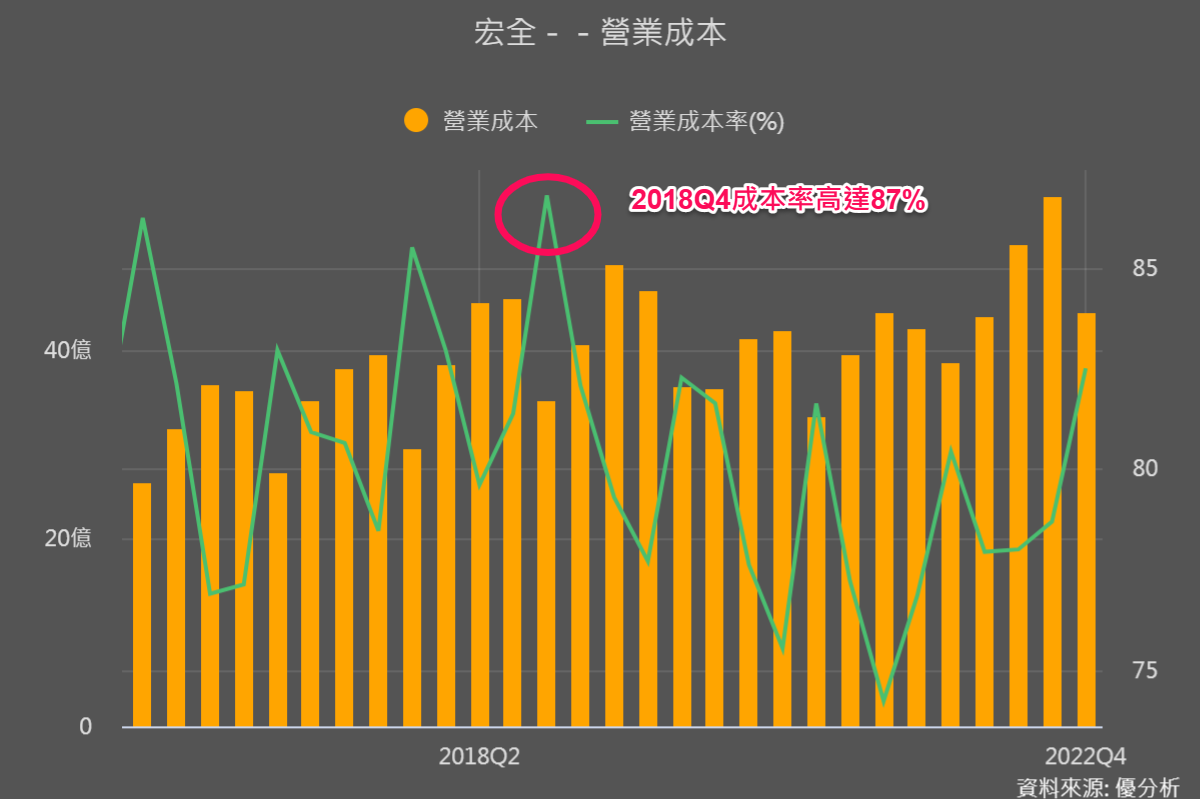

那時會這麼慘,也正是因為原物料成本增加,下圖可以看到2018Q4營業成本率衝到很高。再加上Q4也是淡季,所以稼動率本就偏低,成本高和淡季稼動率低加在一起,整體獲利率就慘兮兮。

不過之後的宏全,無論是營收獲利(參考前面數據),還是股價,都仍持續呈現向上趨勢。

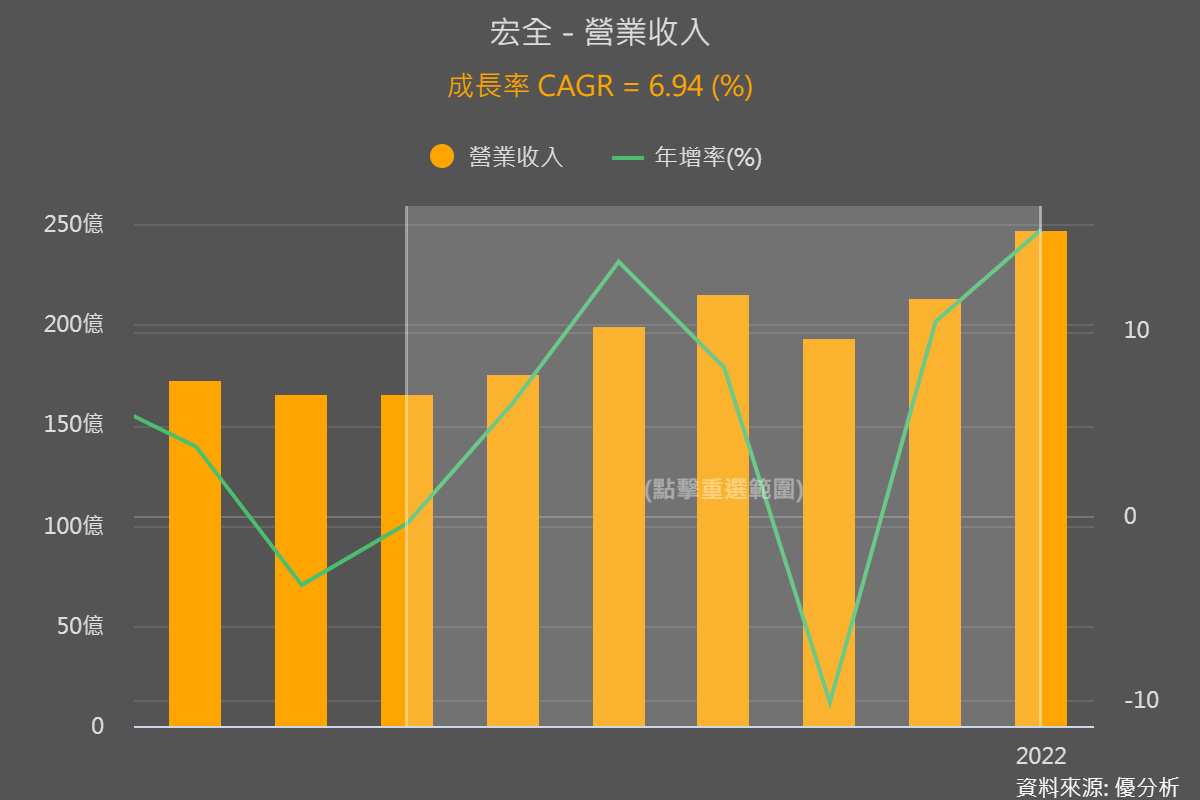

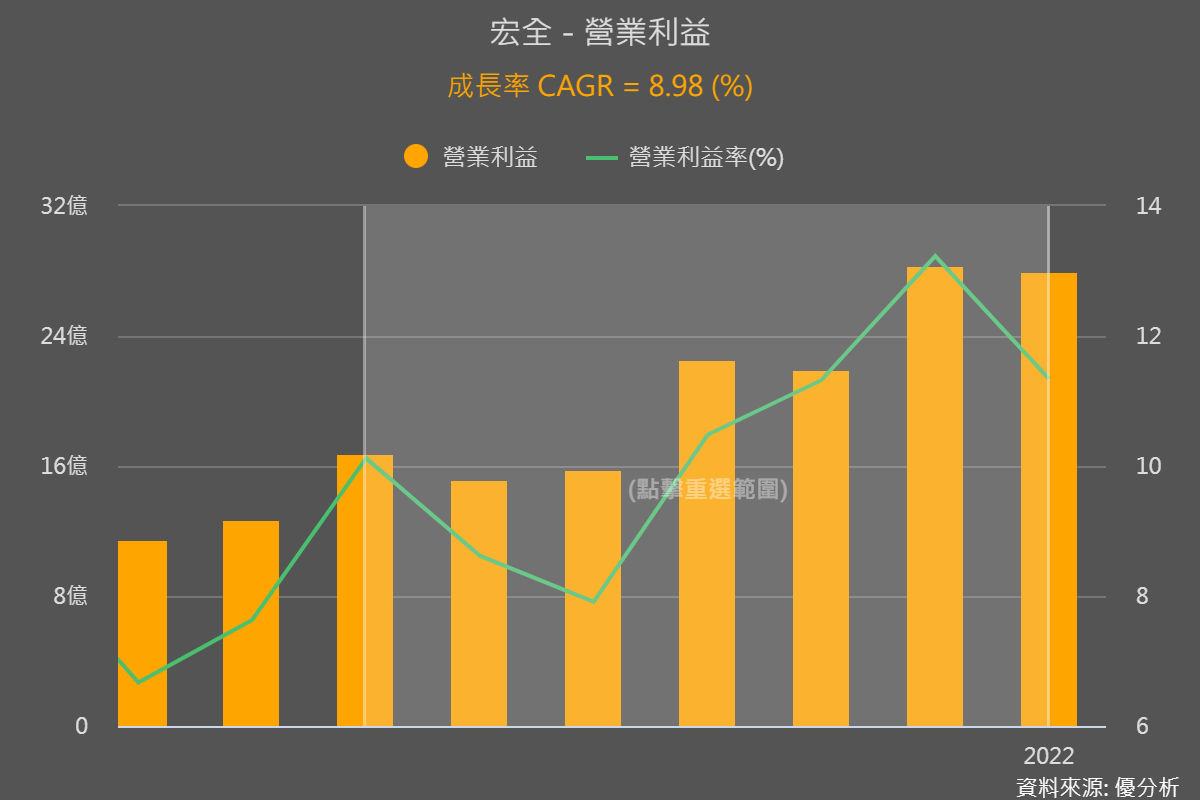

如今成本高和稼動率低的問題仍偶有影響,但因為宏全擴大營運、將台灣成功的經驗逐步複製到中國與東南亞,隨著營收與獲利金額逐年成長下(見下兩張圖平均每年都各約7%、9%速度成長),影響性越來越低。

今年受成本高漲的影響下Q1毛利率18.5%、營業利益率9.9%,其實都是過往平均以上的成績、就是很好的證明。

結論:衰退原因只要是短期的,就可視為雜訊

所以整體來說,原物料上漲與淡季稼動率影響獲利率,是屬於短期因素、並不是常態。而我們一直以來看好的是宏全營運的「長期」成長性,短期因素對宏全長期發展影響並不大,就會是所謂的「雜訊」。

市場又很容易受雜訊干擾,導致成長股在成長路徑上,原本正常上上下下起伏的毛利率,也出現了股價上上下下的波動;但對於能從宏全過去數據經驗看出端倪的長期投資人來說,這種雜訊反而成為投資突破口。