2024年11月18日 (優分析產業數據中心)

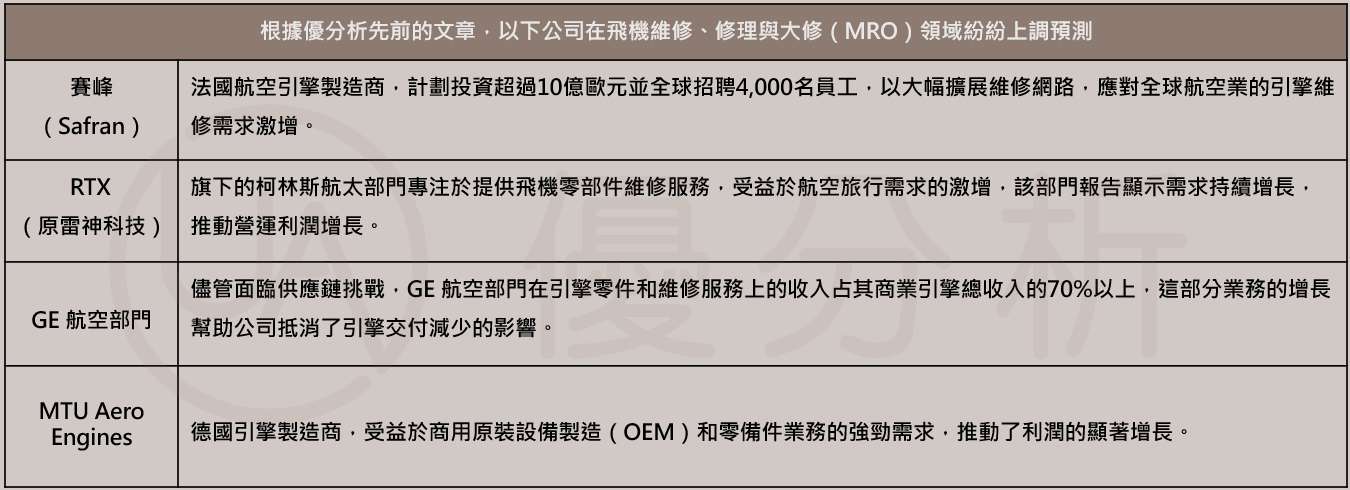

隨著航空業逐步從疫情中復甦,全球航空機隊需求快速回升。然而,供應鏈受勞動力短缺、材料延遲及技術瓶頸影響,新飛機交付進度受阻。雖然波音與空巴正努力擴大產能,以應對未來需求增長,但實際操作仍困難重重。

航空公司的營運壓力增加

航空業正面臨嚴峻的供應鏈危機,引擎維修週期從疫情前的三個月延長至六個月,對運營造成嚴重影響。為此,各航空公司被迫採取應急措施,包括削減航班、拆解機上零件,甚至租用臨時引擎或飛機以維持運營。

以泰國航空為例,其波音 787 飛機使用的勞斯萊斯引擎維修時間已翻倍至六個月。公司為緩解壓力,延長飛機運營時間,但由於調度困難,航班削減與延誤現象加劇。新加坡航空、馬來西亞航空與哈薩克航空等多家航空公司高管也表達不滿,呼籲政府在制定消費者保護措施時,應考慮供應鏈的全球性挑戰,而非將所有責任歸咎於航空公司。

供應鏈壓力與市場需求的矛盾

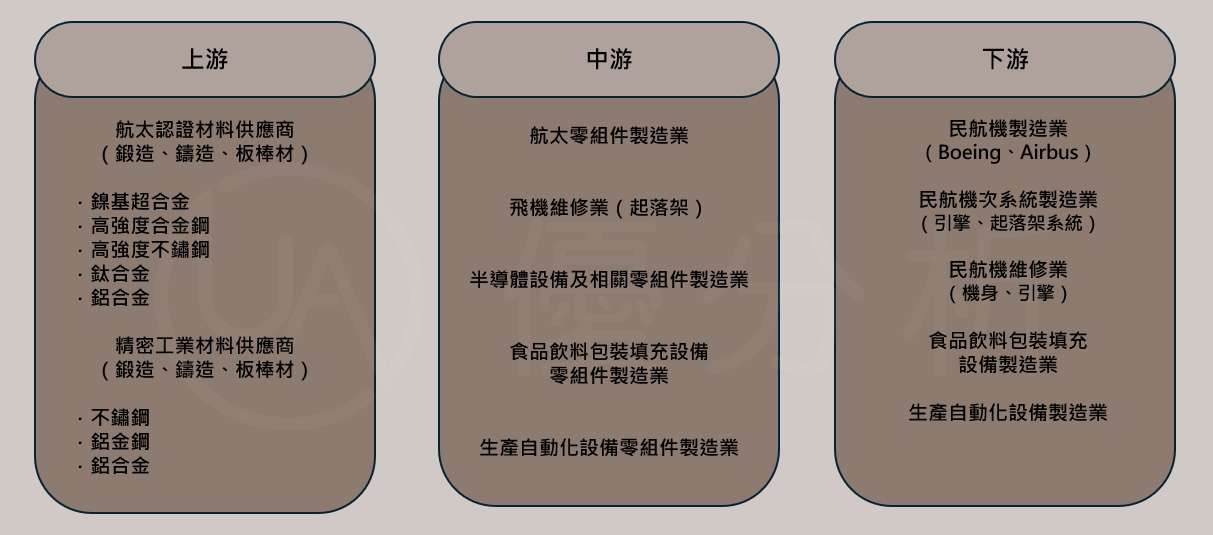

由於供應商尚未完全恢復疫情期間的生產能力,航空製造業依然面臨零件短缺挑戰。第一階層供應商(Tier 1)在鋁鑄件和鍛件等關鍵材料的生產上明顯落後,而航電設備與高附加值組件的交付延遲進一步影響了整體生產進度。

即便如此,市場需求依然強勁。General Electric 執行長拉里·卡普(Larry Culp)指出,無論航空公司擴充機隊,還是飛機製造商提高產能,對引擎的需求都居高不下。

然而這種強勢需求反而加劇了供應鏈的壓力,進一步拖慢了引擎和飛機的交付速度。航空公司為了維持運營,不得不投入大量資金維護老舊機隊,增加了對售後服務的依賴。

MRO產業是航空業中不可或缺的一部分,負責維持飛機的安全性、可靠性及運營效率。該產業涵蓋從日常檢修到大規模整修的全方位服務,是確保航空運營順暢的重要基石。

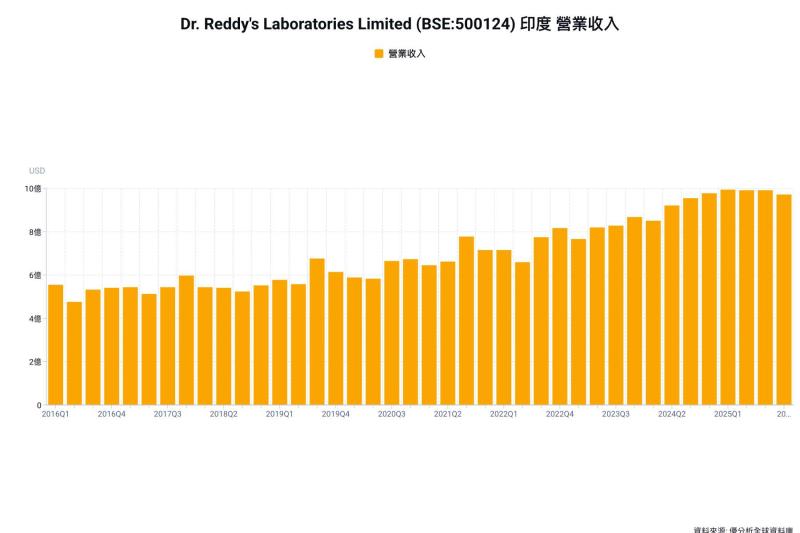

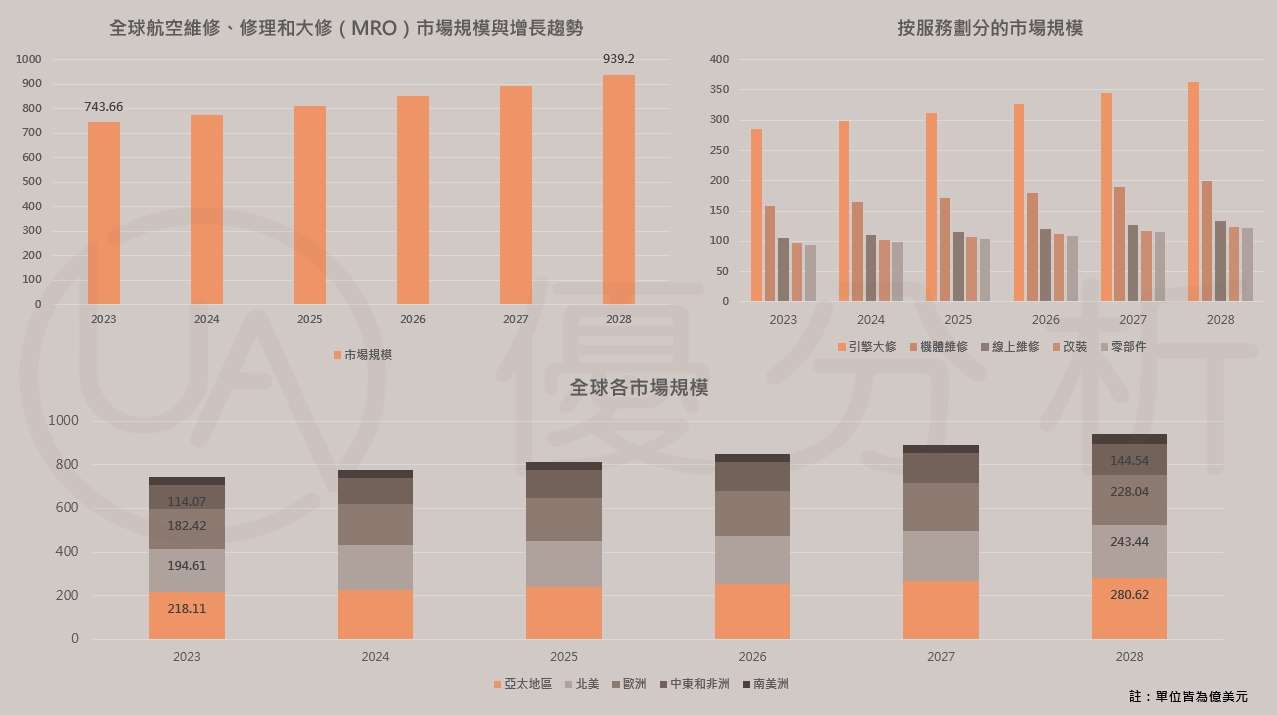

根據優分析產業數據中心的報告,全球航空維修、修理和大修(MRO)市場在2023年的市場規模為743.67億美元,預計到2028年將增長至939.21億美元,這意味著在2023年至2028年間,市場將創造195.54億美元的增量增長機會,年複合增長率(CAGR)為4.78%。

📍台灣航空公司營運概況

✈️ 華航(2610)

• 10月表現:合併營收 171.31 億元,創歷史同期新高,月增 7.01%、年增 6.56%。

• 累計營收:前 10 月合併營收 1681.12 億元,年增 9.42%,客運收入累計突破千億元。

• 航線亮點:歐洲航線載客率近 85%,布拉格、維也納等熱門航線超過 90%。

✈️ 長榮航空(2618)

• 10月表現:合併營收 182.4 億元,年增 4.06%。

• 累計營收:前 10 月累計合併營收 1826.9 億元,年增 11.51%。

• 航線亮點:歐洲與加拿大航線載客率近 90%,東北亞市場需求顯著增長。

✈️ 星宇航空(2646)

• 10月表現:營收達 30.98 億元,年增 48.45%。

• 累計營收:前 10 月累計 290.25 億元,年增 60.87%。

• 機隊規劃:年底新增 2 架 A350-900,機隊數達 26 架,目標至 2029 年擴增至 53 架。

✈️ 台灣虎航(6757)

• 10月表現:營收 13.03 億元,年增 6.7%。

• 累計營收:前 10 月累計 139.39 億元,年增 35.7%。

在全球航空業市場穩步成長的背景下,亞太地區成為增長最快的市場之一,台灣也因此在區域航空維修領域中具備重要戰略地位。依託完善的製造產業基礎與地理優勢,台灣的 MRO 公司有機會在全球供應鏈中扮演更積極的角色。

例如,華航與長榮航空不僅擁有規模可觀的機隊,也持續加強其內部維修能力。同時,台灣的第三方 MRO 公司如中華航空維修工程(CAL MRO)與亞太航空技術中心(AATC),正透過與國際大廠合作,提升在引擎維修與零部件修理領域的競爭力。

📍MRO的主要構成

機身維修(Airframe Maintenance):

包括機身的結構檢查、修理以及腐蝕防護等,這類工作通常是按照固定的飛行周期或時間間隔進行。

引擎維修(Engine Maintenance):

飛機引擎是最複雜且昂貴的部件之一。引擎維修涉及深度拆解、檢查及修理,是MRO產業中份額最大的細分市場。

零部件維修(Component Maintenance):

包括起落架、航電設備、液壓系統等的維修與更換,這些零部件的健康狀況直接影響飛機性能與安全。

線上維修(Line Maintenance):

通常在飛機執行航班任務之間進行,包括機械檢查、油液更換等日常操作,目的是保證飛機在短時間內快速返回運營。

📍台灣維修市場重要角色

• 亞航(2630)🔧

業務重點:軍用與商用飛機維修、發動機翻修及航材零附件銷售。

市場優勢:2024 年完成第 200 架次 A320 系列維修,成為日本航空首選維修服務供應商。

• 漢翔(2634)🔧

業務重點:飛機結構件與引擎零件,民用航太業務占營收 36%。

市場動能:波音與空中巴士的產能提升將帶動業績。

• 長榮航太(2645)🔧

業務重點:專注於波音與空中巴士飛機的維修服務。

市場趨勢:隨全球航空運量回升,維修需求穩定增長。

• 豐達科(3004)🔧

業務重點:專注引擎與引擎零件,主要客戶為 GE 與 Safran。

市場機會:空中巴士引擎需求成長為其帶來長期增長動能。

• 晟田(4541)🔧

業務重點:引擎零件製造,產品供應波音與空中巴士。

市場優勢:具備長期增長潛力。

• 榮剛(5009)🔧

業務重點:航太用特殊鋼材,航太業務占營收比重 37%。

市場優勢:航太產品毛利率高,產品組合優化可推動業績增長。

• 經寶精密(jpp-KY, 5284)🔧

業務重點:透過 Thales 提供儀表板機構件,航太產品占營收 30%。

競爭優勢:已取得多項航太認證,供應穩定性佳。

• 千附精密(6829)🔧

業務重點:引擎機匣與結構零件,為波音和空中巴士供應商之一。

市場前景:波音產能恢復有望促進其營收增長。

• 寶一(8222)🔧

業務重點:專注於飛機引擎零件(冷卻件、環形件等),透過 Safran 集團間接供應 Airbus。

市場前景:受 Safran 營收增長帶動,業績看好。

即便航太供應鏈的問題得以解決,並且各家航空公司順利接收新飛機,MRO產業仍然是航空業中不可或缺的一環。購買新飛機僅僅是航空公司運營的起點,飛機在投入商業運營後,仍需依賴完善的維修與保養體系來確保安全性與運行效率。

對於台灣 MRO 業者而言,這不僅是業務擴展的良機,更是一個展示技術實力與國際競爭力的重要舞台。隨著台灣在亞太市場的影響力提升,當地企業有機會通過加強與國際供應鏈的合作,實現產業升級,進一步鞏固其作為區域航空維修樞紐的地位。