工業電腦大進擊,凌華(6166-TW)復甦之路才正開始,然而外資近四個月已悄悄入場,可凌華財報並不理想,為近四季還在虧損的公司,此時有什麼值得關注的潛力嗎?

(資料來源:優分析產業資料庫)

2024年上半年,凌華因市場需求不佳及業外提列呆帳而陷入虧損,Q1本業大虧、Q2業外大虧,好在Q3營運拉回正軌,但今年要到賺錢挑戰難度相當高。

不過回顧2022年當時,當時Q3可是曾經拿下單季EPS0.93元,此時是否還有機會重返當年的巔峰 ?

(資料來源:優分析產業資料庫)

先來看凌華的財務進行觀察,相較於同業來看,凌華的毛利率還是相當優秀,隱約還有向上突破的趨勢,因此產品優化是一大亮點,高毛利率同時也說明,在同業是具備競爭力。

可以說,如果凌華能維持產品優勢,在營收逐步復甦的過程中,將會比過去獲得更多的營業毛利,那時將得以創造更大的收益。

(資料來源:優分析產業資料庫)

然而,此時問題並不是產品有多好賺,而是客戶所帶來的營收是否能支持損平,從長短期營收來看,趨勢正處於下行格局。

從區域性來看,歐、美兩塊市場,2023年營收占比約五成,在這兩大市場,製造業需求疲弱下,對凌華衝擊也相當大。

除了顯示運算事業處及其他事業有較好的表現,其餘產品線均衰退,特別是模組化電腦事業處、IoT策略解決方案與技術事業處、邊緣運算平台事業處、客製化強固電腦事業處、網路通訊暨車載事業處等,營收佔比最高的模組化電腦事業處也面臨衰退。

(資料來源:優分析產業資料庫)

凌華訂單到底有沒有問題,凌華曾表示已經簽約但尚未出貨的Design Win專案在過去兩年中數量和金額表現特別突出。

目前有131個專案,其中43.5%與邊緣AI有關。這些專案的金額平均約在三到四百萬美元之間,從簽約到交貨通常需要三到五年,因此對於長期營運表現持樂觀態度。不過這預計2025下半年到2026年,邊緣AI的市場才會爆發。

根據GII研究調查報告,全球邊緣人工智慧市場需求預計將從2023年的234.6億美元達到近1,356.8億美元的市場規模,2024-2032年研究期間複合年成長率為21.53%。

從訂單角度來看,確實有樂觀的本錢,如果能重啟營收成長,那麼才有機會拉抬營業利益率的表現,凌華在2024年最大的問題就來自於營收不足以支撐營業費用而導致虧損。相較全盛時期的凌華,此時營收約差25%。換句話說,如果凌華若能拉抬2成以上的營收,那麼獲利就有望快速上升。

(資料來源:優分析產業資料庫)

不要也要留意一點,凌華過去5年營業費用的年複合增長率約2.29%,主要來自於研發費用的增加,隨著未來新應用的產生,尤其是在邊緣AI的區塊,僅管多數企業獲利下滑,但在這關鍵的賽道上,依然選擇加大研發支出。

(資料來源:優分析產業資料庫)

對於凌華未來的展望,我們可以這樣思考,首先毛利率的增長,代表獲利能力的增強,而研發費用的成長,短期看似阻礙,但對於長期邊緣運算的發展卻為必要支出,因為邊緣運算的市場夠大,而凌華又擁有訂單,未來獲利有足夠的想像空間,目前已經簽約但尚未出貨的Design Win專案,代表營收的能見度,不過要看到營收大爆發,需要等到2025年下半年才有機會看到。

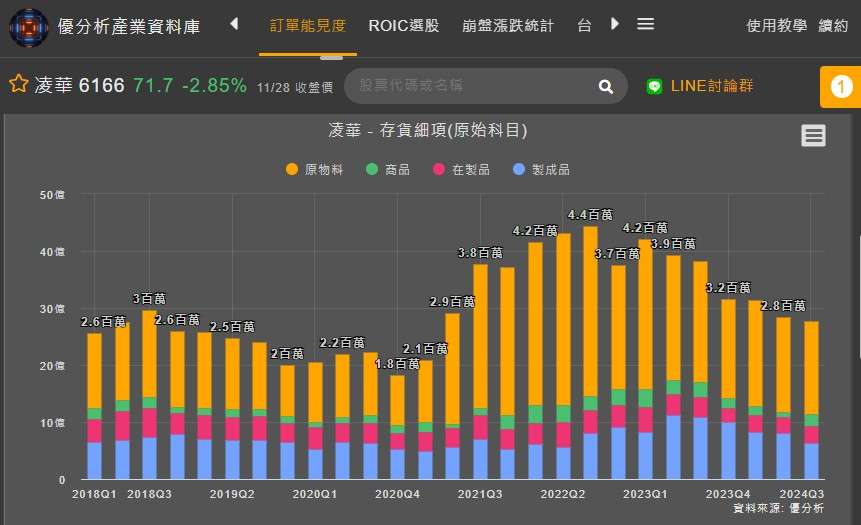

最終,我們從存貨來細項來觀察,營運是否落底 ? 其中製成品逐季下滑,是好消息,此時幾乎沒有產品滯銷的問題,不過整體庫存仍未上升,代表凌華對市場還在觀望,沒有迎來全面樂觀的信心,但就營運來說,偏向溫和復甦。

(資料來源:優分析產業資料庫)