最近,美國公布財報後表現最亮眼的很多都是美國國內的航空公司。不過,上一篇文章我們談到亞洲的航空公司獲利其實都在衰減,理由就是亞洲地區的客運量只回到疫情之前的69%,而中國對出境旅遊採取擠牙膏的方式緩慢開放,是背後主要原因。

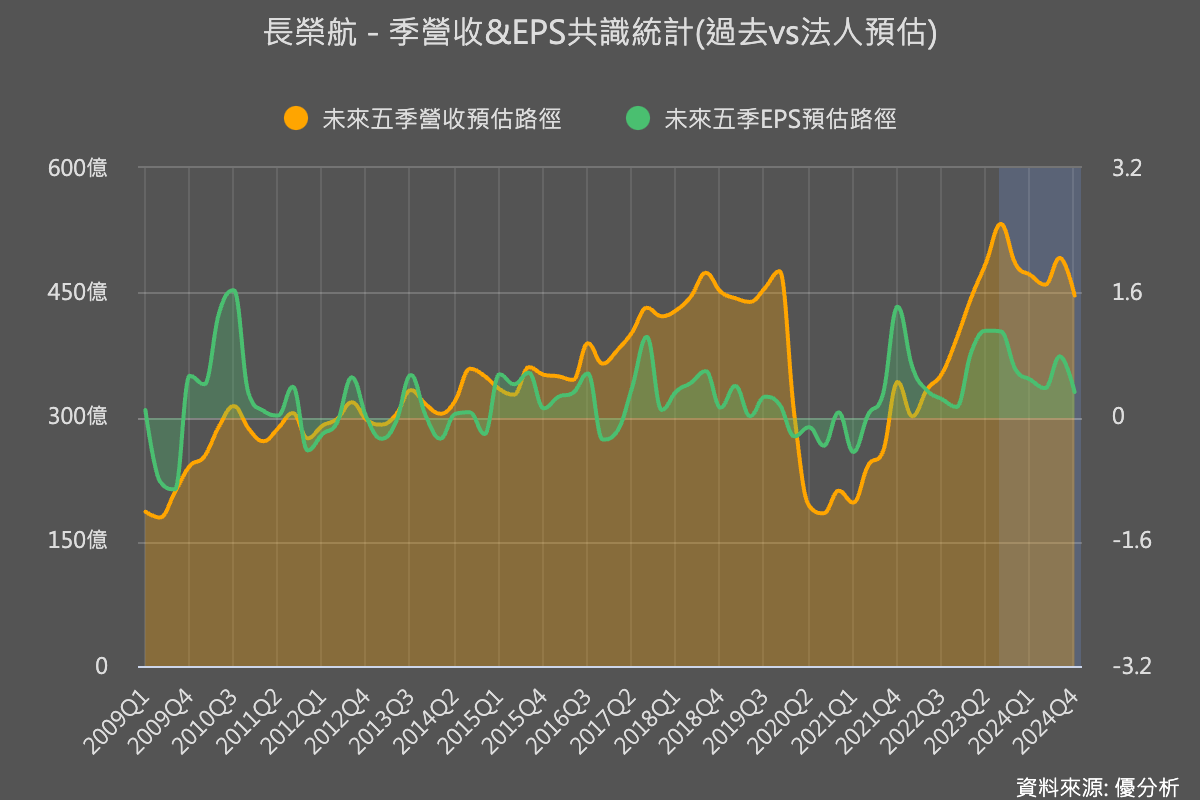

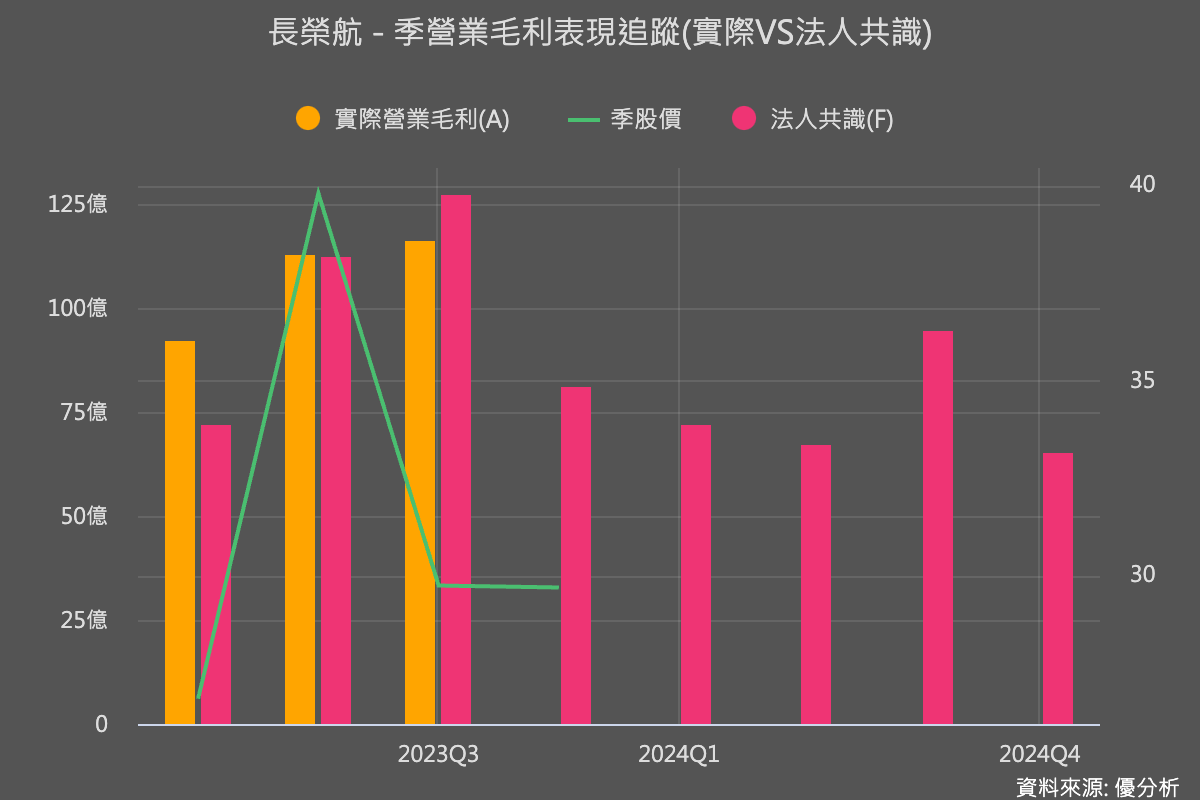

而台灣的長榮航(2618-TW)是以客機為主要營運項目,受到的衝擊最大,第三季財報公布後,不管是在毛利率或者整體獲利都不如法人預期,股價也由高點下滑幅度至少26%。

優分析以長榮航空為例,整理了市場上有關於航空股為何受難的兩個原因,並試算獲利影響數給你看。

1.運力供給過剩

統計至九月底,台灣航空客運供給比疫情前多14%,台灣四大航空公司華航、長榮航、星宇航空、虎航共有181架客機,相比於2019年客機總數約159架來看,供給量增幅14%, 星宇航空加入供應行列,也是讓供給增加的因素之一。

不過迄今為止,客機航空需求量僅回到疫情前的75%,導致目前運力供給過剩,對接下來的航空票價形成壓力,進而影響各家航空公司的的收入和盈餘。

2.航空燃油價格上漲

航空燃油成本佔長榮航成本約35%,燃油價格的上漲將增加公司的成本支出。以長榮航空一年約略用掉1400萬桶估算,航空燃油年均價每上漲10美元/桶,則長榮航成本將多了1.4億美元,相當於台幣42~45億台幣,EPS就可以少掉0.8元,影響其實非常巨大。

剛剛只是一種假設與試算,現在來實際看長榮航第三季的毛利率表現,由於今年平均票價比去年高,不過毛利率到了第三季卻開始不如法人預期,背後就是因爲油價第三季漲幅意外的高,油價對長榮航的影響,已經真實的呈現在第三季財報中。

整體來看,亞洲的航空公司都普遍面臨一個供過於求的環境,造成這樣的結果並不是供給增加太多,而是需求意外地恢復緩慢,台灣只恢復了疫情前水準的75%,亞洲平均只恢復了69%。因此,長榮航能否觀察重點在於需求的復甦能否加快。

偏偏此時成本又不斷推升,不管是薪資勞力成本、融資成本、燃油成本都早已超過疫情之前的水準,因此盈餘受到上下壓縮,這個狀況看起來短期難以緩解,因此市場預估未來幾季的營收與獲利都將走跌,明年的暑假旺季也不會高於今年,直到以上所講的兩個原因得以翻轉。