摘要:

當全球窗飾市場陷入停滯、北美通路銷售降溫,一家低調但市佔過半的亞洲製造商不僅頂住兩次漲價壓力,還靠墨西哥產線打入零關稅短鏈供應,逆勢拉高營收與獲利,成為觀察通膨時代供應韌性的新樣本。

2025年5月26日(優分析產業數據中心)

全球窗飾市場規模約 120 億美元,其中美國市場高達 70 億美元,是全球最具指標性的單一市場。然而根據研究機構 IBISWorld 統計,2024 年美國家居裝潢用品零售業營收年減 1.4%,加上通路龍頭 Home Depot 預測 2025 年銷售成長將低於市場預期,反映出整體裝修消費需求陷入停滯,產業正面臨明顯逆風。

在此環境下,億豐(8464-TW)卻逆勢交出年增雙位數的營收成績,顯示其營運成果來自實質市佔率擴大,成為裝修市場一片悲觀氛圍中的增長亮點。

客製化窗簾之王

創立於 1974 年的億豐,是全球最大的固定尺寸窗簾製造商,市佔率 50%-60%。公司產品以客製化窗飾為主力,包含框型百葉窗與捲簾,營收占比達 71%;固定尺寸產品則占 25%,主要透過美國大型零售商(如 Home Depot、Walmart、JC Penny)銷售。

其中,美國是億豐最重要的市場,貢獻營收比重達 71%;歐洲佔比約 22%,其他地區(如日本、澳洲)約 7%。

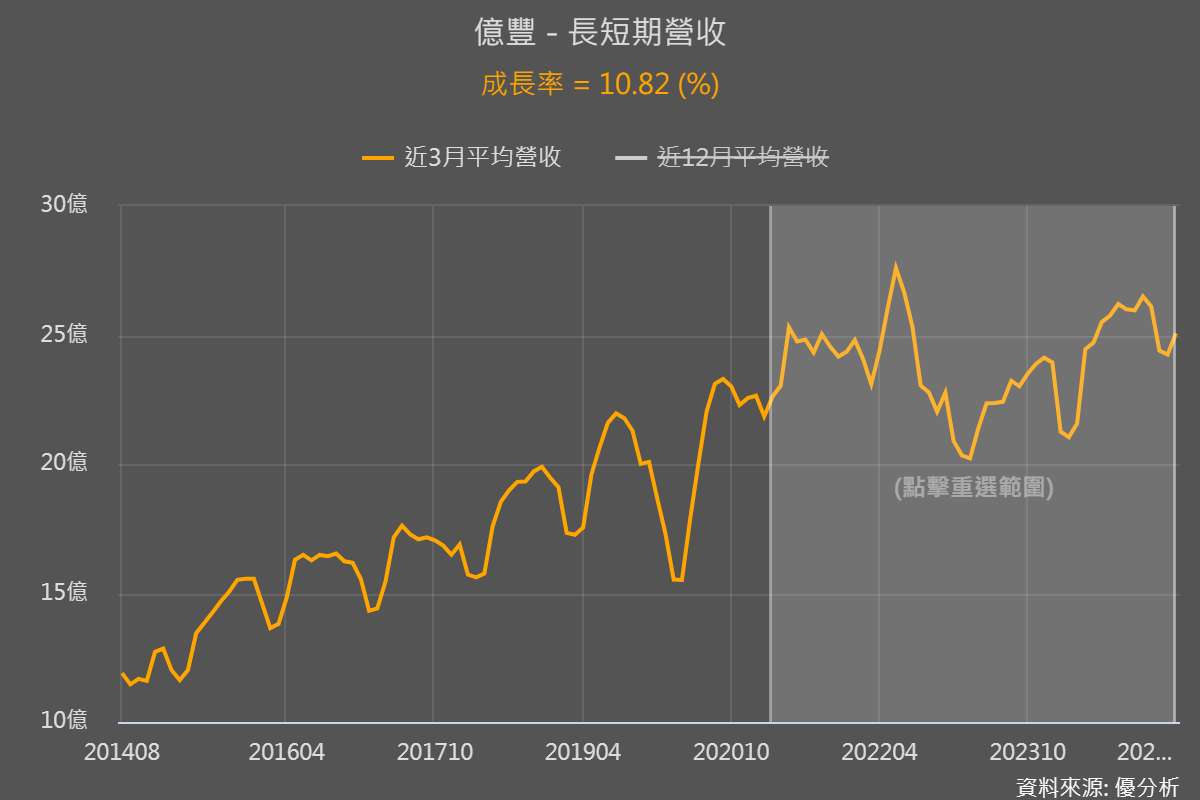

窗簾的銷售與房市景氣息息相關,過去兩年美國不管是新屋或者成屋銷售都呈現下滑,以成屋銷售為例,2021年3月高峰時期的660萬棟,減少到今年四月的400萬棟。但這段期間,億豐(8464-TW)的平均營收卻在同時期累積增長了10%,除了證明客製化窗簾較不受景氣影響之外,更證明了公司在美國的市占率穩健增加中。

生產基地布局有利接單

在生產基地方面,億豐成功實現多點布局,中國、墨西哥、越南以生產客製化窗簾為主,柬埔寨以生產固定尺寸窗簾為主,產能分布有助分散供應鏈風險與成本壓力。讓公司在面對地緣政治與貿易摩擦時,擁有高度調整彈性。

目前其銷往美國的客製化窗飾中,有 75% 來自墨西哥,其餘 25% 來自中國。為應對美國關稅政策,億豐已在 2025 年 4 月起針對客製化產品進行第 2 次漲價,累計幅度 10-15%,即使漲價後,與主要競爭對手產品有近三成價差,產品仍具競爭力。

漲價之後若能持續提升市占率,那麼營收成長動能可能不降反升。

全球供應能力遠勝同業,兩次漲價

值得注意的是,墨西哥出口至美國的客製化窗簾因符合《美墨加協定》(USMCA),得以享有較低關稅,降低成本壓力。帶動億豐持續佈建墨西哥產能,有助客製化窗簾出貨持續成長,成為短鏈供應亮點。

此外,客製化產品較不受景氣影響,占比 71%,毛利率高於固定尺寸產品,今年起億豐已進行 2 次漲價,轉嫁成本至終端消費者,且仍保持價格競爭力,這有助於提升整體毛利率與獲利能力。

營收穩健成長

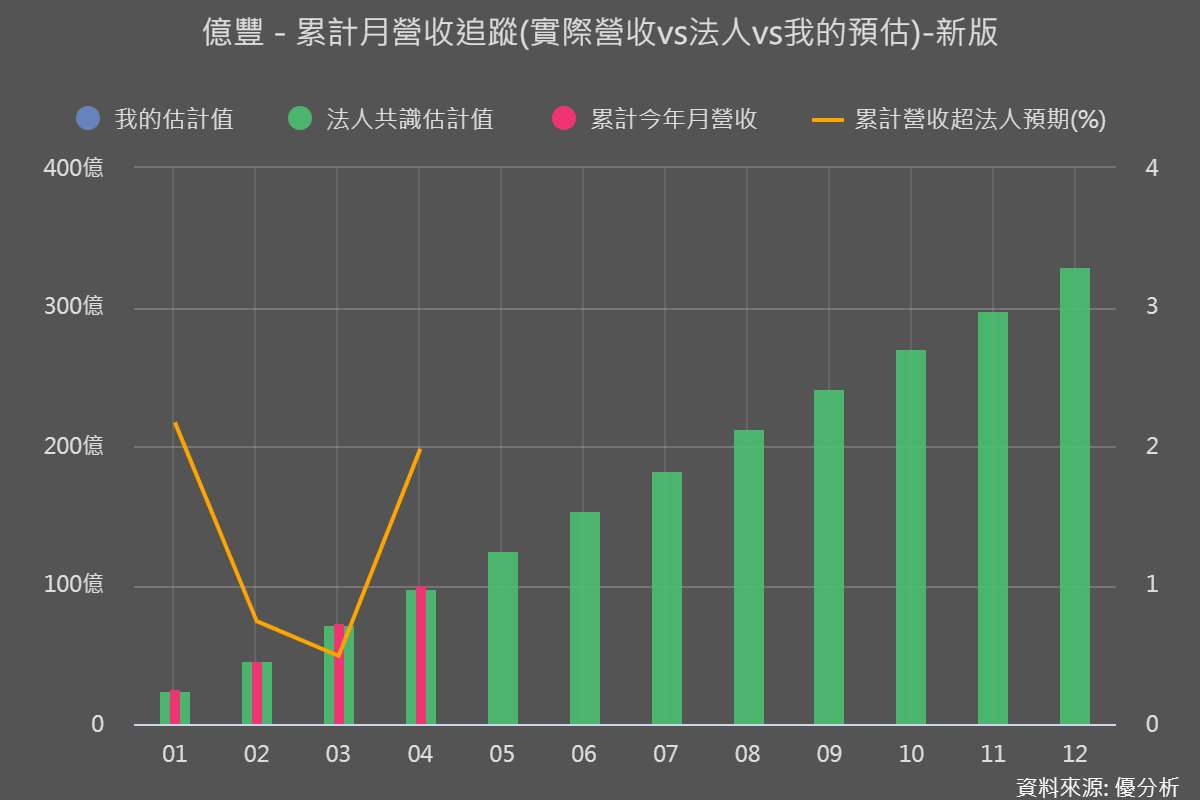

2025 年第一季營收 72.73 億元,年增 15.2%,4 月營收 27.72 億元,年增 12.36%,前四個月營收也優於法人預期,若能在漲價後持續增加通路市占率,今年營收就可望優於市場共識預期。