2024年4月30日(優分析產業數據中心) -

德州儀器(TXN-US)最近發布的財報中,相較於上一次的極度悲觀,這次倒是提供了一些相對正向看法,尤其強調除了消費市場庫存水位已基本恢復正常外,車用和工業控制等近期相對疲軟的應用市場,其供應鏈的庫存去化已進入最後階段,部分客戶或產品線已經恢復出貨成長。

但是需注意的是,雖然從訂單來看,德儀的客戶端庫存調整接近尾聲所以營收能恢復季成長,但是德儀本身的庫存水位仍相對偏高,整個行業的產品單價(ASP)壓力仍不小,台灣的IC設計業者的利潤率以及盈餘成長率,可能必須等到2024年底~2025年之間,才會出現比較大的復甦空間。

觀察方法

在2024年第一季度的業績電話會議中,公司提到了一些重要的市場環境觀點,這些觀點對於分析台灣類比IC個股有重要參考價值,尤其是在庫存與產品單價的跌幅方面。

另外,考慮到德州儀器的晶片中有75%來自於工業和汽車市場,且晶片的訂單可以領先反映終端客戶對於未來銷售的看法。

因此,如果想要了解工業和汽車市場的需求恢復情況,德州儀器的市場展望也是一個不可忽視的參考來源。

市場需求現況

公司報告說,所有終端市場的收入都出現了季節性下降。具體來說,工業市場下降幅度為個位數上緣(接近-10%),汽車市場下降幅度為中間個位數(約5%),個人電子市場下降幅度為雙位數中間(約-15%),通訊設備下降了約25%,企業系統下降幅度也為雙位數中間(約-15%)。

從這家類比IC大廠於2024年第一季的銷售情況來看,反映了當前市場環境中客戶持續降低庫存水平的趨勢。

下一季展望

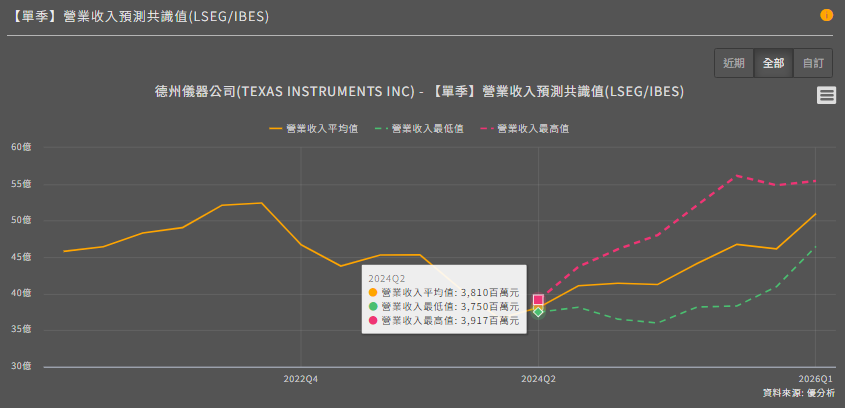

公司預計第二季度的收入範圍在36.5億至39.5億美元之間,以中間值來看相當於38億美元,這與上一季36.6億美元相比,反映了一定程度上的需求恢復,但恢復的力道仍顯得溫和,並不代表需求會增長。

根據Refinitiv IBES分析師預估值,華爾街認為德州儀器今年的營收都還是會呈現年衰退的情況,全年預估衰退10.24%,但是到了2025年才會全面轉為較為強勁的年增長態勢。

產品單價下跌

在產品定價方面,公司提到,與去年同期相比,目前的價格趨勢已經快速回歸到疫情之前的水平。

以具體數字來看,2024年第一季的產品平均單價 (ASP)呈現出低至中低個位數的年降幅(0~5%)。

由於第一季度末,德州儀器的庫存仍略有增加,進入第二季度可能會根據需求進行相應的調整。

不過從多季度的毛利率走勢來看,華爾街分析師認為價格上的壓力有機會從本季開始趨於緩和。

台灣類比IC業者情況

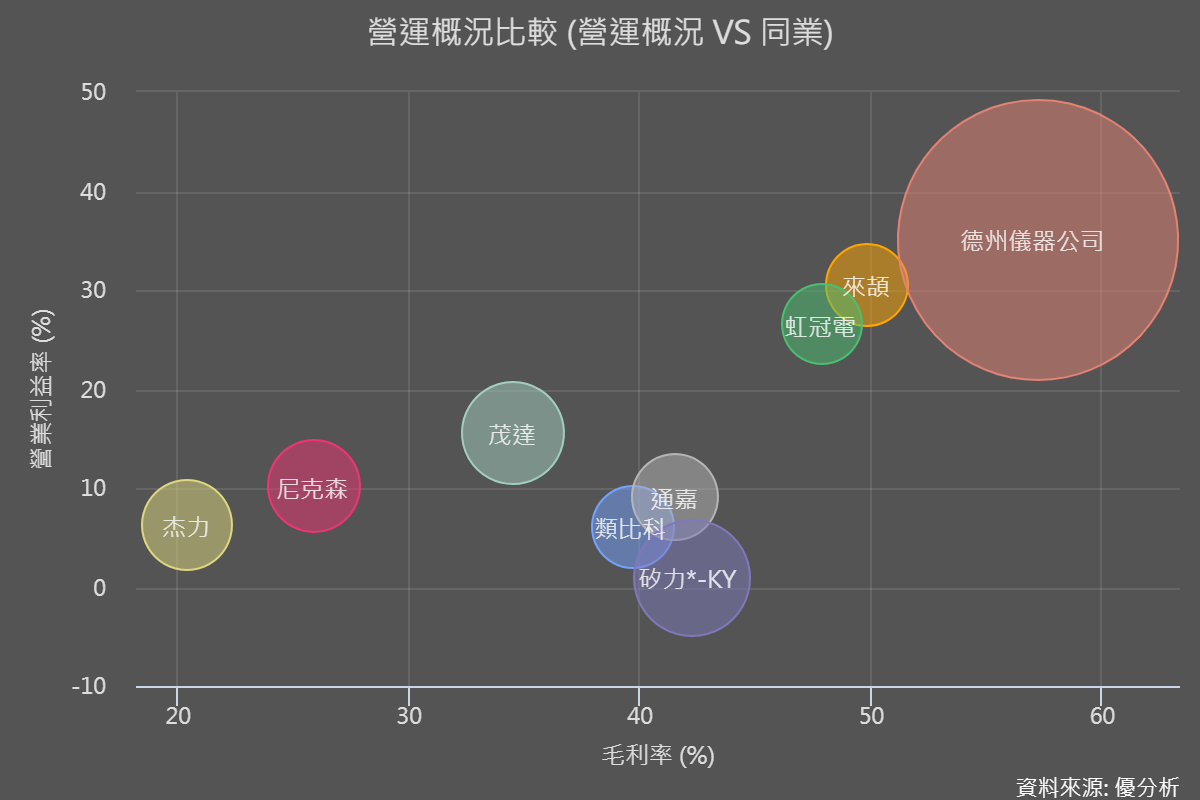

相較於德州儀器這樣的IDM(整合型裝置製造商),台灣的類比IC設計業者多半規模較小,且主要依賴於外部晶圓代工廠的產能,這一模式使他們在面對殺價循環時處於較弱勢地位。

尤其在當前環境下,類比IC的銷售單價已經恢復到疫情前水準,而晶圓代工的成本卻仍高於疫情前,進一步加劇了台灣IC設計業者的挑戰。

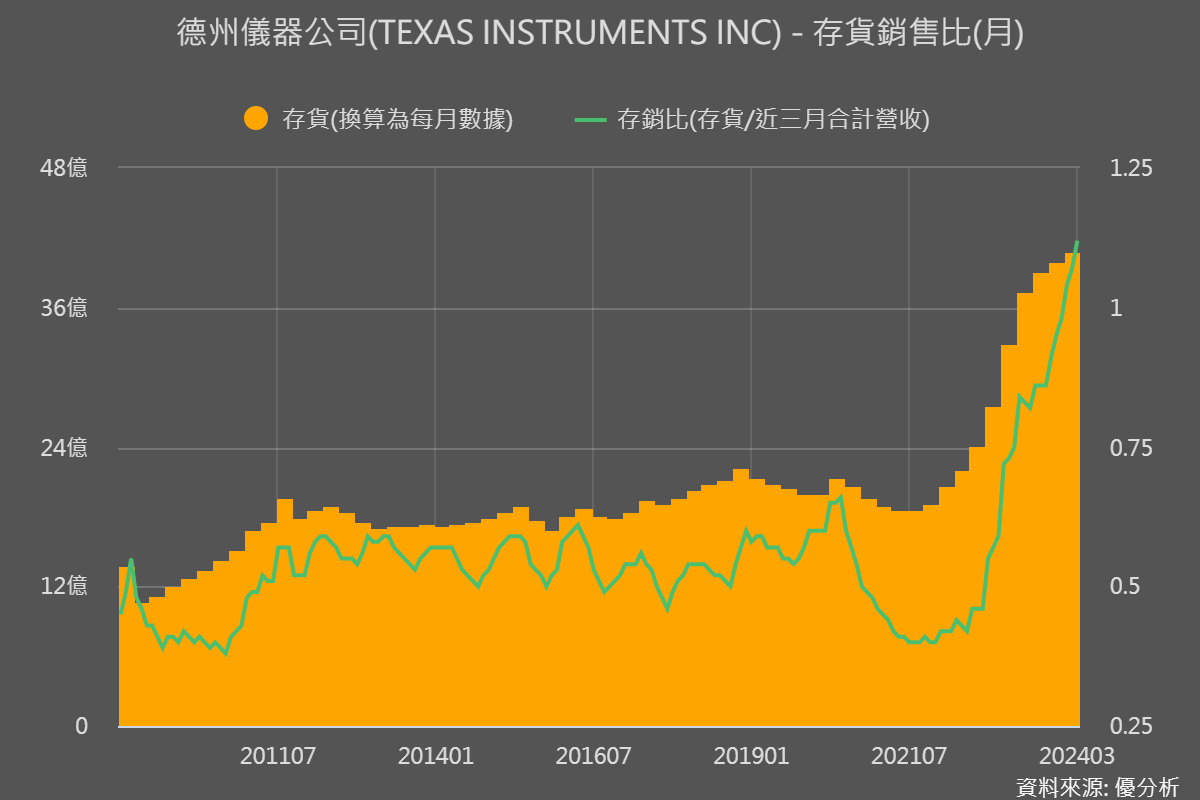

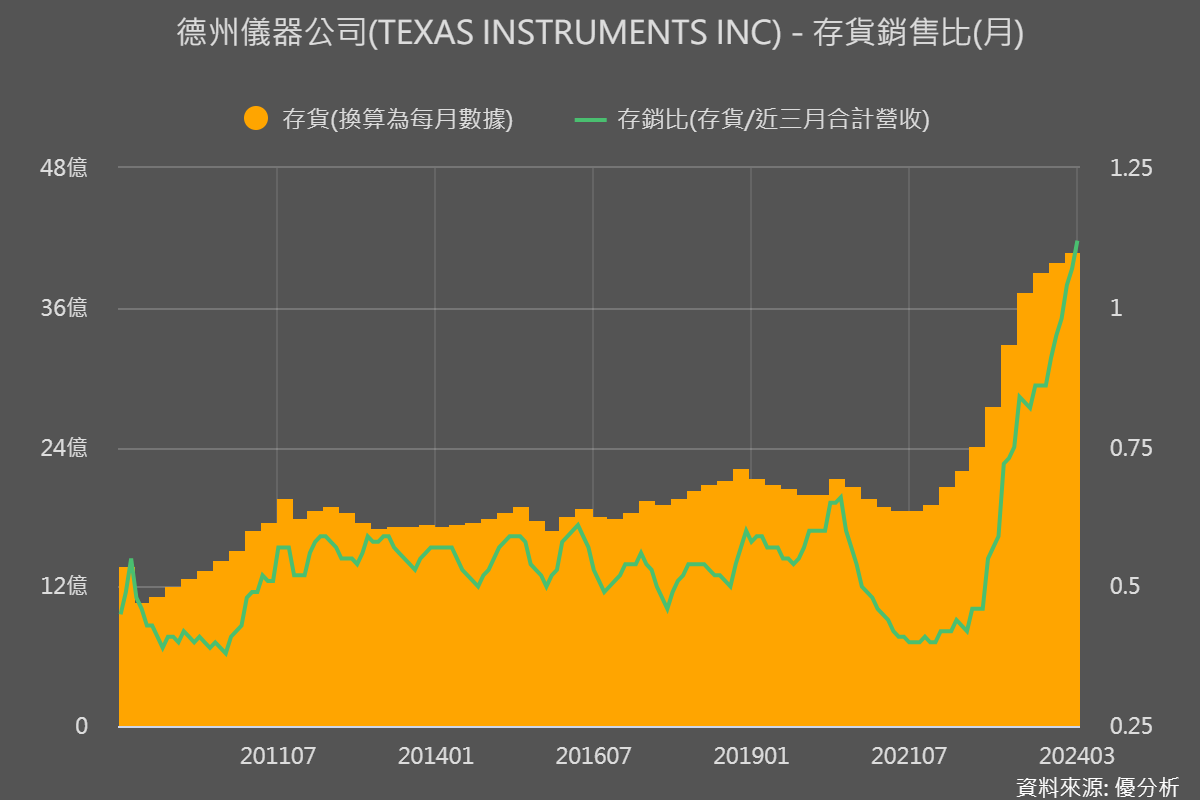

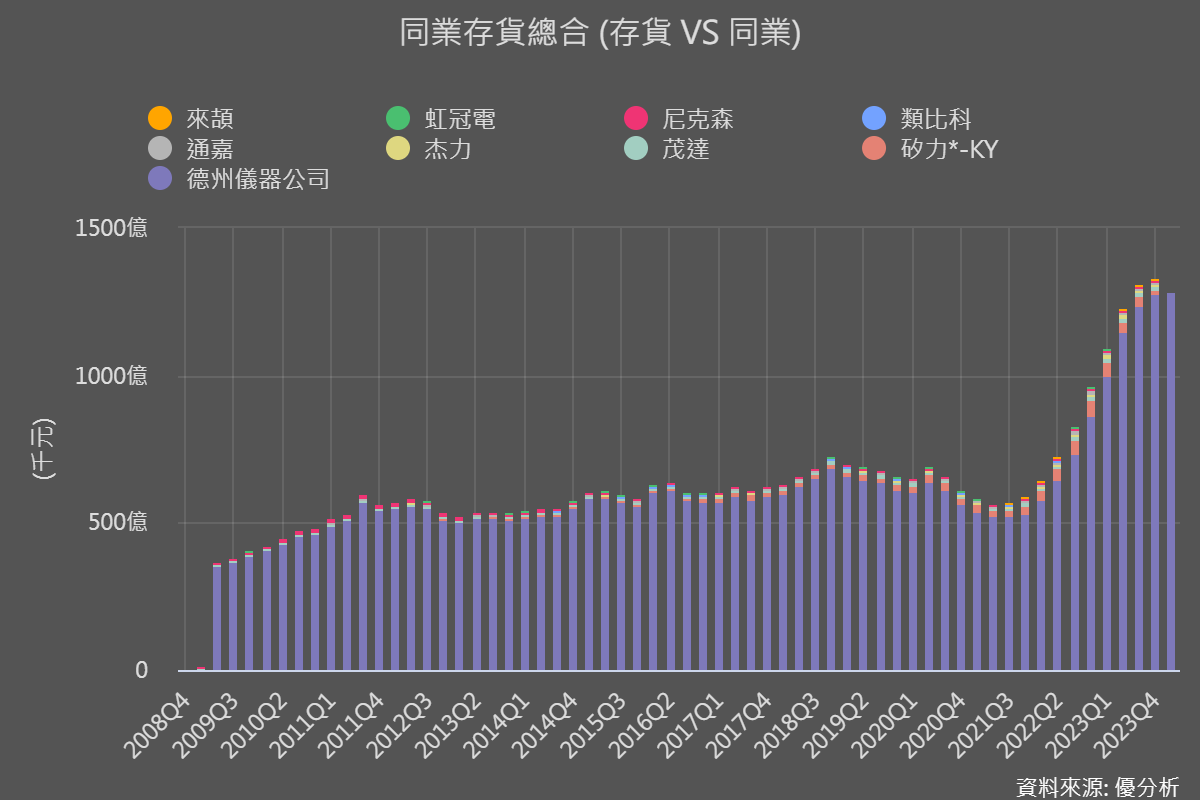

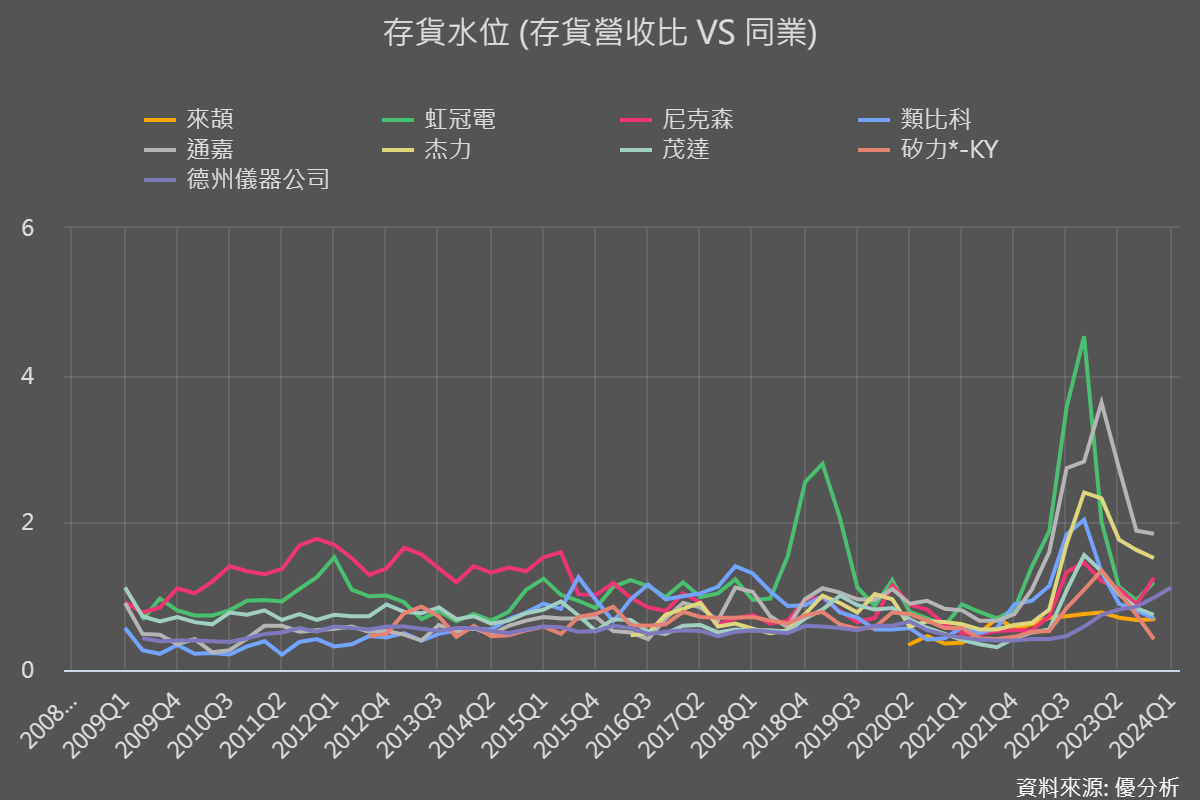

從下圖的存貨銷售比來看,由於第一季營收衰退,所以3月底時德儀的庫存還是往上增加,以德州儀器的供應規模來看,接下來一年的產品價格仍帶來很大的壓力,除非台灣IC設計業者有積極調整產品組合,否則今年的平均單價不太可能出現回升,甚至有可能繼續下滑。

所幸,從台灣各家公司的存貨銷售比看來,台系業者的庫存都比德儀來的好,所以也沒有需要降價消化庫存的壓力,所以價格跌幅會趨緩也是可預見的情況。

因此整體來說,在德儀發布數據與展望之後,正式定調最糟糕情況已經結束,不過在需求成長率低的情況下,顯然庫存還是相對偏高,對於未來兩三季的產品平均單價走勢仍不利,期待更顯著的復甦則必須等到2024年底至2025年之間。

台灣類比IC業者包括(但不限於):

致新(8081-TW)、茂達(6138-TW)、通嘉(3588-TW)、力智(6719-TW)、來頡(6799-TW)、天鈺(4961-TW)、虹冠電(3257-TW)、杰力(5299-TW)、矽力KY(6415-TW)。