每個泡沫的背後都有一個巨大的商機在支撐著,才可以讓泡泡越吹越大,還能維持很久不破,根據歷史的經驗,只要商機繼續存在,這種股票通常都沒有什麼本益比的概念,只要看到營收還在高速成長,通常市場不會在意現在獲利多少?

早期持有的人深怕錯過更大的漲幅,所以也不太敢隨便賣股,同時想買的人卻越來越多,本益比就因此被不斷推升,沒有「最高」只有「更高」。

你可以說AI概念股是個泡沫,不過從歷史來看,泡沫有時候會越吹越大,且持續的時間也可能比多數人想的都還要久。

泡沫的出現通常是因為一個技術的重大突破,帶動了前所未有的資本支出,而現在這個機會就出現在:人工智慧(AI)。不同於2000年的科技泡沫,當時公司都沒有營收與獲利,這次AI概念股多數具有實質的獲利與現金流入支撐,只是本益比看起來貴了點。

智慧手機的發明,讓台積電股價連續漲了好幾年,當時是個泡沫嗎?好像不是,因為台積電的獲利確實也大幅度增長。如果不是出現了手機的革命,在此之前我們是不需要那麼多高階的晶片的,再舉個例,假如沒有智慧手機的發明,台灣很多科技公司的營收可能只剩下一半不到。

而這次AI所能帶來的企業資本支出,其影響的深度與廣度可能是前所未見的規模,因為AI改變的不是「部分的」行業,而是「所有」行業。

就在iPhone發表的15年後,AI應用開始出現了,相關公司的營收與獲利也都開始出現了。

幾乎每間公司都有人使用ChatGPT來優化工作流程,除了程度上的差別,目前你看到的狀況是幾乎所有公司都在導入AI,AI並不是未來的想像,而是真實的在周遭發生。

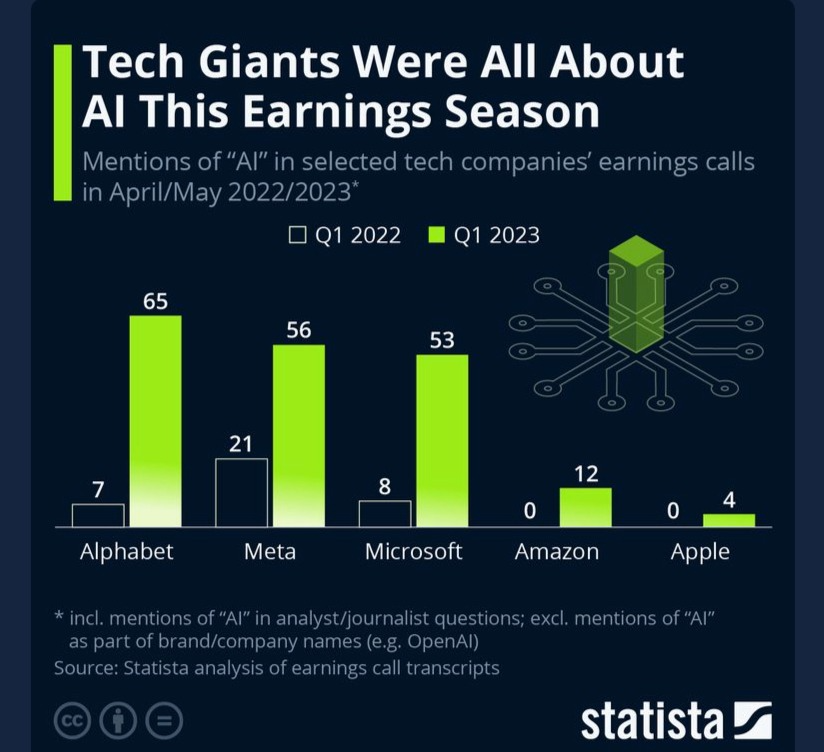

美國四大科技巨頭才開完法說會,根據統計機構Statista資料(下圖),今年法說會上提及「AI」的次數,是去年法說會的數倍之多,提到最少次AI相關詞彙的,反而是在AI領域落後的Apple與Amazon。

儘管只是一項趣味統計,但可證明美國科技巨頭都在加緊投入資金來研發AI,重點就在這裡了,當公司要研發AI,與AI有關的晶片需求就已經起跑了。

所以我們接著來介紹兩家與AI晶片有關的公司:世芯KY(3661-TW)、創意(3443-TW)。注意到我們沒提到台積電(2330-TW),是因為它肯定受惠,所以沒什麼討論的必要。

#1 世芯KY(3661-TW)

它是一家IC設計公司,在台灣、美國、日本、韓國都設有研發與營運據點,主要設計特殊應用積體電路(ASIC晶片),應用領域主要在人工智慧/高效能運算/通訊網路、消費性電子產品、利基市場產品等,其中以高效能運算應用佔比最高。

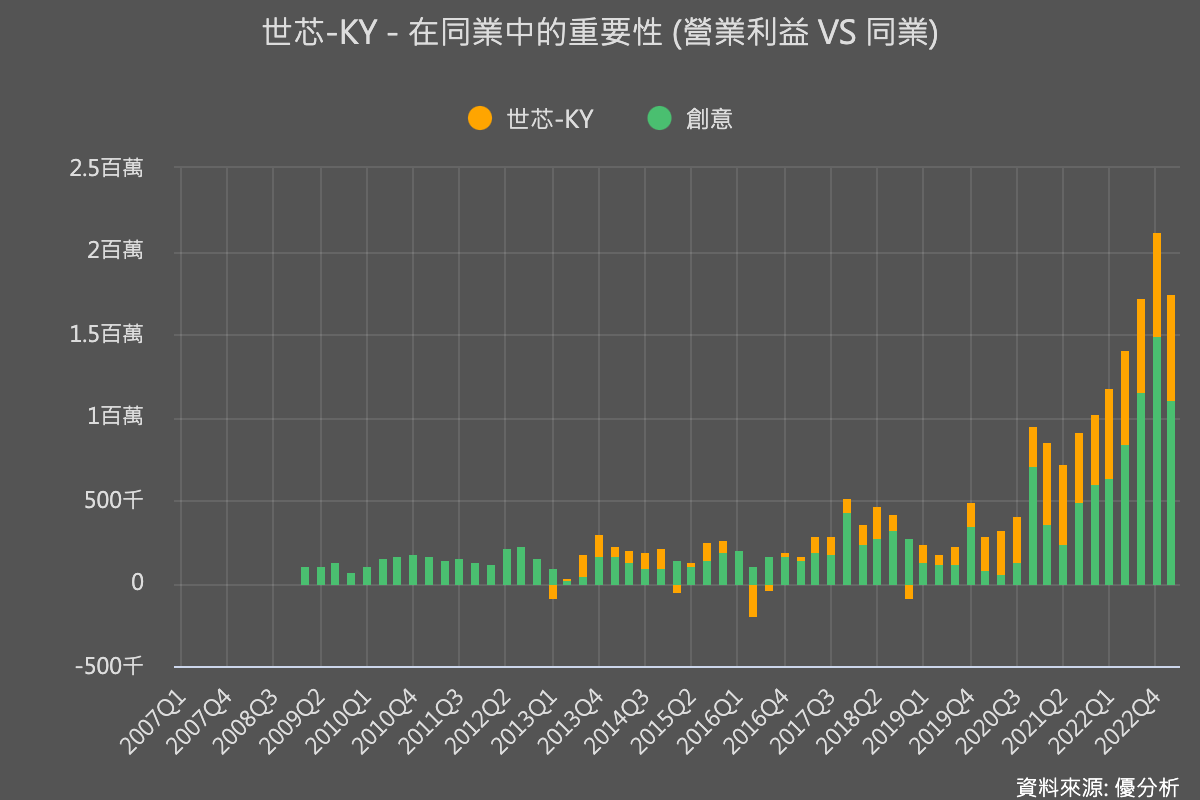

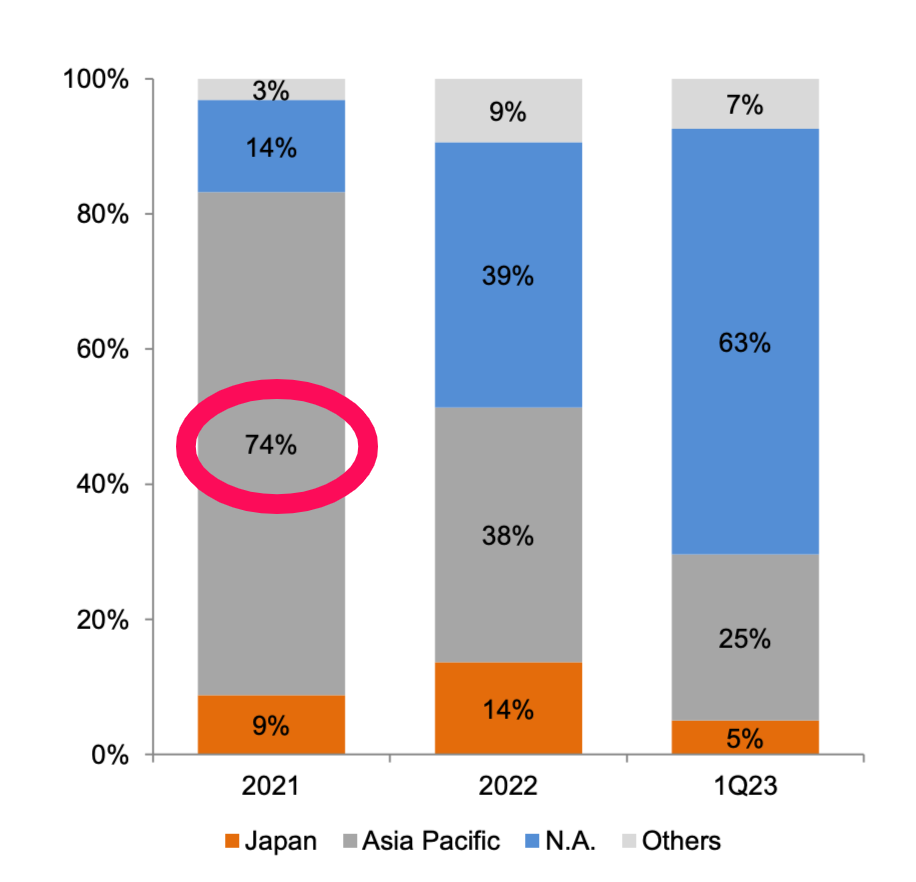

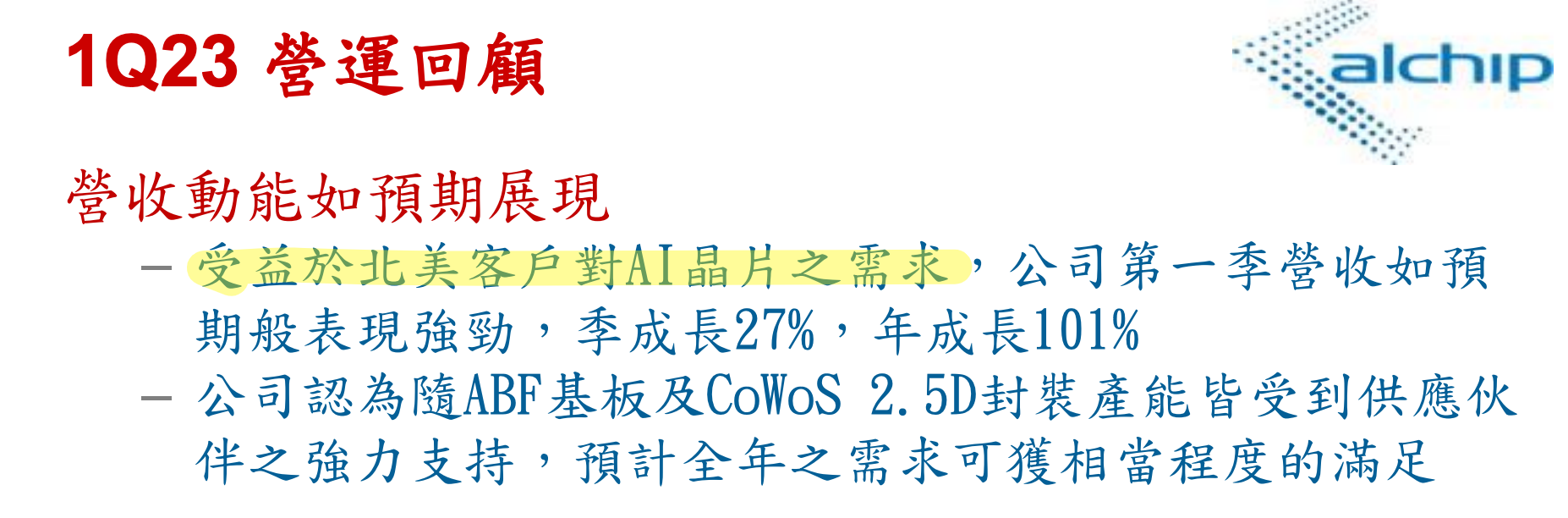

這家公司前年暴了一個雷,因為當時美國祭出法案封鎖中國的高階晶片,使得當時以中國客戶為主的世芯KY(3661-TW),承擔了巨大的災情。2021年的時候,中國客戶佔比最高,才過一年而已,亞太客戶的流失就立刻由其他客戶補上。

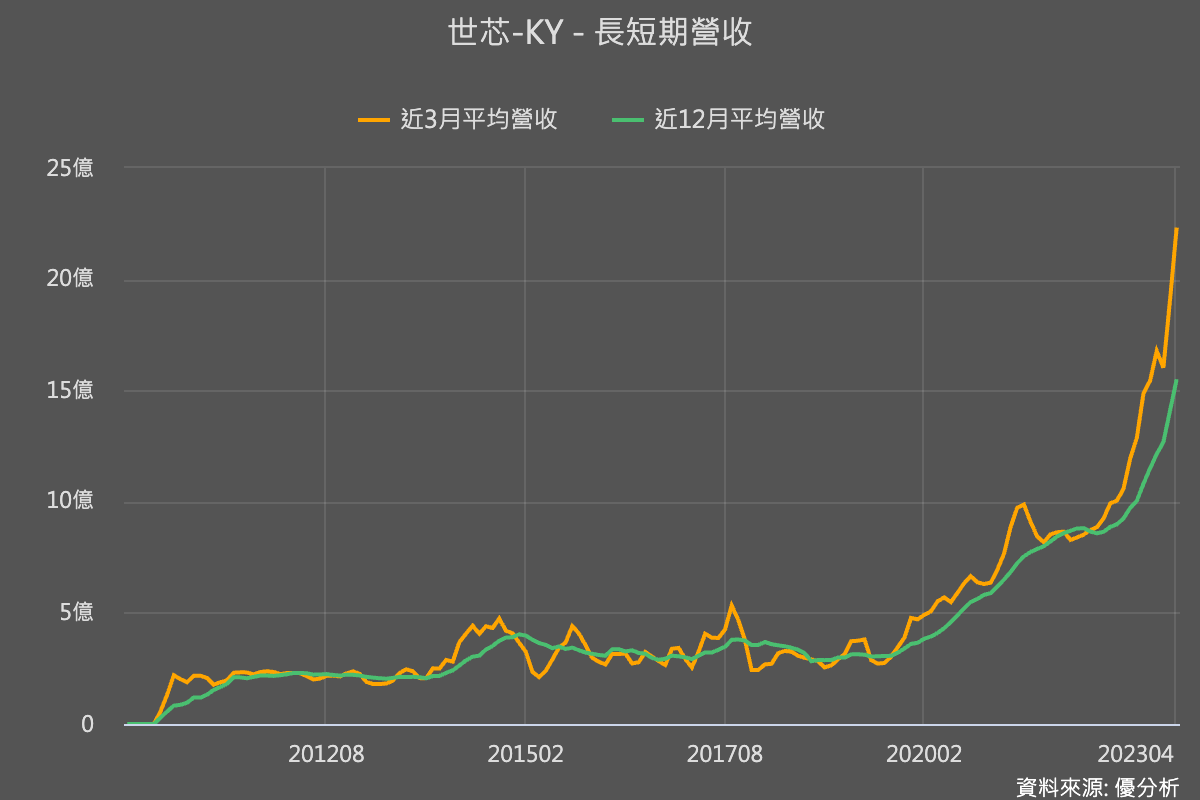

如下圖,2021年營收曾經往下急速掉落,後來調整速度之快,可以證明高階AI晶片設計的需求有多強烈。如今已有83%以上營收都是7nm以上的高階製程。最近一季的營收年增101%,就是來自北美對AI晶片的需求。

這家公司在AI領域與ChatGPT的生成式AI模型不太一樣,是專門設計用來做AI Inference(AI 推論)的特殊應用IC,公司預計今年這塊營收占比可達到20%,目前也已經跟大型客戶如Microsoft、Alphabet、Meta接洽中,挾帶著台積電供應鏈的在地優勢,可能隨時都會有好消息出現。

已公布的4月營收正在創下歷史新高,年增率同樣維持在185.5%高水準,根據目前已公布的營收進度來看,Q2的第一個月表現,已經有很大機率超過上次法說中公司講的Guidance,也已經超過法人對Q2的預期,所以5月營收公布之前,可能還有很大的想像空間。

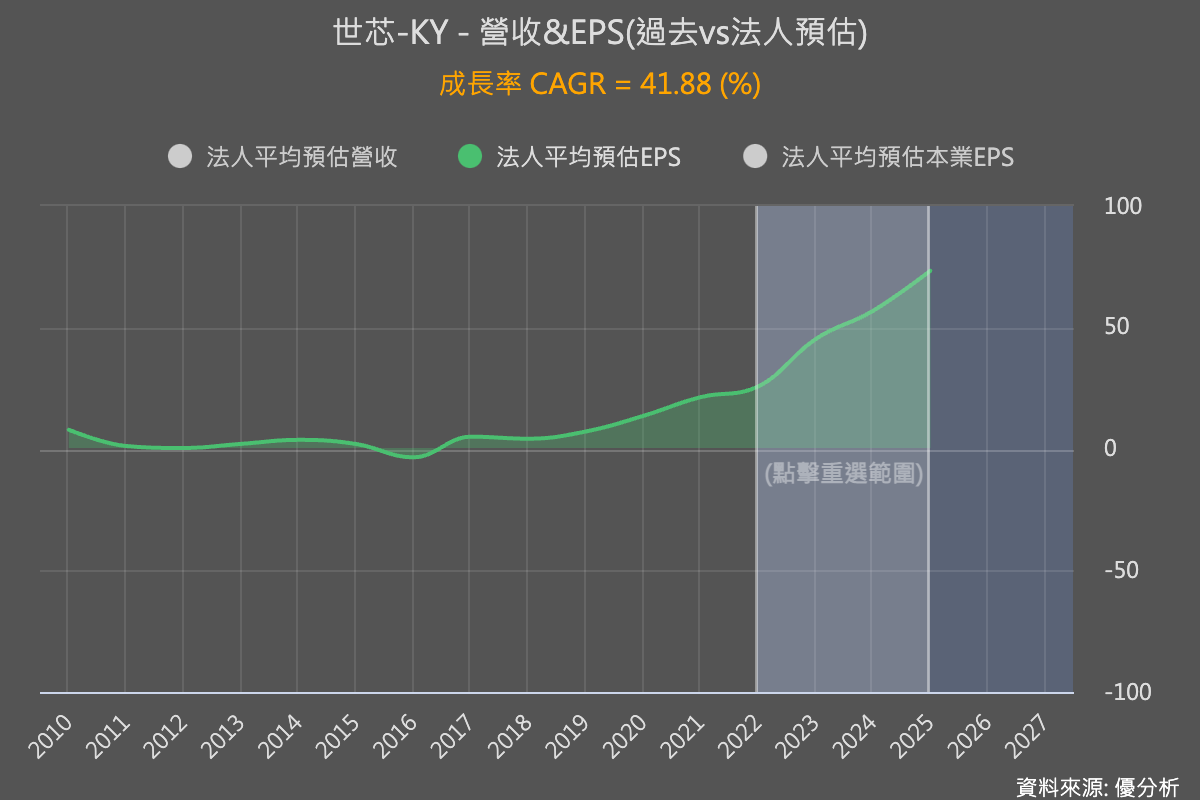

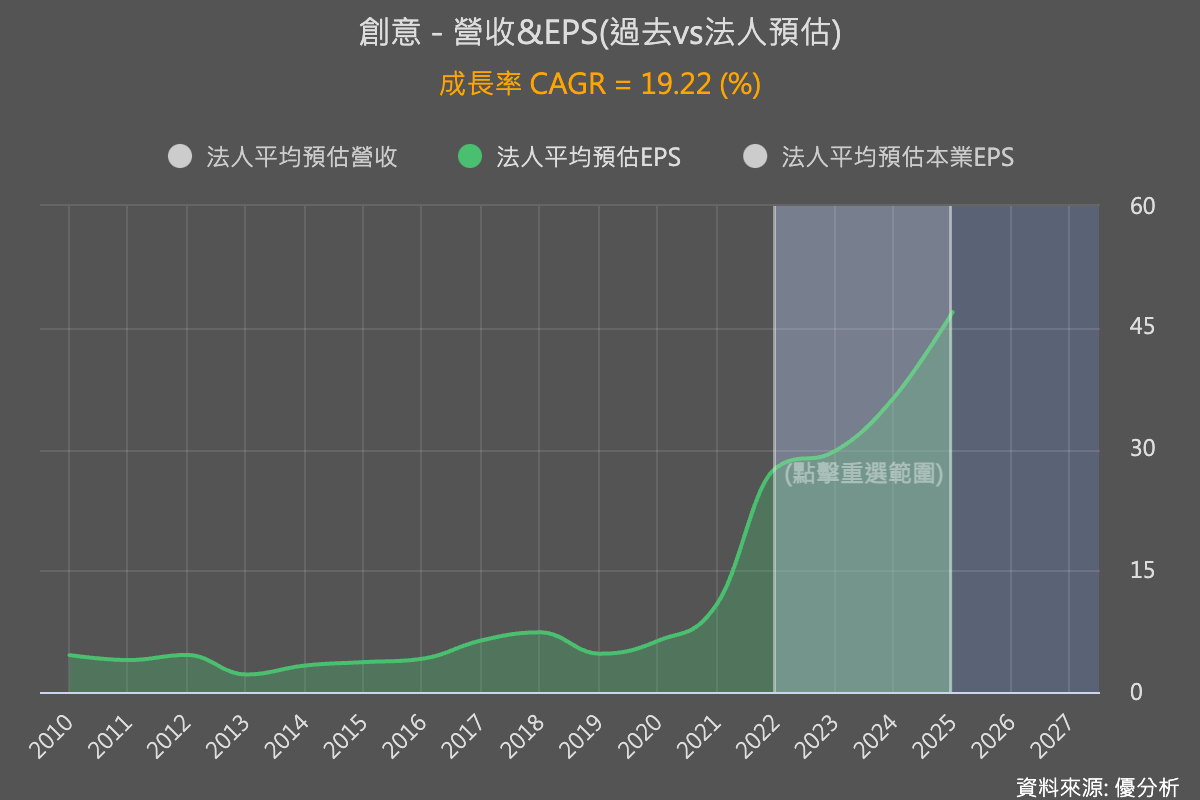

根據「優分析」統計多家法人的預估EPS,今年估計EPS為每股45.2元,2025年可達73.37元,盈餘年複合成長率約41.88%。

#2 創意(3443-TW)

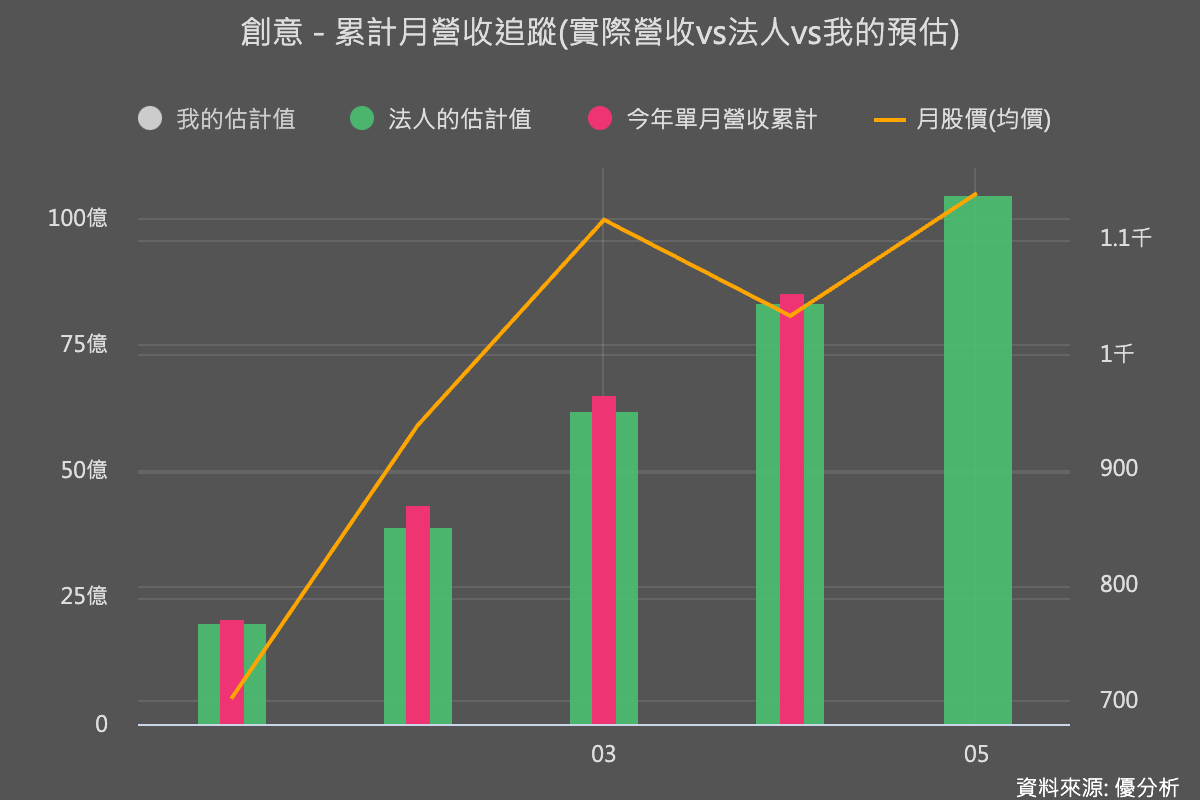

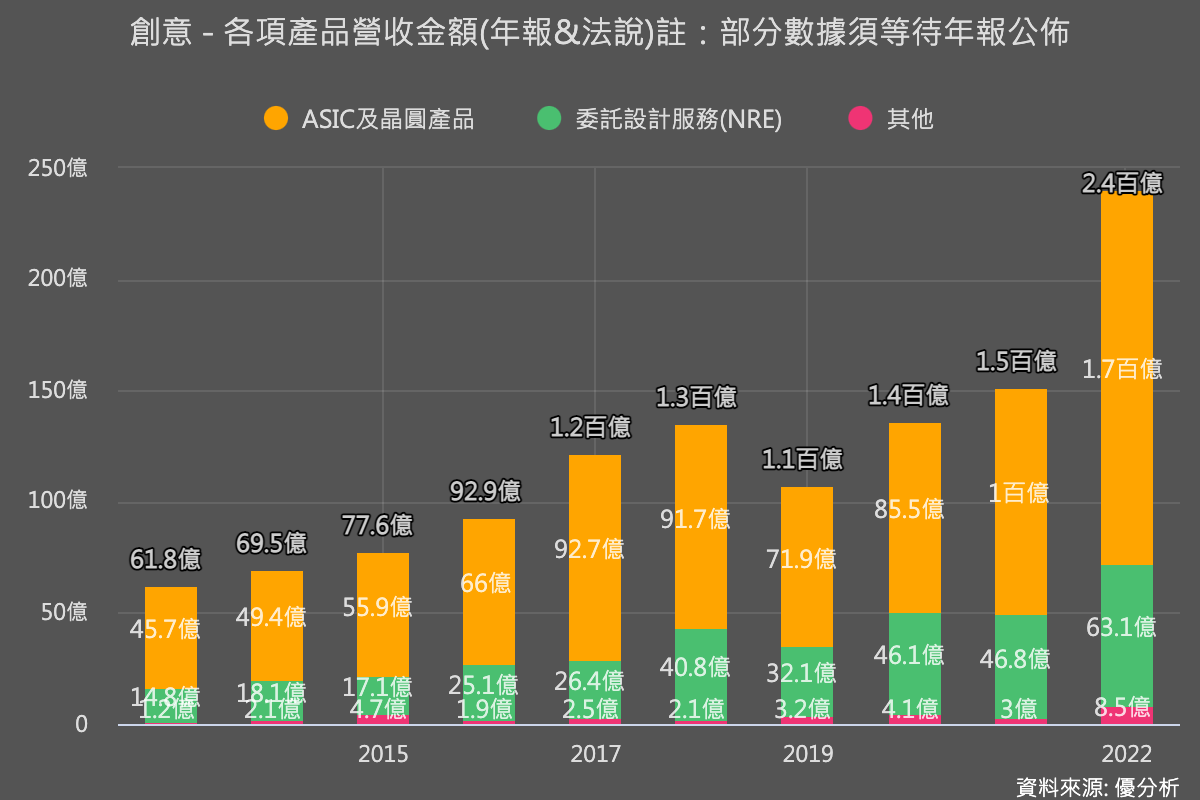

雖然4月營收只有年增13.39%,不過累計今年營收年增率35.8%,同樣是一家高成長公司。根據法人的估計值搭配傳統的季節性波動,今年以來的營收也是屢次超越市場期待(下圖)。

早在2019年創意(3443-TW)就已經投入AI相關的晶片研發,由於它本身就具有很多周邊的IC專利(智財權IP)例如:高頻寬記憶體(HBM),可以與AI晶片互搭使用,加上又是台積電直屬的子公司,有很大的機會切入美國大型AI應用者如:Alphabet、Meta、Microsoft等,並量產出貨。

創意的營收主要有兩種類型,一種是NRE(一次性收入),就是研發階段客戶付的錢,這屬於一次性收入所以價值性不高。不過若是研發成功客戶真的要量產了之後,就會轉化成永續性收入,是最有價值的部分。目前創意早已與北美這些大客戶(稱為Hyperscaler)收取NRE正在研發,將來若是陸續出貨的話,營收與獲利就可能是三級跳。

不過從現在開始進入量產需要等待一下,法人目前預計2024年開始才會有這塊獲利貢獻出來,但目前這塊利多尚未實現,所以法人也無法估算出一個具體數字,所以會感覺本益比會有點高,其實背後是因為市場在反應這塊「潛力」。

總結

雖然AI成長率高達30~40%,但是真的估值下去之後,會發現股價已經領先反應了大半。

但是每次遇到這種全新的科技,市場早期多半看重的是「潛力」而不是現在的「盈餘」,重視營收的成長而非獲利的成長,市場不會真的傻到用目前盈餘來評估公司的潛力。

就像這兩家公司營收規模都不算大,目前都還在耕耘客戶的階段就已經有驚人成長率,萬一任何一家公司能接到Hyperscaler的訂單,營收與獲利可能都是數倍起跳,尤其挾帶著台灣半導體供應鏈的實力,「潛力」到最後會變成「實際貢獻」的機率,確實頗高。

所以在評估價值的時候,別忽略這個差異,AI看起來就像是一個超級循環,最後一定都會以泡沫終結,不過這個「吹泡泡」的過程可能持續一段時間,現在就說會破掉可能還有點太早,這種類型的股票最後都有可能出現當年「網路泡沫」的價格,不太能與一般成長股相提並論。