雖然這些公司缺乏法人預估值,無法利用模組進行數據追蹤,但我們以華晶科(3059-TW)為例,用Q1法說會資料搭配模組數據,看到其轉型嶄露成效。

轉型應用領域明顯提升

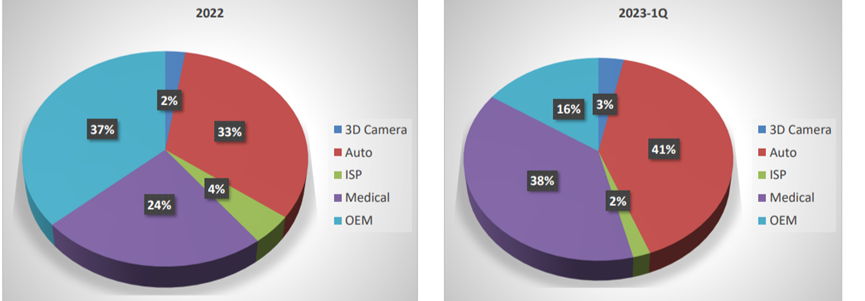

即使我們尚未深入了解華晶科是什麼樣的公司,但從法說會資料可以清楚看到2022年和2023Q1營收比重有著很正向的變化:

●車用明顯升高33%→41%(Q3應提升至近五成)

●醫療大幅提升24%→38%

●OEM(代工)明顯下降37%→16%

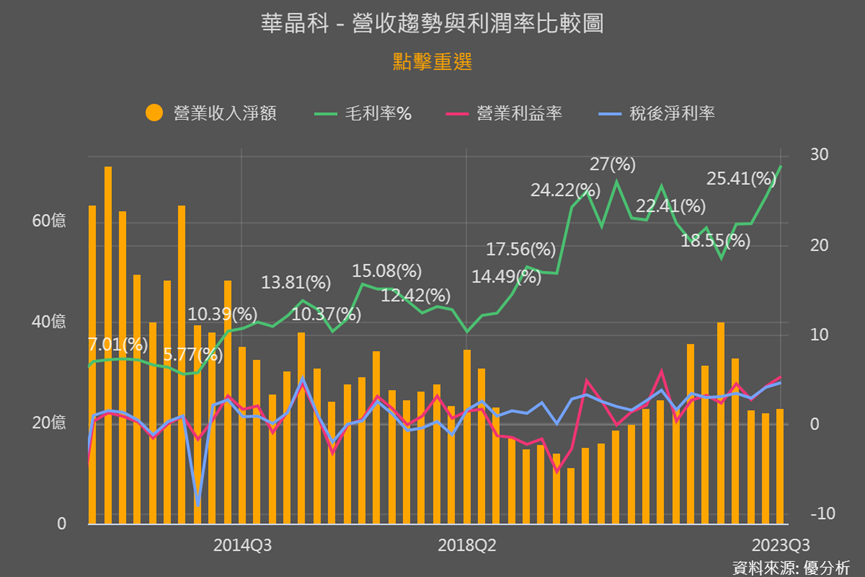

由於OEM代工通常會帶來較多的營收、較少的獲利率,所以也能從營收與本業獲利變化上看到明顯變化。

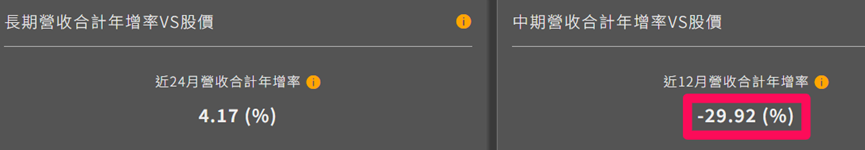

中長期營收和營業利益年增率比較

下圖可以看到,儘管華晶科近一年營收大幅下降,但是營業利益在同期間內卻展現更強勁的增長,這更驗證了即使少了OEM營收,高值化應用轉型仍帶來獲利增長。

然而,長期來看,持續的營收下降仍不是件好事,因為獲利很難在沒有營收的支持下、無限持續增長。

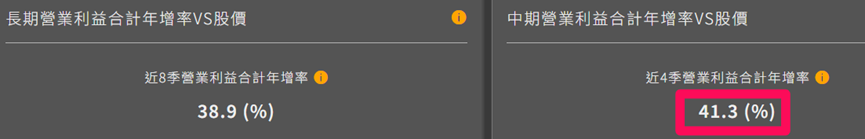

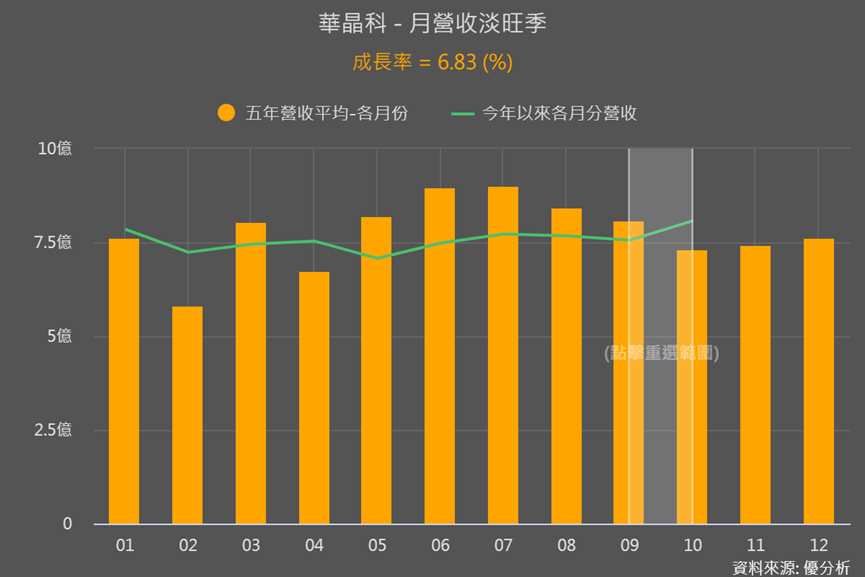

短期營收表現亮眼

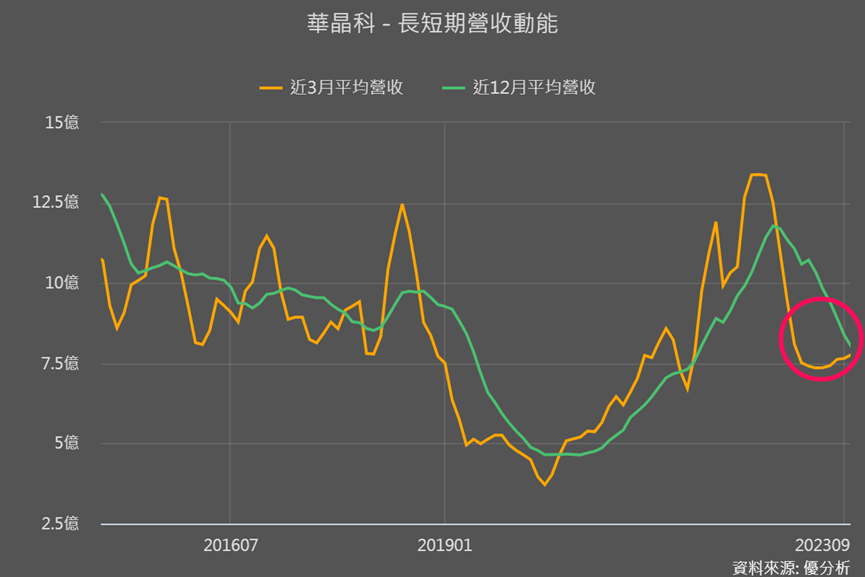

好在長短期營收動能顯露谷底回溫跡象,下圖能看到短期營收緩步上揚中,並將要與長期營收交叉,展現逐步從先前低迷的營收中恢復。

尤其與過去月減的趨勢相比,最新10月營收月增6.8%,這一轉變除了顯示出華晶科短期營收向上之外,也展現其客戶、產品等業績型態顯著不同以往。

而Q3財報公布後,讓轉型效益顯露的更多了!

毛利率與推銷費用上升趨勢

即使Q3營收尚未回溫,但是毛利率已提升至新高28.8%。

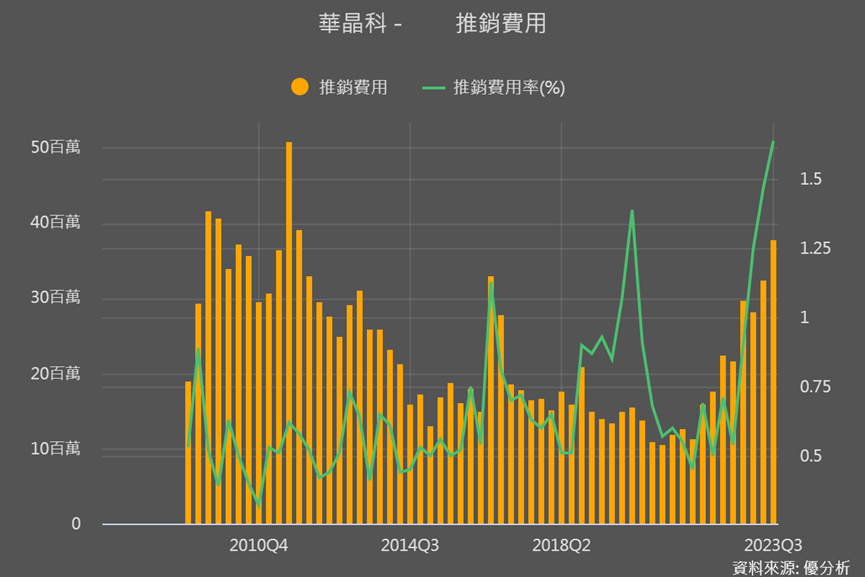

而本業獲利率(營益率)尚未達新高,主要是因為華晶科投入更多的推銷費用,帶動整體營業費用率向上!

處於積極轉型階段的華晶科,推銷費用升高可視為正向的情況,畢竟要轉投入新的領域,就是要付出有別以往的努力,無論是研發費、推銷費等,都是可以注意的數據。

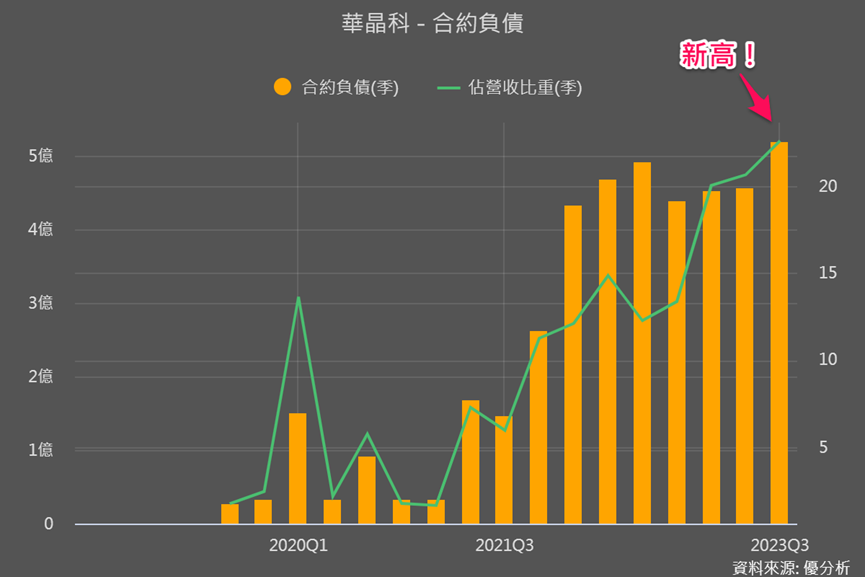

合約負債與產利率上升趨勢

華晶科2022開始合約負債翻倍上升,2023年上半年合約負債佔營收比重拉升到20%以上,不過要注意,這是因為2023年營收明顯下降所導致的,所以只能說維持高水位合約負債。

直到2023Q3合約負債(訂金的概念)再度拉升至新高。

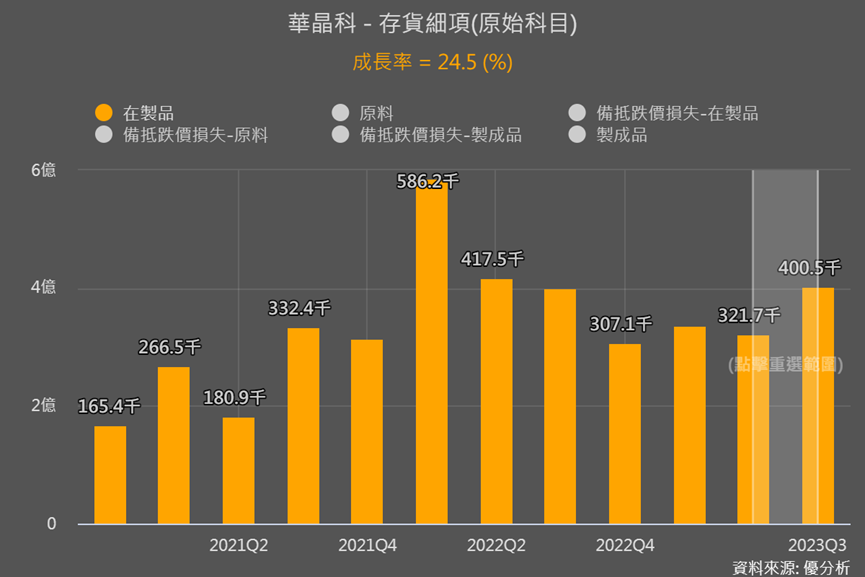

對比存貨細項中在製品季增25%,這一數據不僅顯示出生產效率的提升,也再次反映市場對華晶科產品需求回溫或增加。

了解完這些轉型效益很正向的數據,我們再來認識華晶科到底是在幹嘛的、做了什麼轉型,其實會更清楚更有概念!

擁有演算開發能力積極跨越轉型

華晶科早期是數位相機的代工廠,隨著數位影像在各領域運用越來越多,後來便積極轉型聚焦車用鏡頭、AI晶片(低功耗影像處理用)、醫療影像、機器人等市場。來看Q1營收比重最大的兩個應用領域:

●車用鏡頭

和其他也轉型至車用的光學鏡頭業者不同的是,華晶科具有數位影像處理晶片(ISP)的設計技術與配合的產能,尤其是結合了AI演算法的軟體設計能力,使其能夠提供客戶從設計到後段的模組生產一站購足全方位的解決方案。

尤其在車載鏡頭市場中,因為各家車廠需求不一樣,會需要更多小量多樣的客製化鏡頭產品聯合開發,所以有設計能力的確是一大優勢;但問題是車廠都會想要找大公司一起開發設計,所以華晶科要以這個優勢打入看來還是有難度。

目前華晶科的車用產品以駕駛感測相機DMS(Driver Monitoring System)為主,這是用於駕駛座艙內外的監控和分析,對外像是道路環境,對內則是駕駛頭部姿勢、視線、疲勞等狀態偵測。

DMS的高監控可靠性甚至引起保險業關注,並以降低保費為誘因,鼓勵商用車隊安裝DMS系統,也因此增加市場對DMS的需求。根據市調機構TechNavio數據,2022-2027年全球駕駛監測市場年複合成長率為9.34%。

●醫療影像

相比車用鏡頭要獲得國際大廠的信任較有難度,開頭看到Q1營收比重明顯提升的醫療領域則是華晶科另一個轉型突破口。華晶科從高階血糖機,逐步拓展至一次性內視鏡等智慧醫療影像應用產品,包括大腸鏡、胃鏡、十二指腸鏡、膀胱鏡等。

隨著內視鏡變得更小巧且功能豐富,其清潔和消毒過程變得更困難,增加了交叉感染的風險。對此,一次性內視鏡市場應運而生,並迅速增長。根據 Grand View Research報告,預計到2030年全球一次性內視鏡市場將達73.2億美元,2023-2030間年複合成長率達16.9%。

以下是其他也很值得注意的光學鏡頭業者,我們可以照著上述華晶科的一些觀察數據,來看看同業是否具有突出的亮點。

具有NB復甦題材的先進光(3362-TW)

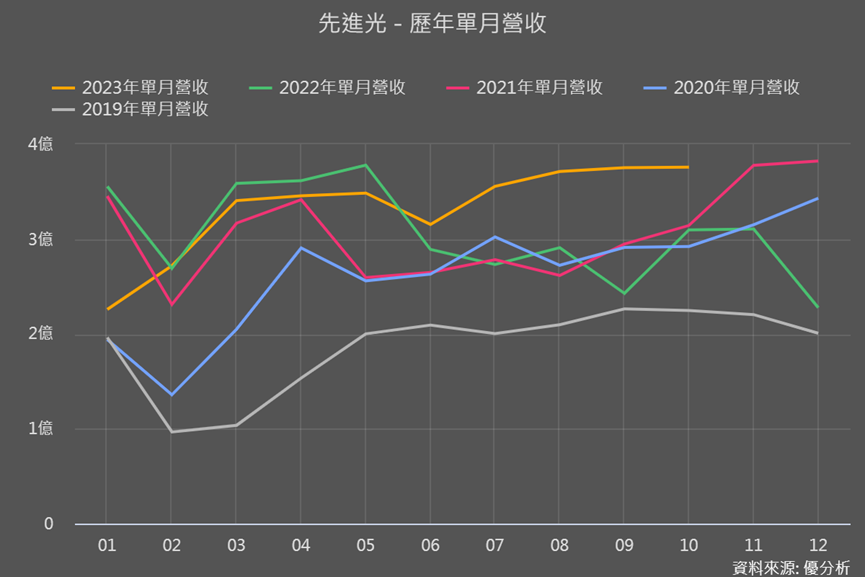

先進光是NB鏡頭大廠,目前NB佔營收比重約60%,是蘋果MacBook Pro鏡頭重要供應商,佔有約45-50%市場份額。

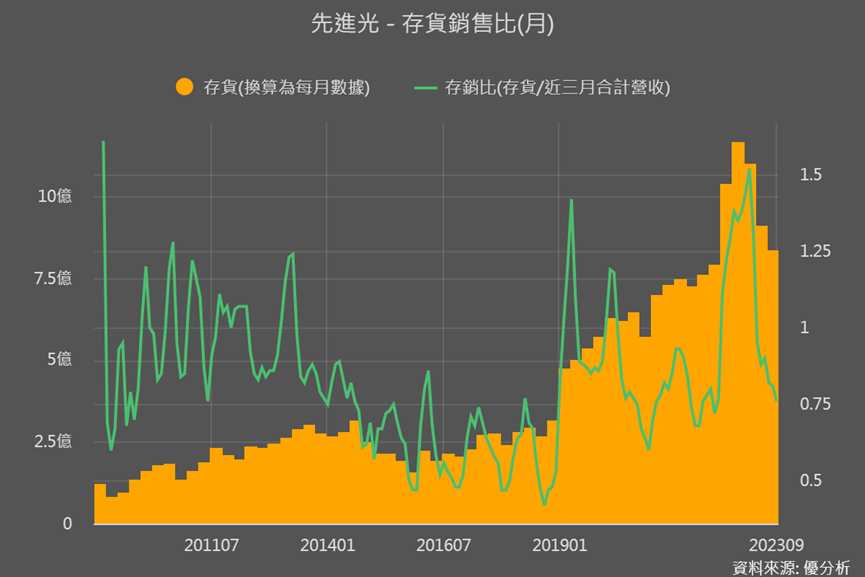

也因為2022下半年開始消費性市場低迷,延續影響至先進光2023上半年營運較低迷,但短期營收強勢,存銷比也降至低點,顯示庫存去化完成,在製品也見小幅回溫,所以除了轉型之外,先進光還有消費性應用谷底復甦的向上引擎。

轉型方面,轉投資成立科雅光電,跨足指紋辨識,應用在高階NB、智慧型門鎖、智慧工控等。該模組產品單價與毛利都較高,會是中短期轉型主力,目前占營收比重近30%,且有第二位品牌新客戶進行產品驗證中,2024年目標擴大市佔率。

車用鏡頭目前佔營收約5%、以環景系統為主,預計2024年切入車道偏移偵測系統,期望推升車用營收占比攀升至10%以上。目前主要客戶為Volvo、福特(Ford)及日廠速霸陸(Subaru)等品牌車廠。其中的Volvo訂單以台灣為主,法人表示10月開始將出貨給中國Tier 1廠,也將挹注Q4營收。

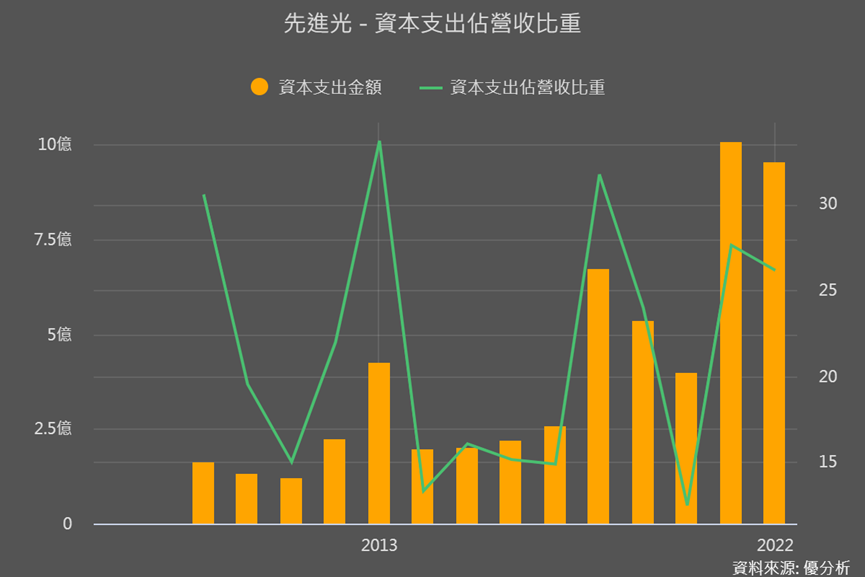

此外,先進光過去兩年以及2023前三季都投入較大的資本支出力道,為的是將生產重鎮轉移回台灣。

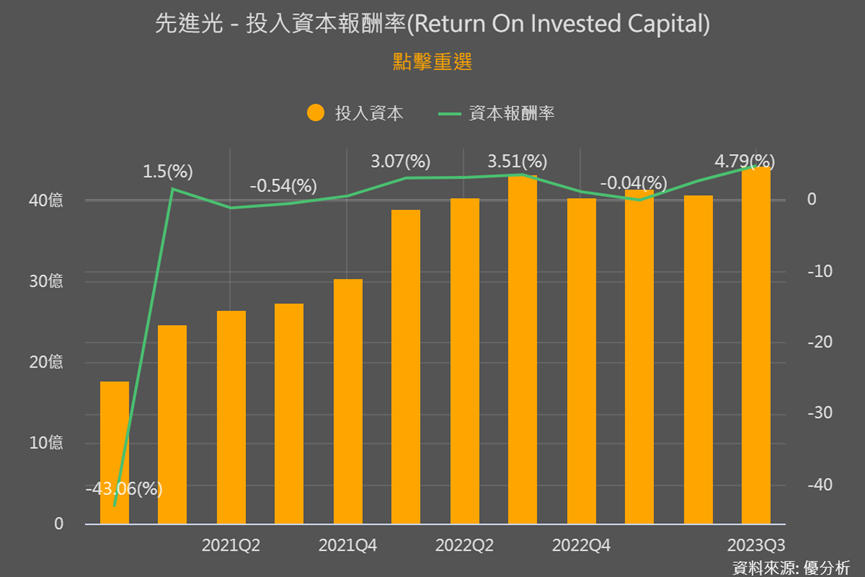

無論是先進光的資本支出,還是投入推銷費,我們都可以運用ROIC這項判斷,來看一家公司花了錢,有沒有確實的反應在產生利潤上。

下圖可以看到2023Q1存貨處在高點時,先進光的ROIC為負值,但Q3不但明顯回升,更是2014年以來的高點。

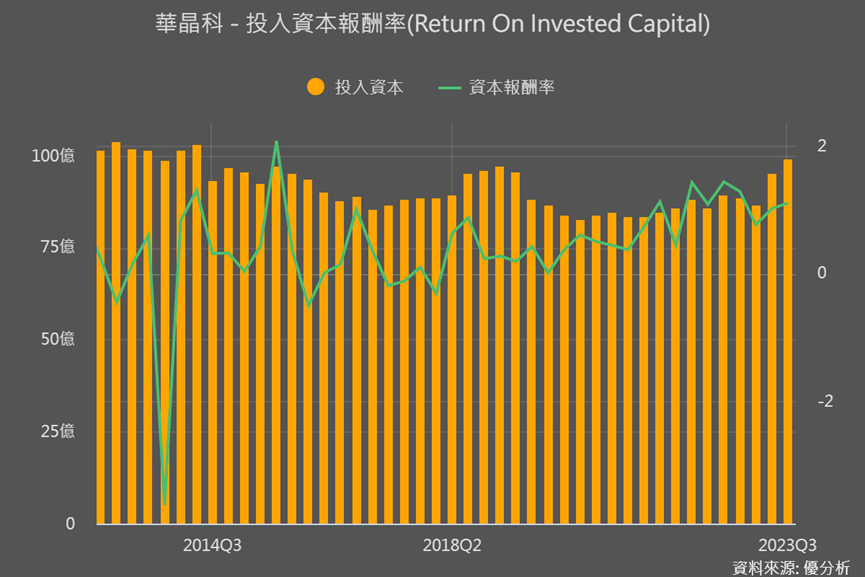

而華晶科的ROIC自2014年以來也呈現逐步向上的趨勢。想要進一步確認價值的投資者,就可以趕快運用折現模型估值看看!才會知道現在有沒有過熱還是仍有空間。