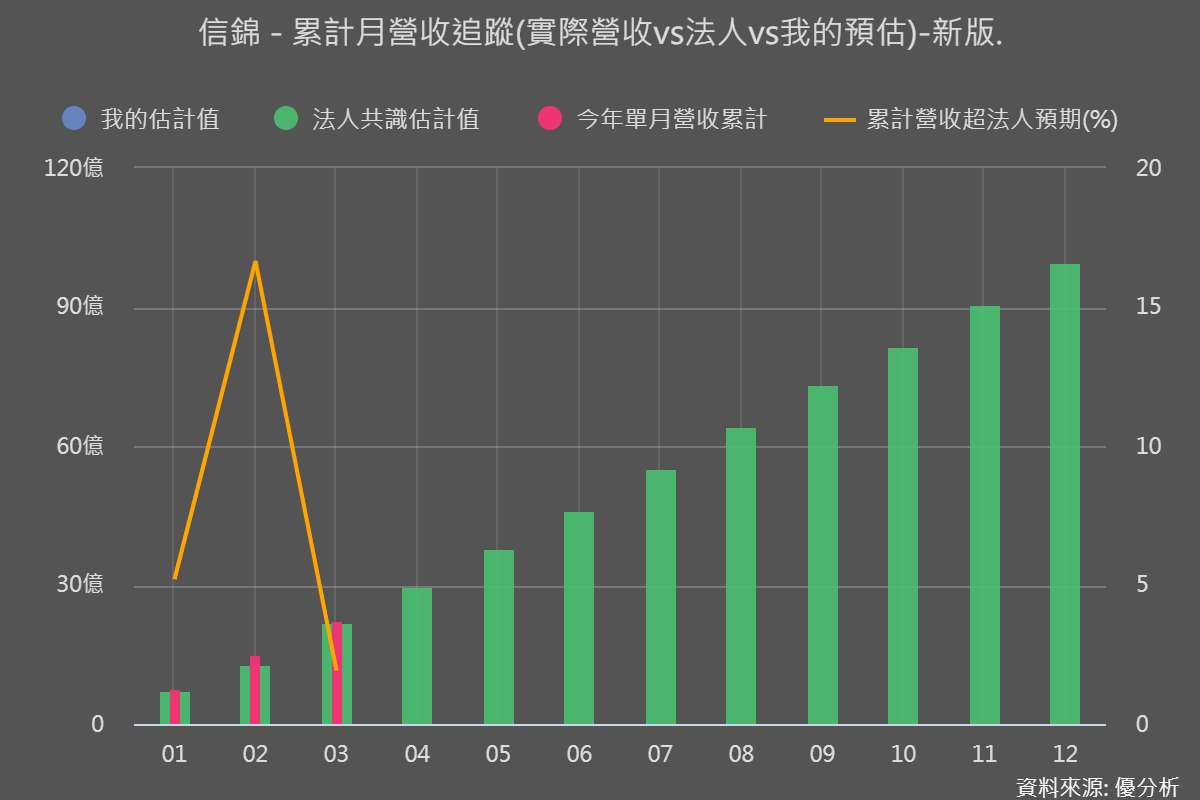

在電子業普遍進入第一季淡季的情況下,信錦(1582-TW)繳出一張優於市場預期的成績單。根據優分析統計,前三月累計營收較法人平均預估高1.9%。

信錦自2023年第四季正式切入低軌衛星市場,由旗下子公司陸合企業負責供應相關金屬沖壓零組件,包括天線、EMI遮蔽件(內構件)與支架(外觀件)等,主要客戶涵蓋美系的星鏈體系。2024年相關產品出貨量已經顯著提升,達300萬套,全年營收占比約5%至10%,2025年即將挑戰雙位數占比,成為推動營收與獲利結構優化的關鍵。

由於低軌衛星產品毛利率顯著高於公司平均水準,市場除了會關注營收成長外,能否提升公司整體獲利體質則是另一大後續關注重點。

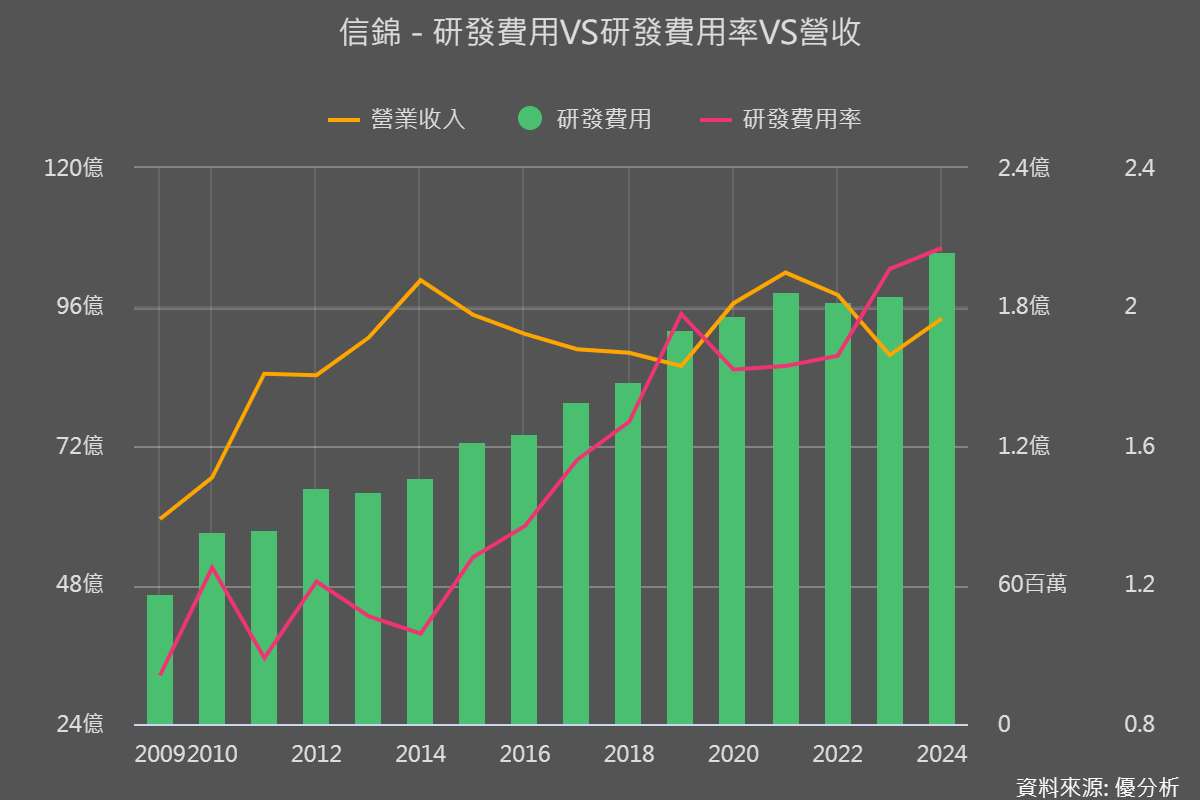

研發費用大幅增加,顯示公司正積極布局新產品

過去長年以顯示器樞紐件聞名的信錦(1582-TW),面對終端需求增長飽和,仍不斷投入研發,顯示公司在開拓新市場產品線上的積極程度。

除了低軌衛星領域以外,近年來已將重心從傳統顯示器樞紐業務,逐步擴展至摺疊螢幕相關產品,尤其聚焦於大尺寸摺疊裝置(如摺疊筆電、平板、電子書等)軸承的開發。這一策略不僅因應市場趨勢,也有助於提升產品單價與毛利率,為公司帶來長線成長動能。

公司投入了那麼多,對於股東到底有沒有幫助?

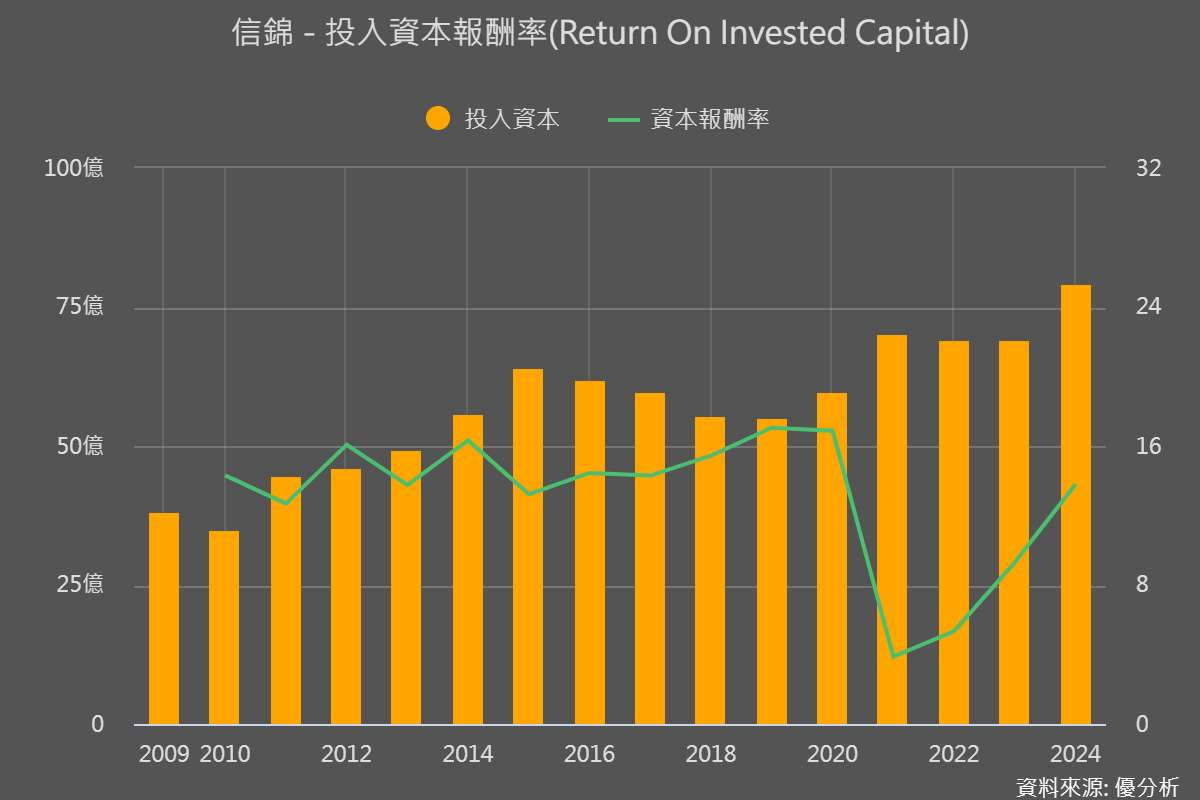

信錦(1582-TW)近年來積極轉型並投入新產品與擴廠布局,但這也讓公司資本支出明顯增加。雖然這段期間全球終端需求成長不大(尤其受疫情干擾),但從財務數據來看,公司在資金運用上仍算有效率。以一項關鍵財務指標──資本報酬率(ROIC)來看,這個數字可以用來衡量公司花的每一筆資本,是否真的帶來足夠的回報。

儘管投入擴產讓ROIC一度下滑,信錦在2024年的ROIC仍達13.8%,不僅高於一般「健康企業」的標準(約8~10%),也說明公司投入的資源,能夠創造超出成本的利潤。這代表信錦目前從事的業務是值得繼續擴大的。若公司未來能持續發展像低軌衛星或摺疊裝置用高毛利產品,並善用既有產能與技術,那麼在關稅戰之後,ROIC能否上升至更高水準,會是長期的追蹤方向。