2025年5月22日(優分析產業數據中心)

當價格決定一切、差異化無從發揮時,水泥產業的生存法則只剩兩件事:盼需求、忍報價。

凡是具有國際報價機制的產業,多數產品難以建立明顯差異化,屬於典型原物料(Commodity)結構。這些產品性質趨同、品質標準化,無法透過品牌或功能帶來溢價,出貨價格與獲利能力幾乎全繫於報價高低。

報價波動牽動整體營運表現

對這類原物料產業而言,產品報價的變動直接反映在企業的營收與利潤表現上。例如金屬、石油、塑化、化工等行業,一旦報價上漲,廠商可同步調升出貨價格,有助於提升毛利率與整體淨利;反之,報價若持續走低,即便銷量不減,獲利仍會遭到壓縮。

決定價格走勢的兩大因素:供給與需求

報價的漲跌,根本上由供需兩端的變化主導:

-

需求驅動型上漲:當終端需求強勁成長,將推動整體市場對原物料的需求擴大,進而拉抬報價上升。這種上漲具備較強的續航力,因為背後有實質的使用需求作為支撐,產業可望進入一段時間的景氣循環上行期。

-

供給縮減型反彈:若需求面疲弱,但供應商選擇主動減產,市場供給量下降,也會引發價格回升。然而,這類型的價格上漲多被視為短期反彈,因其並非來自實質需求成長。一旦報價略有回升,廠商可能立即恢復生產,導致供給再度增加,使價格再度受壓,難以形成穩固上行趨勢。

我們就用這樣的概念來看台泥與亞泥的水泥事業部門表現,為何報價的回升又開始乏力,導致市場對於今明兩年的獲利共識往下修正。

報價撐不住,獲利跟著鬆動:台泥(1101-TW) 亞泥(1102-TW)

台泥與亞泥為台灣水泥雙強,在台市佔率分別約35~40%與30%。不僅在台灣主導市場,更早已深耕中國市場多年,並透過合併、擴張建立區域型競爭優勢。不過,中國市場正是它們眼下最重的獲利負擔。

台泥2025年第一季營收季減28.7%,主因和平電力機組檢修及進入水泥淡季,但年增36.8%,年增主因歐非水泥事業貢獻及中國水泥價格上升。

亞泥2025年第一季合併營收年增0.6%,因中國水泥營收略為下滑,但價格回升,而台灣水泥需求穩定。

台泥與亞泥在中國的營收比重如下:

台泥:自2021年高峰的60%,下滑至2024年的22%;亞泥:2024年中國市場營收占比仍高達47%,成為營運關鍵地區。

水泥產業面臨的四大壓力

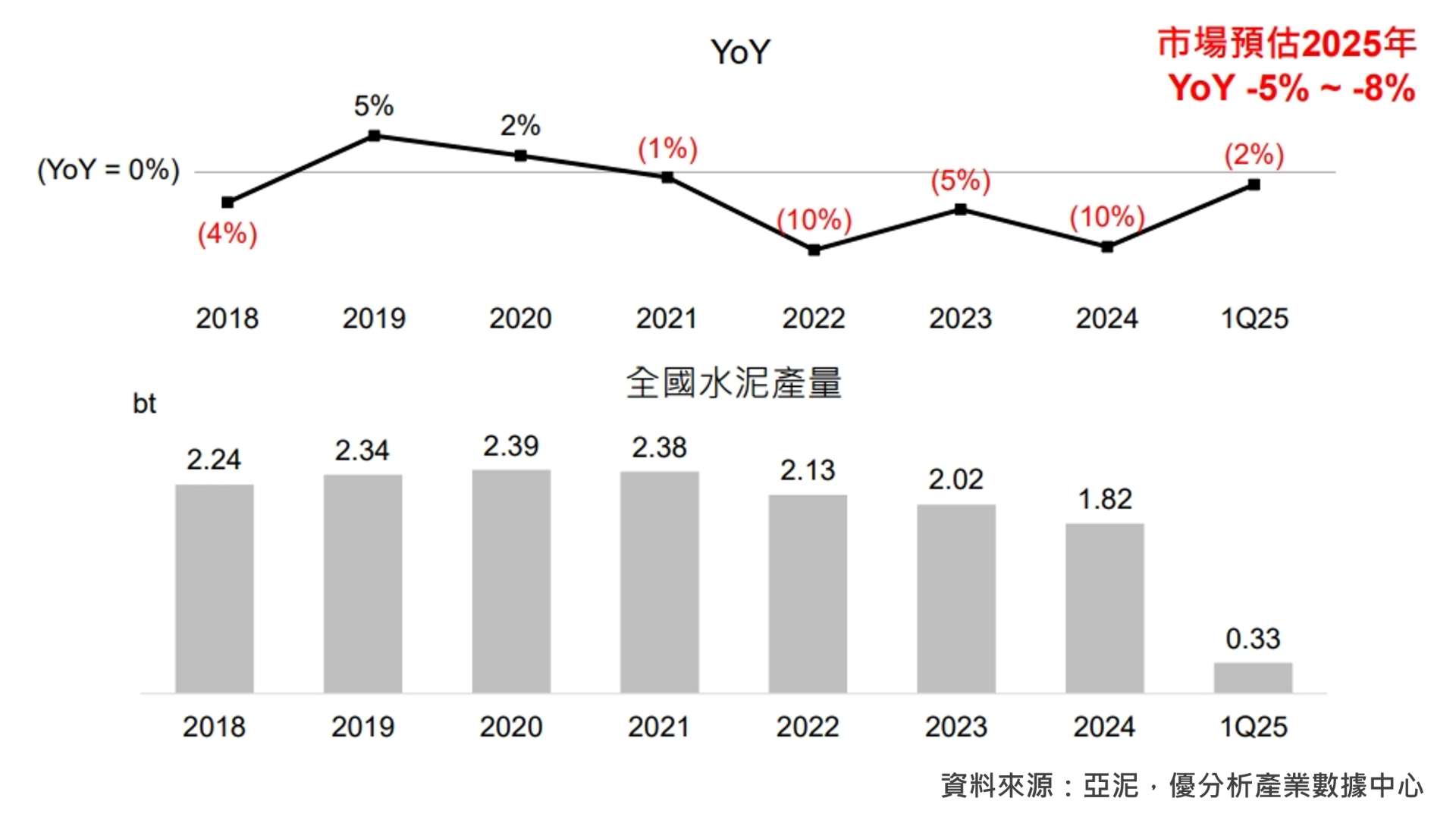

🔻中國水泥需求持續下滑:2025年預估年減5~8%,房市長期下行、新屋開工與建設投資同步萎縮,終端需求疲軟無法有效支撐水泥出貨與報價。

※根據圖表顯示中國自2018年以來的全國水泥年產量(以十億噸計)及其年增率(YoY)變化趨勢。意味著中國水泥市場仍處於供過於求、需求端疲弱的結構性壓力之中。

🔻水泥價格回升動能薄弱:前期價格反彈主要來自錯峰停產所造成的短期供給壓縮,但由於仰賴企業自律、缺乏政府強制機制,導致各地執行力不一,部分區域價格在2025年第二季出現雙位數回落。

🔻報價乏力影響毛利與獲利能見度:雖動力煤價格走跌帶來成本優勢,但在報價無法持續上升的情況下,毛利率支撐有限,亞泥與台泥2025年獲利與EPS均遭調降,反映市場預期轉為保守。

🔻台灣市場難以扭轉整體頹勢:儘管台灣水泥需求相對穩定,但市場規模小、成長動能有限,加上央行信用管制及房市政策緊縮帶來不確定性,難以彌補中國市場的營收與獲利缺口。

展望:水泥業等待「真需求」回歸

整體而言,亞泥與台泥皆處於「供給縮減型反彈」無法延續、而實質需求尚未回暖的夾擊下,水泥本業前景保守,成為分析機構調降評價與預測的關鍵原因。

倘若未來中國政府未提出具體基建刺激政策、或房市政策未鬆動,水泥產業將持續處於價格橫盤、獲利緊縮的疲態。