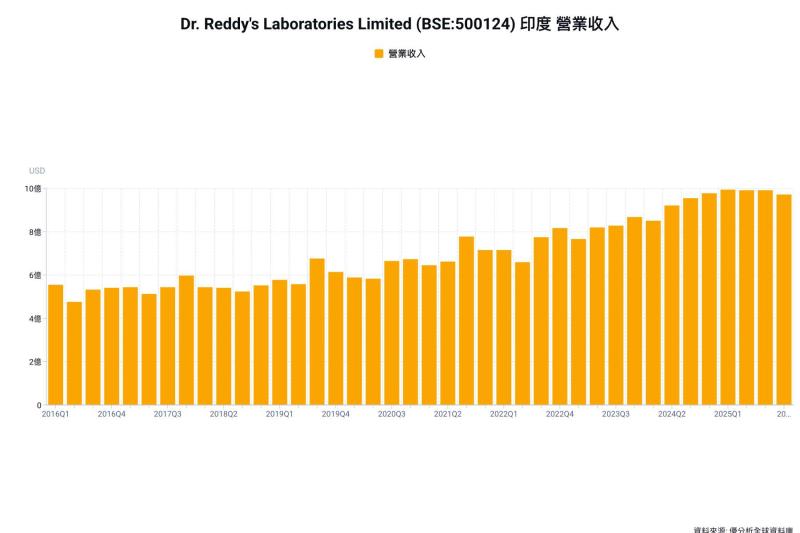

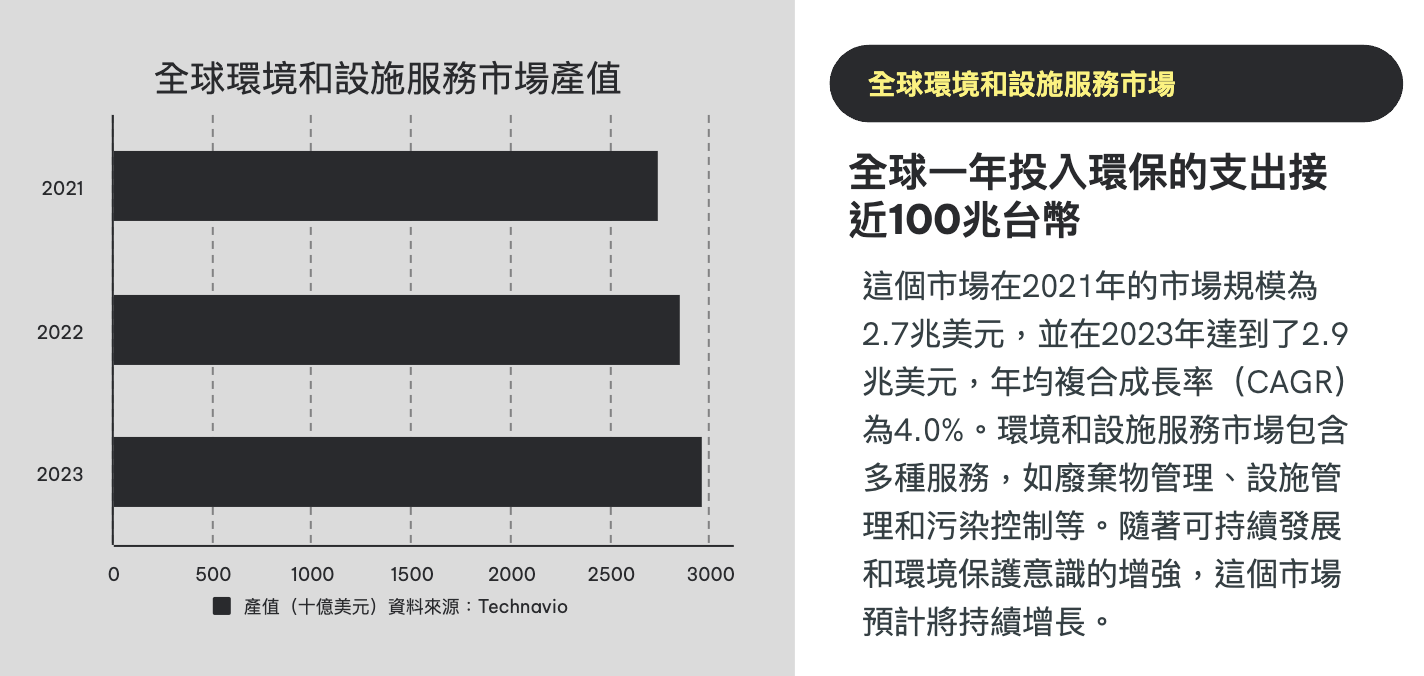

你知道一年全球花在環保設施的金額多少嗎?根據研調機構預估,一年接近3兆美元,相當於快要100兆台幣。

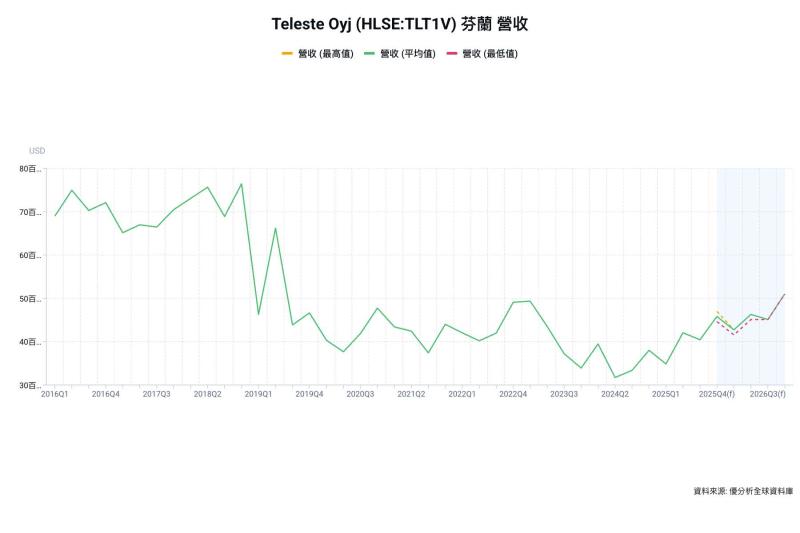

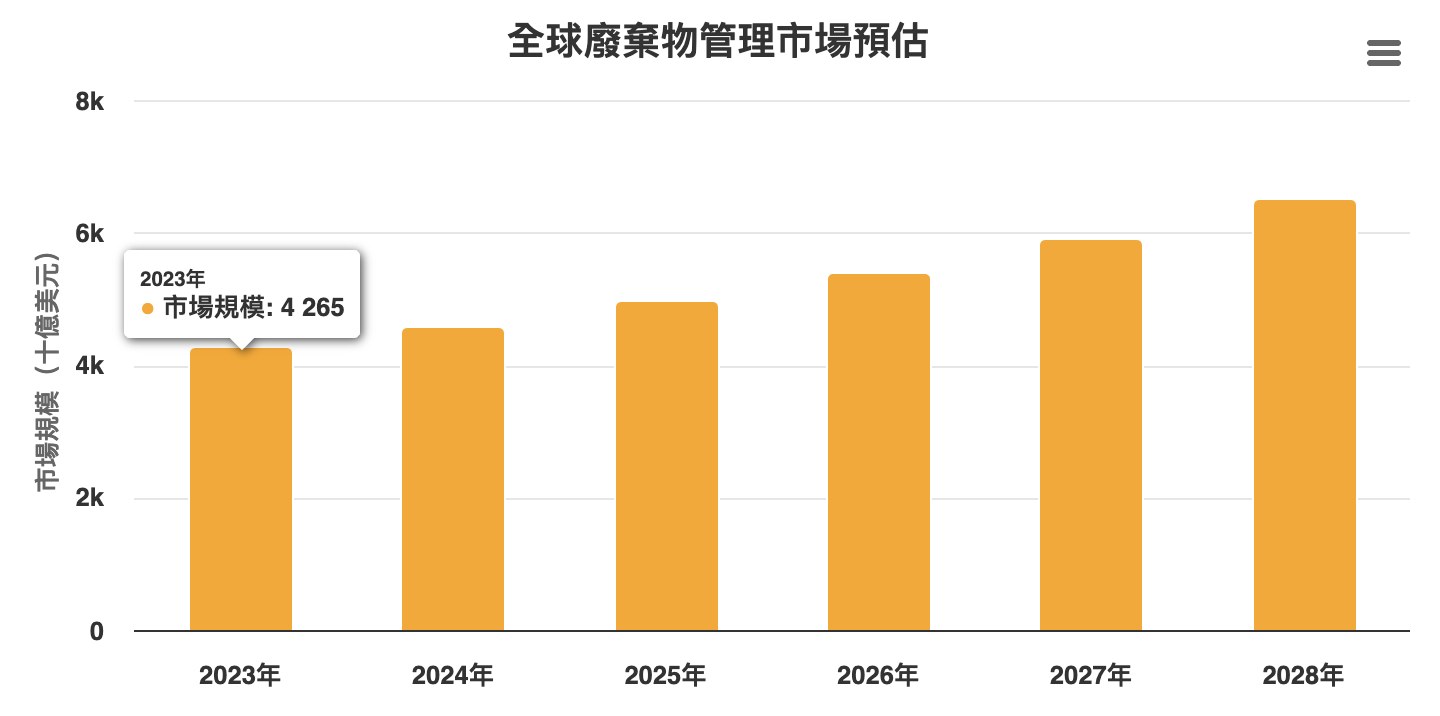

其中,用來處理廢棄物(垃圾)的產值約佔14%,一年約4,265億美元,根據預估,從2023年到2028年,全球廢棄物管理市場的年複合成長率(CAGR)約為 8.8%。未來幾年,每年新增的金額高達448億美元,這就是廢棄物處理廠每年可取得的潛在增長空間,如果有本事的話!

廢棄物處理方式

根據優分析產業數據中心所搜集的資訊,填埋與露天傾倒仍是目前全球主要的垃圾處理方式,根據OECD所述,這是因為開發中國家人均增長,製造垃圾的速度較快,而這些國家較為缺乏焚化設施所致。

-

填埋:這是最大的市場細分,2023年佔市場的32.7%,預計到2028年將略微下降至32.6% 。

-

露天傾倒:2023年佔市場的25.4%,預計到2028年增長至27.4% 。

-

焚燒:2023年佔市場的20.6%,預計到2028年下降至19.2% 。

-

回收:2023年佔市場的13.3%,預計到2028年保持不變 。

-

堆肥和厭氧消化:2023年佔市場的8.1%,預計到2028年下降至7.5% 。

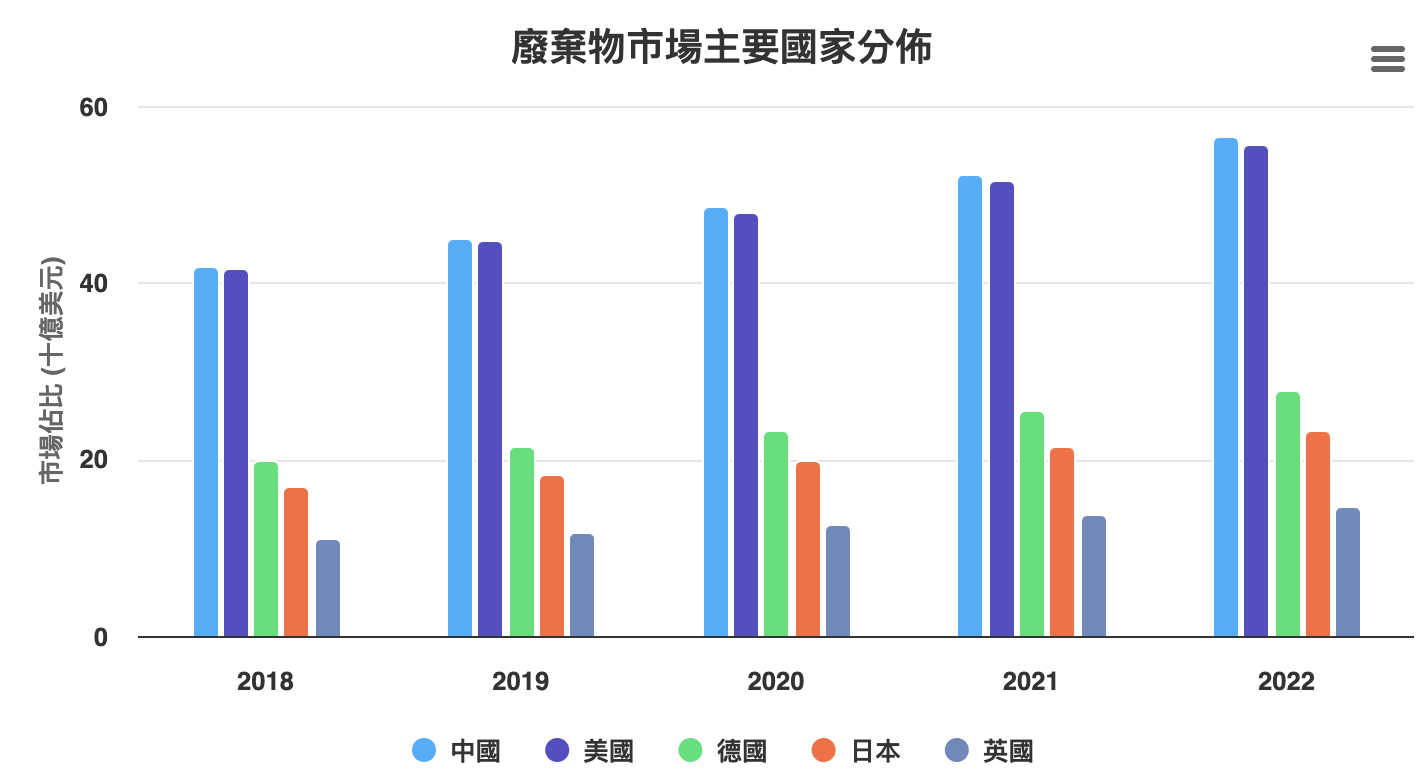

全球前五大市場為中國、美國、德國、日本與英國,佔了全球約44.5%的產值,從這個產值分佈可以知道,除了垃圾製造量之外,國家有沒有錢更佳的處理垃圾,也是驅動因素之一。

因此,隨著開發中國家逐漸富有,垃圾製造的速度加快,環保法規也會跟著趨嚴,這兩股力量很明顯會驅動全球廢棄物處理市場未來長期增長。另外,更值得注意的潛在成長機會在於:回收的科技進步。由於「回收再利用」是最被推崇的垃圾處理方式,隨著國家推動與科技進步,有關於「回收」的產值或許會有更多上修空間。

投資機會在哪裡?

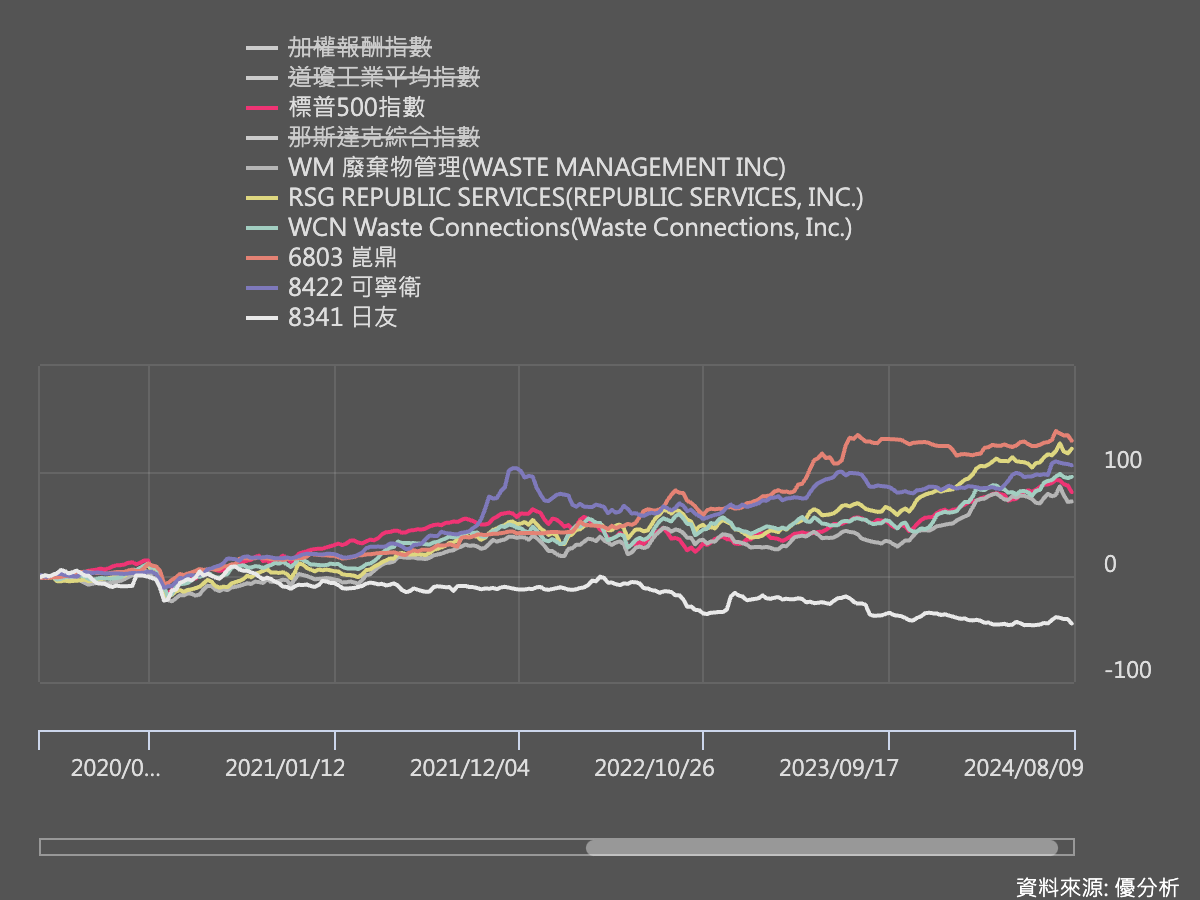

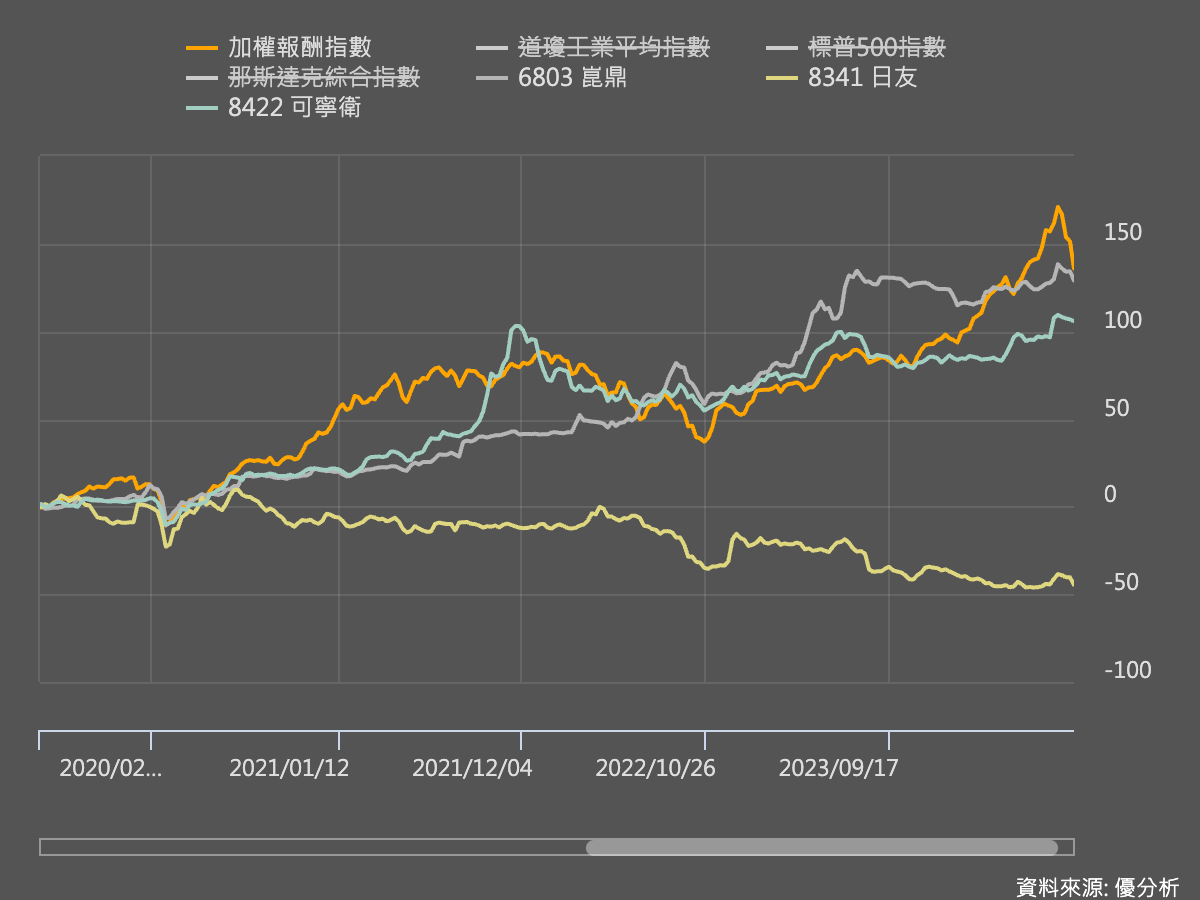

近期美國股市大跌,但是美國前三大廢棄物回收公司的股價不跌反漲。從過去五年廢棄物類股的報酬率績效來看,相對於標普500指數也是相對具有防禦性,回檔幅度普遍較小。

台灣從事廢棄物的公司也不遑多讓,根據優分析產業數據中心統計,可寧衛與崑鼎年報酬率也十分亮眼。

由於廢棄物收集公司可以向廢棄物供應方收取回收的費用,如果能回收的話,又能直接轉售這些廢棄物或將所提煉出來的原料賣給使用方重複使用,因此在經營彈性上相對高。

但是要做回收的進入門檻其實很高,因為不管是垃圾的取得(原料),還是運輸物流,都需要具有經濟規模才能降低單位成本。單一據點的收集與運輸的單位成本肯定高於具有規模的業者。在沒有差異化的情況下,小家廠商不容易生存。

如果要談到回收那就更難了,垃圾的提煉設備所形成的資金門檻,也會讓小型業者無法競爭。

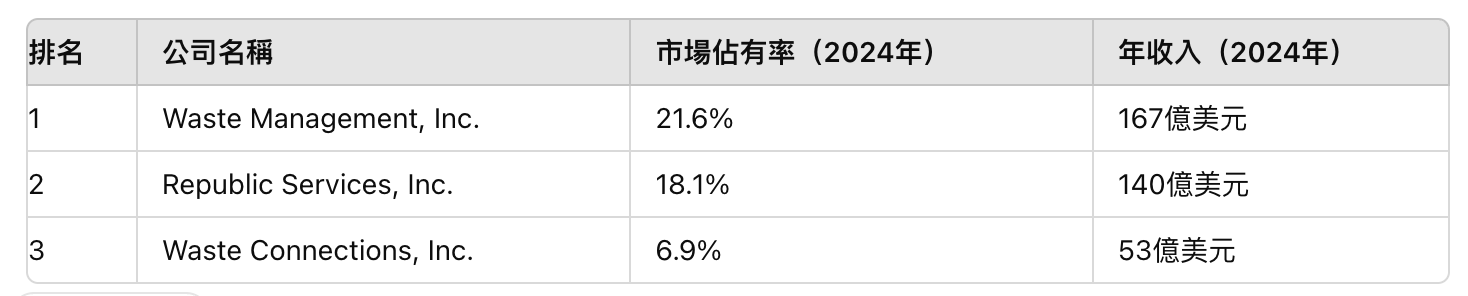

因此我們可以看到,即使是美國這麼幅員廣大的市場,前三大廠商佔據了一半的產值。

根據研究機構調查,最大廠商Waste Management(WM-US)佔了21.6%的份額,第二大Republic Services(RGS-US)佔了18.1%,第三大為Waste Connections(WCN-US)。

規模較小的廠商,例如Stericycle(SRCL-US),必須專注於特殊廢棄物,因為這些特殊廢棄物的來源據點相對較少,但是處理的難度高,競爭優勢主要來自「專用的設備」與「牌照」。

註:特殊廢棄物主要指的是需要特殊處理和處置方式的廢棄物類型,包括但不限於危險廢物(如化學品、醫療廢物)、放射性廢物以及某些工業副產品。

從表面看,醫療廢棄物的門檻會更高,但其實,同樣擁有牌照與設備的同業之間,其價格競爭反而相對激烈,由於客戶數量有限(醫療院所),加上醫療廢棄物比較難以回收再利用,所以經營上缺乏彈性。

更不用說,成長性會受限於該產業而難以做高,只能往其他國家市場追求增長機會。

觀察美國大廠的成長模式,通常都是靠擴大市場應用範圍來取得增長,大型業者也能切入特殊廢棄物來搶食市占率,還是會壓縮到利基型業者的生存空間,這就是市占率分佈所呈現出來的事實。

回收業的景氣循環

大致上來說,景氣好的時候都市與工業垃圾會變多,廠商能回收來處理再利用的量也會變多,反之亦然。但是整體而言,由於垃圾的量變動不會太大,因此基本面較具有防禦性。

因此,那些專注於某個行業的特殊廢棄物業者,就較為容易受到該終端行業的景氣循環影響,至於處理範圍較廣泛的大型業者,會受到景氣影響的程度會大幅降低。

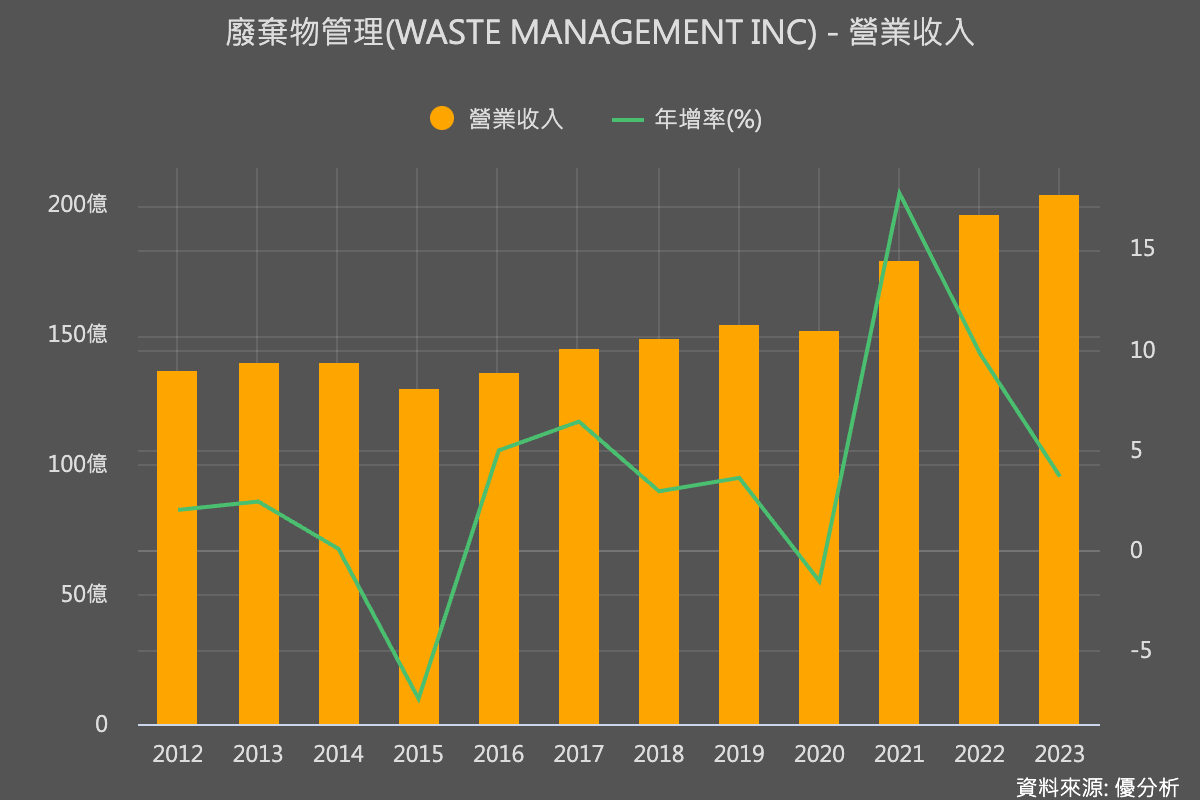

以美國最大的Waste Management(WM-US)來看,即使2020年疫情爆發也對公司的營業收入也僅有些微的影響。台灣的崑鼎(6803-TW)與可寧衛(8422-TW)的營收也是呈現相同特性。但是,較為專注於工業廢棄物以及醫療廢棄物的日友(8341-TW),就因為中國工業景氣低迷、疫情後醫療廢棄物的垃圾量下降而出現了截然不同的股價表現。

台灣廠商概況

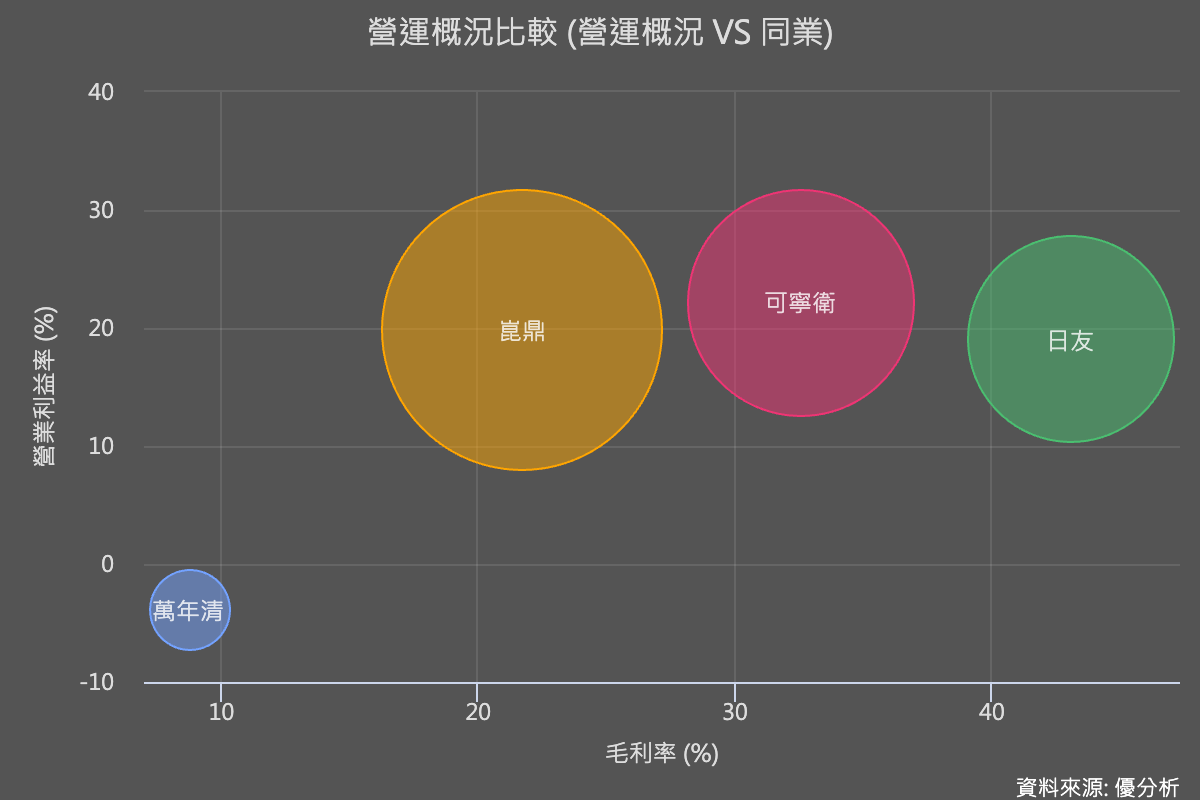

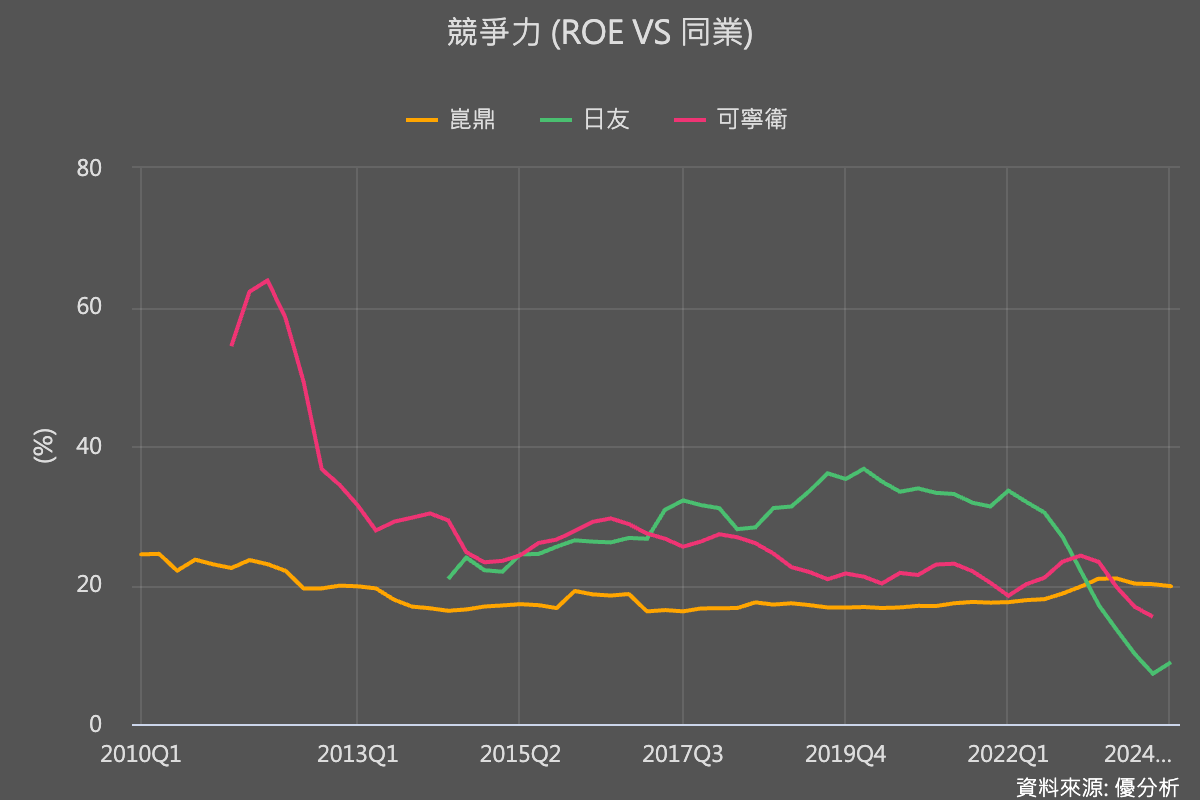

以營收規模來說,崑鼎(6803-TW)、可寧衛(8422-TW)以及日友(8341-TW)是前三大廠,以利潤率來說,專注於特殊廢棄物的日友(8341-TW),其毛利率與營業利益率確實也最高,但是日友(8341-TW)的營運近年較為差勁,主要與上述的原因有關。

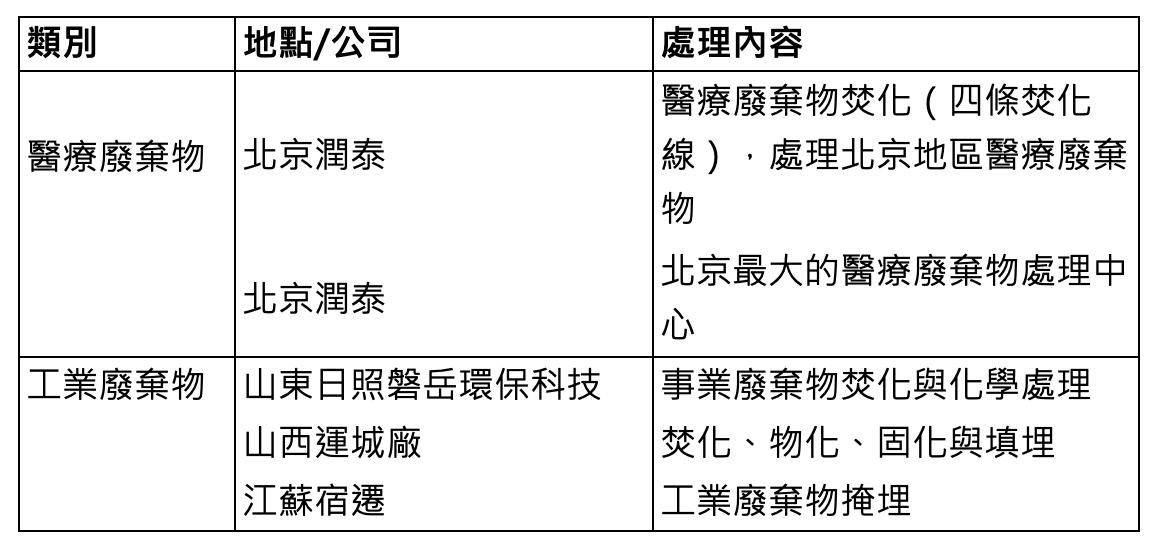

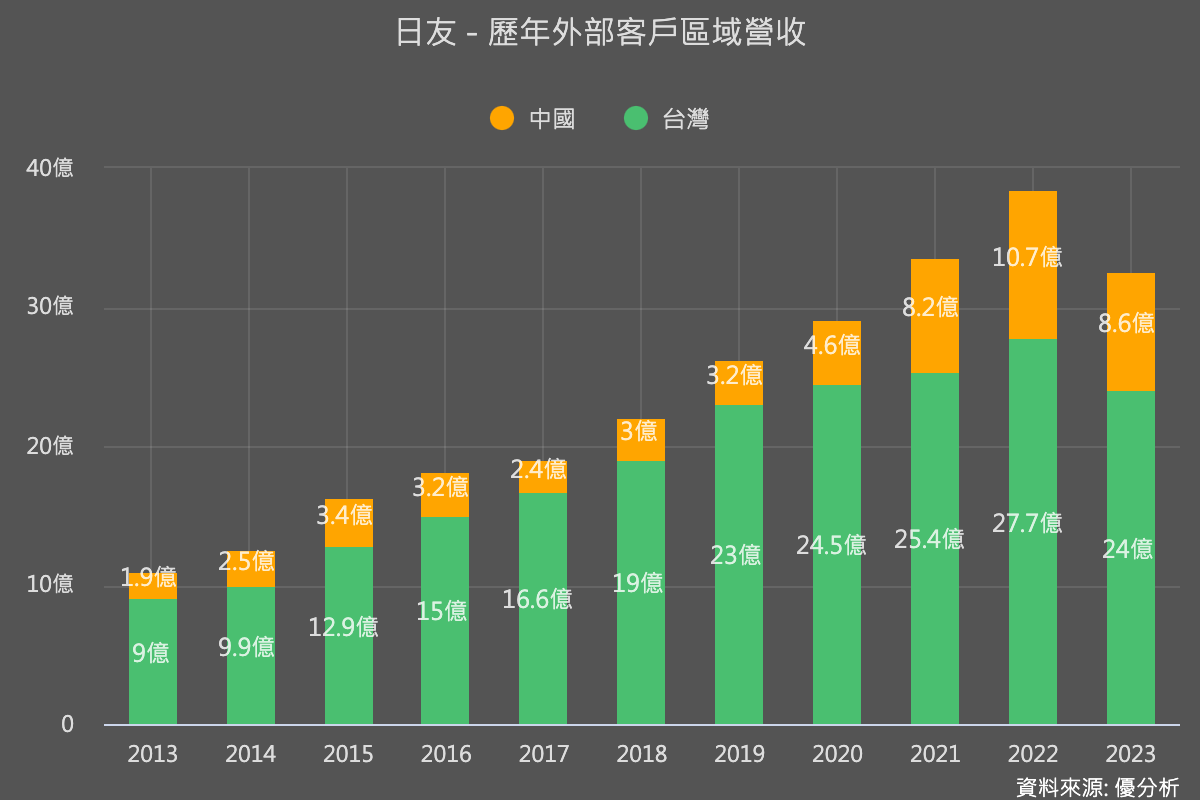

日友(8341-TW)

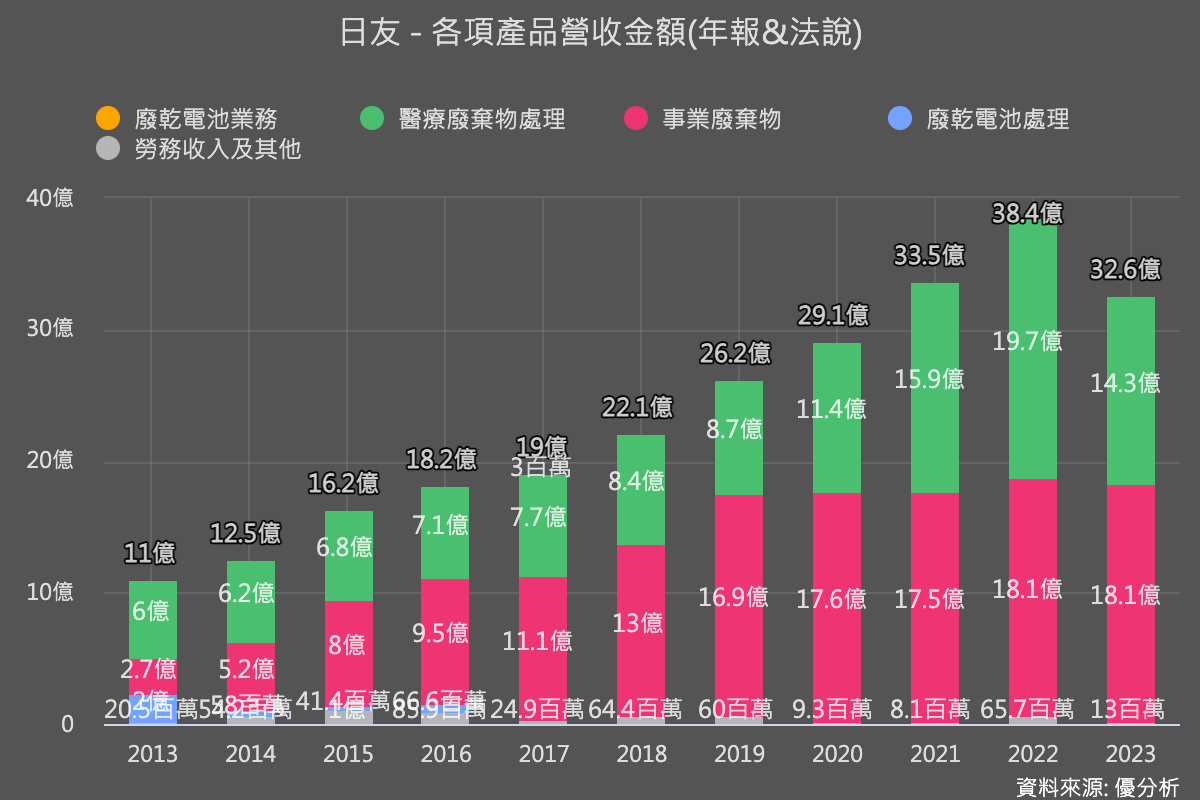

日友(8341-TW)的經營特色就是醫療廢棄物處理(占比高達44%),2023年因為疫情過了之後醫療廢棄物處理量下降,使得營運開始走下坡,這是短期的景氣循環。如下圖,2020~2022年疫情過後醫療處理量大爆發,醫療廢棄物大幅度增長,但現在正處於榮景之後的衰退期。

除了醫療廢棄物處理量下降的因素外,日友的擴張策略是前往中國設廠,而這段時間也因為中國工業活動低迷,導致利用率不高而虧損,雙重因素導致ROE大幅度下滑。需等待這個拖累因子影響性降低之後,壓力才會陸續解除,公司長期ROE能否出現翻轉,關鍵在於中國事業廢棄物的盈虧,現在或許也是市場重新評估投資價值的時候。

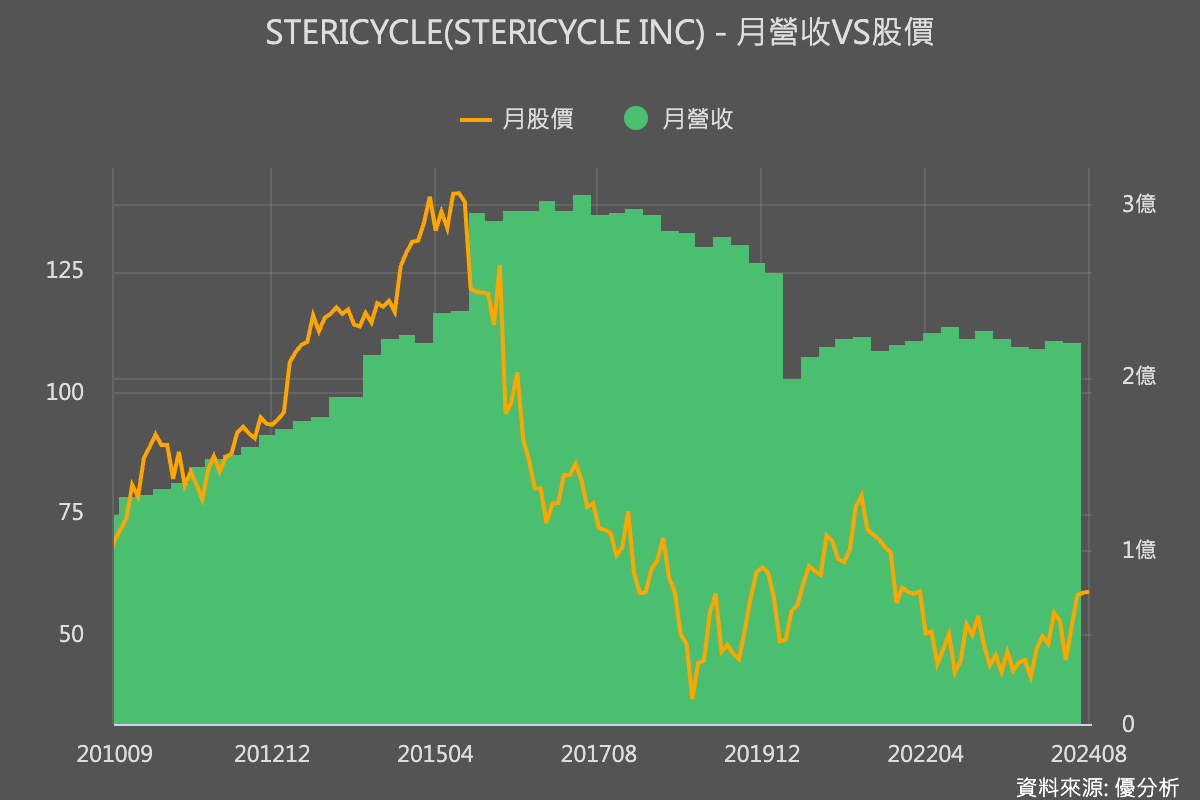

日友的狀況凸顯了單一產業曝險過高的特性,我們從美國專注於醫療廢棄物的廠商Stericycle(SRCL-US)也能看到相同狀況。這可以說明日友的低迷部分屬於大環境因素,全球皆如此。

根據Stericycle管理階層說法,該公司的醫療廢棄物處理量仍很低迷,雖然上一季有新增醫療院所客戶,但這部分需求因國內某些大客戶的需求減少而被部分抵消,最新一季醫療廢棄物營收只增長了2.1%。從原本的大客戶處理量來看,目前醫療廢棄物的處理量還稱不上復甦。

所以其股價也是出現大跌的走勢。

但是長期來看,公司正在興建一個新的醫療廢棄物焚化設施,以應對未來的需求,並預計在2024年第二季度完成建設。這些舉動仍反映了未來醫療廢棄物還是會有長期增長性。

日友(8341-TW)這種「專業」處理廠很依賴單一專業性,所以只能靠「擴大營運區域」增長,但是其他兩家則是靠「擴大營運範圍」的方式來成長。

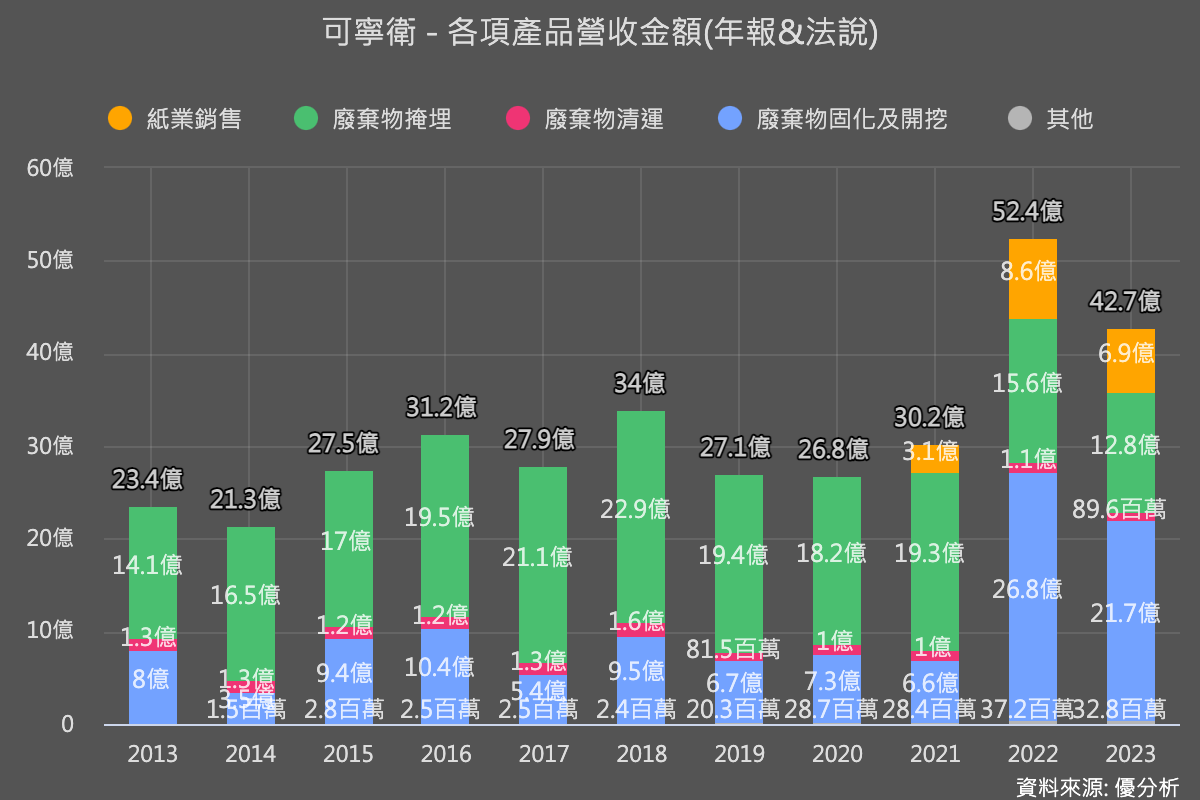

可寧衛(8422-TW)

例如可寧衛(8422-TW)2021年經由子公司併購「上評資源」切入造紙業,於2021/9月併入財報後營收就有成長。造紙看似不起眼,但其實是最大的垃圾類別,且能回收比率高能夠再利用來賺錢。

另外,公司也開始進入其他廢棄物的處理業務,例如,取得高雄市政府的土壤整治標案和高雄煉油廠土壤整治標案,這些有害廢棄物土壤(垃圾山)需要先清運至專門的設施處理,因此市場認為,此專案將大幅提升公司的營收與獲利,預計2024年Q3就開始認列。

有鑒於環保業者跨入再生能源的潛力,可寧衛也開始積極發展能源業務,首先鎖定的是漁電共生。

可寧衛100%持股的大創綠能主要經營漁電共生業務,位於高雄彌陀的第一期案場已經完工,發電規模為70MW,估計2024年可貢獻可寧衛營收超過3億元。後續仍有第二期工程,發電量與第一期相同,目標2024年底前可以取得施工許可開始動工,2026年開始營運貢獻獲利。

另一塊能源相關的投資是:再生燃料(SRF)。

可寧衛的再生燃料(SRF)發電廠由持股75%的子公司「可寧衛能源」經營,公司於2022年進駐桃園科技工業園區,2023年開始籌建固體再生燃料(SRF)能源電廠,預計2025年開始貢獻營運。

SRF發電廠是以回收塑料與廢紙、木材等生質物轉製成的燃料來發電,再生燃料除了碳排放量大幅低於煤炭外,也能作為工業鍋爐燃料使用,用途範圍相當廣泛,非常具有回收再利用的價值。

像是台灣有一家汽電共生廠:大汽電(8931-TW)就因為採用了這種SRF再生燃料來發電,最新公布的本業獲利年增94.55%,藉此來抵消台電價格不好的負面因素,由於台灣燃料非常依賴進口,因此這種需求是很紮實的。

目前規劃的裝置容量17MW,全年發電度數可達1.3億度,法人估算,合計處理費收入與發電收入,每年合計貢獻營收金額9億元,淨利金額2.25億元,以持股75%計算,可寧衛可認列淨利金額1.69億元,相當於稅後EPS約 1.55元。

按照這樣的規劃,到了2025~2026年之後,可寧衛(8422-TW)將有更多營收與獲利來自能源業務。

這個經濟邏輯很易懂:向一群工業客戶收取廢棄物回收費用,然後再發電給同一群客戶賺取電費,做到循環經濟。

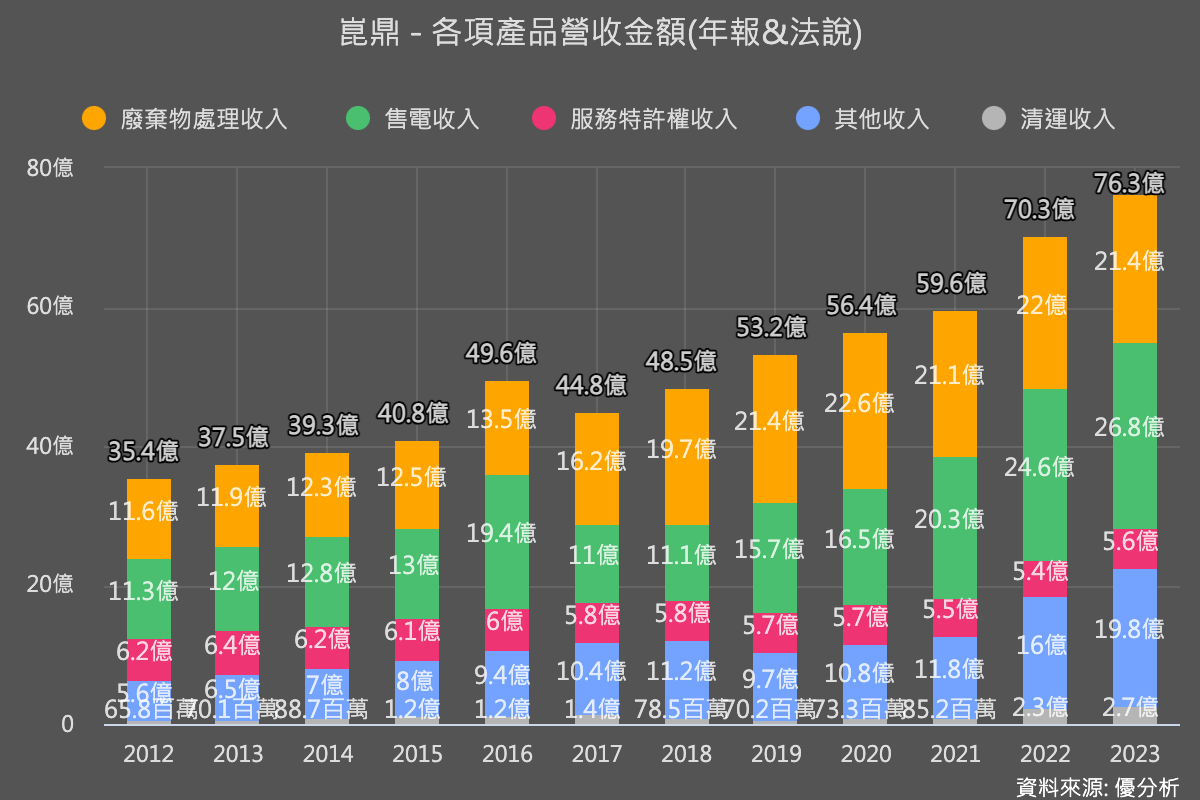

崑鼎(6803-TW)

再來看到規模最大的崑鼎(6803-TW),跨入再生能源發電業務使得售電業務增加,成長力道更加具有持續性。公司迄今已開發太陽光電約163MW開發權案場,設置容量已併聯約106MW,興建中約57MW。除了自有的案場穩健擴增以外,同時爭取外部大型案場維護案,維護案場取得總量已達485MW,帶動未來每年營收與獲利增加。

還有一塊很大的市場崑鼎也已經切入:水資源。

目前公司能處理的污水總量一年約2,650萬噸,相當於處理約32萬人年污水量,台積電的南科廠也是由崑鼎所經營維護。

崑鼎的再生水產出總量約5,070萬噸(相當於每日13.9萬噸),根據台灣水利署預估,至2026年全台灣可供應再生水量將達每日33.4萬噸,可見崑鼎的處理規模不低,堪稱台股中最具水資源成長概念的公司之一。

2026年前政府將釋出多座再生水廠新計畫,高科技園區也積極提升再生水替代率,崑鼎的母公司中鼎集團(9933-TW)更預估,潛在商機高達1500億元。

環保業者藉由多元化業務來達到增長,崑鼎已經做足了準備。

投資概念區分

看到這裡,大致上可以得到這些重要概念:什麼垃圾都處理、營運範圍跨領域的廠商較具有防禦性,專注單一領域的廠商就要比較注意景氣循環特性。

-

崑鼎(6803-TW)業務範圍最為廣泛,涵蓋廢棄物清理、再生能源和水資源回收,受惠於全球ESG和淨零碳排趨勢,營運成長穩定,在台灣頗具有大廠之姿。該公司隸屬於中鼎集團。

-

可寧衛(8422-TW)在有害事業廢棄物處理和掩埋方面具有領先地位,並積極拓展土壤整治和綠能發電業務來擴大業務範圍。

-

日友(8341-TW)仍專注於醫療廢棄物的領域,當務之急是解決中國醫療廢棄物事業的窘境。該公司隸屬於潤泰集團。