2022年,面板產業首次大減產,過去為了拚產能利用率的面板廠,為何開始願意減產了?

因為廠商的成本結構已經轉變,產業研究預估未來三年面板可能比過去來的好賺,讓我們一起拿數據出來驗證一下這個預測的合理性。

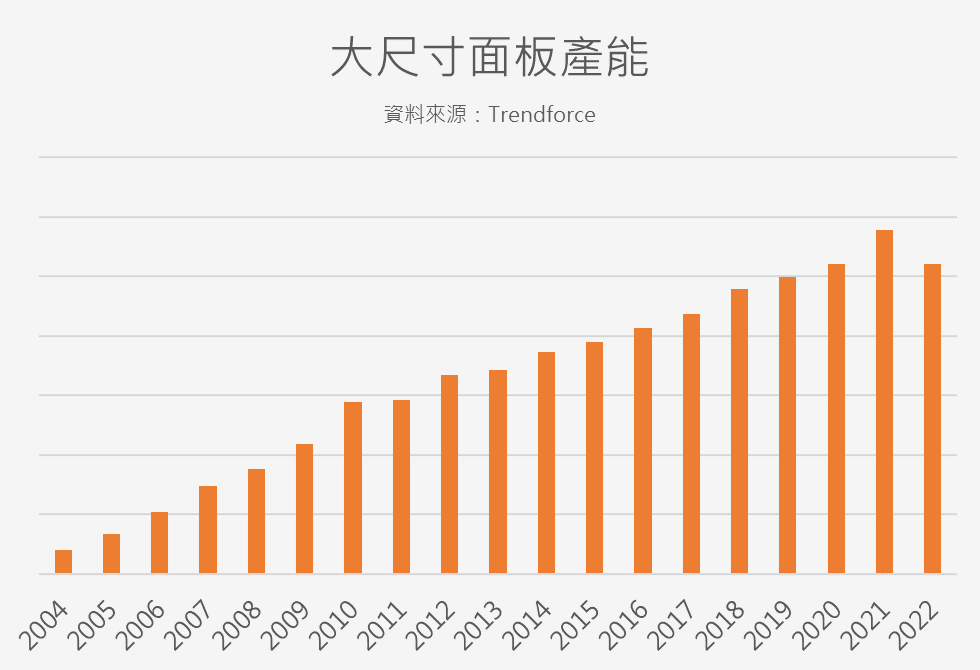

中國面板廠當初為了滿足中國國內需求而不斷擴充產能,如今已不再盲目擴充,如下圖所示,在2004~2022年的這段長時間裡,大尺寸產能以每年15%速度增長,遠超過需求的成長速度(同期電視出貨量成長率僅8%),不過近五年2017~2022年之間,產能擴張的速度已經大幅降低到3.6%的年複合增長率。而且現在遇到供給過剩的時候,廠商也開始執行減產,根據Trendforce統計,2022年大尺寸面板減產了約9.8%。這可能有助於減少價格競爭壓力,讓廠商能做出利潤,就跟過去的DRAM一樣。

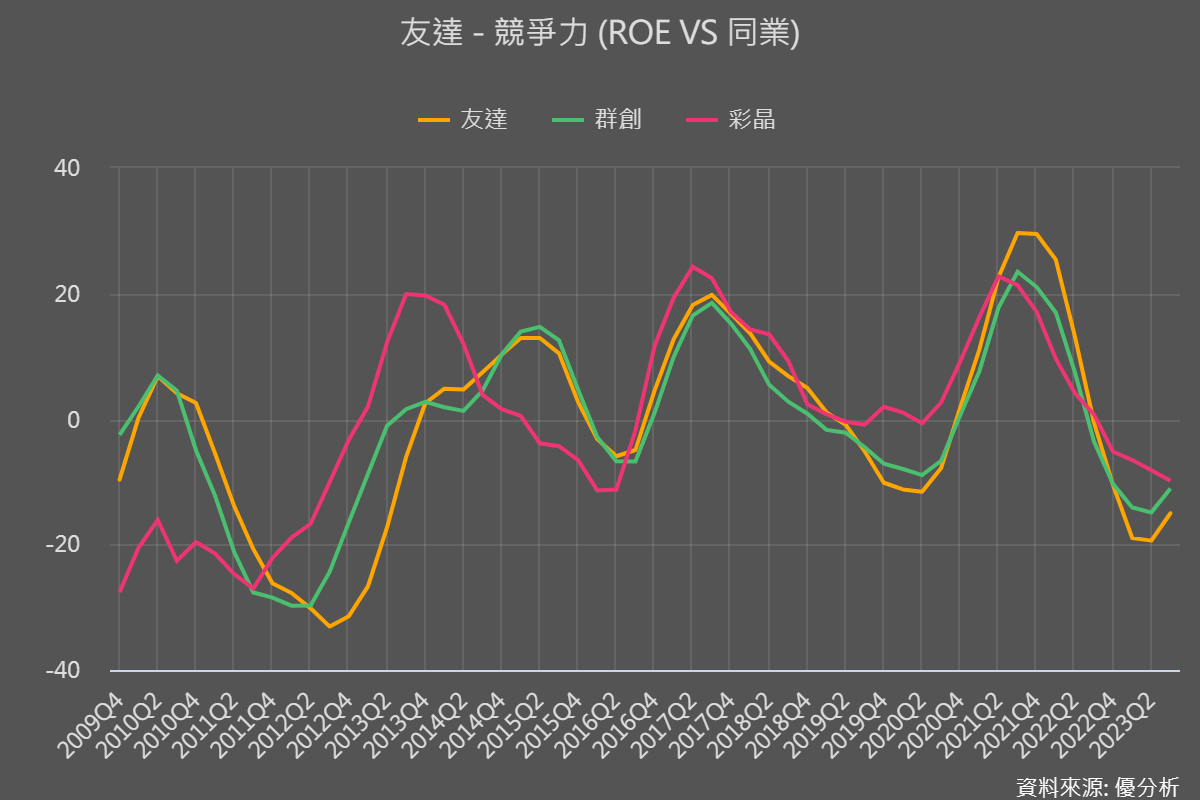

近年廠商節制擴產的效果其實有反應在一些財務績效上。如下圖,台灣三家面板廠雖然還是無法避免景氣波動,但是從ROE趨勢來看,現在的高峰都比過去來的更高。根據Digitimes報導,LCD整體產值在2024年將反彈12%到1040億美元(部分原因是面板價格回升),之後的兩年(2025~2026)也都是預估會有正成長,這樣的預測雖然不一定準確,但是反映出市場對於該產業未來的想法逐漸偏向正面。

假如未來幾年的LCD產業競爭真的比過去還要和緩,整體產業的ROE可能會提高,那麼以長期的股價淨值比來看,似乎尚未完全反應完畢,就是市場會想關注的地方。

廠商為何開始願意減產了?因為固定成本比重下降

很多人可能還是對這個看法抱持懷疑的態度,但是我們從數據上確實可以看到一些跡象,說明未來廠商減產的意願會越來越頻繁。

首先,面板廠之所以難以獲利,產能競賽下所導致的折舊成本過高是一大原因。這些廠商其實不會倒閉,因為折舊費用不是真的現金流出(所以不會造成倒閉),但會讓公司在財報上看起來很難賺。

不管有沒有生產,每天開門就是要認列一大筆折舊費用,所以廠商寧願冒險生產,甚至以低於成本價來出售,就是為了維持住產能利用率。

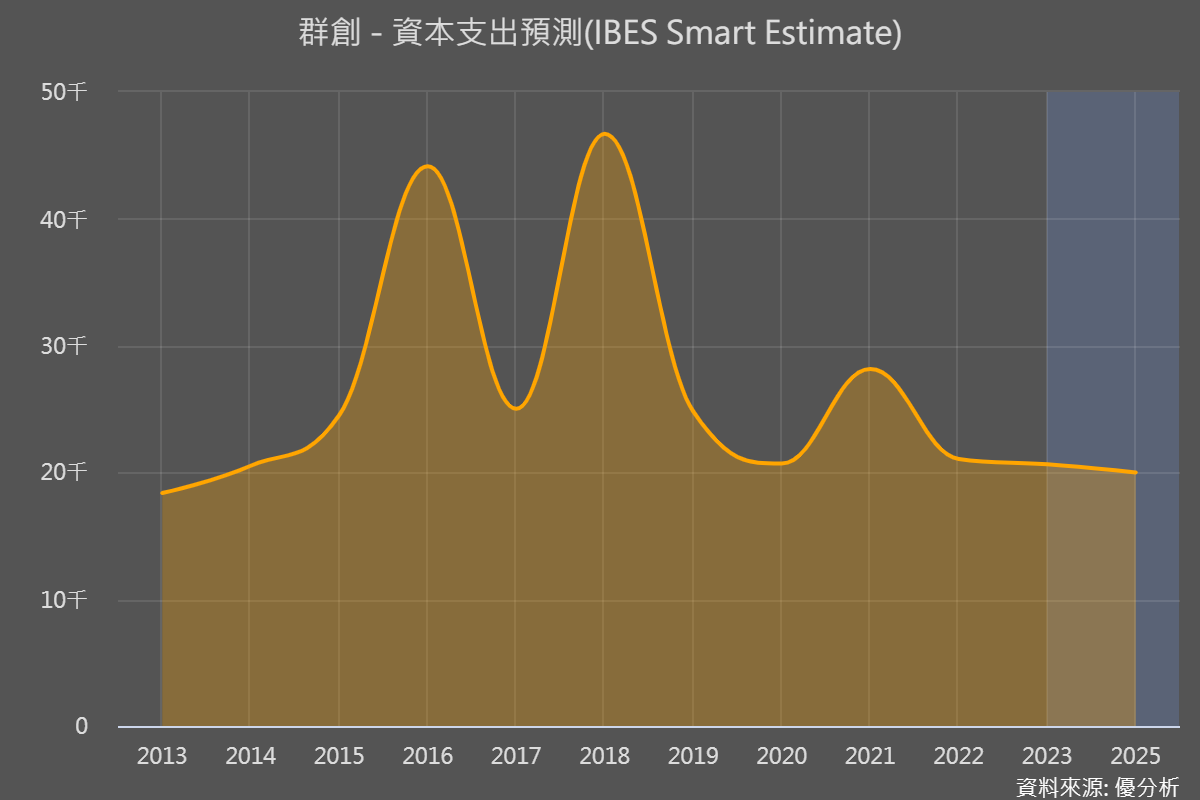

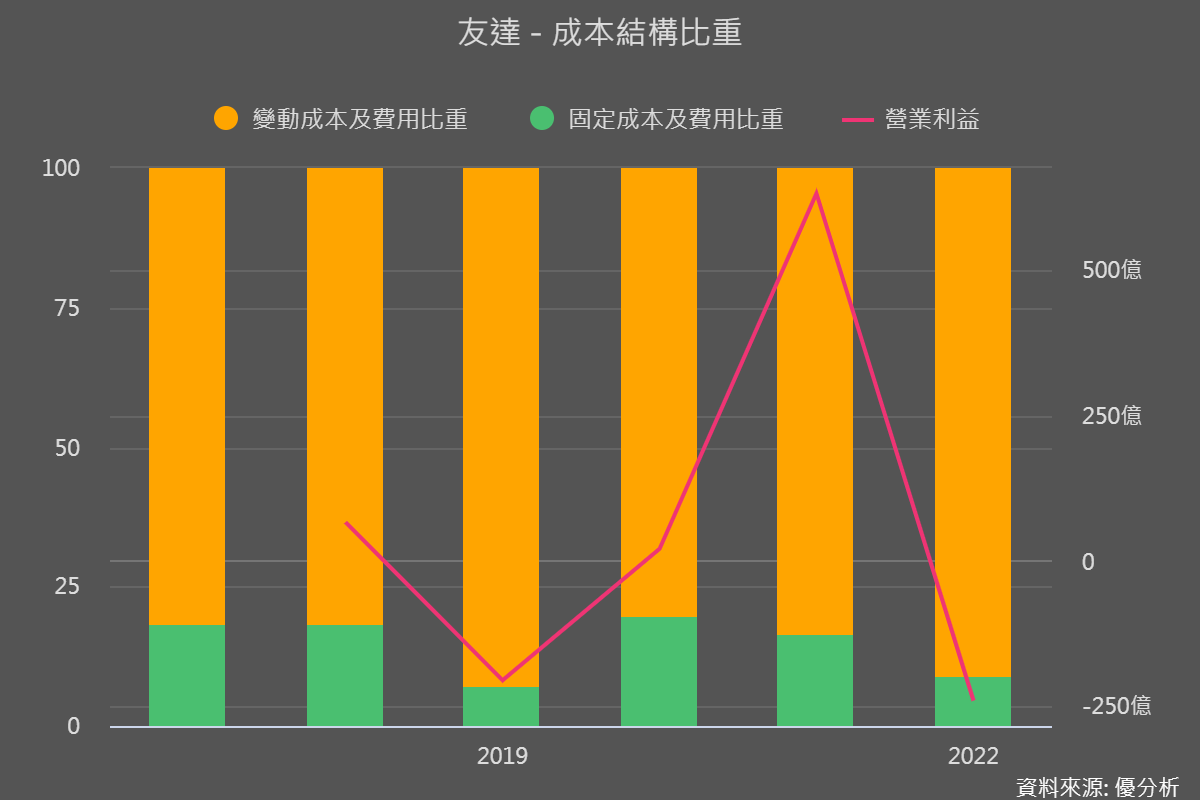

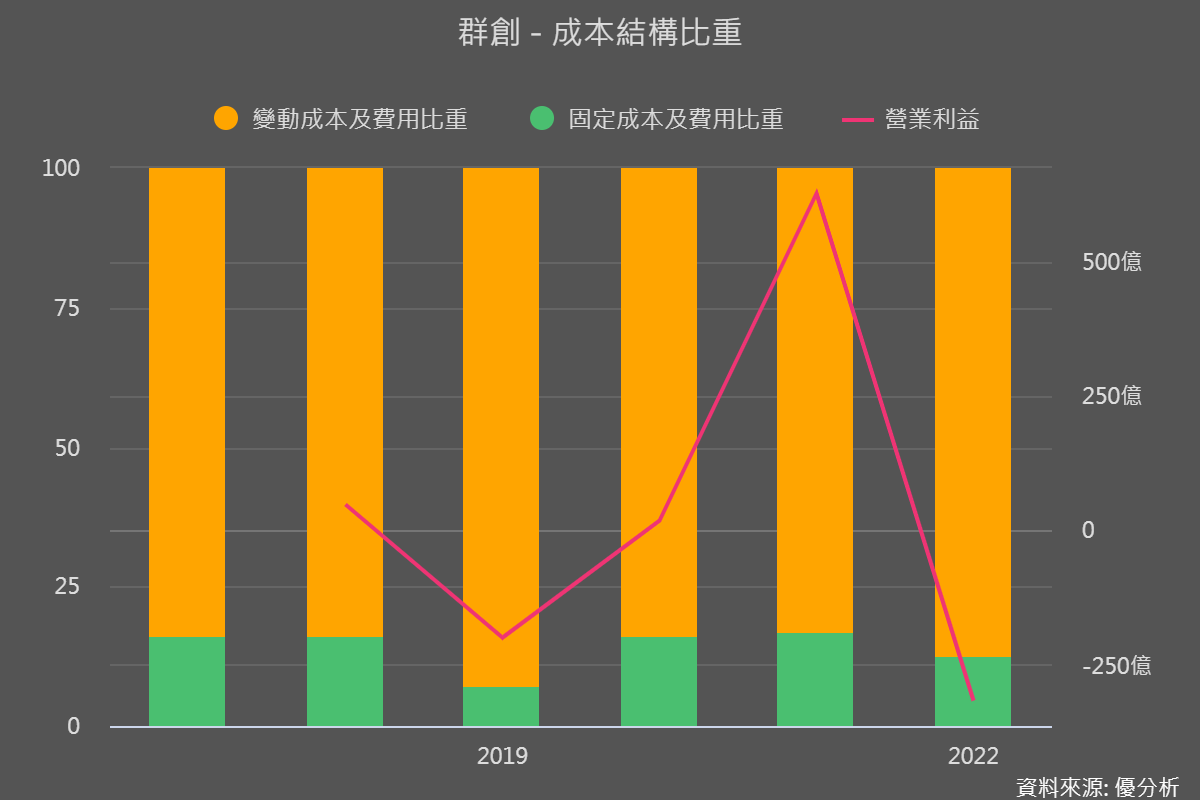

因為"不生產"比"生產"賠得更多。事實上這就是當初淪為慘業的原因。不過看到下圖,在節制擴產多年之後,折舊慢慢攤提完畢,面板雙虎的這個壓力已經逐漸減輕。

再看得仔細一點,面板雙虎的成本結構中,屬於固定成本及費用的佔比,也已經比過去來的低。

事實上,這個成本結構的轉變,正好說明了為何廠商現在願意減產的原因。

早期固定成本高的時候,寧願賠錢賣也不願意減產,因為減產的成本高於努力生產,但在固定成本比重降低之後,減產變成可行,除了公司不想賺錢,否則未來還會以低於現金成本的價格來銷售的機率,幾乎等於0%。因此,Digitimes的報導與所提出的預測,是非常合理的判斷。

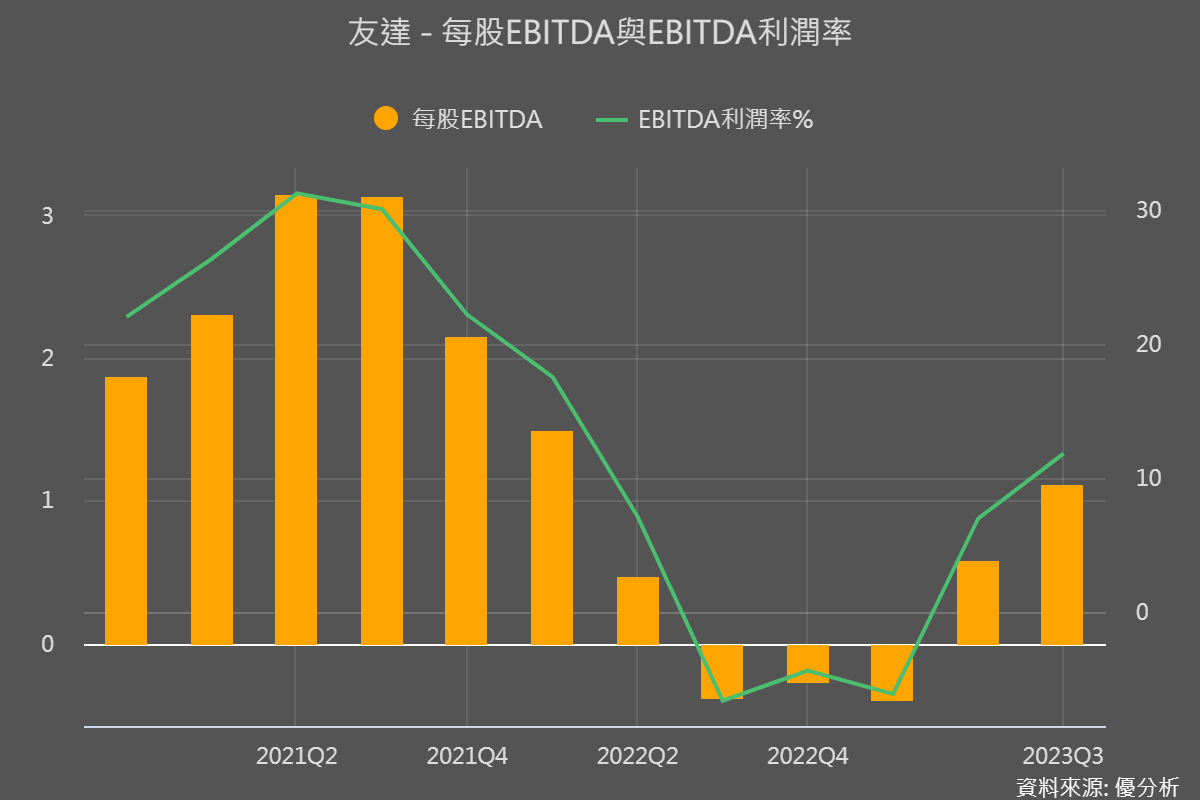

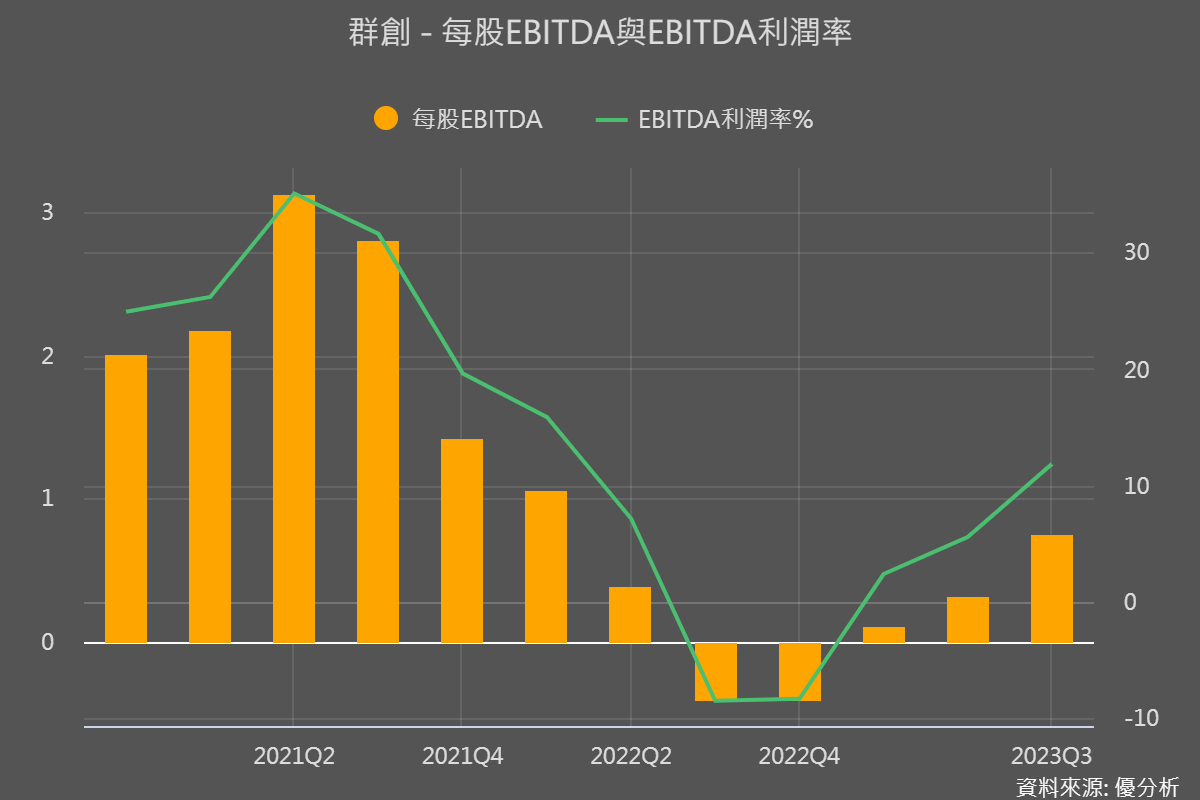

面板廠的獲利率要看EBITDA

既然已經假設面板廠未來會不斷減產來提高獲利率,那麼投資人該關注的是哪一項指標:

毛利率%?還是法人常用的EBITDA利潤率%?

由於每家公司的折舊政策略有差異,因此,把折舊排除之後的EBITDA利潤率會比較能反映真實的績效,尤其在比較多支股票的時候。這個指標在折舊成本比重高的行業例如電信業、DRAM等都很頻繁使用。

定義:EBITDA是「息前稅前折舊攤銷前利潤」(Earnings Before Interest, Taxes, Depreciation, and Amortization)的縮寫。EBITDA率則是將EBITDA與公司的總營收相比,用以衡量公司的獲利能力和營運效率。

計算公式:EBITDA率 = EBITDA / 總營收。

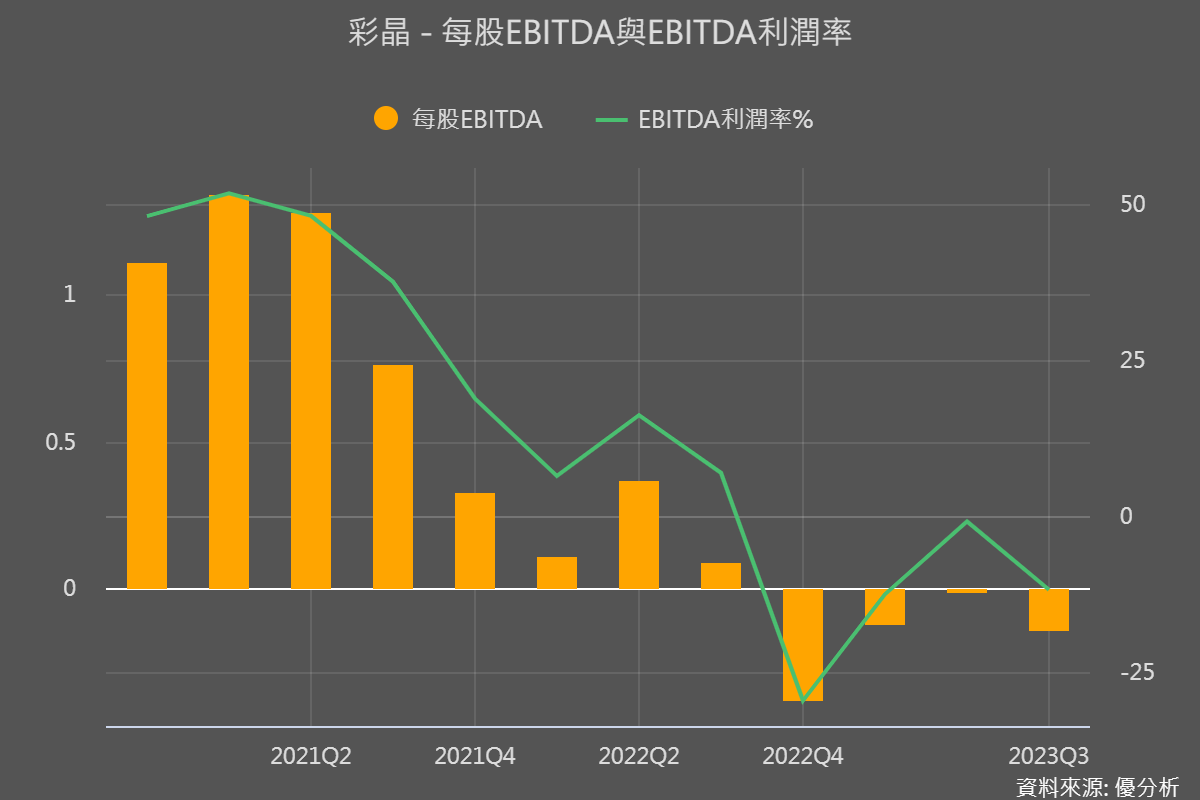

友達(2409-TW)的EBITDA%為11.85%,群創為11.82%,但是以小面板為主的彩晶(6116-TW)目前還是-11.86%。代表彩晶在扣除了折舊成本後,還是賠錢在出售產品,狀況比較差。

根據市場對於友達與群創未來的資本支出預測,也都是往下走的路徑,展望未來,確實有可能照著產業機構預測的路徑走。