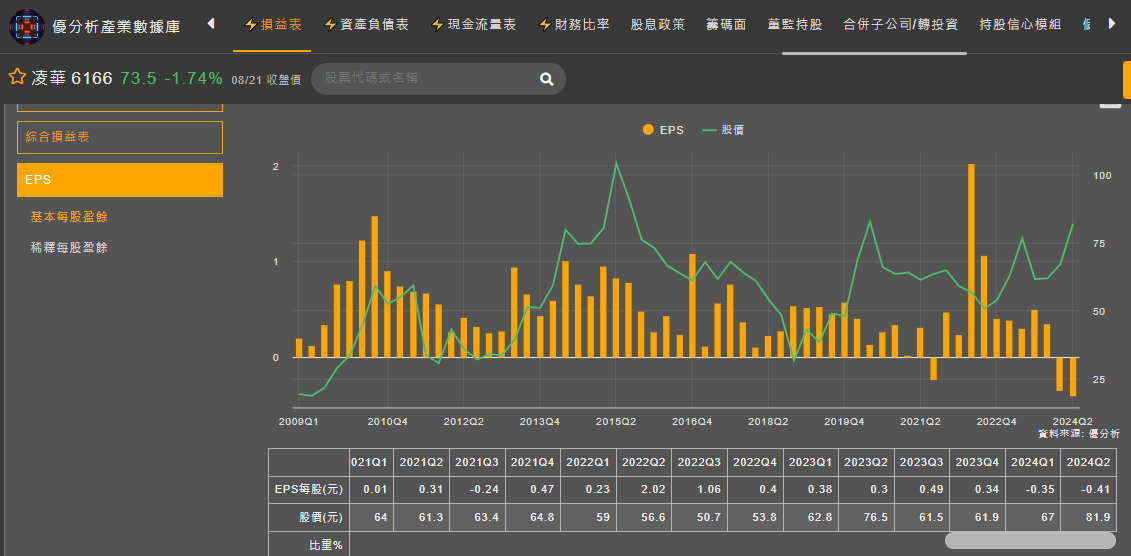

工業電腦廠凌華(6166-TW)第2季財報虧損幅度加大,單季每股淨損0.41元,累計上半年每股淨損0.76元。連續兩季的虧損,在凌華過去財報的表現中,是全然未見的,是產品利潤結構改變了 ? 還是營業費用大幅增長了? 還是其他原因。

(資料來源:優分析產業數據庫)

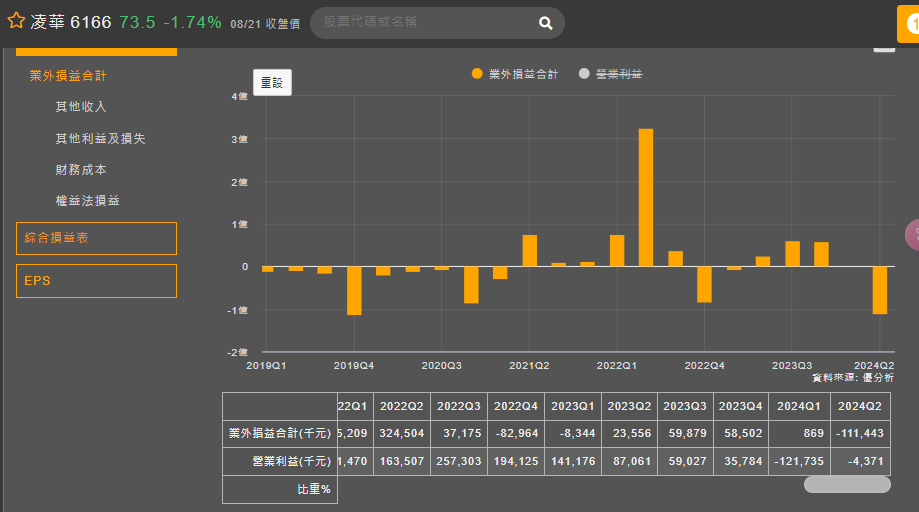

根據凌華說法,第二季受業外呆帳提列影響,原因是與客戶在品質問題上協商,基於保守原則提列1億多呆帳。那問題來了,這樣的情況常見嗎 ? 我們從業外損益進行觀察2019年至2024年,總共出現過4次業外虧損規模較大的情況,不過在2021年後,業外也有相對好的收益,整體來看,業外的虧損並非常態性發生,偏中性看待。

(資料來源:優分析產業數據庫)

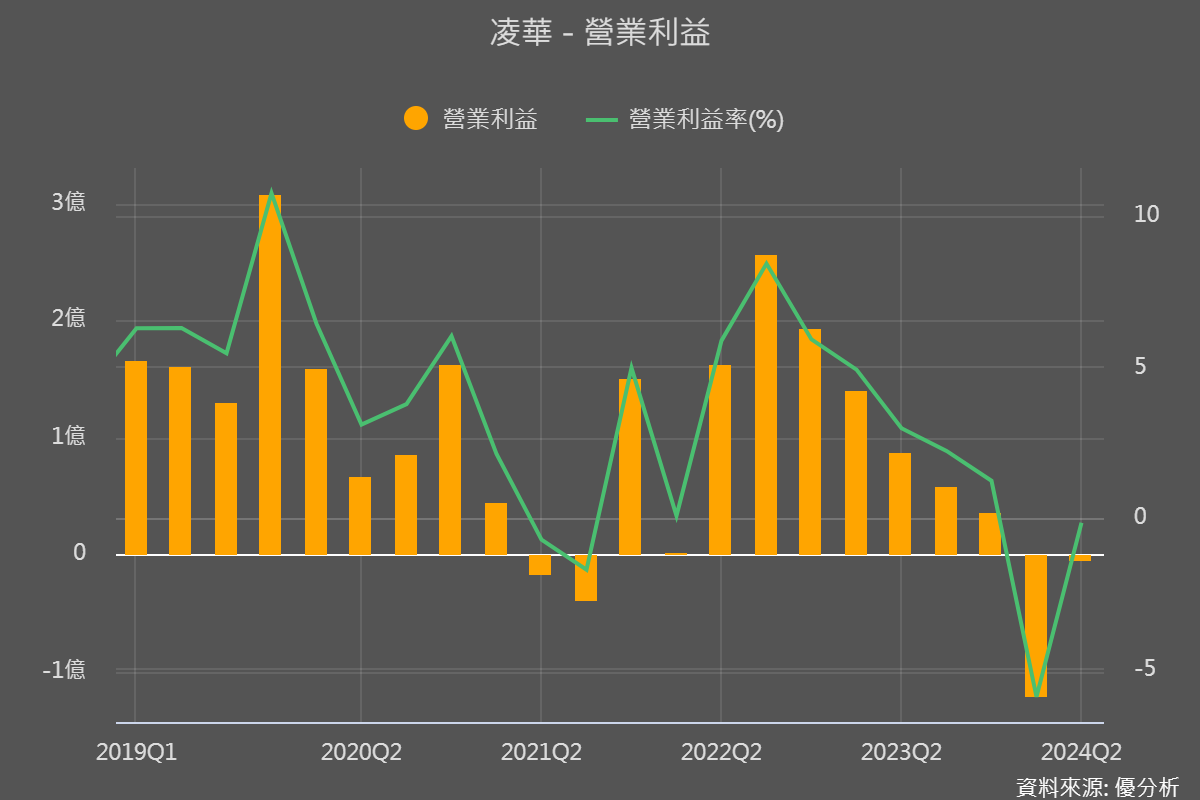

此時我們仍要聚焦本業進行觀察,凌華Q2營收25.22億元,季增22.78%,年減14.22%;毛利率36.98%,季減1.41個百分點,年增0.49個百分點,營業利益較第一季虧損收窄。本業上來看,正處於谷底回升的階段。

(資料來源:優分析產業數據庫)

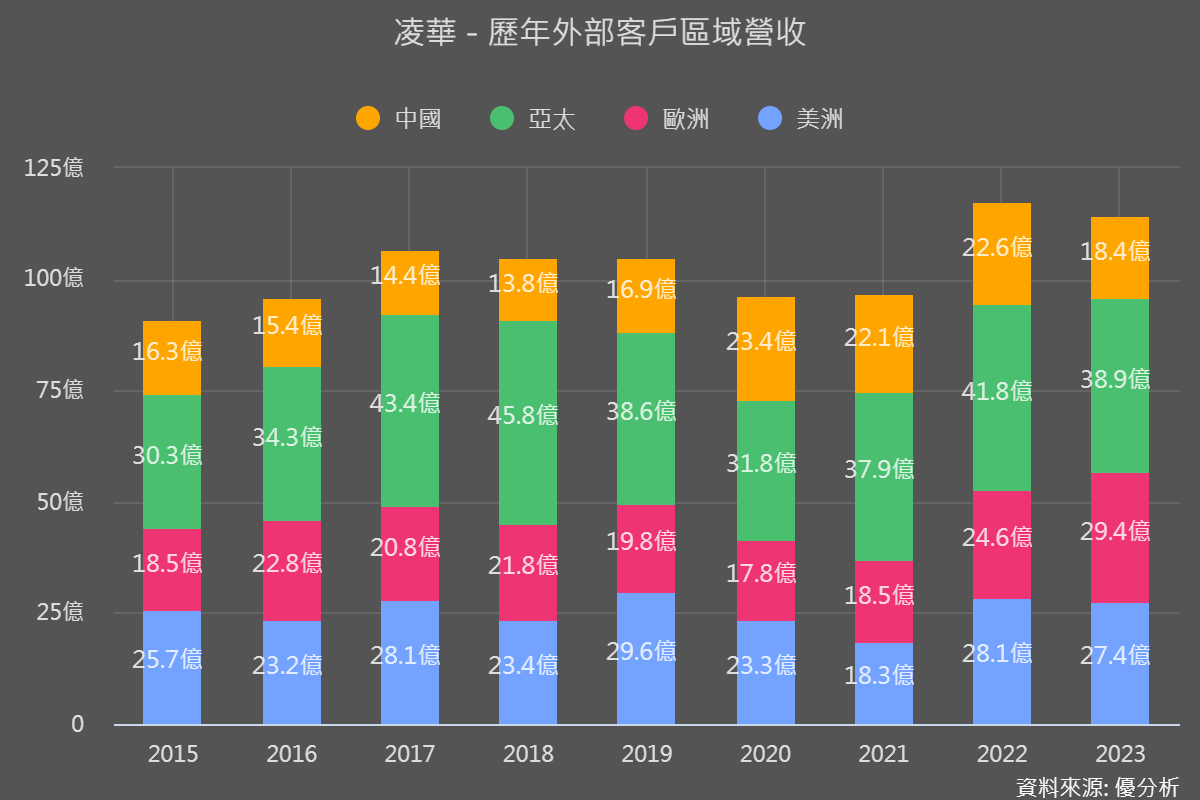

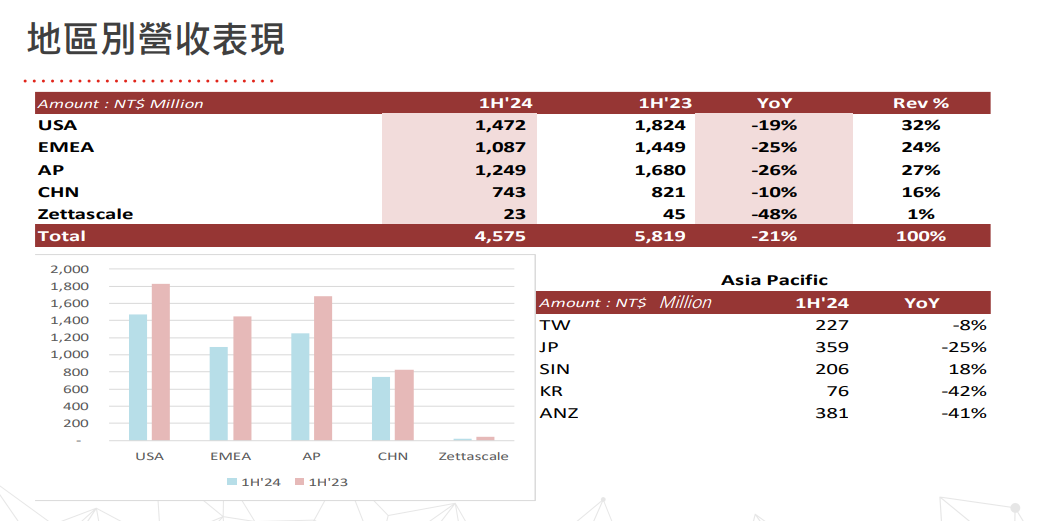

依各地區觀察,凌華外部客戶營收,2023年亞太、歐洲、美洲、中國,營收占比約34%、26%、24%、16%,以亞太、歐洲、美洲為前三大市場。

(資料來源:優分析產業數據庫)

上半年各個地區都處於衰退,主要受週期性的影響,但中國過去基期就比較低,去年營收已衰退19%,今年衰退相對較小。

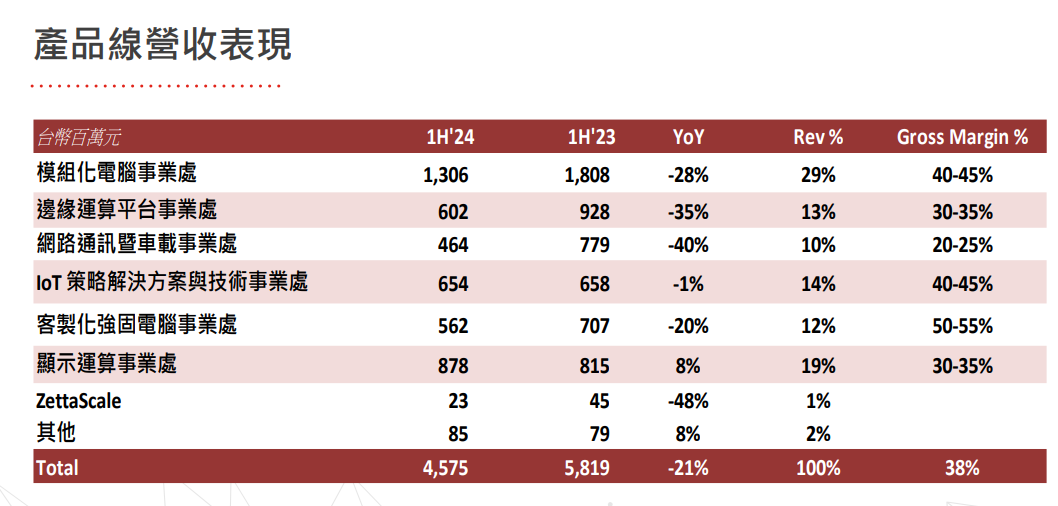

( 資料來源: 凌華法說會 )

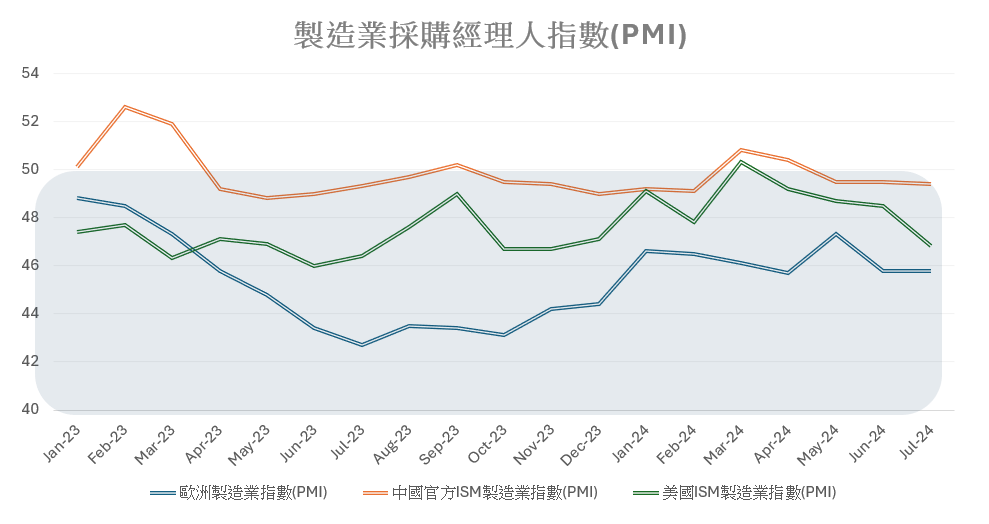

從製造業採購經理人指數進行觀察,50以下灰色區塊表示製造業景氣進入緊縮格局。 目前三大市場幾乎都處於緊縮個局,此時的情況對製造業來說,衰退程度在時間軸上來看,已經超過了1990年、2000年、2008年的股災。

儘管我們並沒有看到製造業出現大幅失業的情況,但持續性的緊縮也使的企業獲利備受考驗,凌華認為,這樣的情況將延續到第三季,第四季因新專案挹注,營收有望回到成長軌道。

整體來看,2H24歐洲庫存仍未調整結束,至於亞太地區,中國大陸則預計全年持平、美國市場是今年動能相對較強的地區。

( 資料來源: 優分析整理 )

前面我們都在談景氣循環,當然製造業不可能都不復甦,當衰退的時間軸拉得越長,代表進入擴張格局時間也就越近,配合9月美國降息周期啟動,能為製造業帶來多少資金活水,值得關注。

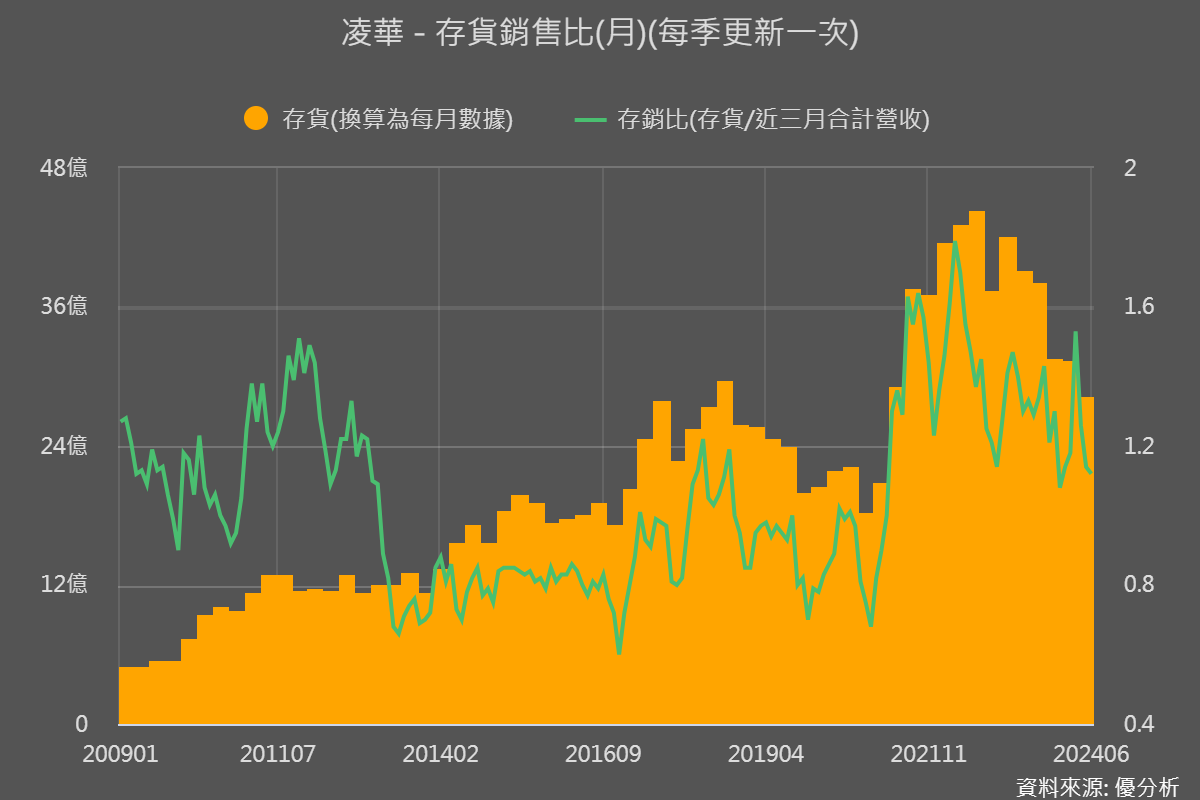

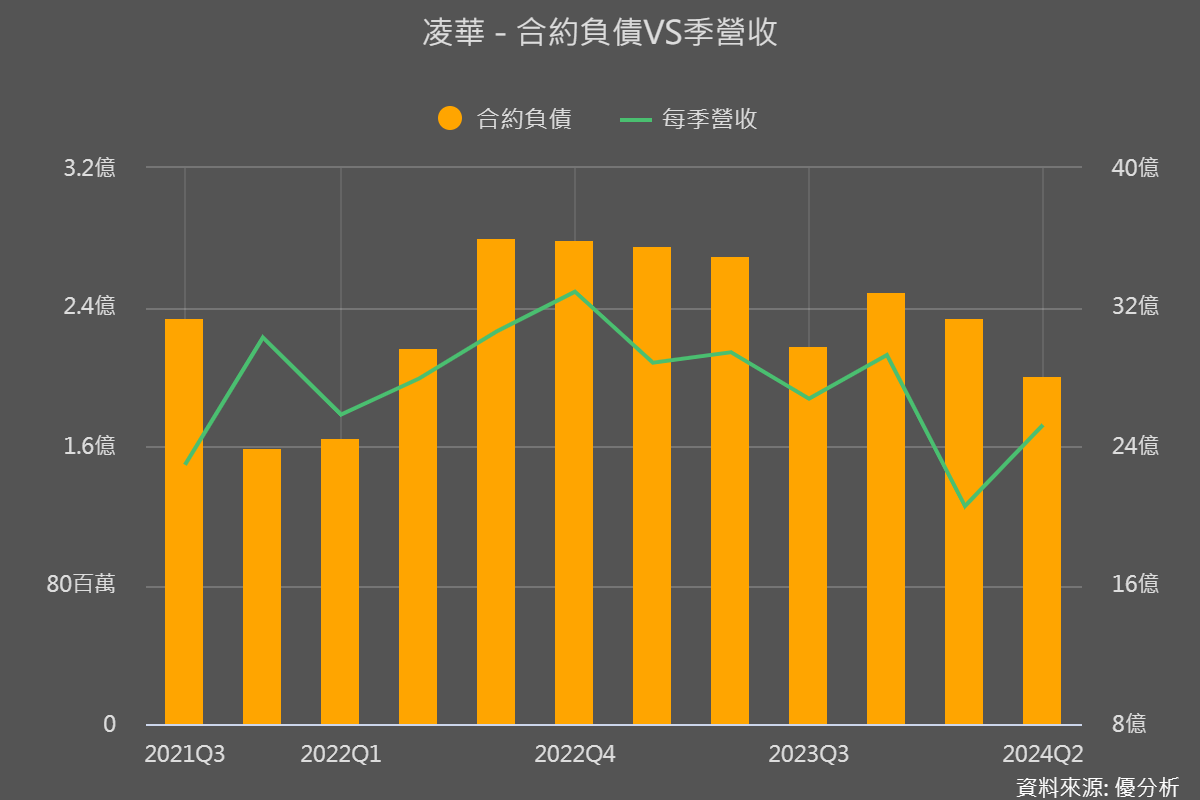

實際上,我們從存貨和合約負債來進行觀察,凌華的庫存到今年上半年已年減10.85億元,後續在庫存上的管理相對彈性,營運活動之現金也比較健康,不過這也表示凌華對於訂單增長看待較為保守,從合約負債來看,降到2022年Q2以下的水準,短期上來看,說明客戶下單不如先前強勁。

(資料來源:優分析產業數據庫)

(資料來源:優分析產業數據庫)

這次凌華法說還釋出一個重要的訊息,這 2 年簽約的 Design Win 專案 (已取得進展的案子),數量達 131 個,平均金額 300 萬至 400 萬美元,其中 43.5% 與邊緣 AI 有關,接案量相對過往突出。

根據Grand View報告指出, 全球邊緣運算市場規模為 164.5 億美元,預計2024 年至2030 年將以36.9% 的複合年增長率(CAGR) 成長。過去凌華目前邊緣運算平台事業處的營收占比約13%~16%,後續需求若迎來高成長,將有望成為凌華長線營運上,最大的成長動能。

( 資料來源: 凌華法說會 )

結論 :

2024年第一季本業已經見底,預期營運將逐漸回溫,但合約負債下滑,Q3情況相對Q2持平看待,預期Q4將有客戶與訂單帶來效益,可望見到明顯的看見復甦。在面板結合應用方面,與友達的合作有望帶來較好的成長表現。然而,雖然邊緣AI與機器人是新的動能,訂單也進來了,但對2024年營業額的影響預計有限。

長期展望方面,預計2025年業績將明顯提升。邊緣AI市場目前剛起步,預估2026年,才有望看到市場爆發。凌華將持續專注於5G、人工智慧和邊緣運算領域,推出如Pocket AI等創新產品。同時,與鴻海合作的FARobot專注於高度自動化的生產線,並擴展至半導體和PCB行業。

此外,與NVIDIA的深度合作,特別是在生成式AI技術的人形機器人和Project GR00T方面,也將帶來長期的成長機會。