了解公司的產業循環是我們必須了解的核心概念之一,尤其是在周期性產業中,循環的起伏對投資報酬率有著深遠的影響。但是該如何有效判斷產業循環的階段呢?

以筆者自己的觀察角度會從以下四點切入:

1. (供給面)存貨、資本支出:供需失衡的早期信號

以存貨為主體觀察,存貨數據的高低,通常是判斷景氣階段的第一步。

存貨上升:要小心循環高峰的來臨 當整體產業的存貨都在不斷累積時,通常代表需求減弱或供應過剩。這是一個潛在的警訊,可能意味著循環已接近高峰。

例如:在 2022 年底,消費性電子供應鏈的存貨天數都在急速增加。

存貨下降:可能預示著循環回升 存貨減少意味著需求正在回升,或是循環谷底回升的信號。

例如:紡織產業在每次景氣復甦前,存貨通常會回到健康水準,且供應鏈開始重新補庫存。

而判斷存貨狀況很好用的一個指標就是存貨週轉天數!

舉例來說,紡織業現在就是已經進入到了復甦的階段,客戶庫存都已經回到健康水位,而在這期間就可以看到,台灣的成衣廠以及織布廠就都有出現存貨週轉天數的持續轉強,這意味著公司存貨變現的速度變得越來越快!

但是否是需求有持續增加,還是只是公司減少供給?就要進入到下一步的觀察!

(資料來源:優分析產業資料庫)

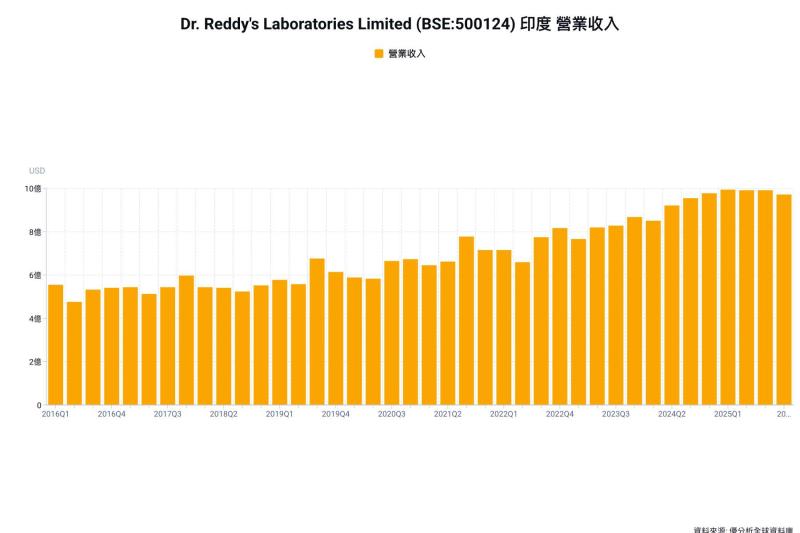

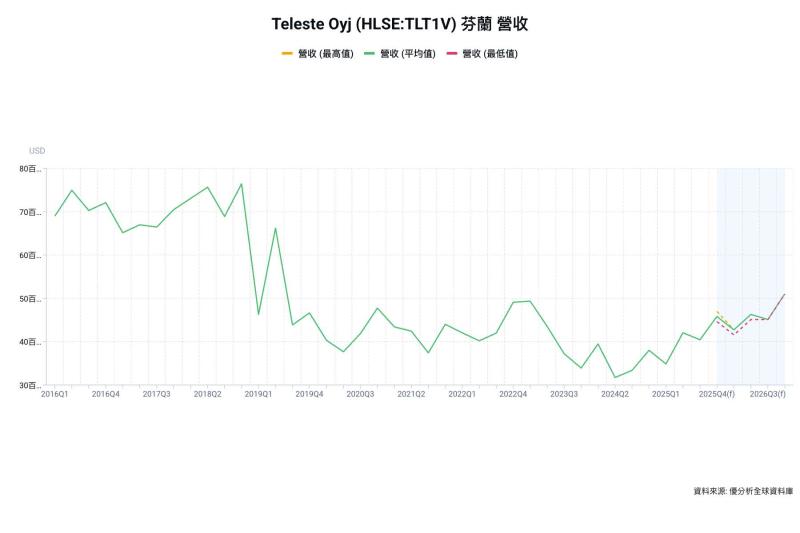

2. (需求面)營收、出貨量、稼動率等:需求端的即時反應

在企業的財報中,能夠最直接反映出需求端的數據就是:營收、出貨量、稼動率、出貨比(BB Ratio)、在手訂單(合約負債),這五項。

以營收為主體觀察,營收數據的高低,是判斷完供給後,第二步重要的!

需求面上升:循環可能進入復甦期或成長期,當營收、出貨量等開始持續增加,代表需求正在快速增長。

例如:在疫情期間,全球筆記型電腦的出貨量暴增,當時所有廠商的營收也就都有很明顯的增加。

需求面下降:循環可能進入高原期或衰退期 如果營收跟出貨量開始減少,尤其是連續多個月下滑,通常暗示需求疲弱。

例如:2021年下半年後,消費電子需求趨緩,加上2022烏俄戰爭,全球經濟疲弱,消費性電子庫存爆炸多,記憶體價格直直落,相關廠商的營收跟獲利也是持續摔退。

而個人在判斷(需求面)狀況時,會特別注意到的部分比較多。

1.找出上游或下游的數據

2.判斷整體產業的營收、出貨量、稼動率等狀況

3.搭配存銷比觀察

舉例來說,我們現在要看台灣的ODM廠商(鴻海、廣達、緯創等),他們未來的主要成長動能就在AI伺服器這塊,而最下游的需求就是來自於CSP廠商的資本支出,所以一旦CSP廠商的資本支出下滑,那麼需求端的減少,勢必會影響到他們的營收狀況,而營收開始下滑後,如果出現存銷比的持續反轉那就要比較小心了。

(資料來源:優分析產業資料庫)

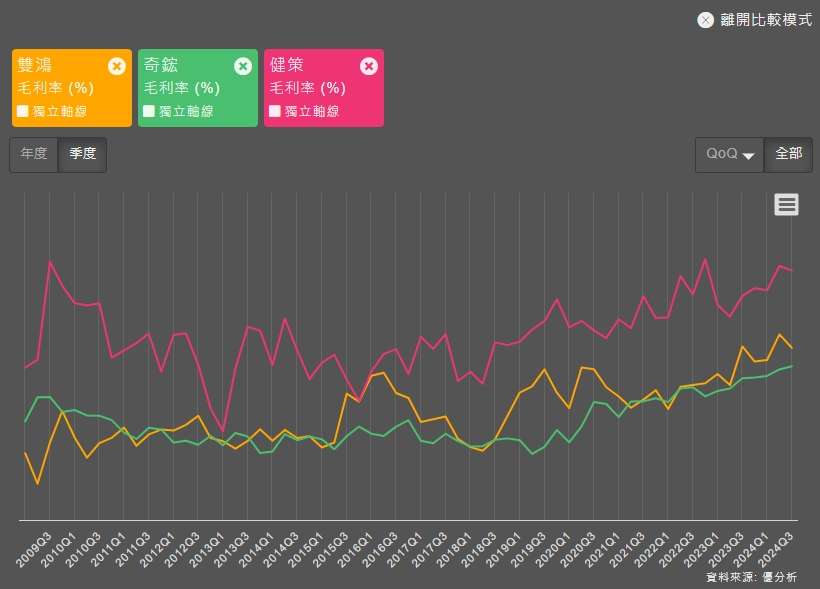

3. 價格走勢、利潤率走勢:

價格變動直接反映了供需關係的變化,是循環的關鍵信號。

例如:DRAM產業、塑化產業、鋼鐵業、太陽能產業等。

不過有些產業的價格不是那麼容易查詢的到,所以透過觀察產業的利潤率也是一種方式。

價格、利潤率上升:可能是需求旺盛、供應不足的結果。

價格、利潤率下跌:供過於求,當價格、利潤率下滑,有可能是供應過剩或需求疲弱的表現。

例如:2022 年 NAND Flash 價格因產能過剩而持續下跌,產業進入衰退期。

那在觀察價格與利潤率的部分,如果是產業有報價可以參考的,那麼就以報價為觀察重點,因為那是供需價值的體現。但如果是不容易找到的,我則是會觀察整體產業的利潤率狀況,只有一家走強那麼可能是代表那間公司有一些獨特之處,但如果是整個產業都在變好,就非常值得留意。

舉例來說,散熱族群的毛利率就隨著整個電子產業的散熱效能需求提高而上升,以後這個需求如果會更高,那就是結構性的改變。

(資料來源:優分析產業資料庫)

4. 整合分析:從數據中判斷循環階段

循環復甦期:存貨下降,需求面數據開始回升,價格、利潤率止跌回穩。

循環擴張期:存貨穩定或小幅增加,需求面數據與價格、利潤率持續上升。

循環高原期:存貨持續增加或不變,但需求面數據不變或微幅下滑,價格與利潤率不變或微幅下滑,此時可能就處於高原期。

循環衰退期:存貨持續攀升,但需求面數據與價格、利潤率雙雙下滑。

循環谷底期:存貨不再上升,需求面數據不變或微幅轉好,價格與利潤率出現落底跡象。

以上就是筆者判斷循環時會思考的四個面向,由於篇幅限制,之後會再有範例說明。