在上一篇看完聚陽法說後,今天來看一下台灣成衣大廠龍頭:儒鴻。

看上一篇請點我: 聚陽(1477)-客戶補庫存,樂觀看待後續營運!

公司簡介:

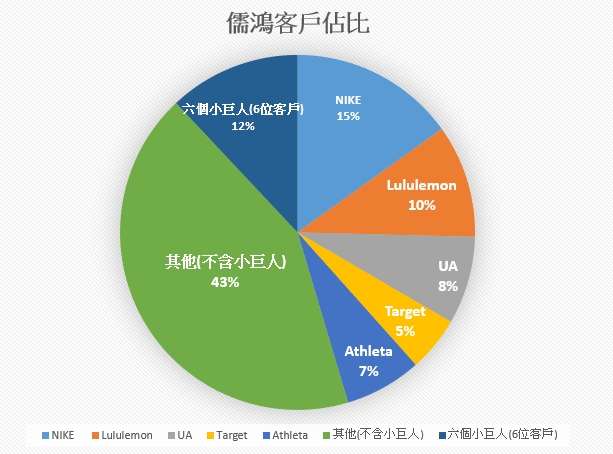

儒鴻企業成立於1977年,是台灣成衣代工龍頭,專注於針織布料及成衣的生產。公司擁有垂直整合的供應鏈,從染整、織布到成衣製造一應俱全,產品主要銷售至全球知名品牌及零售商。主要客戶包括Nike、Lululemon、Under Armour等,以及近年來快速增長的中小型新興品牌如:「六個小巨人」(為六位新客戶)。2023年成衣事業部占比62%,針織事業部占比38%。

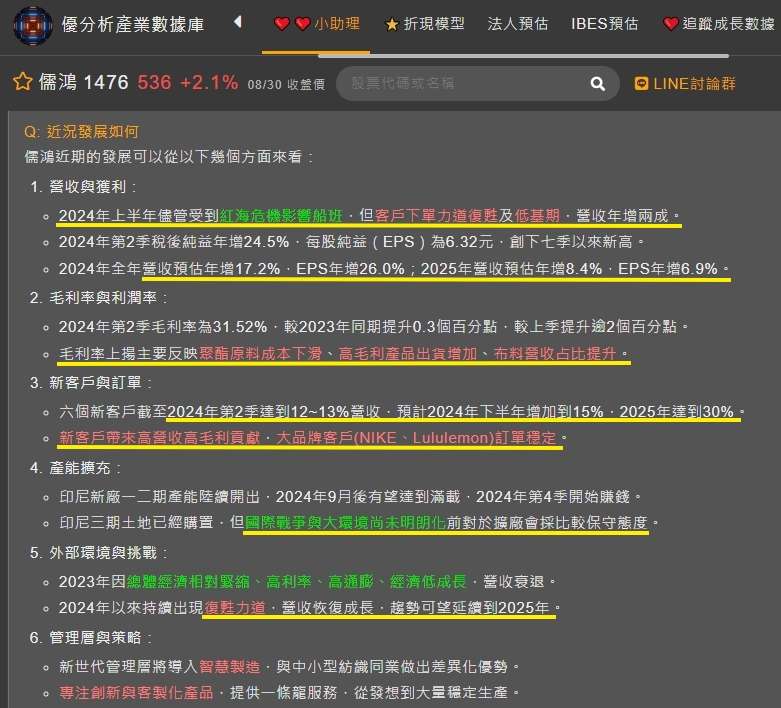

近況發展:

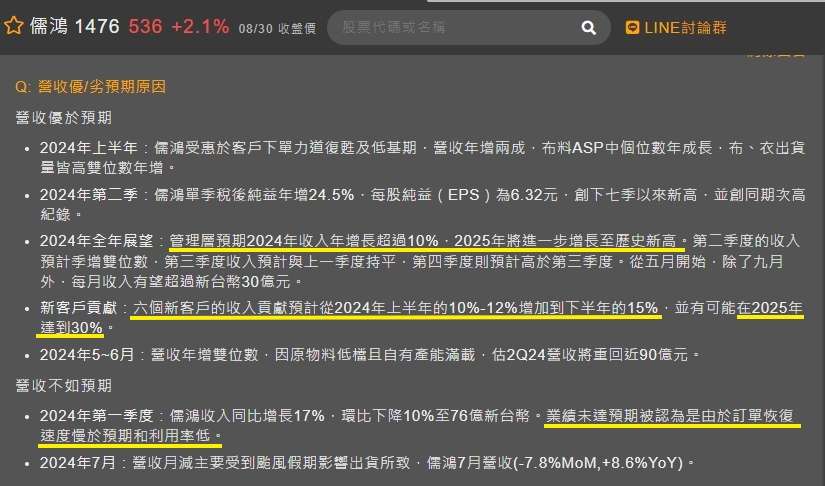

公司於8/15法說時提到:

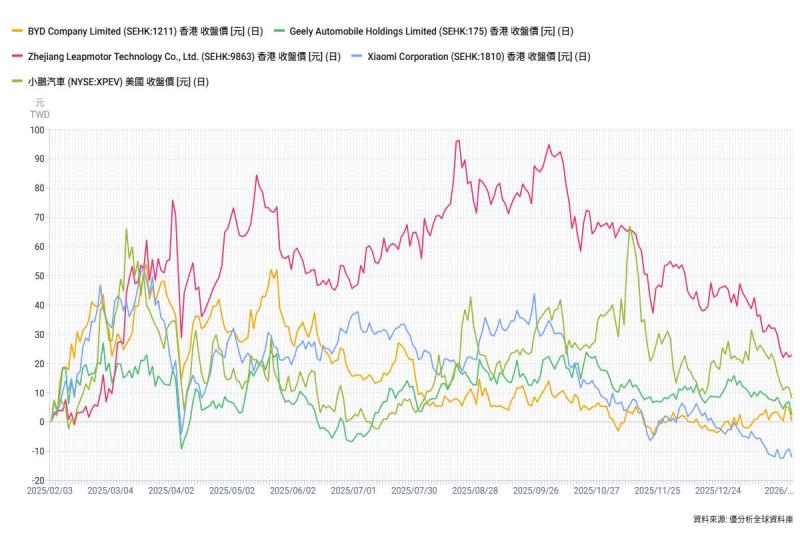

『由於全球經濟不確定性增加,美中貿易摩擦及中東與俄烏戰爭等地緣政治風險導致原物料以及總體經濟市場的波動。

雖然預計在2H24至2025年,隨著新客戶的訂單增長以及大品牌客戶的訂單穩定,儒鴻的成長動能將持續,但大環境仍然面臨挑戰,公司對市場持審慎樂觀的態度。』

(圖片來源:MacroMicro)

展望客戶,目前成衣和針織布料的需求在主要品牌客戶和新興品牌中均呈現回溫趨勢,客戶庫存在2024上半年就已經去化完成,主要客戶NIKE的訂單有略為增長,而Lululemon則是持平,預期後續(六個小巨人)的收入貢獻將會從目前的12%提升到15%~18%。而公司在印尼新廠的一、二期已經開出,預期9月有機會達到滿載。

(圖片來源:優分析產業數據庫)

經營狀況:

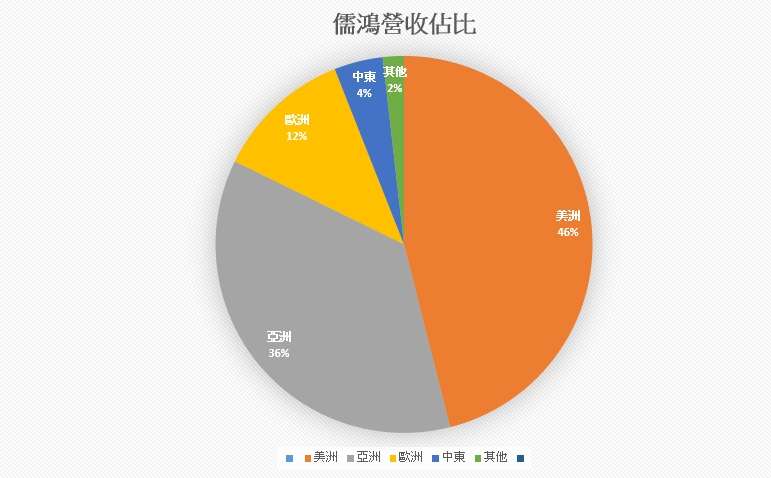

目前公司營收佔比:美洲(46%)、亞洲(36%)、歐洲(12%)、中東(4%)、其他(2%)。

從追蹤成長數據中可以看到:

目前儒鴻的累計營收算是持平,當月不如法人預期,主要原因是7月遭逢兩天颱風假,所以都沒有開工,而小助理也有提醒:不如預期的部分原因也有可能是訂單恢復速度慢於預期,且利用率低,這後續就值得投資人持續關注。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

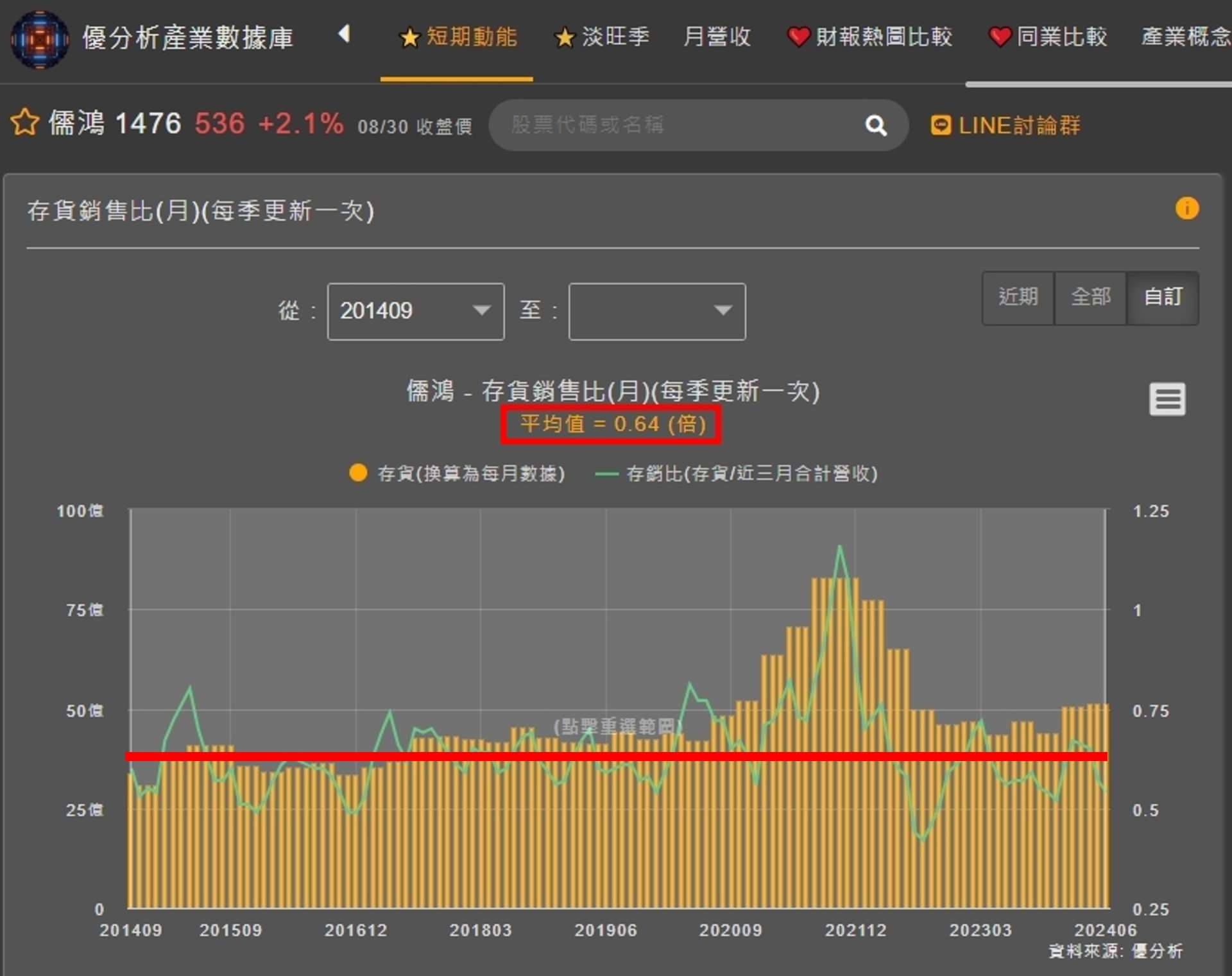

不過我們透過儒鴻的存貨銷售比中可以看到,過去平均值為0.64倍,而目前儒鴻的存貨已經來到平均之下(0.54倍),為健康水準。

在存貨細項中也可以發現存貨處在健康持平的情況,甚至2024年Q2原料還有小幅增加,說明公司目前是不擔心有存貨過高的問題。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

另外一個值得關注的點是:

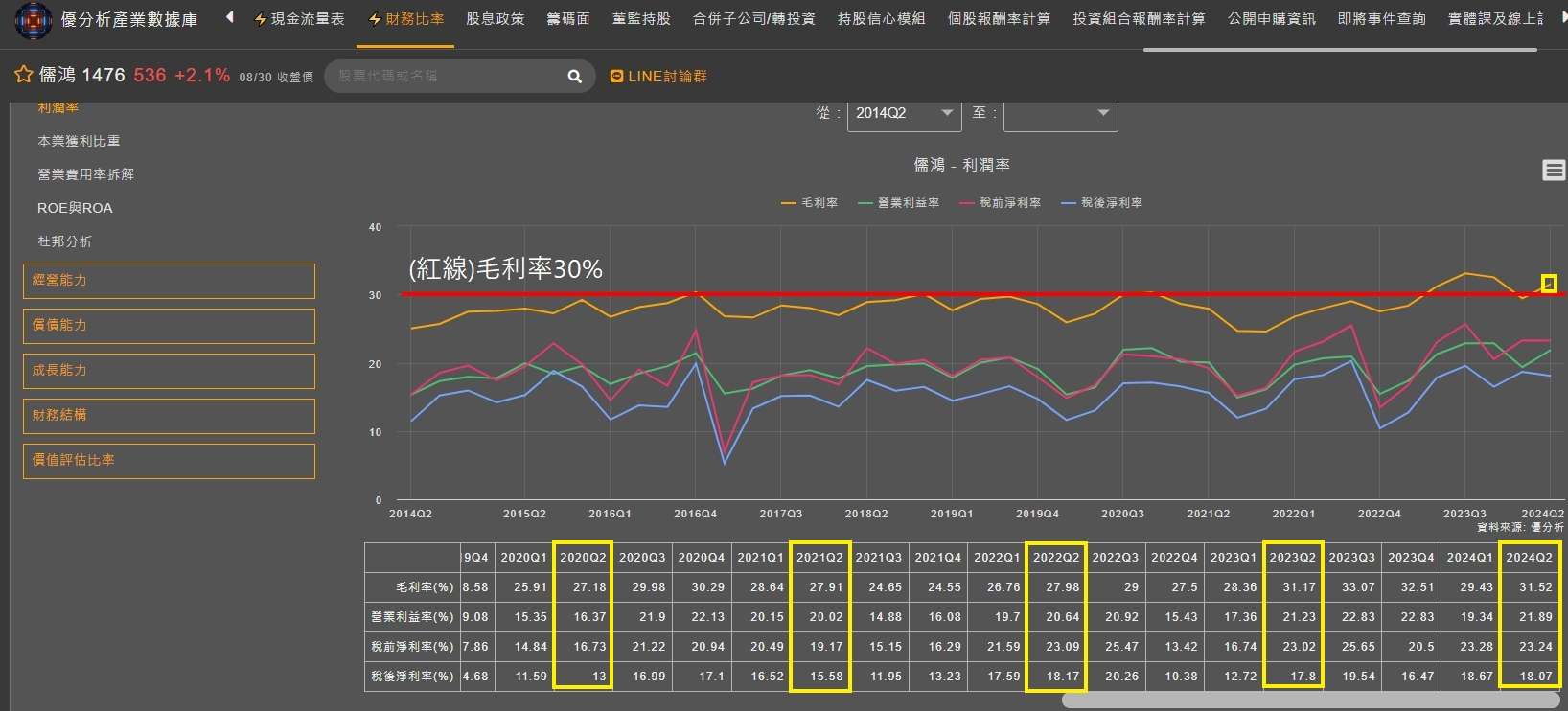

儒鴻的2024年Q2毛利率站上31.5%,為歷年同期新高(從2004以來),說明目前整體公司的營運有持續好轉,且公司法說會時也有提到:「未來會積極推廣高毛利率的產品,如功能性布料和環保材料,並提高這些產品在總營收中的比例」。

*同樣毛利率創歷年同期新高的還有成衣二哥聚陽(1477)。

(圖片來源:優分析產業數據庫)

而儒鴻的副董事長王樹文在今年5月時曾表示:「由於大陸新增產能開出,包括尼龍6、尼龍66等主要原料,目前市況都是供給比需求還要強,預料今年價格持穩偏弱,上漲可能性不大,有助儒鴻獲利。」

(圖片來源:富邦證券)

*CPL為(己內醯胺,Caprolactam) 是一種重要的化學原料,主要用於生產尼龍6。尼龍6廣泛應用於紡織品、塑料、工業繩索、地毯和汽車零件等領域。CPL 是尼龍6的主要前驅物,其價格波動會直接影響尼龍6的生產成本和市場價格。

未來展望:

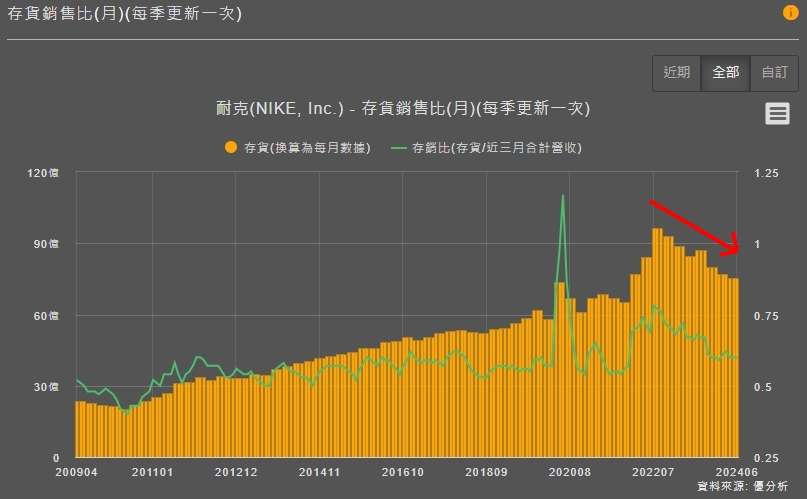

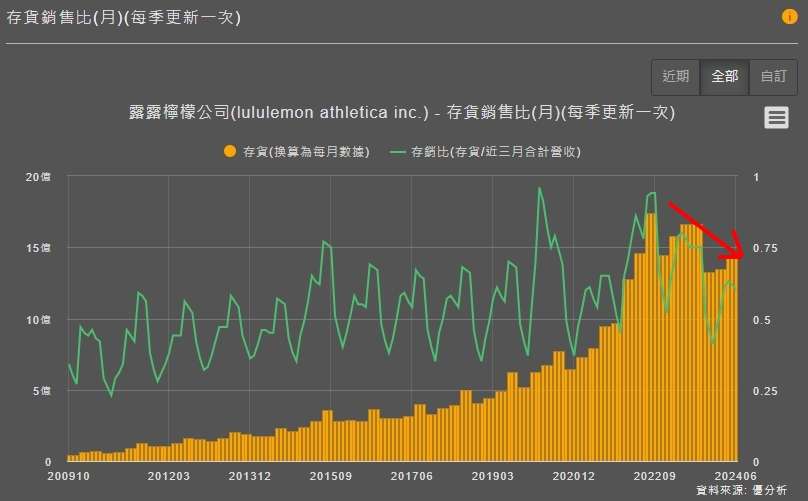

從下游兩大客戶的存貨銷售比中可以看到存貨都有下降,雖然NIKE最新財測展望保守,但全年營收仍有低個位數成長率。

而LULULEMON雖然也是下修今年財測展望,但預期今年仍有高個位數成長率。

隨著兩者庫存去化進入尾聲,雖然仍對於總體經濟有不確定性,不過儒鴻客戶分散,且新品牌(六個小巨人)的佔比可望進一度提升,後續印尼新廠的一、二期產能已開出,並預計於9月達到滿載運行。這將進一步增強公司的生產能力,並有助於降低生產成本,提高營運效率。

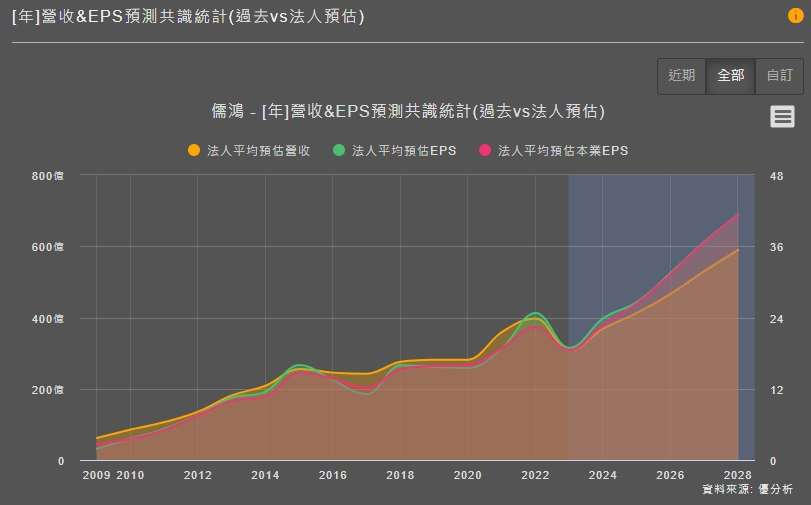

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

結論:

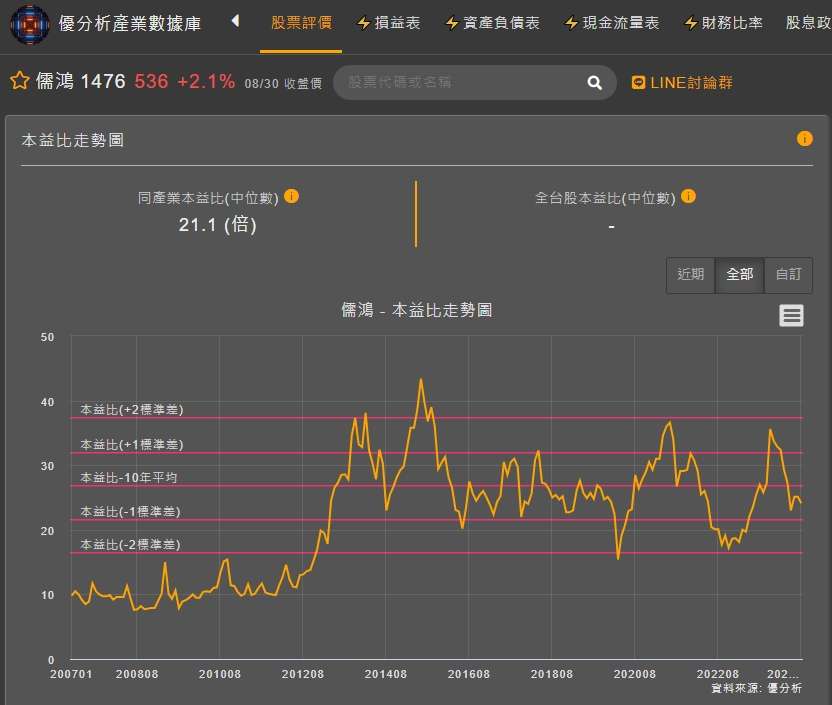

從法人預估EPS來看,未來幾年都還有望持續增長,而目前儒鴻評價仍在10年平均本益比之下,若後續原物料價格能夠持續維持以及經濟狀態不要陷入衰退情境的話,仍是一個值得留意的產業方向。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)