2024年4月11日(優分析產業數據中心) -

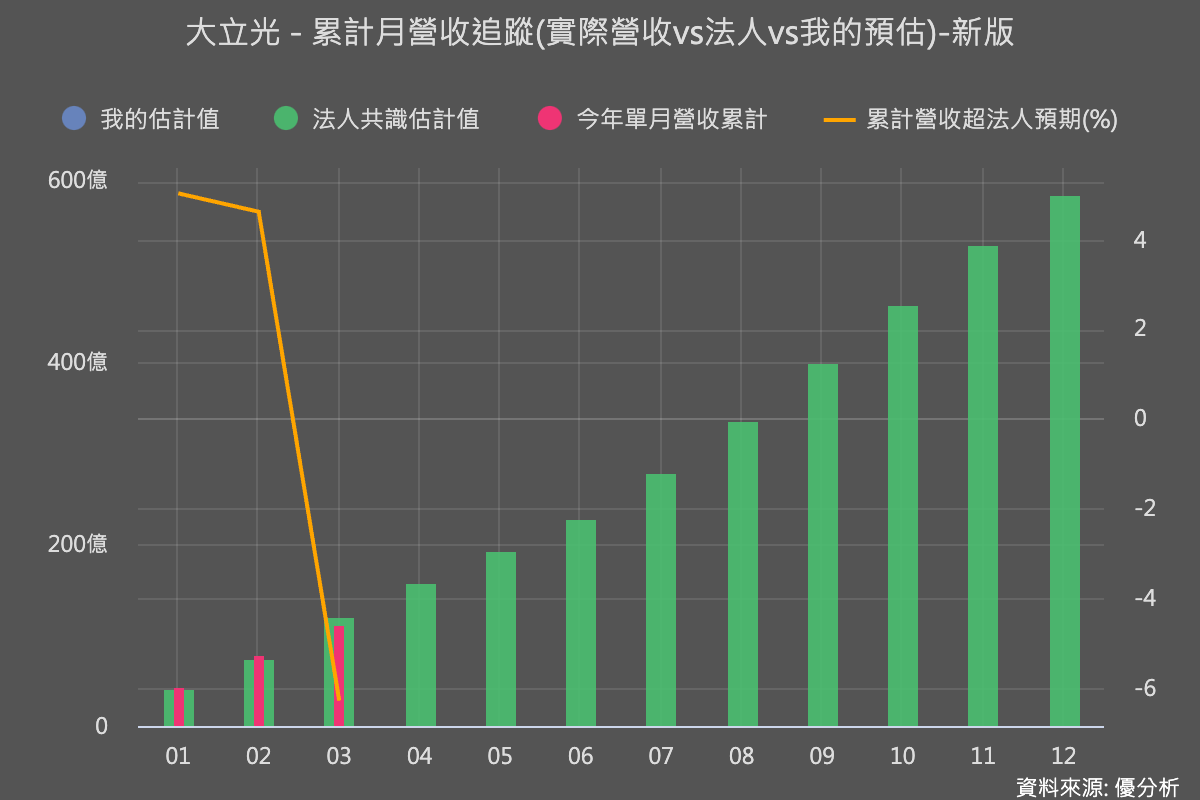

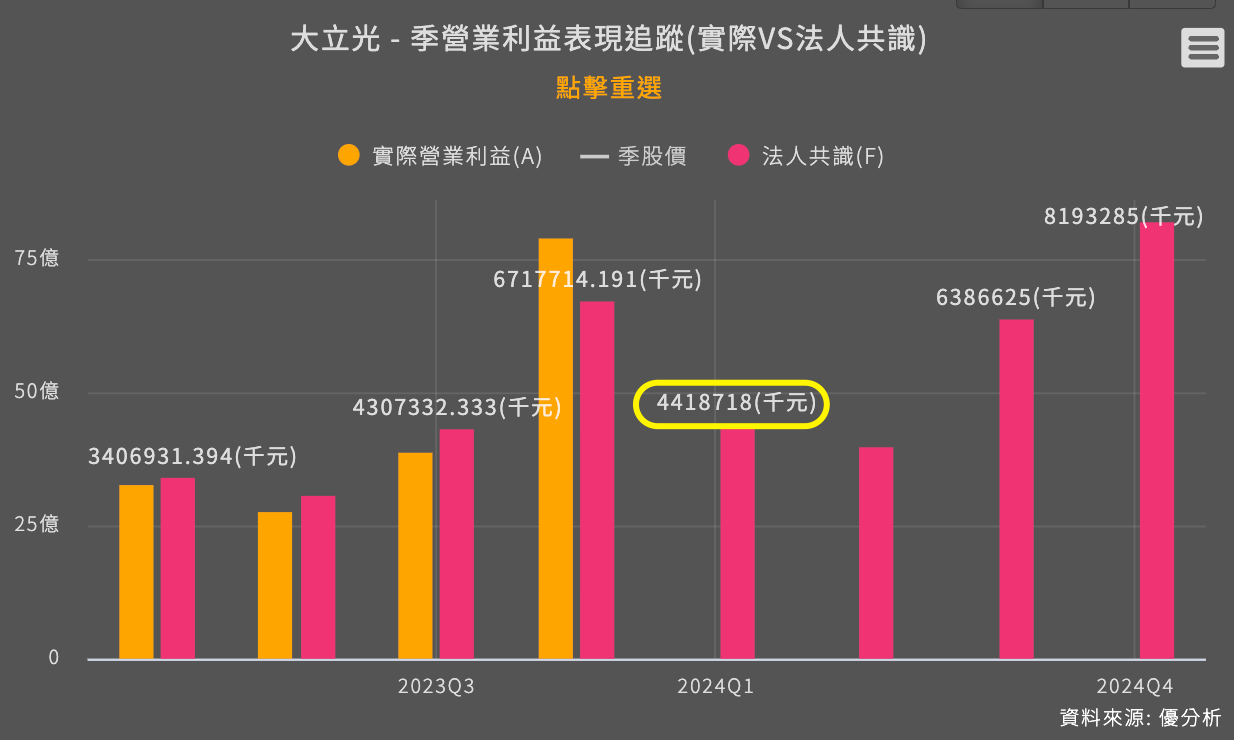

大立光(3008-TW)的2024年第一季度營收和營業利益分別比預測值低6%和10%,這主要是因為iPhone需求減弱、毛利率略低於預期(實際為49.2%,預期為49.3%),以及由於外匯收益導致的員工獎金增加而提升了營運開銷。

儘管營收和營業利益未達預期,但由於大立光在第一季度出現了一筆大筆的外匯收益(新台幣2.34億元),使得每股盈餘達到45.8元,超出了預期的33.69元。

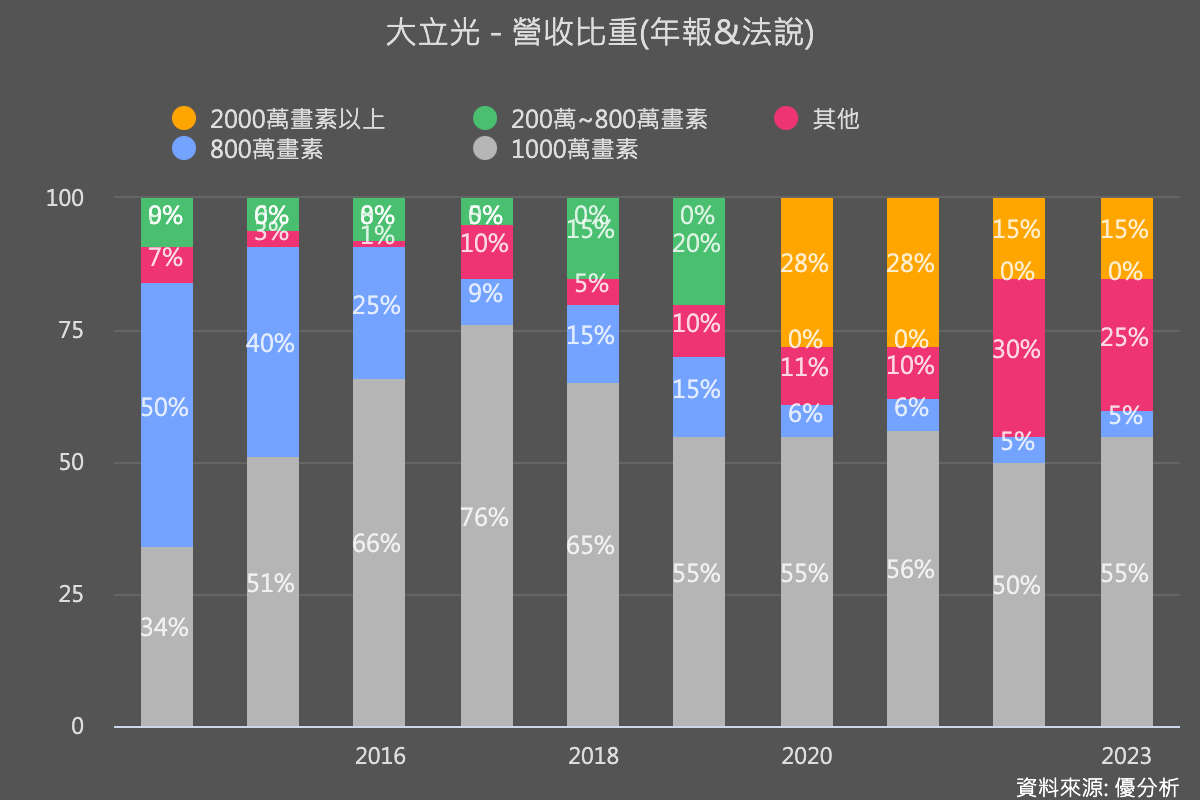

這是大立光電2024年第一季度產品結構營收佔比的整理表格:

|

畫素範圍 |

2024年第1季營收佔比 |

|---|---|

|

20,000萬畫素以上 |

20%~30% |

|

1,000萬至2,000萬畫素 |

40%~50% |

|

800萬畫素 |

5~10% |

|

其他 |

20%~30% |

產品趨勢與未來展望

儘管短期內需求放緩,分析師仍認為智慧型手機的相機鏡頭在未來兩年內仍有升級的空間,包括更多的潛望鏡鏡頭、可變光圈鏡頭、G(模壓玻璃)+P(塑膠鏡頭)解決方案、更大的影像感測器等。

預計在2024年下半年,iPhone將在兩款i16 Pro型號中使用潛望鏡相機(去年只有一款型號),這可能會抵消玉晶光(3406-TW)進入供應鏈分食的負面影響。此外,大立光(3008-TW)還計畫在2026至2027年為主相機引入可變光圈鏡頭,在2025至2026年升級潛望鏡解析度,以及在同一時期升級前置相機解析度。

生產效率與擴張計畫

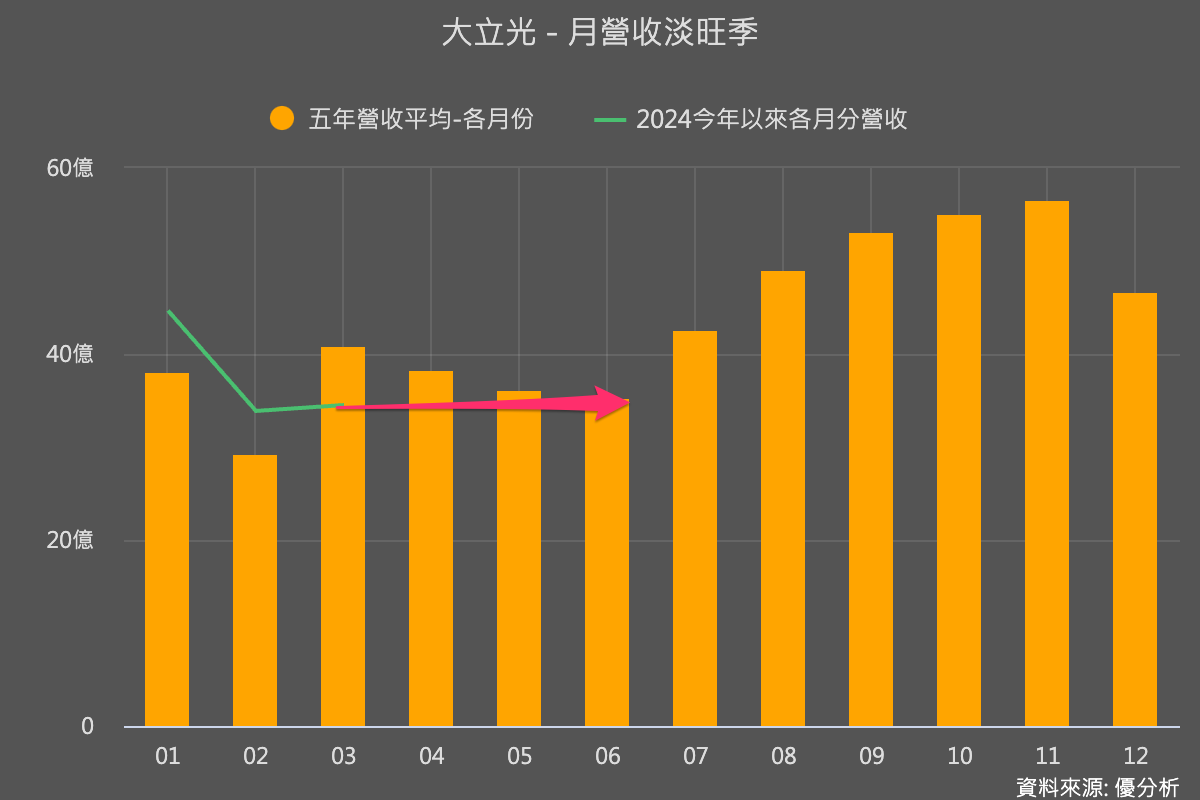

管理層預期,隨著生產規模的擴大和產量率的持續改善,2024年4~5月的訂單動能將與3月份相差不多,6月還沒有能見度,這個說法與過去幾年淡季的平均表現來的更穩,但以平均水準來看則差異不大(見下圖)。這個說法可作為其他手機供應鏈如iPhone的參考。

但由於鏡頭尺寸變大、且複雜程度提高,第三季之後的大量生產期間會讓現有產能有點吃緊,因此公司預計在2024年第四季度實現全產能利用,這包括了2023年第四季度完成的新廠。

根據客戶需求和進一步的規格升級計畫,大立光電計劃在2025年設立另一家新廠,其規劃產能比現有產能還大,未來將動態調整產線。

結論

由大立光的產品組合可以明顯看出手機鏡頭的升級趨勢消失,當產業停止升級後,價格競爭激烈且分食者眾多,是過去幾年大立光營運不振的主因,因此除了關注財報動態之外,客戶對於高階鏡頭能不能形成共識,會是更重要的產業觀察點。