康舒(6282)在農曆年前宣布以5.05億美元(約台幣153億)併購了ABB的電源轉換器部門,市場因此看好未來獲利將明顯上升,帶動股價明顯上漲35%以上。

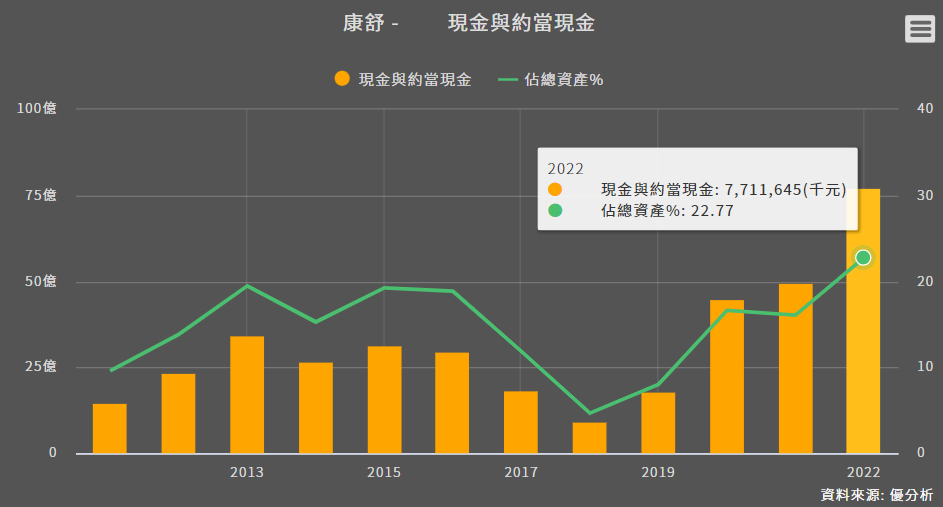

不過到2022年為止康舒現金只有77億,相較併購金額、手頭現金遠遠不足;所以3/17股東臨時會上通過,將資本額從70億提高到150億,以及辦理不超過2億股的現金增資。

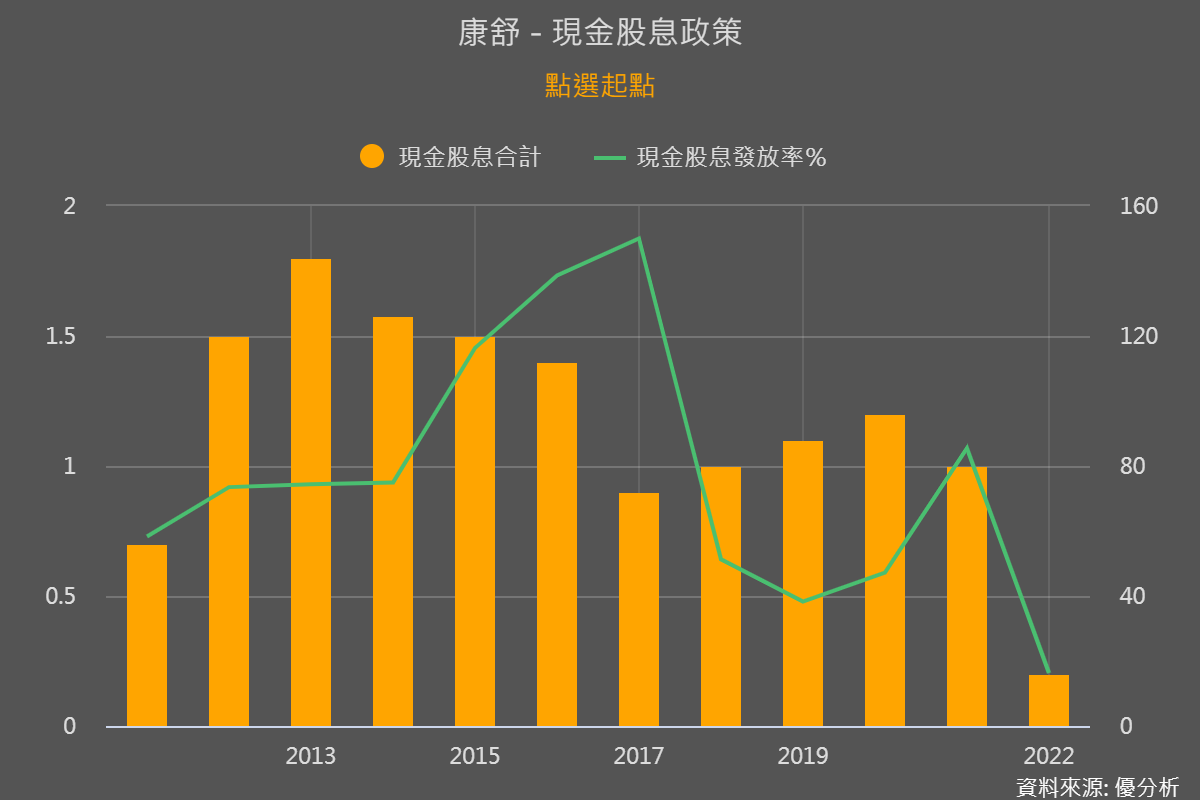

且為了保有更多現金為了日後的發展,2022年的配息率僅有16%、遠低於過往。

配息率大降加上增資,引發市場對股本增加、獲利會被稀釋的恐慌,股價在40元左右顯露疲弱姿態。

為什麼手頭現金這麼不夠,康舒還是硬要花這麼多錢併購?本篇來進一步認識併購的新部門,以及最後來看股價已反應到哪裡。

ABB帶來的產品組合優化

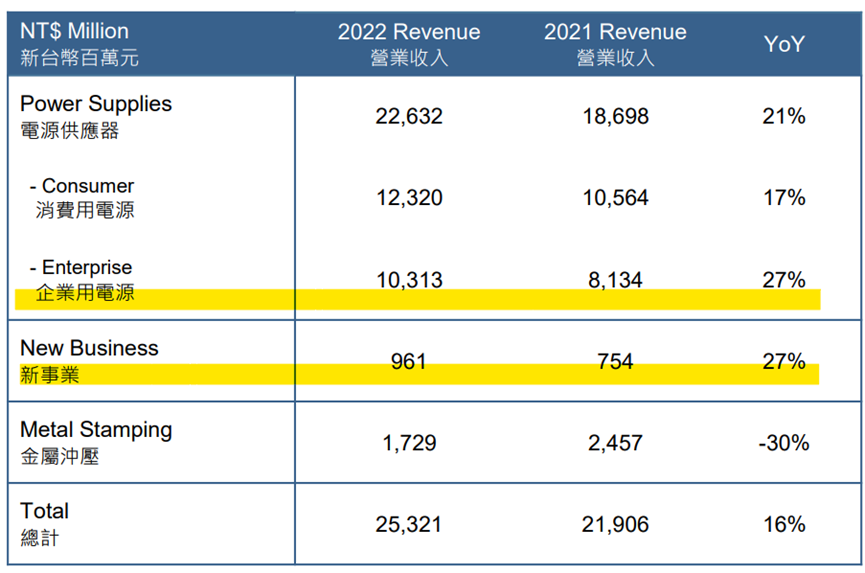

最新法說會資料顯示,毛利最好的兩個部門:用於伺服器、資料中心、網通設備的企業用電源供應器,以及新事業(電動車與太陽能站電源供應器),營收成長幅度高、達27%。

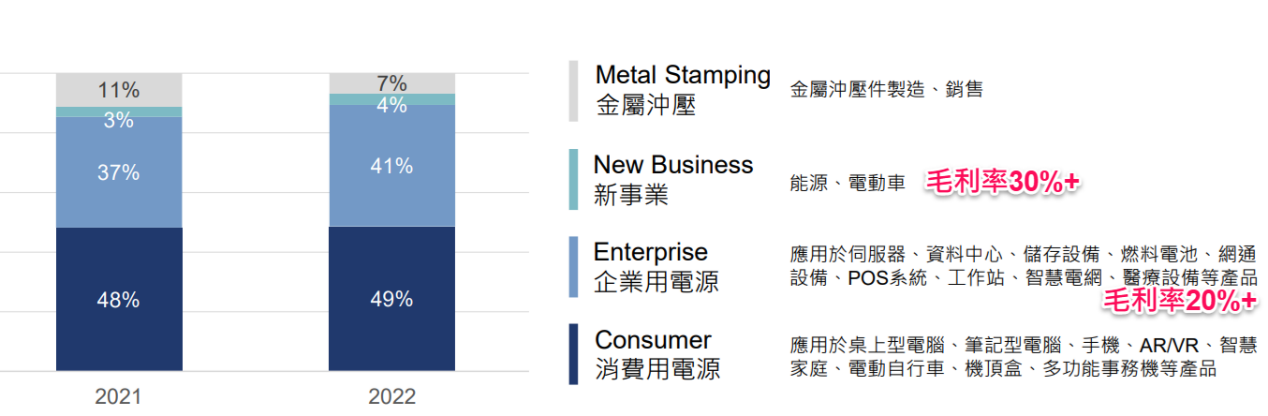

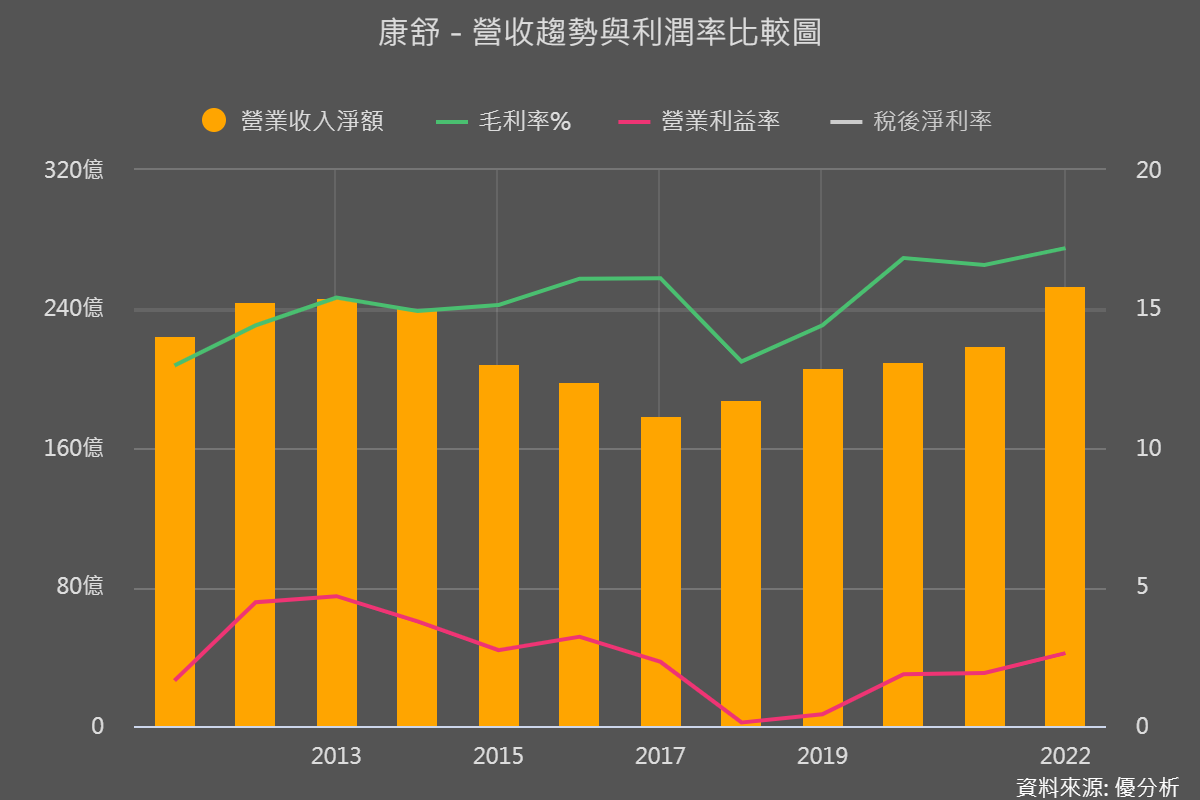

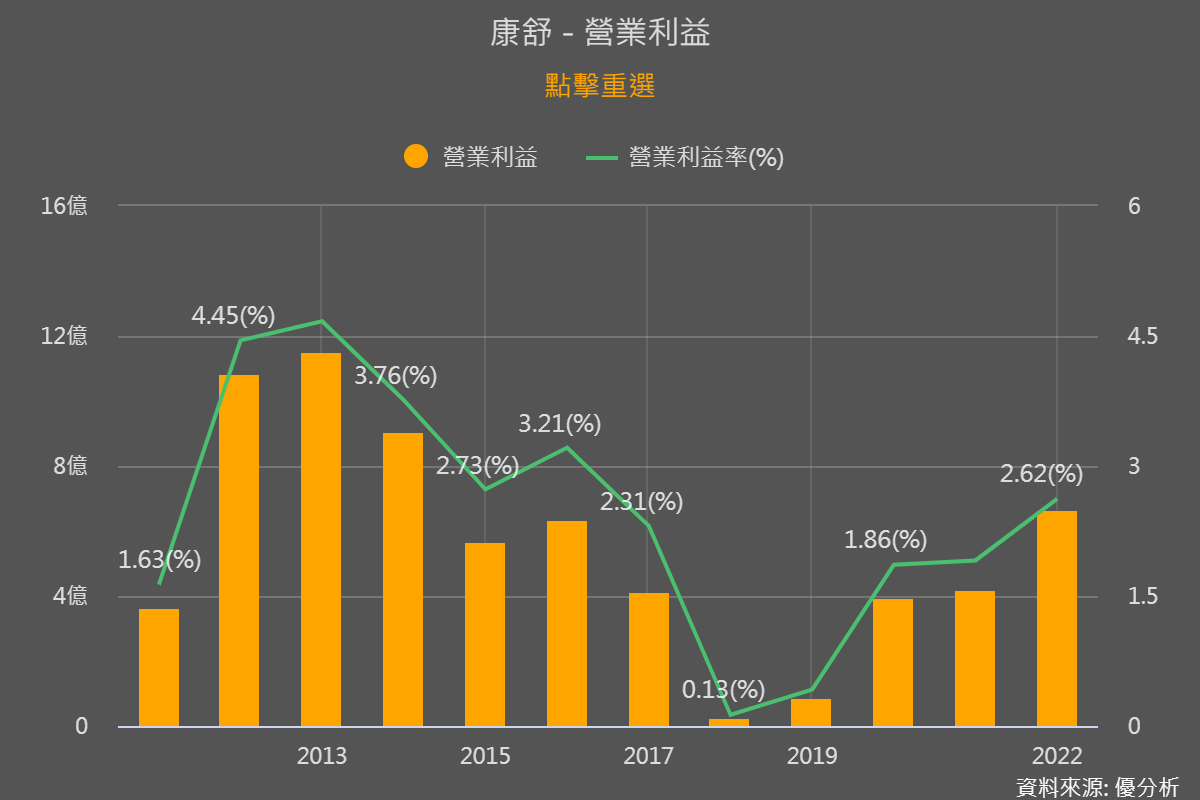

兩大毛利好的應用領域大幅成長、帶動康舒整體營收與獲利情況逐漸改善。不過雖然積極轉型,但消費型應用領域占比還是最高、仍達近5成,且毛利率雖已突破新高,但本業獲利率(營利率)成長幅度仍很小、也未突破過往高點,顯示轉型過程中營業費用高,毛利率勢必要再有明顯提升。

要讓毛利再提升,產品組合一定要再更優化、消費型應用占比要能明顯下降。而ABB 轉換器部門掌握電信、資料中心、高效能運算、電動車充電基礎設施、倉儲自動化等高階應用,總部就位於美國、已積極耕耘北美電信市場數十年,電信事業占營收比重75%、資料中心約11%,主要客戶包含美國最大電信服務商AT&T,以及雲端服務業者Google、Amazon等。

所以這項併購不但可以讓康舒擁有更好的產品組合,也能更快速的跨入美國市場的電信及資料中心基礎建設商機。法人更預估,與ABB電源供應部門合併後,康舒產品組合將新增電信電源、且可占營收比重20-25%,而消費性電源降至35%內。

ABB帶來的獲利前景

消費性電源從近5成降至35%內,又多了毛利更好的產品線與客戶;再從ABB電源部門在2022年營收約133億台幣、營利率約12%來看,占康舒2022年營收比重約53%,按此比重估算,有望帶動康舒營業利益從2022年的2.6%提升到7-8%、超越過往高點。

且北美電信業者目前看來資本支出也未出現明顯下修,後續北美5G轉換潮正明顯開始、有望帶動3年的拉貨期,也就是ABB電源部門將持續成長的可能性很大,將進一步壓縮康舒毛利低的產品線,整體獲利率有望再從8%起跳。

除了產品線增多、擴大市場、改善獲利率之外,原本產能主要集中在中國、陸續轉移產能至菲律賓的康舒,併購後產地也多了墨西哥、印度等地,在應對中美貿易戰等情況將會更有餘力,所以康舒才會砸鍋賣鐵都要併購。

目前看來併購的確利多於弊,那法人預估也是這麼樂觀嗎?

法人預估與市場反應情況

原本高毛利新能源電動車業務,康舒預計 3年後也就是2025年,占比將從現在的3%提升到8-10%;而2023年也因有日本電動車客戶加入,營收可望大幅成長2-3倍,將帶動毛利率明顯提升。

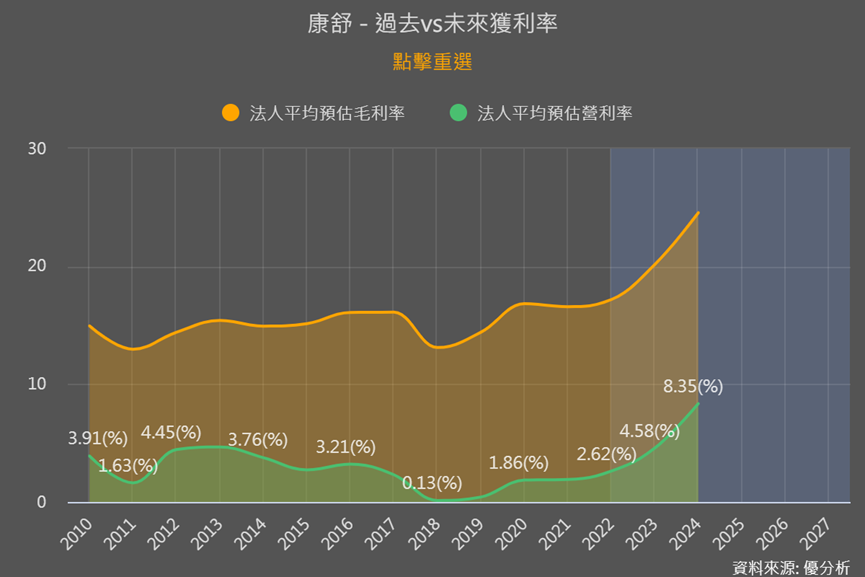

因為收購的新部門目標今年6月完成交割、7月開始併入財報,所以下半年後才有機會看到收購後帶來的獲利提升情形。下圖可看到目前法人預估2023年營利率可提升至4.6%、2024年全年都可認列進財報下、將大升至8.4%。

可見併購效益加上康舒原本自身營運積極轉型下,法人很看好2023-2024有很明顯的成長,後續營業利益率就是我們需要密切追蹤的關鍵。

不過法人預期這麼好並不一定反應在股價上。

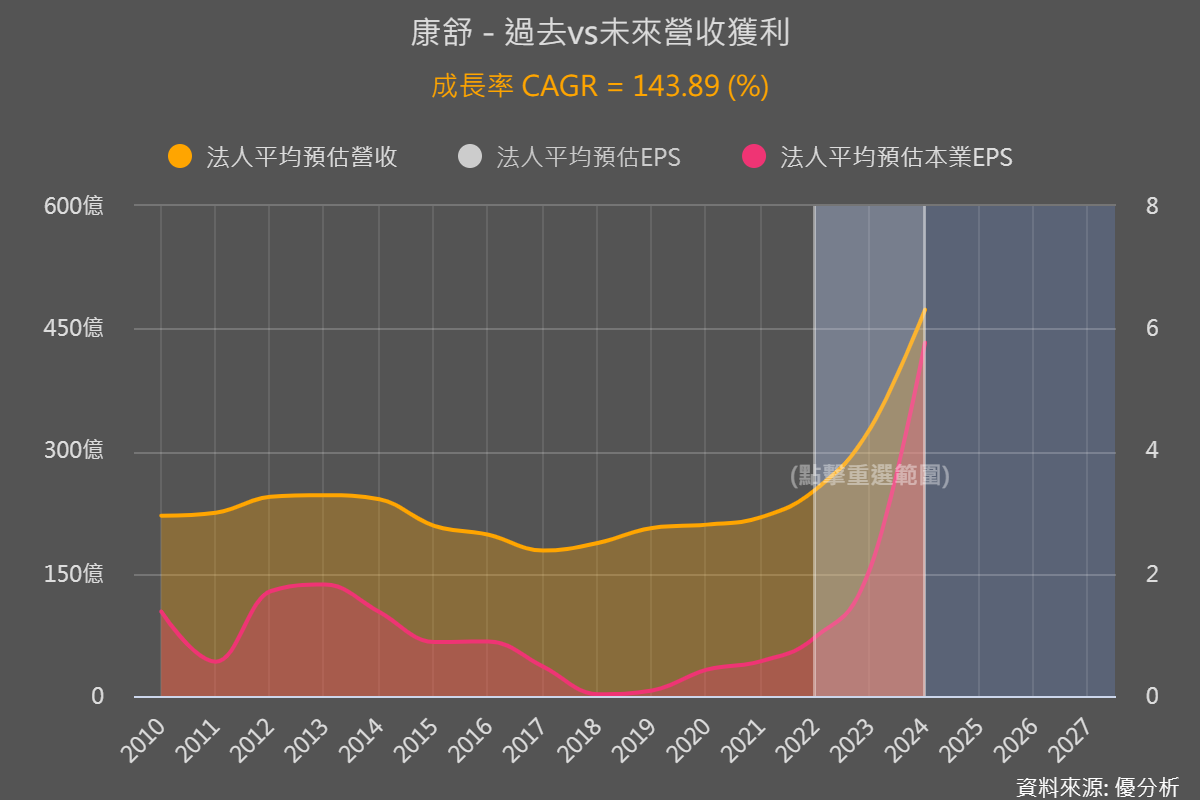

用DCF折現模型來反推,目前股價反應市場認為康舒未來五年成長率是23.5%,聽起來已不少,但要是看旁邊紅框、EPS要是以23.5%成長率來發展,要到2025年康舒的EPS才能突破2元,明顯低於法人對接下來兩年2023與2024年本業EP分別是2.1與5.8元的預估。

結論

即使法人預估有可能偏高,但在了解ABB電源部門帶來的獲利成長空間後,目前股價隱含著康舒到2024年EPS都未能有2元,看起來的確不太合理;如果再用過去文章提過的股價營收比PSR來看估值位置的話,現在也還在低於1倍的位置、也偏向被低估。

主要是康舒對今年上半年的展望,從可望小幅年增,改為預估前兩季營運較沒表現;而且在大環境景氣不佳、併購獲利率尚未明朗、短期營運又可能衰退情況下,股價在併購利多消息後也已漲了一段,所以目前情況就是缺少繼續向上的動能。

對於之前就已把握機會上車的投資者,短期股價的疲弱根本不算什麼,因為報酬率早就超過20%,只要照著觀察重點持續追蹤,就沒什麼好擔心的。而對於尚未上車的投資者,上述模組數據工具就是讓我們判斷現在的康舒,是否遇到下檔風險小、上漲機會較大的好時刻。