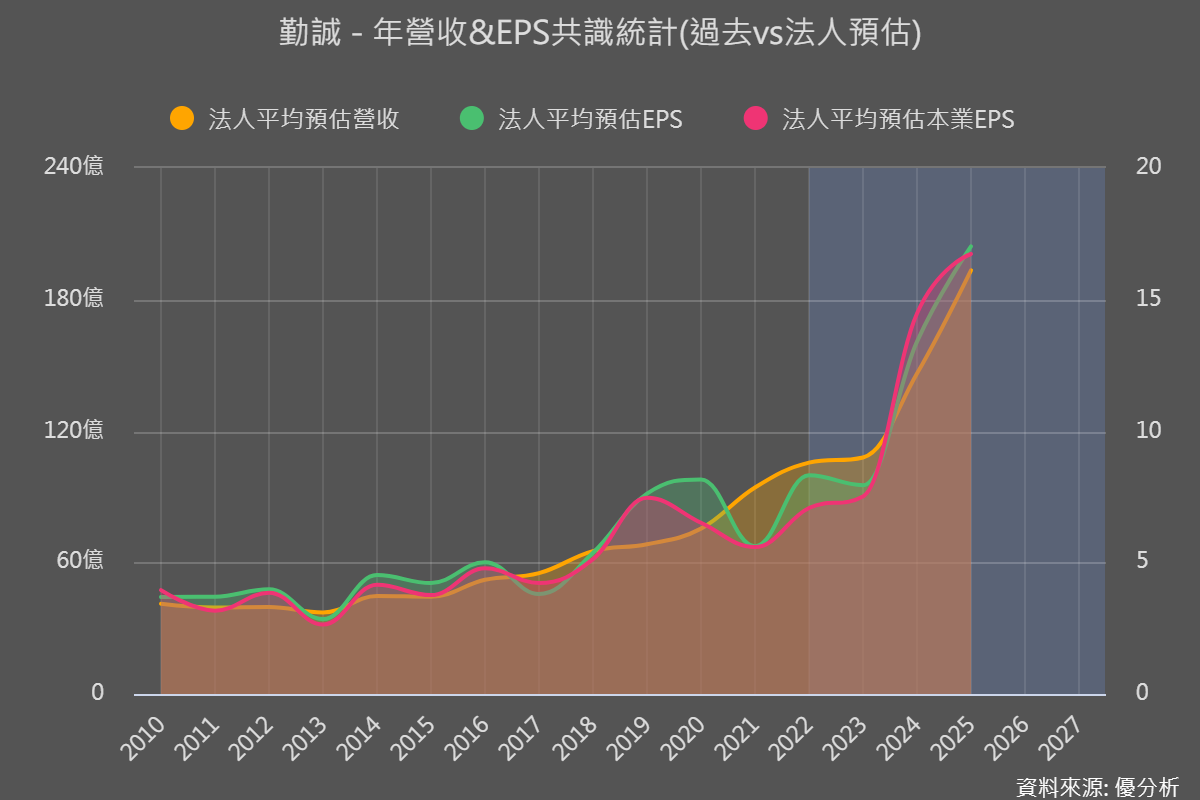

勤誠(8210-TW)預計九月底開始大量出貨AI伺服器相關產品,將帶動今年Q4來到今年營收與獲利的最高峰。明後年在傳統一般伺服器的回溫下,可望創下營運新高。

以下只包含分析師提問QA的環節。若要參考前一段公司簡報與營運方針的報告,請參考這一篇連結:【公司報告營運方向】

謝謝執行長的說明,那現在開始進行Q A的環節。線上投資人如果有對於公司想要了解的部分,都歡迎使用畫面中的留言功能提問,謝謝。

分析師提問:好那第一個問題是,總體環境變化快速目前公司的訂單變化狀況如何?

好,如剛剛所提到目前外部的環境確實變化的非常快,但是我們也看到了AI的需求很強,不過整個通用型general server還是處在一個庫存去化的階段,所以我們還是期待整個Q3底開始慢慢地導入新平台的轉換需求之後,第四季有機會是今年營收的一個高峰。

分析師提問:那再來是關於2024年AI伺服器及一般型伺服器的展望,想要請問公司目前的AI應用營收占比、毛利以及產品開發的進度為何?

從去年中開始我們接到的一些AI的專案我們在今年大概第二季左右開始就有一些小批量的出貨。那剛剛也分享到我們預計會從九月開始會進入量產。同時我們也已經有接到一些明年的新訂單。那當然我們是期待除了AI產品自己本身的發酵以外,也可以帶動周圍的general一般伺服器的需求來去貢獻我們明後年整體的營收還有獲利狀況。

那如果要看AI的占比的話,我們現在粗估大概是在全年的營收的15到20 %。不過這個還是要看整體通用型伺服器復甦的情況去做一個估算。所以明年AI伺服器的貢獻以絕對金額來看,我們還是期待可以再成長。

那同時AI伺服器的設計難度比較高的,所以他是可以帶動ASP(平均單價)及毛利的增加。

分析師提問:那再來是針對各地區客戶開發的狀況,在中東地區我們有看到明年有強勁的興建資料中心的需求,那想要請問說明年是否會受惠這個商機?那另外中東目前部分訂單如果是雙相浸沒式Server,那是否就不需要機殼,只有外部tank的需求,那tank的部分我們勤誠也可以做嗎?在2024年的營運如果考量中東客戶訂單的預期,是否有機會調升出貨量預估,優於過去10-15%的水準?

目前我們各地客戶來看的話,美國及中國的客戶從去年第四季開始就有一個新舊訂單的調整跟庫存調整的階段,那現在到第三季也是處在這個期間,然後從Q3底的時候我們期待會有一些新平台的轉換需求,一個重點是目前整個訂單看起來是不會消失的,那未滿足的訂單是會遞延下一個季度或是下個月來去做滿足。那對於新客戶的話我們還是會去篩選符合我們毛利想法以及跟我們想去經營的客戶來去增加通路開發,那這個也是要去關注各個地區經濟復甦的狀況,那至於新的地區的訂單,我們其實一直都有在參與,針對全球的重大案件我們不會缺席,但是為了保護客戶的機密我們不便透漏太多。

分析師提問:那再來是針對公司下半年的營收及毛利的看法,想要請問相同U數AI伺服器、一般型伺服器產品的毛利率範圍?

整個訂單來看的話呢我們下半年的營收狀況如剛剛所提到的就是第三季還是會有一點點在這個庫存調整的週期,那也要看整個general server的復甦的狀況,那以AI來看的話呢,他的出貨量占比雖然不高,但是他的ASP(平均單價)比較高,所以可以帶動整個毛利的優化去把產品組合優化。所以我們還是會期待就是說在AI自己的優化以及我們標準品在台北電腦展Computex之後所帶來的新訂單可以來去把我們整年的毛利在優化起來。

分析師提問:再來想要請問公司訂單能見度及產能利用率大概是多少?然後第三季因為新平台的delay是否會在第四季補上還是會對今年全年的營收造成影響?

原則上我們的訂單能見度都會維持一季左右,但其實我們每一個專案的開發都會持續很久了,從N P I到MP都會蠻長的一季度,那我們每周也都會去跟客戶確認他們實際的需求,那確實今年以來整個訂單變化的速度比較快,那掌握度的話我們也會持續的跟客戶持續去做溝通,不過我們很慶幸的是整個雲端的需求並不會消失,往往如果有任何變化的話也只是延期的拉貨,最終以整體長期來看最終對公司的營運貢獻都是會進來的。

分析師提問:再來想要請問公司CPU新平台的產品開發進度跟上線的狀況?

初步我們看他量產的時間會在大概在Q3底,但是這個也是要看全球的經濟狀況跟客戶實際的需求來去安排我們的出貨。

分析師提問:那再來想要請問水冷的產品進度如何?在2024年水冷伺服器散熱方案是否會量產出貨?

目前的話我們水冷的產品有分兩個部分,從標準品來看的話我們已經有設計可以適配水冷板的產品,那從專案型JDM跟ODM的部分我們也是跟客戶持續的在做共同的開發。那這兩個部分的話都會粗估在明年的下半年開始出貨有貢獻進來。

分析師提問:另外想要請問庫存調整期間預計到什麼時候?CCC Days(現金轉換循環天數)變化的原因為何?

我們的庫存從去年第四季開始有比較大幅度的下降,原本預估今年第一季會比較開始不會延續那種降幅,但是後來因為整個客戶的資本支出往後延,所以我們預估到了Q3或是Q4才會看到比較大的調整(可能是說復甦),所以大概對我們CCC Days的影響也是在庫存這一塊,下半年我們應該還會看到進一步的下降。

分析師提問:想要請問Q2稅率較高的原因為何?如何評估下半年或全年的稅率?

我們第二季的稅率較高主要是未分配盈餘稅,在台灣部分的影響。那預估全年大概還是在25到26 %的稅率水準。

分析師提問:那另外想要請問公司針對費用率的看法為何?

目前預估還是跟過去一樣,大概應該在10到11%之間的一個費用率。

分析師提問:那另外想要請問minority收入增加的原因?

這是受我們有一家投資公司在五股的NCT廠,這個佔我們投資的七成的股權,那因為今年他們的營收跟獲利進展的比較多、訂單量比較多,所以可以看到少數股權收入的增加。

分析師提問:另外想要請問今年跟明年的資本支出規劃?

那預估今年的資本支出大約落在1.5-2億台幣之間。那主要還是投資在我們一些自動化設備的優化、RD、還有一些品牌上面的推廣,那明年的資本支出看起來也是落在我們比較中小型那種投資甚至一些資本支出汰舊換新的部分。

分析師提問:另外想要請教針對匯率影響數的狀況為何?

我們今年還是有匯兌利益,那大概主要是在大概六月份以後台幣兌美金也開始走貶,所以還是有產生匯兌的利益,那基本上我們還是以營運的自然避險為主。

分析師提問:想要請問公司今年的折舊費用多少?嘉義的設備折舊已經開始攤提了嗎?

我們今年全年集團的折舊大概是折合台幣大概兩億多,其中嘉義大概佔了8000多萬,所以嘉義廠是已經開始攤了。

分析師提問:想要請問公司七月營收下降的原因是什麼,是客戶有遞延訂單嗎?那另外想要請問公司第二季AI營收占比多少

七月營收的下降主要就是我剛剛講的Q2 比 Q1好,那Q3 我們現在看到可能會跟Q2持平,特別七月跟八月因為都在放暑假,要等到back to school的時候我們看到現在訂單要九月的時候才會成長,那當然這是我們目前粗估可是我們看到就是說整個第三季會跟第二季差不多。頂多就是看九月份如果我們有看到現在的forecast不會變的話,那就會稍微略高。當然第二季裡面的AI的這個MP I確實你知道是占比比較高的。

分析師提問:另外想要請問公司如何定義AI Server?公司在AI Server的市佔率以及競爭對手是誰?

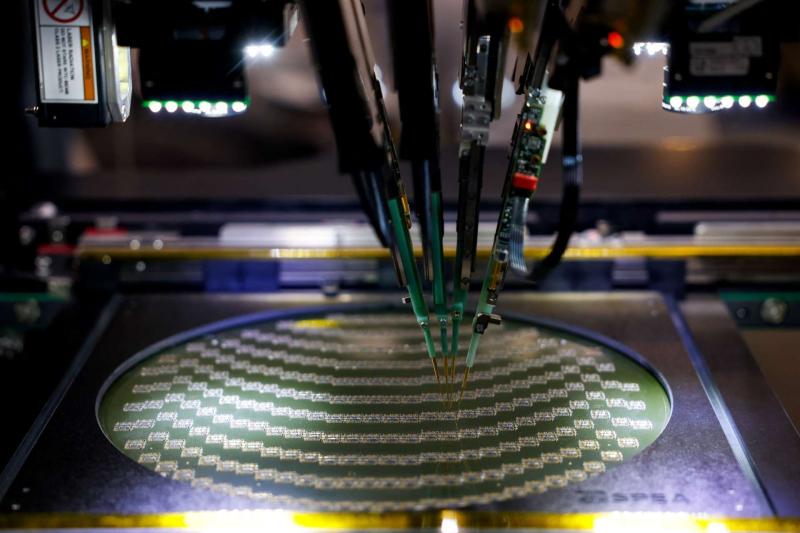

我們現在的AI Server以我們做機殼來講就叫做GPU box,這是我們終端客戶講的術語。那他裡面都會放多種比較多個GPU.,那通常在他一個雲端終端客戶那邊那他可能就會放一個到兩個的這樣子的GPU box,所以我們一直強調他的量不會大,可是他的ASP平均單價是相當高的。

OK,那至於說我們現在在講說什麼市佔率呀,我覺得這個都有一點你知道嗎,這個怎麼講就是,我覺得以現在來講都在MPI階段我們很難去回答。

競爭對手永遠都是有的,不過以我們現在在做的一兩個終端客戶裡面我們都還是屬於first source不是second source。second source現在都還沒有進來。

分析師提問:另外想要請問公司預期傳統的伺服器需求何時有機會回溫?對於2024年傳統伺服器的需求看法是什麼?是否會持續受到AI伺服器擴散的排擠效應的影響?

這個問題相當好,我想就像我剛剛講的,我們講的,也不要講傳統的,就是我們一般講的general purpose server,一個Rack(機架)裡面,他放AI的部分可能只有1-2%,他剩下的就是我們講的 general purpose server 1U、2U或者4U的,所以他不可能會掉的,他只是碰到在後疫情時代,終端客戶當初你知道嗎,在去年太樂觀了,所以他的庫存放太大,所以他們現在努力的你知道,去處理庫存的問題,然後呢就去把這個新平台往後延,當然也是因為他的終端客人今天的需求比較不旺,因為整個總體經濟趨緩了,所以呢在我這一次呢,最近的幾次出差不管是在中國或是美國,大家都對於2024年我們這個所謂的傳統伺服器也就是所謂的這個general purpose 伺服器是在明年一定會回溫的。

其實我們已經在,我剛講了新平台的轉換的時候我們已經在第三季小量的訂單開始了,量產訂單開始,然後到第四季然後一直延續到明年,我相信在明年他在爬坡,到了後年更進一步你知道,一個高峰期。那他會不會受到AI伺服器擴增的一個的影響,我不認為,這是一個並存的比例的問題,而且是一個應用的方向。

分析師提問:想要請問公司2024年新案開發的狀況,是否有更多的AI專案開案,包括美系與中系客戶嗎,那在中系客戶的部分與AI進展上是否有禁令風險時期,取得晶片不容易?

Ok,我們永遠都是在做量產的東西,馬上就要做下一代新產品,所以勤誠一直都是用這個方法,不管是跟我們的這個大客人或者是我們今天自己的標準品渠道生意,我們都是這樣在做的,那這裡面包括有AI的專案,AI專案確實我們現在看到持續在增加當中,這裡面有包括美國也有包括中國,甚至有我剛剛講到的中東地區。

那另外在這個中系客戶這個AI進展會不會有禁令的風險,那我要講的就是說其實Nvidia在這個部分低階的(指A800)他一樣今天是在中國是可以賣的,在高階上沒有(A100與H100)。所以我們在中國這邊跟幾個大客人也已經拿到GPU box AI Server有關的一些MPI的產品目前在開發當中。

分析師提問:想要請問公司在浸沒式水冷方案的進展,還有想要請問可供貨產品以及技術優勢為何?

基本上我們已經在做一些Proof of Concept(POC),有些已經完成有些是在進行式,那通常完成了之後客戶他自己會評估要不要變成一個量產的產品,所以這次會跟客戶一起來設計一起走的,那我們的優勢主要還是在我們的機箱上面,所以我們會配合他們在機箱上面你知道,不管從散熱的機構解決,我們會跟他們一起你知道,一起在進步一起研究,所以這是我們在機箱上面的一個優勢。

分析師提問:想要請問公司AI專案進度是否有更新?

我想我們這個都一直持續在用,其實我們在今年一直把這個AI Server放大的時後,其實在去年的時候我們已經在做這個MPI,只是那個時候我們不知道這叫AI Server,那時候我們都稱為所謂的GPU box,所以這個進度一直都在做,去年就已經在設計了然後到今年的第二季其實蠻多的小批量的生產。然後到第三季我們要進入到開模,那第四季我們已經陸陸續續看到量產的訂單已經進來了,然後另外又有一些新的專案,目前又在P O C的階段,然後接下來會進入MPI,所以這是一個cycle。所以呢目前是這樣一個情況。那比重方面,我剛剛沒有講得很全面啦,不過大概的比重還是在15到20 %左右。

分析師提問:想要請問公司AI與一般伺服器機櫃最大的不同與設計的側重點在哪裡?然後想要請教AI Server機箱設計與一般最關鍵的不同在哪,浸沒式的設計又是如何的不同?

第一個喔,AI的Server我還是換一種方式講叫做GPU box,所以他基本上一定是個高U數,不過當然也有低U數,比如說我們2U裡面可是他可能只能放一個GPU,那講到AI Server通常他的GPU會放得更多,所以這是AI伺服器與一般伺服器比較大的不一樣的地方就是大U數。那大U數裡面每一個part(零件)就非常多。因為比如說我們今天一般在傳統的一些伺服器我們做到大概五六十個Module(模組)就差不多了。可是到了這種高U數的時候,他的Module Parts(零件模組數量)就可以高達上百個。所以他的複雜度就更多了。

分析師提問:另外想要請2023年第四季AI量產之後,GPM(毛利率)是否可以超過2023年第二季,大概會落在什麼區間?那考量AI產品的GM(毛利率)較高,如果明年AI的比重明顯提升,GM(毛利率)是否有機會回到過去幾年較高的水準,有可能會落在25到30個percent的區間嗎?

我們的整體的GM的部分,我們全年的期待還是希望能比去年再回升至少一到兩個百分點,那確實整個AI的狀況是有蠻好的來去優化我們整體產品組合。再加上我們標準品的一個優勢,所以我們還是會維持就是對於GM優化的目標,然後也是我們全年的一個首要目標。那至於說回到25到30 percent的水準,我們還是要以整體一個大環境的狀況來持續做觀察。

分析師提問:想要請問公司2023年第三季的營收概況,2023年第四季會比2022年第三季高嗎?那想要請問下半年的毛利率走勢為何?

整個營收狀況剛剛已經有稍微分享到我們第三季還是會有一部分通用型的產品是處在庫存調整的,所以整個營收的復甦力度會比較溫和一點,那至於說整個第四季我們還是期待他是全年營收的最高峰。那下半年毛利率走勢的話我們也是期待就是在第四季除了營收規模還有產品組合的優化來去帶動我們整個毛利率在第四季達到一個更好的狀況。

分析師提問:想要請問公司2023年第二季的計M是23.6%,除了產品組合的影響以外,有多少是匯率影響,那有多少是成本轉嫁。業外收入34M(3400萬)的結構,是否可以請公司分享?

我們今年2Q的GM 23.6 %主要來自產品組合的一些影響還有一些成本的優化啦,那匯率的影響數其實不大,當然有影響但是不大,最主要是我們新台幣的整個貶值介於一個percent上下。那業外收入主要是成分主要是利息收入啦,以及匯兌差異的部分。

分析師提問:想要請問第二季毛利率公司亮點,跳升的原因是因為AI比重達到20到25 percent嗎?那2023年下半年公司的看法覺得怎麼樣,那至少會不會跟2Q持平或者季增?然後另外想要請問整體市場伺服器3Q還在庫存調整,那Q3季增季減騎簡的幅度的看法是什麼?對於2023年全年的展望怎麼看?

首先回答第二季的毛利率亮眼跳升的幅度當然包含整個產品組合的優化,那其中就包含AI的部分以及我們標準品的部分,那下半年的毛利率還是期待持續的優化的,那當然也包含新平台的A S P提升,然後AI的部分也是持續的增加。那在整個第三季的季增幅度來看的話,我們初步是估會持平到小增,那全年營收還是會力拚持平。不過這個還是要看整個通用型的復甦狀況來去做一個估計跟實際狀況的調整。

分析師提問:想要請問公司因應新地區資料中心的崛起是否有增資的需求,另外想要請問未來是否有籌資的規劃?

這個的話我們會依實際的狀況來去做一個評估,有更多資訊的話會再跟各位分享。

分析師提問:想要請問公司一般Server跟AI Server的毛利率各約多少?A S P各差多少?那想要請問第三季的毛利率會比第二季好嗎?

我們傳統的伺服器其實各位就可以去看我們的去年前年的毛利狀況,因為去年是比較少AI的Server,那今年這個加入AI的狀況來看的話,確實調升的幅度各位可以在第二季有初步的看到他的成果,那他這個ASP的差異,比較難去做一個比較因為每個專案的差異不同,那我們還是會期待說第三季甚至接下來的各個季度都會有這些新產品來去帶動整個毛利率持續的優化,所以還是要重申我們今年的目標是我們的毛利率持續的做優化。

分析師提問:想要請問公司AI Server佔公司的營收15到20%是指2023年全年的預估還是指第四季的營收?

目前的話這個是以全年來看的但是這還是要說因為你這個占比會更整個分母的總數來去有一個變化的,所以這個是我們初步的估算,還是會跟整個general server復甦的狀況來去有一個不同的比重。

分析師提問:請問公司2023年第四季營收區間跟2023年營收YoY的目標?

公司回答的:我們第三季的話營收維持一個持平到小增,第四紀的話呢我們就會以整個新平台導入的狀況而具有一個營收的成長,那全年的營收YoY的話我們還是會力拼持平的一個目標。那當然整個通用型的復甦的狀況我們還在持續的觀察當中。

分析師提問:想要請問公司AI的專案中是否有客戶因為拿不到GPU而延後出貨?

目前我們是會跟著客戶的需求來去做出貨,所以客戶是否拿得到GPU是我們的終端客戶要去處理的問題,那我們就是配合客戶的需求來去幫助他們。那當然有其他電子件有其他相關的議題的話,我們的訂單也都不會消失,所以最糟就是延後的出貨而已。

分析師提問:現在開放最後一個問題,想要請問勤誠在浸沒式的產品有哪一些,是機殼跟Tank嗎?

我們目前的話在這兩個部分都有配合客戶做開發,有更多的細節之後可以再跟各位分享。