產業研究範圍:電力電纜

涵蓋公司:

大亞(1609-TW)、合機(1618-TW)、華電(1603-TW)、華榮(1608-TW)、宏泰(1612-TW)、大山(1615-TW)、億泰(1616-TW)等七家。

2024年3月27日(優分析產業數據中心)

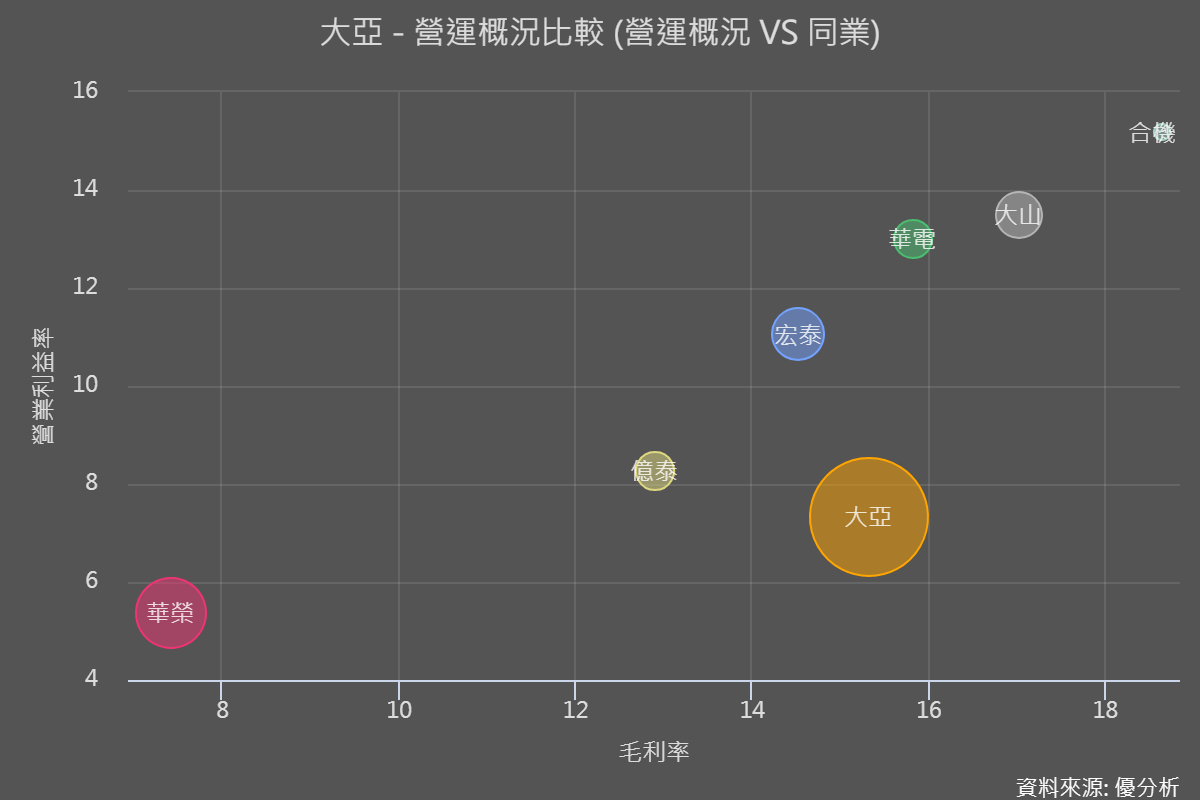

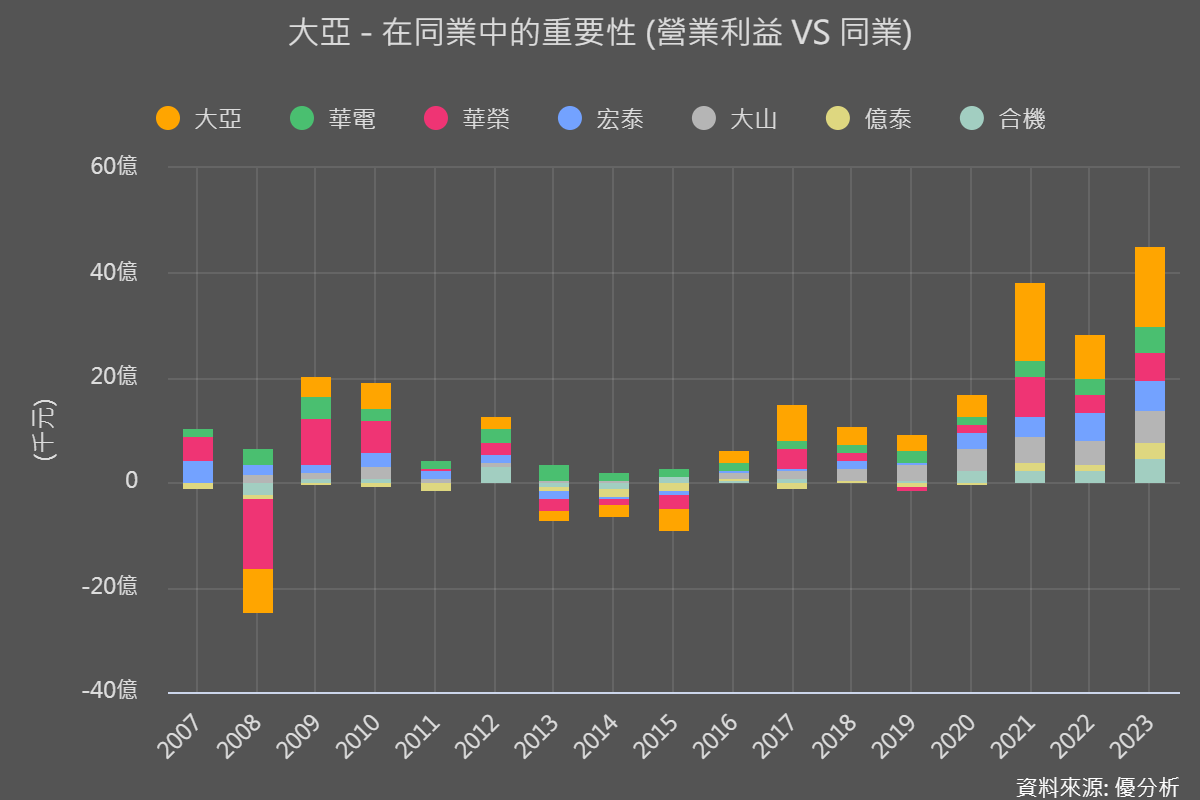

2023年,台灣這七家主要的電力電纜公司合計本業獲利為45.05億元新台幣,較2021年高峰38.25億元,增加了約18%。其中,大亞(1609-TW)於2023年的獲利佔比為34%,單年度賺了15.38億元新台幣,是這個族群中的標竿公司。

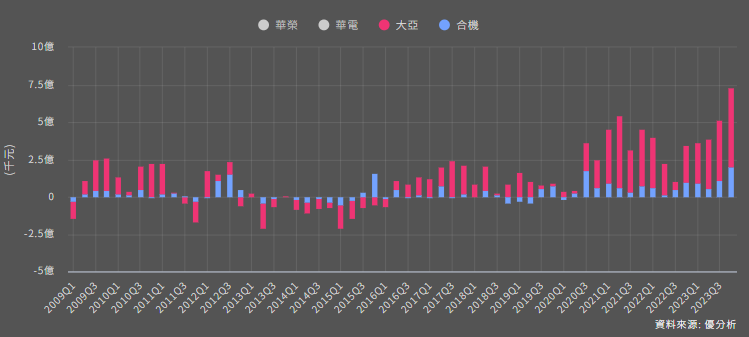

若以單季趨勢來看,這個行業的獲利正在加速創高。2023年Q4合計獲利14.8億元新台幣,比2021年Q2的高峰12.45億元,增加了24%。

整理一下這些成長率數據。以年來看,最新一年比前次高峰增加了18%,但若以季來看,最新一季比前次高峰增加了24%。

這個數據顯示了:該行業的獲利增長速度還在增強。

成長驅動力

電力電纜的需求來源有很多,主要可以從以下幾個方面來看:

-

基礎設施建設:隨著城市化進程的加快和新興市場的發展,基礎設施建設(包括住宅、商業建築、道路、橋梁等)對電力電纜的需求日益增加。這些基礎設施需要大量電纜來供電和通信。

-

能源行業的發展:全球能源需求的增加,尤其是可再生能源(如太陽能、風能)的快速發展,需要建立新的發電設施和傳輸網絡,從而增加了對電力電纜的需求。

-

電網升級和擴展:許多國家的電網老化,需要進行升級和擴展以提高能源效率和可靠性。這包括更換舊電纜、增加電網容量以及建設智能電網技術,都會帶來對電力電纜的額外需求。

-

交通基礎設施的發展:隨著電動車的普及和城市軌道交通(如地鐵、輕軌)的擴建,需要大量電力電纜來供電和連接充電站等設施。

-

數據中心和通信網絡:數位化和互聯網服務的快速增長,尤其是5G技術的推廣,促使數據中心和通信網絡的建設和擴展,這也帶來了對特定類型電力電纜和光纖電纜的增加需求。

-

工業和製造業:工業擴張和自動化增加了對電力的需求,尤其是在重工業和製造業領域,如鋼鐵、汽車製造、機械製造等,這些都需要大量的電力電纜來供電和控制設備。

因此,行業中的所有電線電纜公司都受惠於這些長期不可逆的趨勢。

但是若只談到台灣現在最急迫的需求,則主要來自兩大塊:再生能源的建置與老舊電網的升級。

概念上可以這樣拆分:一塊是新增的需求,一塊是汰舊換新的需求。

台灣要轉到再生能源發電,這些新加入的電力供應者例如風能、太陽能等等,都是新設立的發電廠,所以會需要新的電纜,這是由政府所主導的需求來源。

而另一方面,由於台灣的電力需求持續增加,且現有電纜已使用多年,為提升電力傳輸效率、穩定性及安全性,台電持續進行電纜汰換工程,更換為較新、耐用且符合現今電力需求的電纜,這是由台電所主導的需求來源。

具體一點來看,像是台電的「強化電網韌性建設計畫」就會投入 5,645 億元,就包含了【新增與汰舊換新】的需求,預計 2032 年前新增 52 座變電所,其中 2 年內新建變電所為七股、將軍、高樹、福和、義和變電所,有助於杜絕大規模停電事故。

高階電纜受惠程度最高

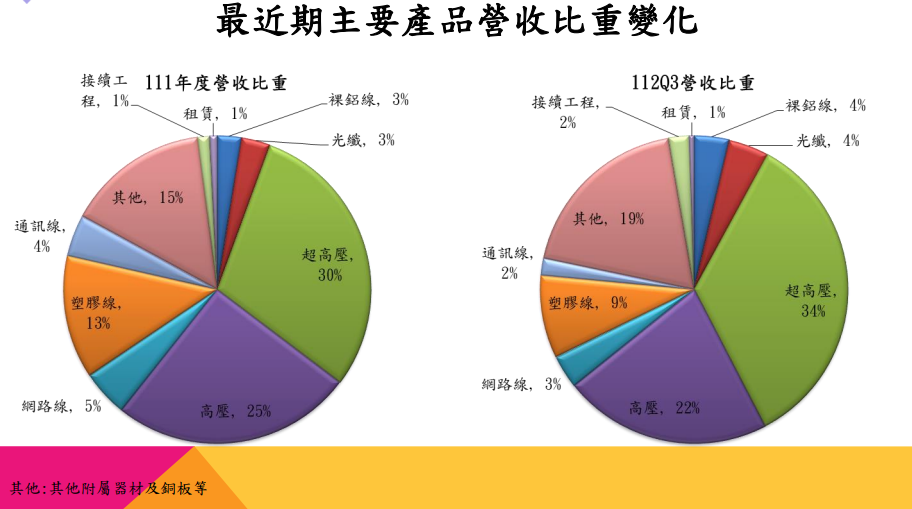

也因此,這次電網的升級將會採用較高壓的電纜產品,例如161/345kV電力電纜。

台灣共有109家電力電纜公司,但是高階產品線能通過台電認證的則不多,其中能承接161/345kV電纜的公司,主要以大亞(1609-TW)、合機(1618-TW)、華榮(1608-TW)、華電(1603-TW)、華新(1605-TW)以及大東(未上市)為主。

其中,大亞(1609-TW)與合機(1618-TW)的本業獲利已經率先在第四季創下歷史新高。大亞(1609-TW)是為國內最早通過台電 345KV 認證的電力電纜廠商,出貨規模也最高。而合機的產品組合中,超高壓電纜占比更高達34%、高壓占比22%次之。

這兩家公司合計獲利7.3億元,較2021年高峰的5.4億元多出了35%。

若以獲利成長潛力來看,能夠提供較高階產品線的廠商,其受惠程度可能比同行業公司更為顯著。

獲利風險因子

電纜的最大成本是銅價,佔了約總成本的八成,其他為製造成本。通常,這種原物料成本佔比極高的產品,它的售價也會是浮動的,但成本上漲與售價調整的時程上會有點落差。

根據LME最新銅價走勢,目前仍位於低檔。假如銅價開始走升,對電纜業者的影響為何?

由於公司平常就會存放一些原料以備下季生產使用,所以當銅價往上走的時候,因為下一季的生產原料已經準備好了,所以此時反而是受惠的,因為售價可以逐步調升,但用來生產的原料,都是之前低檔就買好的原料存貨,此時,銷貨毛利率反而會變高。

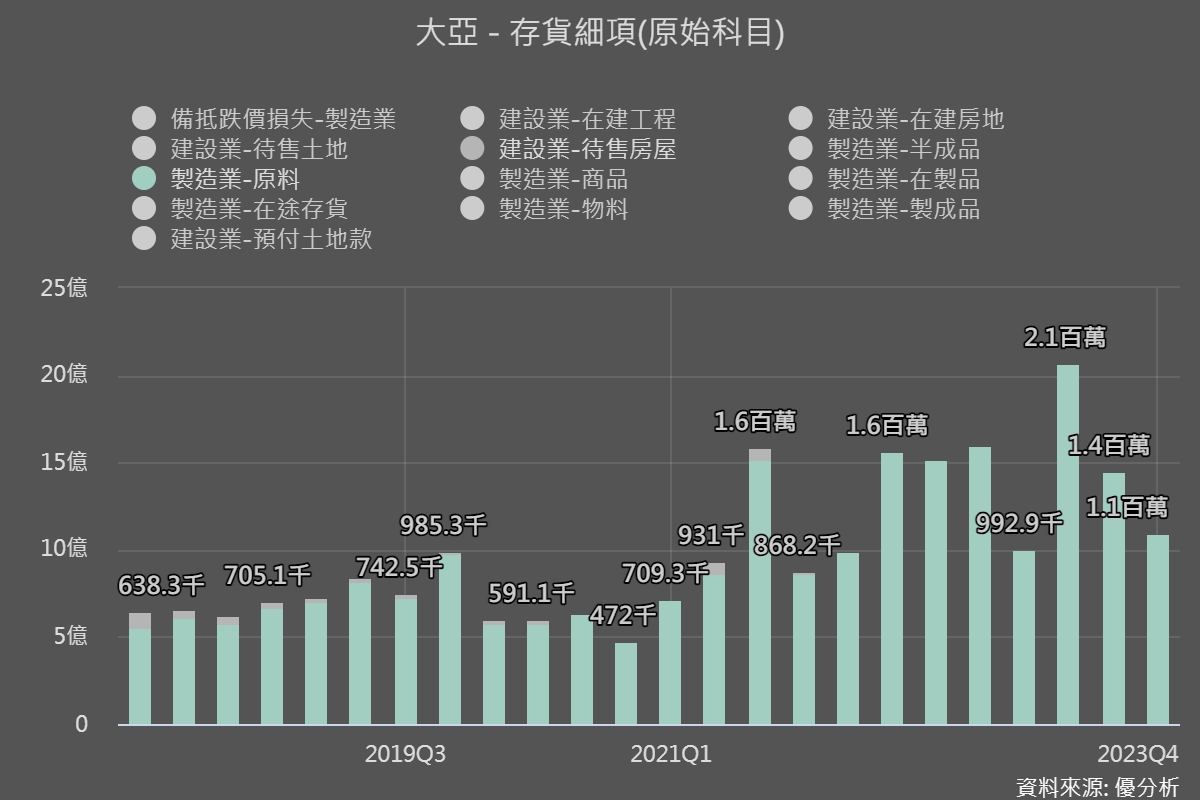

以大亞(1609-TW)為例,公司法說上表示,庫存大約需要準備至少3~4個月的用量以承接台電的訂單,也就是差不多一季。

因此理論上,銅價每季都在上漲的話,對該行業的毛利率反而有幫助,因為成本每次都買至少一季的量,而售價卻可以一路調漲。有的廠商因為看好銅價上漲而每次都多買一點的話,那麼享受到的低價庫存利益更大。

因此觀察廠商的原料準備狀況,除了暗示訂單量成長之外,如果遇上銅價上漲還能享受一波毛利率漲幅。

但是當銅價漲到高峰之後開始轉為下跌,此時逆向循環就開始了。因為這個階段的售價會下降,但是之前購買的原料成本偏高,導致毛利率一路向下循環。

剛剛講的是理論,實務上的操作會更複雜一點,由於這種產業的特性,讓業界都會使用一些避險工具來防止銅價波動過於劇烈而導致產品賠錢出售,讓成本波動在事前就先被"避險"掉。

但整體來講,由於「反映售價的速度」快於「原料購買的速度」,銅價上升階段對毛利率有幫助,銅價下跌階段對毛利率有不利影響。

所以最後的毛利率到底如何,不一定會按照以上所述的劇本走,這些不確定性都是導致獲利可能不如預期的因子。

因此,運用剛剛所講的劇本,持續追蹤銅價與毛利率之間的關係,一般來說,能夠在銅價低檔時就超前部署的公司,通常代表對於未來訂單較有把握,使得之後的整個出貨周期都會比較佔有優勢。